Ключевые слова: финансовая устойчивость, кредитная организация, способность банка, финансовая устойчивость банка, геополитическая обстановка, рыночная среда, банк, проблема, банковский сектор, финансовый кризис

В современном мире банковская система страны играет важную роль, в ходе своей деятельности, банки являются посредниками при перераспределении средств в экономике, привлекая и размещая временно свободные денежные средства. Однако в процессе своего функционирования кредитные организации подвергаются большому количеству рисков, к которым относятся кредитный, рыночный, операционный и риск потери ликвидности, но на устойчивость банка так же влияют темпы развития экономики страны, которые имеют как положительную, так и негативную динамику. Вследствие чего возникает проблема адекватной оценки финансового состояния кредитных организаций и постоянного контроля данного сектора экономики государства [14].

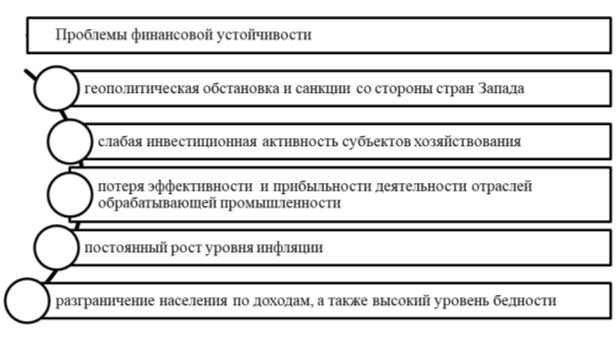

Данная статья отражает социально-экономические проблемы и факторы, которые способствуют снижению показателей финансовой устойчивости коммерческих банков на современном этапе развития экономики, к которым относятся: геополитическая обстановка и санкции со стороны стран Запада; низкий уровень инвестиционной привлекательности и впоследствии слабая инвестиционная активность субъектов хозяйствования; потеря эффективности и прибыльности деятельности отраслей обрабатывающей промышленности; постоянный рост уровня инфляции; разграничение населения по доходам, а также высокий уровень бедности, выявлены основные направления их влияния на финансовую устойчивость кредитных организаций. Автором проведен анализ и сформулировано определение «финансовая устойчивость», исследована динамика ее основных показателей в течение последних трех лет [11].

Экономика страны, в период финансового кризиса, неустойчива и уязвима вследствие воздействия на нее внутренних и внешних факторов, что приводит к существенным изменениям и дисбалансу многих отраслей экономики, которые в свою очередь нарушают бесперебойное функционирование банковской системы [14].

Банковская система выполняет важные функции для стабильного денежного оборота, такие как аккумуляция и концентрации основной массы денежных средств, движение, распределение и перераспределение с учетом интересов различных экономических субъектов ресурсов государства. Сбои и внеплановые изменения банковской системы препятствуют выполнению возложенных функций, в результате чего происходит нарушение или потеря экономической связи между субъектами хозяйствования, что служит основной угрозой, как на макро, так и на микроуровне страны. Базовым аспектом стабильного функционирования является финансовая устойчивость, то есть способность банка в течение длительного промежутка времени поддерживать на должном уровне надежность, а также предупреждать и минимизировать риски. Понятие «финансовая устойчивость» является ключевым, так как оно в точности характеризует проблемы и направления развития банковского сектора.

Категория устойчивости достаточно широко исследовалась в экономической литературе разными российскими авторами. Некоторые формулировки приведены в таблице 1:

Таблица 1

Определение «финансовой устойчивости» вэкономической литературе

|

Автор |

Определение |

|

Овчинникова О. П. и Бец А. Ю. |

«Финансовая устойчивость — это способность банка выполнять базовые и новые появляющиеся функции независимо от характера внешних воздействий» [6]. |

|

Мурысёв А. А. |

«Финансовая устойчивость банка — это способность к безубыточной деятельности при условии своевременного выполнения всех взятых на банк обязательств и выполнения всех регулирующих требований на рассматриваемом временном периоде» [5]. |

|

Лукасевич И. Я. |

«Финансовая устойчивость — это способность банка в динамичных условиях рыночной среды противостоять внешним и внутренним негативным факторам, обеспечивать доверие юридических и физических лиц, и защищать интересы акционеров» [3]. |

|

Леонтьев А. Б. |

«Финансовая устойчивость — это статичное состояние банка в определенный момент его деятельности, так и в процессе его движения» [2]. |

|

Гиляровская Л. Т. и Ендовицкая А. В. |

«Финансовая устойчивость хозяйствующего субъекта — способность осуществлять основные и прочие виды деятельности в условиях предпринимательского риска и изменяющейся среды бизнеса с целью максимизации благосостояния собственников, укрепления конкурентных преимуществ с учетом интересов общества и государства» [1]. |

Источник: составлено автором на основе источников [1], [2], [3], [5], [6].

На основе вышеизложенных определений финансовой устойчивости кредитной организации, можно определить, что имеют ввиду российские ученые под данным термином.

Наиболее точно отражает определение финансовой устойчивости формулировка автора Лукасевич И. Я. это, прежде всего, «способность банка в динамичных условиях рыночной среды противостоять внешним и внутренним негативным факторам, обеспечивать доверие юридических и физических лиц, и защищать интересы акционеров» что способствует формированию у клиентов банка доверия к нему, то есть дальнейшему сотрудничеству. То есть, чем выше будет финансовая устойчивость банка, тем больше он будет привлекательнее для клиентов и стабильнее с точки зрения экономического сотрудничества с хозяйствующими субъектами и государства в целом.

Некоторые авторы указывают, что финансовая устойчивость банка может проявляться вследствие воздействия непредвиденных (форс-мажорных) ситуаций, которые могут привести к потере ликвидности и платежеспособности банка, что может сыграть большую роль, в случае если данная кредитная организация вовсе станет банкротом. Итак, в соответствии с вышеизложенным можно прийти к выводу, о том, что финансовую устойчивость рассматривать с точки зрения только самого банка невозможно, так как значительное влияние на деятельность банка оказывает клиентская база, его собственники и Государственный орган управления (Банк России).

Подытоживая, можно прийти к выводу, что финансовая устойчивость коммерческого банка представляет собой способность банка осуществлять все виды деятельности в динамичных условиях рыночной среды, противостоять внутренним и внешним негативным факторам, поддерживать свой имидж и доверие клиентов, и параллельно защищать интересы акционеров или собственников банка [4].

В условиях нестабильной экономической и политической ситуации, в которой пребывает Российская Федерация последние годы, устойчивость банков по всем ведущим финансовым показателям деятельности, значительно снижается. Особенно влияет на данное снижение цепочка социально-экономических проблем, к которым относится несовершенная законодательная база, управление самого банка, речь идет о неквалифицированных или неопытных кадрах, стратегия развития банка, степень налаженности международных экономических связей и сложная геополитическая обстановка.

Для более четкого представления о современном состоянии финансовой устойчивости кредитных организаций необходимо составить таблицу основных финансовых показателей за период 2014–2017гг. (см. Табл. 2)

Таблица 2

Динамика показателей финансовой устойчивости кредитных организаций Российской Федерации за период 2015–2017гг.

|

Название показателя |

2015г. |

2016г. |

2017г. |

Отклонение (+/-) 2016/2015 |

Отклонение (+/-) 2017/2016 |

|

Активы, млрд. руб. |

82 999,70 |

80 063,30 |

85 191,80 |

-2 936,40 |

+5 128,50 |

|

Прибыль текущего года, млрд руб. |

192,00 |

929,70 |

789,70 |

+737,70 |

-140,00 |

|

Рентабельность активов, % |

0,00 |

1,00 |

1,00 |

+1,00 |

0,00 |

|

Рентабельность капитала, % |

2,00 |

10,00 |

8,00 |

+8,00 |

-2,00 |

|

Доля просроченной задолженности по кредитам юридических лиц и индивидуальных предпринимателей, % |

6,80 |

6,90 |

6,70 |

+0,10 |

-0,20 |

|

Доля просроченной задолженности по кредитам физических лиц, % |

8,1 |

7,90 |

7,00 |

-0,16 |

-0,90 |

Источник: составлено автором на основе источника [8]

Из таблицы, представленной выше видна динамика основных показателей устойчивости кредитных организаций за период 2015–2017гг. Вследствие кризиса, начавшегося в 2014 году, условия для эффективного функционирования банков значительно ухудшились, вследствие чего произошло снижение уровня финансовой устойчивости.

Активы банков в 2016 году по отношению к 2015 году уменьшились на 2 936,4 млрд рублей до 80 0,63,3 млрд. рублей вследствие влияния валютной переоценки, в 2017 году активы банка увеличились на 5 128,5 млрд. рублей, о чем свидетельствует частичная стабилизация к сложившимся условиям деятельности банков. Наряду с этим, 2017 год пришёлся сложным для кредитных организаций, а в особенности для недобросовестных участников рынка, так как была продолжена работа по лишению их лицензий, так же была проведена санация некоторых банков (Промсвязьбанк), после чего они получили кредит от Банка России на поддержание ликвидности [12].

Сумма прибыли, полученной кредитными организациями, в период с 2015–2017 года изменялась, пропорционально рентабельности, что происходило достаточно динамично. В 2015 г. был период адаптации российских кредитных организаций к сложившимся и непостоянным условиям деятельности в экономике страны, многие крупные банки получали убыток на протяжении 2014 года, вследствие чего значение данного показателя составило 192 млрд. руб. В 2016 году прибыль банков наращивала обороты и за один финансовый год увеличилась на 737,7 млрд. рублей. В 2017 году многие аналитики прогнозировали прибыль вплоть до 1,5 триллионов рублей, однако финансовый результат двух банковских групп (Открытие и БИН) пришелся убыточным и по итогу года снизился на 140 млрд. рублей, несмотря на это, остальные кредитные организации суммарно получили достаточно высокую прибыль.

Рентабельность активов и капитала кредитной организации изменялась в соответствии с прибылью вследствие чего, в 2015 году российские банки, работали с нулевой рентабельностью капитала и активов, то есть доходы были равны расходам банка, что так же можно наблюдать в 2016 и в 2017 году.

Удельный вес просроченной задолженности по кредитам юридическим лицам и ИП за 2016 год увеличился на 0,1 процентный пункт, о чем свидетельствует существенный рост кредитной активности на внутреннем межбанковском рынке, что свидетельствует о сохранении доверия населения к банкам. В 2017 снижение сумм выданных кредитов. Что касается розничных кредитов или кредитов физическим лицам, доля задолженности по ним сократилась с 8,1 до 7,0 %.

На основе проведенного анализа можно выделить ряд социально-экономических проблем, которые непосредственно оказывают влияние на устойчивость банковской деятельности. На рисунке 1 представлены проблемы, затрагивающие устойчивость банка:

Рис. 1. Ключевые проблемы финансовой устойчивости российских кредитных организаций. Источник составлено автором на основе источника [11]

Геополитическая обстановка и санкции со стороны стран Запада.

Усиление санкций на Российскую Федерацию и обострение геополитической обстановки послужили основными причинами определенного ряда проблем, возникнувших в банковском секторе. В связи с девальвацией национальной валюты страны, возникла необходимость повышения ключевой ставки Центрального банка, а также ставок депозитно-кредитного рынка, выросла вероятность возникновения кредитных, процентных и валютных рисков.

Данная ситуация значительно повлияла на устойчивость кредитных организаций, результатом чего оказалось:

– увеличение стоимости привлекаемых банковских ресурсов, что, негативно сказалось на деятельности данного вида организаций, доходы и рентабельность уменьшились, обострилась проблема поддержания уровня ликвидности;

– появилась потребность в увеличении ставок размещения ресурсов кредитных организаций для обеспечения минимального уровня рентабельности. Рост подобных ставок в условиях дисбаланса развития некоторых отраслей экономики, серьёзного ухудшения конъюнктуры мировых рынков спровоцировало падение спроса на банковские кредиты со стороны реального сектора, ухудшилось качество банковских активов, возросла вероятность кредитного, процентного, фондового рисков, что дало толчок к снижению финансовых результатов деятельности банков [13].

Слабая инвестиционная активность субъектов хозяйствования. Российская экономика в последние годы развивается в сложных условиях, одним из которых является достаточно скудный объем и не рентабельное осуществление инвестиций, в том числе, в банковский сектор, что служит, в период экономической нестабильности, причиной снижения устойчивости кредитной организации. Инвестирование в основные фонды в ВВП со стороны хозяйствующих субъектов осуществляется на низком уровне, особенно это заметно в последние три кризисных года. Банки утратили относительно доходный источник размещения временно свободных денежных средств, последствием этого стало увеличение рисков в деятельности организаций, сумма задолженности по ранее выданным кредитам возрастала, что негативно сказалось на прибыльности и рентабельности российских кредитных организаций [7].

Потеря эффективности и прибыльности деятельности отраслей обрабатывающей промышленности. Низкий уровень рентабельности свидетельствует о неэффективной деятельности предприятий реального сектора экономики, что разрушает финансовую устойчивость российских банков. Самыми рентабельными отраслями экономики являются добывающая и обрабатывающая промышленности, они способны обеспечить внутренний спрос предприятий и населения. Низкую рентабельность имеют отрасли строительства, финансовой деятельности, оптовой и розничной торговли. В условиях экономического кризиса снижает кредитно-инвестиционную активность банков, способствует росту рисков их деятельности, ухудшению качества активов кредитных организаций, что обусловливает снижение их прибыльности и рентабельности [10].

Постоянный рост уровня инфляции.

Во всех развитых странах с рыночной экономикой, возникает ситуация при которой валютная масса наращивает свои обороты быстрее, чем происходит производство товаров и услуг, в последствие, рынок реагирует на данные процессы и формирует потребность в повышении цены на товары и услуги, что называется инфляцией. Но даже этот экономический процесс способен обеспечить эффективный экономический рост, если поддерживать ее на определенном уровне. Инфляция в какой-то степени стимулирует увеличение спроса и расширение производства, так как предприниматели, будучи, уверенны в дальнейшем росте цен, стремятся к быстрому вложению средств в материальные ценности и приобретению нового оборудования, сырья, материалов.

В 2014–2015гг. инфляция достигла высокого уровня 111,35 % и 112,91 %, за последние5 лет, аргументировать данное значение можно по-разному:

– во-первых, главной задачей Центрального банка страны является непосредственно снижение, а также удержание уровня инфляции. В 2017 году был, достигнут минимальный уровень инфляции в российской экономике 102,5 %, главным фактором снижения являлась жесткая монетарная политика, сопряженная, с высокой стоимостью привлечения ресурсов коммерческими банками, что результате может послужить причиной возникновения кризиса ликвидности в банковском секторе [9].

– во-вторых, при высоком уровне инфляции возможности банков по осуществлению кредитно-инвестиционной деятельности ограничены. Так, под воздействием данного фактора, понижается кредитоспособность потенциальных заемщиков, в силу обесценения получаемых ими доходов, увеличивается вероятность возникновения кредитных рисков и ухудшения качества структуры активов банка, что, пропорционально, отягчает их финансовую устойчивость.

Разграничение населения по доходам, а также высокий уровень бедности.

На этапе социально-экономического развития Российской Федерации в условиях рыночной экономики характеризуется существенным разграничением населения по доходам и высоким уровнем бедности. В период финансового кризиса, население со средним и низким доходом, обращаются к варианту накопления денежных средств, путем размещения временно свободных ресурсов на депозит в банке, либо используют для этого любые другие финансовые инструменты. Подобные слои населения не стремятся приобретать дорогостоящие товары, для покупки которых требуется привлечение банковских кредитов, наряду с этим банки, лишаются источника доходов. Однако, в период кризиса большая часть населения с доходом ниже среднего рассматривается кредитными организациями, в некоторых случаях, как обстоятельство ухудшения кредитоспособности граждан, которое провоцирует возникновение вероятности кредитных рисков, проблемной дебиторской задолженности и снижение прибыли и рентабельности деятельности банка [11].

Исходя из вышеизложенного, устойчивость коммерческого банка представляет собой способность банка осуществлять все виды деятельности в нестабильных условиях рыночной среды, противостоять внутренним и внешним негативным факторам, защищать интересы акционеров или собственников банка. Проблемы, которые были исследованы автором, в период финансового кризиса и обостряют свое негативное влияние на показатели финансовой устойчивости банка, в особенности по двум направлениям. В первую очередь, цепочка проблем, возникающая в финансовой сфере, которая создает условия когда банк не может функционировать в полном объеме, то есть блокирует осуществление отдельных видов его деятельности, теряя способность отвечать по своим обязательствам, что провоцирует риск потери ликвидности. К проблемам данного характера относятся геополитическая обстановка, санкции, а также постоянный рост уровня инфляции. Вторым направлением являются проблемы, которые имеют прямое воздействие на формирование структуры и качества активов банка, провоцирует повышение вероятности возникновения кредитных, процентных и фондовых рисков, что в конечном итоге снижает показатели рентабельности и объемы прибыли. Все перечисленные направления разрушают финансовую устойчивость кредитных организаций.

В конечном итоге финансовая неустойчивость кредитной организации становится причиной для введения конкретных мероприятий со стороны государства по восстановлению ликвидности и платежеспособности либо проведения санации банка, а также воздействия со стороны регулирующих органов (Центральный банк), крайними из которых являются отзыв лицензии и ликвидация банка. Образование подобных проблем можно предотвратить путем перестройки экономики используя инструменты снижения инфляции, что касается внутриорганизационной среды банка, то следует закрыть нерентабельные направления деятельности, углубить и улучшить методику оценки кредитоспособности заемщика, а также более тщательно производить выбор контрагентов. Стабилизации финансовой устойчивости банка можно добиться, если производить развитие банковских услуг (расчетно- кассового обслуживания, консультационных, страховых), так как предложенные виды деятельности кредитной организации принесут банку дополнительный доход, для получения которого не требуется проведение операций с повышенным риском, что в результате может улучшить значение основных финансовых показателей деятельности кредитных организаций.

Литература:

- Гиляровская, Л. Т. Анализ и оценка финансовой устойчивости коммерческих организаций: учеб. пособие / А. В. Ендовицкая, Л. Т. Гиляровская.— М.: ЮНИТИ-ДАНА, 2012.— 160 с.

- Леонтьев А. Б. Теоретические основы финансовой устойчивости банковской системы//Вестник Самарского государственного экономического университета. — 2012. — № 6 (92). — 148 с.

- Лукасевич М. Я. Совершенствование методов оценки надежности банков// Бухгалтерия и Банки. — 2012. — № 9. — 145 с.

- Лукин С. Г. Финансовая устойчивость коммерческого банка // Молодой ученый. — 2017. — № 34. — С. 31–34.

- Мурысёв А. А. Проблемы обеспечения финансовой устойчивости коммерческих банков // Молодой ученый. — 2016. — № 11. — С. 864–867.

- Овчинникова О. П., Бец А. Ю. Основные направления обеспечения динамической устойчивости банковской системы//Финансы и кредит. — 2012. — № 22. — С. 33.

- Оголихина С. Д. К вопросу о проблеме финансовой устойчивости банковской системы РФ на современном этапе развития // Электронный журнал. Современные научные исследования и инновации. — 2017. — № 1 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2017/01/77611.

- Официальный сайт Центрального Банка России (http://www.cbr.ru/);

- Официальный сайт рейтингового агентства Эксперт РА (https://raexpert.ru)

- Рамазанов А. В. К вопросу о финансовой устойчивости коммерческих банков //Финансы и кредит. — 2012. — № 32. — С. 36–39

- РовенскийЮ. А., НаточееваН. Н., Полетаева В. М. Социально-экономические проблемы, снижающие финансовую устойчивость российских кредитных организаций//Деньги и кредит М: Финансы и статистика. –2017. — № 2. — с.69–74

- Финансовый портал «Банки.ру» (http://www.banki.ru/)

- Федорова Е. А., Зайко А. В. Финансовая устойчивость кредитных организаций в современных условиях//Известия Тульского государственного университета. Экономические и юридические науки. — 2010. — № 1. — с. 111–116

- Якупова Ю. Н., Маркова О. М Оценка финансовой устойчивости кредитных организаций в современных условиях // Экономика и социум. — 2016. — № 10 с.714–724