В статье рассматриваются основные тенденции розничного банковского рынка в 2016–17 гг.

Ключевые слова: банковские операции, розничные операции, кредитование, депозитные операции

Рассмотрим текущее состояние развития банковской системы и розничных банковских услуг в коммерческих банках Узбекистана. Стабильный рост экономики страны способствует развитию инфраструктуры банковской системы. В 2017 году количество филиалов коммерческих банков увеличилось на 7 единиц, а их общее число составило 862 единицы.

Таблица 1

Основные виды услуг для частных лиц, которые предоставляют внастоящее время узбекские банки[1]

|

Услуги по пластиковым картам |

включая хранение временно свободных остатков денежных средств и краткосрочное кредитование при их недостатке |

|

Прием средств во вклады |

(в национальной и иностранной валюте) |

|

Потребительское кредитование |

под различные виды обеспечения и без обеспечения |

|

Ипотечные кредиты |

на приобретение жилья на первичном и вторичном рынке |

|

Операции по обмену валюты | |

|

Денежные переводы виностранной валюте |

с открытием и без открытия счета |

|

Предоставление варенду индивидуальных банковских сейфов |

с различными режимами использования сейфа |

|

Оплата товаров иуслуг |

в том числе прием коммунальных платежей |

По состоянию на 1 января 2018 года количество мини-банков коммерческих банков составило 980 единиц, количество операционных касс — 2 861 единицу, количество пунктов обмена валюты — 915 единиц, количество пунктов международных денежных переводов — 1 012 единиц, а количество передвижных касс — 2 157 единиц. В свою очередь это способствует не только расширению банковской инфраструктуры, но и повышению конкуренции между банками, и улучшению качества и масштаба банковских услуг.

В 2017 году в результате снижения курса национальной валюты в 2,5 раза в рамках либерализации валютной политики, доля привлеченных иностранных кредитов в общем объеме обязательств банков увеличилась с 36 процентов до 50 процентов.

Вместе с тем, в 2017 году доля привлеченных депозитов населения и хозяйствующих субъектов в общем объеме обязательств снизилась с 48,4 процента до 40,2 процента. В 2017 году объем привлеченных депозитов коммерческих банков вырос по отношению к началу года на 61,4 процента (в 2016 году 24 процента), и на отчетную дату составил 58,7 трлн. сумов, из которых 51 процент составляет долю в национальной валюте и 49 процентов — долю в иностранной валюте. Депозиты в национальной валюте выросли по отношению к началу 2017 года на 13,3 процента (на 3,5 трлн. сумов) и по состоянию на 1 января 2018 года составили 29,8 трлн. сумов, а депозиты в иностранной валюте выросли на 88,1 %, или 18,8 трлн. сумов, и достигли 28,8 трлн. сумов. При этом 80,5 процента (15,1 трлн. сумов) от общего роста объемов депозитов в иностранной валюте обусловлены снижением обменного курса национальной валюты, а оставшиеся 3,7 трлн. сумов являются реальным приростом депозитов в иностранной валюте (прирост на 15 процентов с 3,1 до 3,6 млрд. долл. США).

Таблица 2

Депозиты физических лиц, привлеченные коммерческими банками [3]

|

Наименование показателя |

на 01.01.2017г., млрд. сумов |

на 01.01.2018г., млрд. сумов |

Темп роста, в% |

|

Депозиты физ.лиц, из них: |

36 341 |

58 668 |

161,4 |

|

Депозиты в национальной валюте |

26 334 |

29 843 |

113,3 |

|

Депозиты в иностранной валюте |

10 007 |

28 825 |

188,1 |

|

В эквиваленте млн. долл. США |

3 097 |

3 550 |

114,6 |

По состоянию на 1 января 2018 года 65,8 процента от общего объема депозитов в коммерческих банках, в том числе 66,7 процента от общей суммы вкладов населения приходится на банки с участием государственной доли, и данные депозиты и вклады составляют 33 процента общих обязательств банков с участием государственной доли.

Таблица 3

Привлеченные депозиты населения [3]

|

Банки |

Вклады населения | |||

|

Доля вбанковской системе, в % |

Доля всовокупных обязательствах, в % | |||

|

2016г. |

2017г. |

2016г. |

2017г. | |

|

Банки с участием государственной доли |

73,5 |

66,7 |

10,7 |

6,7 |

|

Банки с капиталом без участия государственной доли |

26,5 |

33,3 |

13,5 |

15,5 |

На долю коммерческих банков без государственного участия в капитале приходится 34,2 процента всех депозитов банковской системы, в том числе 33,3 процента вкладов физических лиц, доля депозитов и вкладов в их совокупных обязательствах составляет 76,9 процента. Это свидетельствует о том, что в данных банках, в отличие от банков с государственным участием, депозиты и вклады населения служат основным источником ресурсов для осуществления кредитных операций.

Анализ процентных ставок по депозитам и вкладам населения в банковской системе показывает, что в 2017 году они формировались под существенным влиянием мероприятий, реализованных в рамках монетарной политики Центрального банка.

В частности, если в январе-июне 2017 года средневзвешенная процентная ставка по срочным депозитам юридических и физических лиц составляла 11,9 процента, то во второй половине отчетного года наблюдался рост процентных ставок по депозитам, и на конец декабря 2017 года средневзвешенная процентная ставка составила уже 15,3 процента. Подобный рост процентных ставок по депозитам объясняется в основном повышением ставки рефинансирования Центрального банка в конце июня 2017 года в рамках мер по подготовке к либерализации валютного рынка.

В 2017 году коммерческими банками в рамках исполнения указов и постановлений Президента Республики Узбекистан и постановлений Кабинета Министров проделана существенная работа по финансовой поддержке субъектов малого бизнеса и частного предпринимательства.

При этом основное внимание было уделено широкому привлечению населения, особенно малообеспеченных семей, в предпринимательскую деятельность и повышению их благосостояния путем расширения кредитования и повышения объемов выданных микрокредитов.

В результате объем кредитов, предоставленных коммерческими банками субъектам малого бизнеса и частного предпринимательства за счет всех источников финансирования в течение 2017 года, увеличился по сравнению с 2016 годом на 23,3 процента и составил 19 трлн. 564,7 млрд. сумов. Из них микрокредиты составили 4 трлн. 15 млрд. сумов, объем которых по сравнению с 2016 годом возрос на 20,7 процентов.

Рис. 1. Кредиты, предоставленные коммерческими банками субъектам малого бизнеса и частного предпринимательства за счет всех источников финансирования, млрд. сумов [3]

В целях кредитования малого бизнеса и частного предпринимательства банком выделено 1 876,9 млрд.сум, прирост по сравнению с аналогичным периодом прошлого года составил 123,5 процентов.

Объем выданных микрокредитов для расширения производства и развития бизнеса составил 121,4 млрд.сум, кредиты направленные на поддержку женского предпринимательства составили 143,5 млрд.сум, что на 111,1 процентов больше по сравнению с аналогичным периодом прошлого года.

Объем выданных кредитов для развития семейного бизнеса и предпринимательства составил 19,5 млрд.сум. Продолжена работа по предоставлению кредитов выпускникам учебных заведений для организации частного бизнеса, в январе-декабре 2017 года объём выданных кредитов составил 12,9 млрд.сум.

В результате кредитования субъектов малого бизнеса и частного предпринимательства и финансирования потенциальных проектов в течении января-декабря 2017 года были созданы порядка более 10 200 новых рабочих мест. По состоянию 1 января 2018 года остатки вкладов населения по сравнению с прошлым годом увеличилась на 129 %. В том числе срочные депозиты по сравнению с прошлым годом увеличилась на 147 %. В банке имеются 36 видов депозитов, из которых в национальной валюте — 23 и валютных депозитов — 13.

При этом в течение 2017 года коммерческими банками выделены кредиты в размере:

‒ 3 трлн. 582,2 млрд. сумов — на развитие сферы услуг и сервиса;

‒ 490,3 млрд. сумов — на поддержку семейного предпринимательства и ремесленничества;

‒ трлн. 782,3 млрд. сумов — на финансирование проектов женщин, занимающихся предпринимательской деятельностью.

Количество получателей банковских кредитов в течение 2017 года увеличилось на 31 процент и составило 2 млн. 43 тыс., из них индивидуальные предприниматели 172 тыс. и физические лица 1 млн. 580 тыс.

Таблица 4

Количество физических лиц в базе данных кредитного бюро [3]

|

Дата |

Всего |

Физические лица | |

|

Кол-во, втыс. |

Уд.вес. в% | ||

|

1 янв. 2014 |

3 617,8 |

2 778,8 |

87,7 |

|

1 янв. 2015 |

3 794,5 |

2 918 |

76,9 |

|

1 янв. 2016 |

5 578,9 |

4 164 |

74,6 |

|

1 янв. 2017 |

8 231,8 |

7 642 |

92,8 |

|

1янв. 2018 |

8 810,6 |

8 189,7 |

92,9 |

Наряду с этим, количество субъектов кредитной информации, по которым соответствующая информация введена в базу данных кредитного бюро, в течение 2017 года увеличилось на 7,0 процента, достигнув 8 млн.810,6 тысяч, из которых 8 млн. 189,7 тысяч — физические лица и индивидуальные предприниматели.

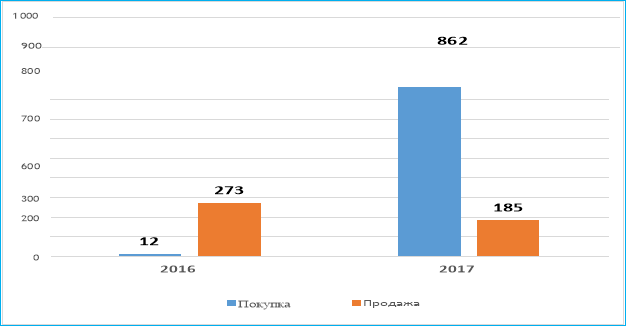

Начиная с сентября 2017 года, в результате введения порядка покупки у населения иностранной валюты обменными пунктами коммерческих банков по рыночному курсу, за период с сентября по декабрь отчетного года было куплено иностранной валюты на сумму 854 млн. долларов США, что почти в 105 раз больше показателя за январь — август отчетного года (8,1 млн. долларов США). По итогам 2017 года объем иностранной валюты, купленной у населения, по сравнению с 2016 годом (12,3 млн. долларов США) вырос в 70 раз и составил 862,3 млн. долларов США.В общем объеме купленной у населения валюты 32 процента (275,2 млн. долларов США) приходится на город Ташкент, на Самаркандскую область 10 процентов (81,8 млн. долларов СЩА), на Ферганскую область 9 процентов (79,5 млн.долларов США), на Андижанскую область 8 процентов (67,6 млн. долларов США) и на Наманганскую область 7 процентов (60,9 млн. долларов США).

Рис. 2. Операции по покупке и продаже коммерческими банками иностранной валюты физическим лицам, в млн.долл.США [3]

Рис. 2. Операции по покупке и продаже коммерческими банками иностранной валюты физическим лицам, в млн.долл.США [3]

Объем операций по продаже иностранной валюты физическим лицам в 2017 году составил 184,9 млн. долларов США.

В целом, положительные изменения валютного рынка в результате либерализации валютной политики ведут к росту доверия субъектов предпринимательства и населения к банковской системе и характеризуются их переходом из неофициального сектора в банковский сектор, и этот процесс все более ускоряется.

Литература:

1. Исаев Р. Секреты успешных банков. Бизнес-процессы и технологии. Практическое пособие. М.: Инфра –М. 2017. 224с.

- Калимов Д. А., Томкович Р. Р. Банковские операции. — Мн.: Амалфея, 2014. 451 с.

- Годовой отчёт Центрального Банка Республики Узбекистан за 2017 год. http://www.cbu.uz/upload/public/Otchet_za_2017.pdf

[1] Выполнено автором