Уже на протяжении нескольких лет в системе финансового управления предприятием значительное внимание уделяется изучению организации денежных потоков, которые непосредственно играют ключевую роль в формировании конечных результатов хозяйственной деятельности предприятия.

От того, насколько эффективно будет организовано управление денежными потоками на предприятии, будут зависеть ответы на следующие вопросы: платежеспособно предприятие или нет, насколько своевременно будет выплачиваться заработная плата работникам, бюджетные платежи, задолженность различным кредиторам и др.

Под денежным потоком понимается множество распределенных во времени притоков и оттоков денежных средств.

Притоки денежных средств, т. е. совокупность их поступлений на предприятии за определенный интервал времени называется положительным денежным потоком (ПДП), а использование денежных средств (отток) предприятием за тот же интервал времени — отрицательным денежным потоком (ОДП).

Денежные потоки обслуживают основные виды деятельности предприятия: текущую (операционную), финансовую и инвестиционную.

Для предприятия очень важно своевременно следить и контролировать движение денежных средств, поэтому для этого необходимо проводить анализ денежных потоков.

Основная задача анализа денежных потоков заключается в выявлении причин недостатка (избытка) денежных средств, определении источников их поступлений и направлений использования, что в свою очередь позволяет определить эффективность управления денежными потоками предприятия [1].

Проведем анализ показателей структуры и динамики денежных потоков ООО «Лента» за 2015–2017 годы, который представлен в таблице 1 [2].

На основании расчетов, представленных в таблице 1, можно сделать вывод о том, что общий ЧДП ООО «Лента» за период с 2015 по 2017 годы уменьшился на более чем 90 %. В 2015 году и в 2017 году ЧДП являлся избыточным, т. е. притоки денежных средств превышали их оттоки. В 2016 году ЧДП являлся дефицитным, т. е. притоки денежных средств не смогли покрыть оттоки (расходы) денежных средств, и это является отрицательным моментом в деятельности предприятия.

Таблица 1

Показатели структуры идинамики денежных потоков за 2015–2017 годы

|

Показатель денежных потоков |

2015 |

2016 |

2017 |

Темп прироста 2017/ 2015,% |

|||||

|

Сумма, тыс. руб. |

Уд. вес,% |

Сумма, тыс. руб. |

Уд. вес,% |

Сумма, тыс. руб. |

Уд. вес,% |

||||

|

Положительный — всего |

380 295 927 |

100 |

387 500 833 |

100 |

510 242 968 |

100 |

+34,2 |

||

|

Отрицательный — всего |

369 962 281 |

100 |

396 715 270 |

100 |

509 311 687 |

100 |

+37,7 |

||

|

Чистый — всего |

10 333 646 |

100 |

-9 214 437 |

100 |

931 281 |

100 |

-91,0 |

||

|

По деятельности |

текущей |

ПДП |

267 270 285 |

70,3 |

320 516 519 |

82,7 |

381 852 693 |

74,8 |

+42,9 |

|

ОДП |

252 571 860 |

68,3 |

301 610 768 |

76,0 |

358 292 336 |

70,3 |

+41,9 |

||

|

ЧДП |

14 698 425 |

142,2 |

18 905 751 |

-205,2 |

23 560 357 |

2529,9 |

+60,3 |

||

|

инвестиционной |

ПДП |

4 196 540 |

1,1 |

533 091 |

0,1 |

619 963 |

0,1 |

-85,2 |

|

|

ОДП |

31 760 212 |

8,6 |

54 731 895 |

13,8 |

28 479 087 |

5,6 |

-10,3 |

||

|

ЧДП |

-27 563 672 |

-266,7 |

-54 198 804 |

588,2 |

-27 859 124 |

-2991,5 |

-25,8 |

||

|

финансовой |

ПДП |

108 829 102 |

28,6 |

66 451 223 |

17,1 |

127 770 312 |

25,0 |

+17,4 |

|

|

ОДП |

85 630 209 |

23,1 |

40 372 607 |

10,2 |

122 540 264 |

24,1 |

+43,1 |

||

|

ЧДП |

23 198 893 |

224,5 |

26 078 616 |

-283.0 |

5 230 048 |

561,6 |

-77,5 |

||

Если рассматривать денежные потоки по видам деятельности, то можно сказать, что наибольший объем денежной массы представляет собой оборот от текущей (операционной) деятельности ООО «Лента» — денежные притоки (выручка от реализации) составляют в среднем 76 % от общего объема, а денежные оттоки (расчеты с поставщиками) — 71,5 %. В результате осуществления производственной деятельности денежные потоки от операционной деятельности ежегодно увеличиваются. ЧДП от текущей деятельности за три года вырос на 60,3 %, что в абсолютном выражении составляет 8 861 932 тыс. руб. Данный рост объясняется наращением производства.

Наименьшие денежные потоки наблюдаются по инвестиционной деятельности. Основными притоками по данной деятельности являются поступления от продажи внеоборотных активов, а основными оттоками — расходы на приобретение, создание, реконструкцию, модернизацию внеоборотных активов. ЧДП от инвестиционной деятельности на протяжении всех трех лет с 2015 по 2017 годы является дефицитным.

Что касается денежных потоков по финансовой деятельности, то из таблицы 1 видно, что денежные притоки (кредиты и займы) больше денежных оттоков (платежи по погашению векселей и других долговых обязательств, возврат кредитов и займов), и соответственно ЧДП от этой деятельности является избыточным на протяжении рассматриваемого периода. Только стоит заметить, что ЧДП снизился на 77,5 % с 2015 года по 2017 год.

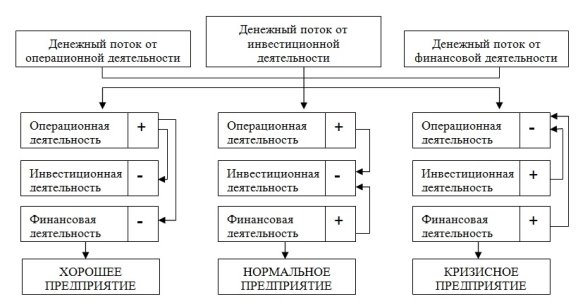

Рассмотрев денежные потоки по трем видам деятельности, можно сделать вывод о том, в каком состоянии находится анализируемое предприятие (рисунок 1).

Исходя из рисунка 1, можно сделать вывод, что ООО «Лента» относится к «хорошему предприятию».

Рис. 1. Структура денежных потоков по основным видам деятельности и их соотношение

Далее проведем анализ использования денежных потоков (таблица 2).

На основании таблицы 2 можно сделать следующие заключения:

‒ уровень коэффициента достаточности чистого денежного потока для самофинансирования свидетельствует о неспособности ООО «Лента» финансировать инвестиционные процессы за счет собственных средств. Чистый денежный поток анализируемого предприятия оказался недостаточным для увеличения стоимости внеоборотных активов и выплаты дивидендов.

‒ коэффициент ликвидности денежного потока рассчитывается для оценки синхронности формирования различных видов денежных потоков в разрезе отдельных временных интервалов (месяц, квартал) внутри рассматриваемого периода (года). В связи с отсутствием исходных данных уровень данного коэффициента был определен в целом за год: в 2016 году — 1,000, в 2016- 1,023, в 2017–1,000, что говорит об относительно постоянных по годам уровнях денежных потоков организации.

Таблица 2

Показатели качества управления денежными потоками вООО «Лента» за 2015–2017 годы

|

Показатель |

2015 |

2016 |

2017 |

Отклонение 2015/2017 (+,-) |

|

|

Исходные данные |

|||||

|

ПДП — всего, тыс.руб. |

380 295 927 |

387 500 833 |

510 242 968 |

+129 947 041 |

|

|

ОДП- всего, тыс.руб. |

369 962 281 |

396 715 270 |

509 311 687 |

+139 349 406 |

|

|

ЧДП — всего, тыс.руб. |

10 333 646 |

-9 214 437 |

931 281 |

-9 402 365 |

|

|

Выплаты по кредитам и займам, тыс.руб. |

85 565 000 |

40 287 329 |

122 515 714 |

+113 959 214 |

|

|

Сумма остатка денежных активов на начало рассматриваемого периода, тыс.руб. |

11 970 383 |

22 304 029 |

13 084 024 |

+1 113 641 |

|

|

Сумма остатка денежных активов на конец рассматриваемого периода, тыс.руб. |

22 304 029 |

13 084 024 |

14 033 124 |

-8 270 905 |

|

|

Чистая прибыль организации за период, тыс.руб. |

26 866 870 |

9 875 975 |

6 908 748 |

-19 958 122 |

|

|

Расчетные коэффициенты |

|||||

|

Коэффициент достаточности денежного потока |

0,121 |

-0,229 |

0,007 |

-0,114 |

|

|

Коэффициент ликвидности денежного потока |

1 |

1,023 |

1,000 |

0 |

|

|

Коэффициент эффективности денежного потока |

0,028 |

-0,023 |

0,002 |

-0,026 |

|

|

Коэффициент рентабельности ПДП |

0,071 |

0,025 |

0,013 |

-0,058 |

|

|

Коэффициент рентабельности ОДП |

0,073 |

0,025 |

0,014 |

-0,059 |

|

Коэффициент эффективности денежного потока имеет критически низкое значение в 2015 и 2016 годах и отрицательное значение в 2016 году.

Что касается остальных показателей рентабельности, то они также имеют очень низкие значения.

Стоит отметить, что все показатели имеют отрицательную динамику.

Проведенный анализ структуры и динамики денежных потоков, а также расчет основных показателей качества управления денежными потоками показал, что денежные средства предприятия используются неэффективно. Возможно, такие низкие показатели ООО «Лента» имеет в силу того, что на сегодняшний день реализует некую долгосрочную стратегию развития, так как свою расширенную деятельность данное предприятие начало с 2015 года, когда были открыты 32 гипермаркета и 9 супермаркетов, и по сей день в городах России открываются новые торговые площадки.

Таким образом, для повышения качества управления денежными потоками могут быть предложены следующие методы:

‒ мероприятия по сбалансированности денежного потока, которые заключаются в сбалансировании дефицитного денежного поката и избыточного денежного потока;

‒ синхронизация денежных потоков во времени, которая основана на конвариации положительного и отрицательного их видов. В процессе синхронизации должно быть обеспечено повышение уровня корреляции (тесноты) между этими двумя видами денежных потоков. Теснота корреляционной связи повышается за счет ускорения или замедления платежного оборота.

‒ определение оптимального остатка денежных средств;

‒ максимизация чистого денежного потока [3].

Литература:

- Балабанов И. Т. Основы финансового менеджмента. Учебное пособие./ И. Т. Балабанов. — М: Финансы и статистика, 2016. — 234 с.

- Официальный сайт торговой сети гипермаркетов ООО «Лента» — [Электронный ресурс]: Режим доступа — http://www.lenta.com/

- Ковалева Н. А., Кулиева Л. Ч. Денежные потоки в системе управления финансами строительной компании // Интернет-журнал «НАУКОВЕДЕНИЕ» Том 9, № 3 (2017) http://naukovedenie.ru/PDF/59EVN317.pdf (доступ свободный). Загл. с экрана. Яз. рус., англ.