Факторинг происходит от английского слова «factor», который переводится как «агент», «посредник». Факторинг в российской законодательной практике является одной из форм финансирования под уступку денежного требования (глава 43 ГК РФ) [1].

При рассмотрении понятия факторинговой деятельности можно описать данную процедуру следующим образом: продавец, заключивший факторинговый договор, имеет возможность продать свой товар или услугу с отсрочкой платежа, которая обычно равна сроку до 180 дней, и при этом продавец получает оплату с некоторой скидкой (дисконтом) от факторинговой компании или банка сразу, передав ей право требования долга с покупателя за оплаченную продукцию. То есть, если организация желает продать продукцию с отсрочкой, то нет необходимости ждать срока истечения отсрочки, есть возможность получить деньги за продажу сразу после отгрузки с помощью использования услуг факторинговой компании.

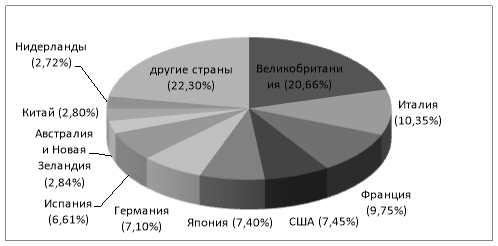

В настоящее время факторинг широко используется в зарубежных странах, которые, в свою очередь, являются лидерами на мировом рынке факторинговых услуг, как видно на диаграмме (рис. 1).

Рис. 1. Лидеры мирового рынка факторинга (доля каждой страны на дынном рынке выражена в процентном соотношении) [2]

В ходе проведенного исследования был проведен анализ российского рынка факторинговых операций в сравнении с зарубежными с целью выявления возможных причин, по которым Россия отстает на мировом рынке факторинга, хотя является экономически развитой страной.

В соответствии со статьей 824 ГК РФ [3] цессионарием по договорам финансирования под уступку денежного требования могут быть только специальные субъекты — финансовые агенты. Но согласно статье 825 ГК РФ [3] в качестве финансовых агентов могут выступать банки и кредитные организации, а также другие коммерческие структуры, в свою очередь имеющие лицензию на осуществление такого вида операций. Таким образом выходит, что статья 825 ГК РФ содержит требование к коммерческим организациям получить лицензию на осуществление финансирования под уступку денежного требования. Такое разрешение не должны получать банки и иные кредитные организации, так как финансирование под уступку денежного требования отнесено к сделкам, для которых не нужна лицензия ЦБ РФ, что основывается на Федеральном законе «О банках и банковской деятельности» от 02.12.1990 № 395–1 (ред. от 26.07.2017) [4]. Но проведя анализ, можно сделать вывод, что положение статьи 825 ГК РФ не соответствует норме Закона о лицензировании.

Подытожим, что факторинговую деятельность на данный момент времени могут осуществлять только организации, имеющие соответствующую лицензию, но в Российской Федерации нет законодательно определенного специального лицензирующего органа.

Следствием данных помех со стороны законодательства является тот факт, что на российском рынке факторинга преобладают именно банки, а не отдельные факторинговые компании в то время, как на зарубежных — лидирующее место занимают факторинговые компании [5]. Так, например, в Великобритании деятельность факторинговых компаний вообще не подлежит лицензированию, что, естественно, влияет на то, что в данной стране факторинг является не только сильно развитой услугой по финансированию в Объединенном Королевстве, но и способствует тому, что Великобритания занимает первое место на мировом рынке факторинговых услуг.

Отмеченные выше проблемы на законодательном уровне находят сильное отражение на положение России на мировом рынке факторинга на сегодняшний день. Однако, некоторые недостатки были учтены в изменениях статьи 825 ГК РФ от 28.03.2017 (изменения вступают в силу с 1 июня 2018 г.).

Новая редакция ГК РФ [3], которая вступит в силу не ранее 1 июня 2018 года, изменяет понятие договора финансирования под уступку денежного требования. В законе закрепляются термины «факторинг», «договор факторинга». Дополнены обязательства клиента по части оплаты оказанных услуг, то есть новая редакция статьи прямо указывает на возмездность договора, что позиционирует факторинг как возмездную услугу. Согласно п.2 статьи 824 ГК РФ [3] снято ограничение на оказание только «финансовых услуг».

Помимо этого, в новой редакции есть указание на применение к правоотношениям сторон правил, регулирующих купли-продажу, заем (кредит) или возмездное оказание услуг, в зависимости от обязательств фактора по договору (п.5 ст.824), что может повлечь изменение сложившейся практики о квалификации договоров факторинга в качестве сделок, совершаемых в процессе обычной хозяйственной деятельности обществ и потому не требующей соблюдения процедуры одобрения крупных сделок. И есть вероятность, что это сделает сделки по факторингу оспоримыми, следовательно, усложнит процедуру их совершения.

Новая редакция фактически разрешает проводить факторинговые операции коммерческим структурам, но до сих пор остаются риски, что судом сделка может быть признана ничтожной.

На данный момент отставание России также хорошо прослеживается в цифрах, характеризующих обороты по факторингу от внутреннего валового продукта. Например, в странах Западной Европы доля по факторинговым операциям составляет 5 %, а на территории Российской Федерации обороты по факторингу не превышают 2 % от ВВП [5]. Связано это с разными факторами, в числе которых можно назвать низкую финансовую грамотность отечественных предпринимателей, отсутствие доверия со стороны предпринимателей к цифрам, которые озвучивают коммерческие банки и факторинговые компании, а также высокие управленческие риски, недостаточность кредитной истории и непрозрачность бизнеса.

Максимальную необходимость в факторинговых услугах испытывают малый и средний бизнес, в виду того, что данная услуга определенным образом упрощает расчеты между партнерами, что является преимуществом для ведения бизнеса. Но в связи с трудоемкостью и капиталоемкостью внедрения данная услуга редко предлагается финансовыми агентами, которые в свою очередь имеют ресурсы для ее обеспечения, что также можно объяснить и консервативностью этих банков, и еще реже факторинговыми компаниями, в виду российского законодательства.

То есть, проанализировав вышесказанное, факторинговая деятельность сильно зависима от финансовой грамотности отечественных предпринимателей, доверия со стороны предпринимателей к организациям, предоставляющим данный вид обслуживания, кредитной истории и характеристик бизнеса кредитора и дебитора.

Каждая из выявленных особенностей имеет влияние на развитие российского рынка факторинга и сказывается как негативный фактор на положение России на мировом рынке. В настоящее время успех распространения факторинговой деятельности на территории Российской Федерации неразрывно связан с будущей редакцией ГК РФ, которая вступает в силу с 1 июня 2018 года, а также с общеэкономической и политической ситуацией в стране, а также с решениями в области управления рисками в менеджменте в самих факторинговых компаниях и банках, и организаций, чувствующих необходимость в факторинговых услугах.

Литература:

- Гражданский Кодекс Российской Федерации от 30.11.1994 № 51-ФЗ (принят ГД ФС РФ 21.10.1994) (действующая редакция от 29.07.2017 № 259-ФЗ).

- Обзор зарубежного опыта по регулированию факторинга //. URL: obzor-zarubezhnogo-rregulirovanija-faktoringa.pdf (дата обращения: 02.12.2017).

- Гражданский Кодекс Российской Федерации от 26.01.1996 № 14-ФЗ (принят ГД ФС РФ 22.12.1996) (действующая редакция от 28.03.2017 № 39-ФЗ).

- Федеральный закон от 02.12.1990 № 395–1 «О банках и банковской деятельности» (действующая редакция от 26.07.2017).

- Информационный обзор рынка факторинга по итогам 2016 года //. URL: http://asfact.ru/wp-content/uploads/2017/03/AFC-Y2016_open.pdf (дата обращения: 03.12.2017).