Денежные обязательства занимают особое место в отношениях участников экономических отношений. Большая их часть принадлежит организациям, банкам, инвестиционным и страховым компаниям. Долги вызваны как отсутствием средств для погашения обязательств, так и их избытком. Одним из основных видов долговых обязательств является дебиторская задолженность. Под дебиторской задолженностью следует понимать задолженность покупателей и заказчиков, поставщиков и подрядчиков, работников организации, а также физических лиц.

Задолженность может возникнуть по всем видам расчетов организации с юридическими и физическими лицами и включает в себя суммы задолженностей по подотчетным лицам, по недостачам товарно-материальных ценностей, обнаруженным при их приемке, по штрафам, пеням, неустойкам, по выданным авансам, по расчетам с поставщиками и покупателями. Возникновение дебиторской задолженности покупателей и поставщиков объясняется несовпадением момента перехода права собственности на товар, работу или услугу с моментом оплаты. Отгружая произведенную продукцию или предоставляя услуги, организации, в большинстве случаев, не получают оплату немедленно, то есть кредитуют покупателей и заказчиков. При таких условиях, кредитор получает возможность расширения рынка сбыта товаров, работ и услуг, а дебитор — возможность привлечения дополнительных оборотных средств.

С точки зрения гражданского права, дебиторская задолженность является имущественным правом, то есть это право на получение определенной денежной суммы. Экономический смысл дебиторской задолженности состоит в том, что средства, включенные в нее, являются активами, выведенными из производственного оборота и существующие лишь в балансовом виде. То есть, это средства, которые существуют в виде обязательств и требований физических и юридических лиц, являющихся должниками организации [1].

Таким образом, дебиторская задолженность может быть представлена в виде:

- Реализованной, но не оплаченной продукции.

- Приобретенной оплаченной, но не поставленной продукции.

- Элемента оборотных активов, финансируемых за счет заемных или собственных средств организации.

- Средства погашения кредиторской задолженности.

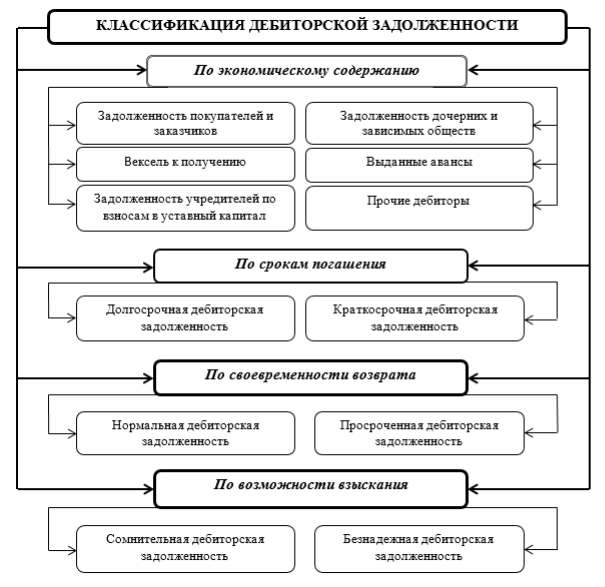

На современном этапе развития экономики наблюдается замедление платежного оборота организаций, что приводит к росту дебиторской задолженности. Следовательно, важной задачей для организации становится эффективное управление долгами. С этой целью принято классифицировать дебиторскую задолженность по признакам, представленным на рисунке 1.

Рис. 1. Классификация дебиторской задолженности

С целью отражения информации о дебиторской задолженности, представленной в классификации по признаку «экономическое содержание», в бухгалтерском учете применяется ряд счетов, приведенных в таблице 1.

Таблица 1

Счета учета дебиторской задолженности

|

Номер счета |

Название счета |

Применение |

|

60 |

Расчеты с поставщиками и подрядчиками |

В случае осуществления организацией предоплаты в счет поставки |

|

62 |

Расчеты с покупателями и заказчиками |

В случае поставки товаров, работ, услуг в счет последующей оплаты. В случае приема от контрагента в качестве платежа векселя |

|

68 |

Расчеты по налогам и сборам |

В случае переплаты в бюджет сумм налогов и сборов |

|

69 |

Расчеты по социальному страхованию и обеспечению |

В случае переплаты при расчетах по социальному страхованию, пенсионному обеспечению, обязательному медицинскому страхованию работников организации |

|

70 |

Расчеты с персоналом по оплате труда |

При удержании с работника определенных сумм в пользу организации |

|

71 |

Расчеты с подотчетными лицами |

В случае невозврата подотчетным лицом выданных ему денежных средств |

|

73 |

Расчеты с персоналом по прочим операциям |

При наличии задолженности работников по предоставленным займам, возмещению материального ущерба и т. п. |

|

75 |

Расчеты с учредителями |

При наличии задолженности учредителей по вкладам в уставный, складочный капитал |

|

76 |

Расчеты с разными дебиторами и кредиторами |

В случае наличия задолженностей по возмещению ущерба по страховому случаю; расчетов по претензиям в пользу организации; расчетов по причитающимся дивидендам. В случае приема от контрагента в качестве платежа векселя по нетоварным операциям |

Согласно данным финансовой отчетности дебиторская задолженность делится на краткосрочную и долгосрочную. Под краткосрочной следует понимать задолженность, со сроком погашения в течении 12 месяцев после отчетной даты. Следовательно, долгосрочной принято считать задолженность по платежам, выплаты по которым ожидаются не ранее чем через 12 месяцев после отчетной даты. Группировка задолженности по срокам погашения осуществляется с момента принятия обязательств к бухгалтерскому учету. Наиболее распространенной является краткосрочная задолженность, так как отсрочки платежа на период свыше одного года встречаются крайне редко.

По своевременности возврата дебиторскую задолженность условно можно подразделить на нормальную и просроченную. Нормальной признается задолженность за отгруженные товары, работы, услуги, срок оплаты по которым еще не наступил, но право собственности перешло к покупателю [2]. Просроченная, в свою очередь, это задолженность за товары, работы и услуги, срок оплаты по которым согласно договору истек. Возникновение такой задолженности связано с нарушением покупателем или заказчиком сроков расчетов за предоставленные товары, работы, услуги, невозвращенные в срок суммы, выданные подотчетным лицам, а также выявленные хищения товарно-материальных ценностей и денежных средств.

Просроченная задолженность, не обеспеченная залогом или банковской гарантией, переходит в состав сомнительной. Такой вид задолженности возникает, в случае, когда организация не может быть уверена в получении оплаты за отгруженные товары или выполненные услуги в установленный срок [3]. По истечении срока исковой давности сомнительная дебиторская задолженность переходит в категорию безнадежной задолженности.

Безнадежными признаются долги, по которым истек срок исковой давности и организация уверена в невозможности взыскания долга в силу определенных обстоятельств, таких как: невозможность его исполнения по решению государственного органа или ликвидация организации; невозможность установления места нахождения должника, его имущества либо невозможность получения сведений о наличии принадлежащих ему денежных средств и иных ценностей.

Срок исковой давности дебиторской задолженности равен трем годам. Течение срока исковой давности начинается со дня окончания установленного в договоре срока исполнения обязательств должником. Если в договоре не прописан срок исполнения обязательств, срок исковой давности определяется с момента предъявления должнику требования об исполнении обязательств.

В случаях, когда контрагенты не уплачивают долги в установленное время, у организации возникает необходимость взыскания долгов. Законодательством предусмотрены досудебные меры и предъявление иска в арбитражный суд. Первым этапом возврата задолженности является направление дебитору претензионного письма на сумму неоплаченного долга, согласно договора, в котором определен порядок и сроки предъявления претензий, а также способы урегулирования споров.

Письмо составляется в письменной форме с обязательным отражением следующих сведений:

- Требования заявителя;

- Сумма претензии;

- Обоснованный расчет суммы претензии;

- Перечень прилагаемых к претензии документов.

Письмо подписывается руководителем и главным бухгалтером организации и высылается должнику заказной почтой, что подтвердит получение претензии должником.

Если организации не удается уладить разногласия с помощью претензии, она вправе подать иск в арбитражный суд. При этом необходимо подготовить документы, доказывающие нарушение прав организации-кредитора.

Ведение учета предусматривает соблюдение принципа осмотрительности, согласно которому организация должна применять в бухгалтерском учете такие методы оценки, которые предотвратят занижение обязательств и расходов и завышение активов и доходов. Исходя из этого, организации для целей бухгалтерского учета создают резерв сомнительных долгов, как источник погашения задолженности, по которой существует сомнение о ее возврате [4]. Следовательно, создание резерва позволяет отражать достоверные данные в бухгалтерской отчетности, то есть, исключает завышение размера активов, а также позволяет пользователям отчетности видеть реальную величину дебиторской задолженности. Следует отметить, что для целей бухгалтерского учета формирование резерва по сомнительным долгам является обязательным, однако налоговый учет определяет создание резерва как право.

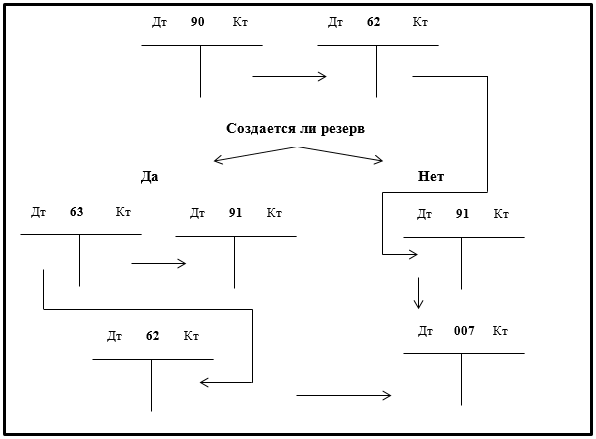

Для отражения информации о формировании резерва по сомнительным долгам в бухгалтерском учете предназначен счет 63 «Резервы по сомнительным долгам». Согласно Плану счетов, на сумму создаваемых резервов делаются записи по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 63 «Резервы по сомнительным долгам» [5]. После создания резерва необходим постоянный мониторинг долгов, по которым был создан резерв, в связи с тем, что бухгалтерские записи ведутся по каждому дебитору.

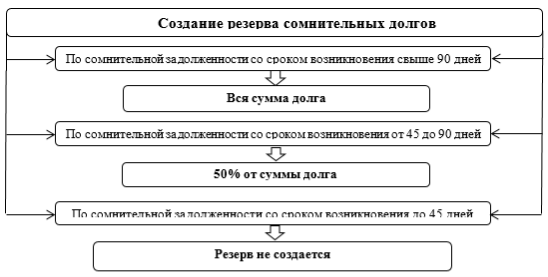

В бухгалтерском учете для создания резерва по сомнительным догам необходимо определить задолженность, которая не была погашена в срок и не обеспечена гарантией. После этого, в зависимости от состояния должника и оценки вероятности погашения задолженности, по каждому сомнительному долгу определяют сумму, на которую необходимо создать резерв. Детальный порядок формирования резерва организация разрабатывает самостоятельно и закрепляет в учетной политике. В налоговом учете резерв определяется исходя из срока возникновения сомнительной задолженности (рис. 2).

Рис. 2. Создание резерва сомнительных долгов

Стоит обратить внимание, что сумма создаваемого резерва не может превышать 10 % от выручки отчетного периода. При списании невостребованных долгов, ранее признанных организацией сомнительными, записи производятся по дебету счета 63 «Резервы по сомнительным долгам» в корреспонденции с соответствующими счетами учета расчетов с дебиторами [5].

Согласно п. 77 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, основанием для списания дебиторской задолженности (по которой срок исковой давности истек, другие долги, нереальные для взыскания) в бухгалтерском учете являются данные проведенной инвентаризации [6]. Документами, необходимыми для списания дебиторской задолженности, являются: акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами, приказ (распоряжение) руководителя организации о списании безнадежной к взысканию задолженности, письменное обоснование, договор, счет на оплату, акт выполненных работ и оказанных услуг.

В налоговом учете, согласно п. 2 ст. 266 ч. 1 НК РФ, основанием для списания дебиторской задолженности (долги, по которым истек установленный срок исковой давности, а также те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения) является акт государственного органа или ликвидация организации [7]. Схема списания сомнительных долгов представлена на рисунке 3.

Согласно представленной схеме, существует два варианта списания дебиторской задолженности. Если организацией в предшествующем отчетном периоде не резервировались суммы дебиторской задолженности с истекшим сроком исковой давности и суммы долгов нереальных к взысканию, их списывают в прочие расходы организации. При этом, сумма долга отражается по дебету забалансового счета 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» и учитывается в течении пяти лет. Следовательно, включение долгов в прочие расходы организации не является аннулированием задолженности контрагентов. Аналитический учет по данному счету ведется по каждому должнику, чья задолженность списана в убыток. Это позволяет наблюдать за изменением имущественного положения организации должника для взыскания долга. В случае погашения такого долга производится запись по кредиту счета 007 «Списанная в убыток задолженность неплатежеспособных дебиторов».

В случае создания резерва суммы дебиторской задолженности с истекшим сроком исковой давности и суммы долгов нереальных к взысканию списываются за его счет.

Рис. 3. Схема списания дебиторской задолженности

В бухгалтерской отчетности дебиторская задолженность отражается за вычетом образованного резерва [8]. Неизрасходованная сумма созданного резерва подлежит включению в финансовые результаты отчетного года.

Таким образом, в процессе деятельности организация не всегда осуществляет расчеты: с покупателями и заказчиками, поставщиками и подрядчиками одновременно с передачей имущества, выполнением работ, оказанием услуг; работниками организации, а также физическими лицами. В связи с этим возникает дебиторская задолженность, под которой следует понимать задолженность в пользу организации. Величина дебиторской задолженности влияет на оборачиваемость капитала, вложенного в оборотные активы, а, следовательно, и на финансовое состояние организации. Чрезмерный рост задолженности может привести к ухудшению финансовых показателей, вызванного замедлением оборачиваемости оборотных активов и нехваткой собственных средств организации.

При реализации товаров, выполнении работ, оказании услуг в кредит у организации появляется риск непогашения всей дебиторской задолженности. Следовательно, всегда есть задолженность, по возврату которой существуют сомнения.

На сумму такой задолженности организации следует создавать резерв сомнительных долгов, который формируется исходя из состояния должника и оценки вероятности погашения задолженности. В случае, если резерв не создается, задолженности следует списывать в прочие расходы организации.

Литература:

- Гладковская Е. Н. Финансы [Электронный ресурс]: учеб. пособие / Е. Н. Гладковская. — СПб.: Питер, 2012. — 312 с. — (Учебное пособие).

- Ефимова О. В. Финансовый анализ: современный инструментарий для принятия экономических решений [Текст]: учебник / О. В. Ефимова. — 5-е изд., испр. — М.: Омега-Л, 2014. — 348 с. — (Высшее финансовое образование).

- Когденко В. Г. Краткосрочная и долгосрочная финансовая политика [Электронный ресурс]: учеб. пособие / В. Г. Когденко, М. В. Мельник, И. Л. Быковников. — М.: ЮНИТИ, 2011. — 471 с.

- Кириченко Т. В. Финансовый менеджмент [Текст]: учебник / Т. В. Кириченко. — М.: Дашков и К, 2016. — 483 с.

- План счетов бухгалтерского учета финансово–хозяйственной деятельности организаций [Текст]: Приказ Минфина России от 31 октября 2000 № 94н — [Электронный ресурс]. — Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_29165/fd05066bbb0a451cf5dc95b2af35808cbef2509e/ (дата обращения: 20.03.2017)

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации [Текст]. — Введ. с 1998–07–29 [Электронный ресурс]. — Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_20081/7f678d1321c139704a2a4d31f0ccd5a03ec5fb51/ (дата обращения: 20.03.2017)

- Налоговый кодекс Российской Федерации (часть первая) [Текст]: Федеральный закон от 31.07.1998 г. № 146-ФЗ (ред. от 03.07.2016) (с изм. и доп., вступ. в силу с 01.09.2016) [Электронный ресурс]. — Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_19671/d987f8aecdea90060f74c0c6bdfe46d28f528d7e/ (дата обращения: 20.03.2017)

- Шеремет А. Д. Бухгалтерский учет и анализ [Электронный ресурс]: учебник / А. Д. Шеремет, Е. В. Старовойтова; ред. А. Д. Шеремет. — М.: ИНФРА-М, 2010. — 617 с. — (Высшее образование).