В статье рассматривается процесс трансформации сбережений населения во вклады банков и проблемы его реализации в современной России. Поднимаются вопросы мотивов сбережений населения в банках, их изменения и поиска направлений по повышению объемов вкладов.

Ключевые слова: сбережения, банковские вклады, сберегательный процесс

Сбережения — это часть совокупного дохода домохозяйств, которая не направляется на текущее потребление, а резервируется в виде активов, сформированных с целью получения дополнительного дохода, страхования от непредвиденных случаев и повышения материального статуса, позволяющих сохранять привычный уровень потребления при изменении располагаемого дохода и их дальнейшего использования для удовлетворения своих потребностей в будущем или формирования богатства [1].

Сбережения выступают источником финансового богатства домашних хозяйств, воплощаемого не только в денежной форме, но и в материальных и нематериальных активах. Текущий объем сбережения населения, а также накопленная часть его финансового богатства являются резервом роста экономики и развития финансовых институтов, инвестиционным потенциалом государства.

Для того чтобы определить степень важности вовлечения сбережений граждан в инвестиции, необходимо рассмотреть, как происходит движение дохода в экономике и как влияют сбережения на эго движение.

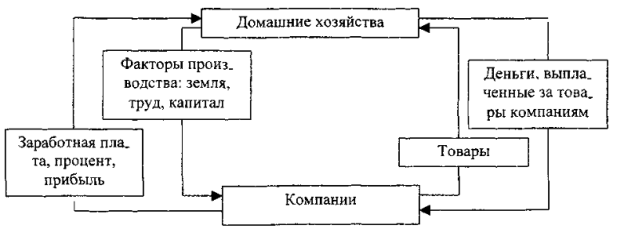

Кругооборот дохода в широком смысле состоит из доходной и расходной стороны. Доходная сторона хозяйственного кругооборота представляет собой произведенные материальные блага, расходная сторона — потребленные материальные блага. В процессе производства материальных благ происходит постоянное движение денег и товаров (услуг). Деньги переходят от производств к домашним хозяйствам и назад к производствам и как поток товаров и услуг движутся в обратном направлении (рис. 1).

Рис. 1. Денежные потоки между домашними хозяйствами и компаниями [3]

Таким образом, если сумма средств на потребление равняется сумме дохода, то денежный поток находится в равновесии. Но на практике, как правило, доходы изменяются, что приводит к образованию сбережений, а это, в свою очередь, представляет собой утечку денежных средств из кругооборота. Графически эту утечку можно представить следующим образом (рис.2).

Рис. 2. Сбережения как утечка средств из кругооборота дохода [3]

Проблемы утечки сбережений граждан можно определить с помощью понятия «парадокс бережливости». Многие экономисты понимают под этим следующее. Сбережения могут быть выгодны одному человеку, но могут принести вред экономике страны в целом. Ведь деньги при накоплении в той или иной форме изымаются из оборота, а это приводит к сокращению спроса на потребительские товары, что может привести к общему экономическому спаду, однако это имеет место, когда средства не используются для финансирования инвестиций (основного производственного капитала).

Исторически первыми рыночными субъектами, выполняющими функцию трансформации сбережений в инвестиции, являлись банки. Аккумулируя с помощью депозитных операций большое количество различных по объему сбережений населения, банки осуществляют их количественную и качественную трансформацию, создавая колоссальные дополнительные финансовые ресурсы для развития экономики. Первым этапом в данном процессе является именно аккумуляция сбережений во вкладах.

На современном этапе развития экономики к основным условиям, обеспечивающим трансформацию сбережений во вклады банков, можно отнести:

− институты (формальные и неформальные);

− инфраструктура (развитая инфраструктура ослабляет эффект удаленности регионов, стимулирует сбережения, обеспечивает доступность разнообразных форм вкладов);

− стабильность макроэкономической среды: снижение инфляции;

− развитость финансового рынка, обеспечение эффективности и надежности финансовых инструментов.

Институциональные основы сберегательного процесса в странах с развитой рыночной экономикой характеризуется постоянным ростом разнообразия и упрощения процесса управления банковскими вкладами, что оказывает большое влияние на развитие и совершенствование самого механизма трансформации сбережении населения во вклады. В результате становится возможной реализация функций сбережений, причем эффективность их реализации зависит от четкого определения и согласования интересов и мотивов всех участников сберегательного процесса [4].

Мотивами сбережений населения во вкладах банка являются накопление, сохранение ценности и получение дополнительного дохода. Все они определяют выбор направления методов сбережений, выбор депозитного продукта. Цена выбора — отказ от текущего потребления с целью получения дополнительного дохода — процентов.

Мотивами банков при привлечении сбережений является потребность в формировании финансовых ресурсов для получения прибыли посредством финансовых операций. Цена — выплата процентов.

Инфраструктура рынка включает в себя совокупность банков, финансовых организаций, технологий, определяющих методы и объемы вкладов в экономике. Инфраструктура рынка в России постоянно изменяется на текущий период существует множество банков, но идет тенденция по их сокращению. Это связано, как с целенаправленной политикой Правительства (стремление укрепить банковскую систему и оставить только финансово-устойчивые банковские структуры), так и рыночными изменениями (рост курса рубля, снижение доходов населения). В результате и так высокомонополизированный банковский рынок еще более ссужается.

Лидирующее положение по вкладам от населения на протяжении последних 10 лет занимает ПАО «Сбербанк России», в нем аккумулируется свыше 80 % всех личных сбережений. Прежде всего, это связано с тем, что основным предпочтением большинства населения остается надежность и сохранность своих денежных средств.

Однако доля Сбербанка на рынке вкладов в течение последних лет снижалась, за исключением кризисного 2008 года. Во время обострения кризиса россияне предпочитали размещать вклады именно в государственном банке, опасаясь за их сохранность. Но уже в 2009 году многие финансовые организации резко повысили ставки по депозитам, из-за чего россияне вновь понесли деньги в частные банки [8]. Таким образом, коммерческие банки активно конкурируют и все больше привлекают в сферу своего обслуживания часть вкладчиков. Самыми надежными банками с точки зрения собственного капитала и рейтинга Национального агентства финансовых исследований по вкладам физических лиц, кроме ПАО «Сбербанк России», являются ПАО «ВТБ 24», АО «Банк ГПБ», АО «Россельхозбанк».

Таблица 1

Рейтинг банков по вкладам физических лиц на 01.02.2016 [8]

|

№ |

Наименование банка |

Место по активам 01.02.2016 |

Депозиты ФЛ на 01.02.2015, млн. руб. |

Депозиты ФЛ на 01.02.2016, млн. руб. |

Прирост,% |

|

1 |

ПАО «Сбербанк России» |

1 |

6733494,5 |

8371982,5 |

24 % |

|

2 |

ПАО «ВТБ 24» |

5 |

1419994,4 |

1735909,1 |

22 % |

|

3 |

АО «Банк ГПБ» |

3 |

424219,3 |

555147,9 |

31 % |

|

4 |

АО «Россельхозбанк» |

6 |

288111,8 |

460664,9 |

60 % |

|

5 |

ОАО «Банк Москвы» |

9 |

247823,3 |

366357,0 |

48 % |

|

6 |

АО «Альфа-Банк» |

7 |

283471,8 |

307682,5 |

9 % |

|

7 |

ПАО «БИНБАНК» |

15 |

177263,4 |

279433,6 |

58 % |

|

8 |

ПАО «Промсвязьбанк» |

12 |

211298,5 |

233788,7 |

11 % |

|

9 |

ПАО Банк «ФК Открытие» |

4 |

118042,4 |

219038,6 |

86 % |

Одними из свойств привлечения сбережений во вклады, является их ликвидность, поэтому наличие большого числа филиалов банка, возможности удаленного заключения сделки, взаимодействия с банком определяет рост спроса на депозитные продукты. С другой стороны, наличие других игроков финансового рынка и направлений сбережений (покупка акций, прямое инвестирование) снижают спрос на депозиты.

Одним из основополагающих факторов, которые повышают либо снижают объем сбережений, следует считать экономическую безопасность сбережений. Если в стране наблюдается нестабильная политическая и финансовая обстановка, то можно с уверенностью предположить, что все сберегательные субъекты начнут потреблять, а не сберегать доходную часть. Это и происходит в периоды обострения кризиса в России. На рисунке 3 представлена динамика доли сбережений в составе доходов с 2000 года.

Рис. 2. Динамика доли банковских сбережений в доходах населения[1], %

В соответствии с представленными данными можно сделать вывод, что в периоды кризиса основная доля сбережений аккумулируется вне банковской сферы. Причины этого раскрываются в результатах опросов Росстата, целями сбережений на текущий период (ситуация кризиса) является — сбережение временно свободных денежных средств, а цель получения дополнительного дохода — отмечается населением довольно редко.

Исследования расходов и сбережений населения по группам с различным уровнем доходов указывают на то, что в России очень велика доля населения, которое не может откладывать деньги, поскольку их доходов едва хватает на удовлетворение текущих потребностей (свыше 60 % доходов уходит на покупку продуктов питания). Но с другой стороны, люди, располагающие достаточными для этого доходами не хотят делать сбережения в виде вкладов, считая это невыгодным [2]. При высоком уровне инфляции банковские сбережения не только не приносят дополнительного дохода, но и не обеспечивают сохранность текущей стоимости.

Отмечается и еще одна особенность на рынке вкладов: в связи с быстро меняющейся макроэкономической обстановкой, нестабильным курсом рубля и общей нервозностью вкладчики сокращают сроки инвестирования: большинство вкладов ограничивают ликвидность вклада, тем, что вкладчик при досрочном снятии денег теряет весь накопленный доход. Это делает невыгодным открытие вклада, даже на 6 месяцев, так как гораздо проще разместить временно свободные денежные средства на банковской карте или текущем счете, в виде наличных.

Банки также не стремятся привлекать длинные деньги, усвоив урок кризиса 2008 г., когда, набрав трех-пятилетние вклады по ставкам под 20 % годовых, вынуждены были расплачиваться по ним, в то время как новые вклады открывали уже почти вдвое дешевле. Наиболее выгодные условия в настоящий момент предлагаются по депозитам на 12–18 мес. На более долгие сроки ставки, как правило, уже снижаются. При этом сложно найти депозиты со сроком размещения более трех лет.

Выходом из ситуации является разработка краткосрочных вкладов:

− со сроком размещения менее 6 месяцев (1–6 месяцев);

− депозитных продуктов с сохранением начисленных процентов (за месяц, три месяца) по текущей или сниженной процентной ставке;

− вкладов с повышающим процентом в зависимости от срока размещения вклада, при этом срок четко не прописывается в договоре;

− вкладом с неснижаемым остатком — при этом проценты начисляются ежемесячно (ежеквартально) на всю сумму депозита, но его часть и проценты выплачиваются в конце срока.

Наличие мотива сохранения ценности вкладов и получение дополнительного дохода характерно для среднего и высшего класса населения, имеющего доходы выше среднего. Ограничениями привлечения сбережений на данном секторе является рост конкуренции со стороны финансовых структур. Уровень конкуренции повышается за счет роста возможностей получения дополнительного дохода на других рынка (покупка акций, инвестиции в недвижимость и прочее). Поэтому уровень конкуренции здесь гораздо выше. Поэтому ключевыми факторами по достижению конкурентных преимуществ банками являются:

- Доходность вкладов — рост процентной ставки, обеспечивающей ценность сбережений. Процентная ставка по вкладам должна превышать уровень инфляции, по крайнем мере, по официальным источникам. Также уровень процентной ставки должен быть конкурентным (быть соизмеримым) с доходностью на других финансовых рынках.

- Гарантия возврата номинальной стоимости сбережений, гарантии дохода при соблюдении условий размещения вклада.

Таким образом, для повышения объемов сбережений во вкладах банковскому сектору необходимо увеличивать краткосрочные депозитные продукты с гибкими условиями размещения сбережений, также требуется повышение процентных ставок. Помимо изменений условий депозитных продуктов следует совершенствовать систему взаимодействия с клиентом, вести работу по повышению доверия к банку, рекламы банковских услуг.

Литература:

- Алиева И. А. Сбережения населения как источники формирования инвестиционного потенциала в условиях экономической трансформации [Текст]: автореф. дис. на соиск. учен. степ. канд. эконом. наук (08.00.01) / Алиева Иноббат Акрамовна; Кыргызско-Российский славянский универс.. — Бишкек, 2008. — 16 с.

- Анисимова Г. В. Динамика банковских сбережений и неравенство в Российском обществе / Материалы международной научно-практической конференции, посвященной 125-летию со дня рождения Г. Я. Сокольникова«Деньги, кредит, бюджет России: история и современность». — М.: ООО «ИПЦ Маска», 2014 — С. 201–205.

- Галимова А. Ш. Трансформация экономического и сберегательного поведения домашних хозяйств в современной экономике // Актуальные проблемы труда и капитала: коллективная монография / под ред. М. Р. Богатыревой. — Прага: Vědecko vydavatelské centrum «Sociosféra-CZ», 2015. — С. 135–141.

- Кравчук Е. С. Сбережение населения и инвестиционный процесс. Условия развития частного инвестирования в России // Российское предпринимательство. — 2010. — № 9. — С. 29–32.

- Официальный сайт Федеральной службы государственной статистики Росстат. — Режим доступа: http://permstat.gks.ru/ (дата обращения: 10.10.2016).

- Сафронова Ю. Г., Тарханова Е. А. Система страхования вкладов и ее влияние на доверие населения коммерческим банкам в России [Текст] // Инновационная экономика: материалы междунар. науч. конф. (г. Казань, октябрь 2014 г.). — Казань: Бук, 2014. — С. 66–69.

- Тарханова Е. А., Бабурина Н. А. Современные тенденции развития банковской системы России: Аналитический аспект // Экономика и предпринимательство. — 2014. —№ 10. —С. 271–277.

- Чапаргина А. Н. Условия трансформации сбережений населения в инвестиционный ресурс северного региона // Север и рынок: формирование экономического порядка — 2014 — № 42 — С. 146–150.

[1] Составлено автором по данным: Федеральной службы государственной статистики Росстат – http://permstat.gks.ru/