В современной экономике актуальной проблемой является повышение конкуренции между банками в сфере предоставления услуг клиентам. Одним из важных факторов повышения конкурентоспособности между кредитными организациями, а также успешного долгосрочного функционирования банков, эффективного использования финансовых активов, укрепления финансовой устойчивости и ликвидности, регулирования финансовых рисков, является эффективное осуществление инвестиционной деятельности.

Необходимость активизации участия банков в инвестиционном процессе вытекает и из взаимозависимости успешного развития банковской системы и экономики в целом. С одной стороны, коммерческие банки заинтересованы в стабильной экономической среде, являющейся необходимым условием их деятельности, а с другой — устойчивость экономического развития во многом зависит от степени надежности банковской системы, ее эффективного функционирования. Вместе с тем, поскольку интересы отдельного банка как коммерческого образования ориентированы на получение максимальной прибыли при допустимом уровне риска, участие кредитных учреждений в инвестировании экономики происходит лишь при наличии благоприятных условий [2, с. 50].

Банковские инвестиции имеют собственное экономическое содержание. Инвестиционную активность в микроэкономическом аспекте — с точки зрения банка как экономического субъекта можно рассматривать как деятельность, в процессе которой он выступает в качестве инвестора, вкладывая свои ресурсы на определенный срок в создание или приобретение и покупку финансовых активов для извлечения прямых и косвенных доходов.

Вместе с тем инвестиционная деятельность банков имеет и иной аспект, связанный с осуществлением их макроэкономической роли как финансовых посредников. В этом качестве банки помогают удовлетворить потребности хозяйствующих субъектов в инвестициях. Спрос на них в условиях рыночной экономики возникает в денежно-кредитной форме. Кроме того, банки дают возможность превратить сбережения и накопления в инвестиции.

В настоящее время на рынке инвестиционно-банковских услуг России работают на равных условиях, как компании, так и банки. Это позволяет охарактеризовать инфраструктурную модель фондового рынка России как смешанную.

Здесь присутствуют как отечественные, так и зарубежные игроки. Условно российский рынок инвестиционных банков можно поделить на три группы [5]:

‒ крупнейшие международные банки, ориентированные на сделки с участием транснациональных корпораций. Сумма таких сделок — несколько сотен миллионов и миллиарды долларов: MorganStanley, DresdnerKleinwortWasserstein, JP Morgan, UBS, CSFB, DeutscheBank, Citigroup, GoldmanSachs;

‒ российские банки, фокусирующиеся на международных рынках: ВТБ, Сбербанк, Газпромбанк, Альфа-банк, «Ренессанс Капитал»;

‒ российские инвестиционные банки, ориентированные на работу на отечественном рынке: Росбанк, Траст, Промсвязьбанк, банк Москвы и др.

Рассмотрим состав, структуру и динамику активов банковского сектора России по источникам вложений средств (табл. 1).

Таблица 1

Структура активов кредитных организаций, сгруппированных по направлениям вложений, млрд. руб. [4]

|

Активы |

01.01. 2014г. |

01.01. 2015г. |

01.02. 2016г. |

Темп роста,% |

Среднегодовой темп роста,% | |

|

1 |

Денежные средства, драгоценные металлы и камни |

1 608,7 |

2 754,2 |

1 500,4 |

93,3 |

96,6 |

|

2 |

Счета в Банке России и в уполномоченных органах других стран |

2 264,9 |

3 297,8 |

2 481,7 |

109,6 |

104,7 |

|

3 |

Корреспондентские счета в кредитных организациях |

1 496,5 |

2 675,2 |

2 545,5 |

170,1 |

130,4 |

|

4 |

Ценные бумаги, приобретенные кредитными организациями — всего |

7 822,3 |

9 724,0 |

12 187,3 |

155,8 |

124,8 |

|

5 |

Прочее участие в уставных капиталах |

353,9 |

427,6 |

572,0 |

161,6 |

127,1 |

|

6 |

Производные финансовые инструменты |

175,8 |

2 298,6 |

1 346,4 |

765,9 |

276,7 |

|

7 |

Кредиты и прочие ссуды |

40 535,3 |

52 115,7 |

58 152,4 |

143,5 |

119,8 |

|

8 |

Основные средства, прочая недвижимость, нематериальные активы и материальные запасы |

1 147,5 |

1 222,3 |

1 255,3 |

109,4 |

104,6 |

|

9 |

Использование прибыли |

192,2 |

177,0 |

111,5 |

58,0 |

76,2 |

|

10 |

Прочие активы — всего |

1826,0 |

2 960,5 |

3 580,1 |

196,1 |

140,0 |

|

Всего активов |

57 423,1 |

77 653,0 |

83 732,5 |

145,8 |

120,8 | |

Приведенная динамика свидетельствует о стабильном росте размещения средств в кредиты, прирост которых за исследуемый период составил 43,5 % или 7 617,1 млрд. руб., при этом их среднегодовой прирост составил 19,8 %. Так же демонстрируют стабильный рост вложения в ценные бумаги, которые увеличились с 7 822,3 млрд. руб. до 12 187,3 млрд. руб. и их среднегодовой прирост составил 24,8 %.

В целом по всей совокупности активов за исследуемый период наблюдается положительная динамика (среднегодовой прирост — 20,8 %), что говорит об увеличении спроса населения и хозяйствующих субъектов на инвестиционные ресурсы.

На протяжении всего рассматриваемого периода наибольший удельный вес в структуре активов занимают кредиты, их доля составляет 69,5 % по состоянию на 1 февраля 2016 года. При этом удельный вес инвестиций в ценные бумаги на 1 февраля 2016 года по сравнению с 1 январем 2014 года увеличился с 13,6 % до 14,6 %.

Более детальный анализ состава и структуры вложений коммерческих банков в ценные бумаги за период 2011–2015 гг. представлен в табл. 2.

Таблица 2

Состав иструктура вложений коммерческих банков РФ вценные бумаги [6]

|

Ценные бумаги, приобретенные банками |

01.01.2011 |

01.01.2012 |

01.01.2013 |

01.01.2014 |

01.01.2015 | |||||

|

млрд. руб. |

% |

млрд. руб. |

% |

млрд. руб. |

% |

млрд. руб. |

% |

млрд. руб. |

% | |

|

Всего |

5829,0 |

100 |

6211,7 |

100 |

7034,9 |

100 |

7822,3 |

100 |

9724,0 |

100 |

|

В том числе: долговые обязательства |

4419,9 |

75,8 |

4676,2 |

75,3 |

5 265,1 |

74,8 |

6162,9 |

78,8 |

7651,4 |

78,7 |

|

долевые ценные бумаги |

710,9 |

12,2 |

914,4 |

14,7 |

791,6 |

11,3 |

790,4 |

10,1 |

488,7 |

5,0 |

|

векселя (учет) |

330,0 |

5,7 |

233,9 |

3,8 |

398,8 |

5,7 |

274,1 |

3,5 |

218,0 |

2,2 |

|

акции дочерних и зависимых акционерных обществ |

368,2 |

6,3 |

387,3 |

6,2 |

579,4 |

8,2 |

594,9 |

7,6 |

1365,9 |

14,0 |

|

из них: акции дочерних и зависимых кредитных организаций-резидентов |

168,4 |

2,9 |

159,3 |

2,6 |

184,2 |

2,6 |

189,2 |

2,4 |

503,4 |

5,2 |

Из приведенной выше таблицы видно, что структура вложений банков в ценные бумаги относительно стабильна — основную долю, около 80 %, составляют долговые обязательства. За период 2011–2015 гг. наиболее заметные структурные изменения наблюдаются по инвестициям в долевые ценные бумаги. Так, доля вложений в акции с целью получения спекулятивного дохода сократилась более чем в 2 раза и по состоянию на 1 января 2015 года составила лишь 5 % от общей суммы вложений против 12,2 % на 1 января 2011 года. С другой стороны, участие банков в акционерном капитале дочерних и зависимых акционерных обществ выросло — доля инвестиций в портфелях участия на начало 2015 года достигла 14 % против 6,3 % в 2011 году.

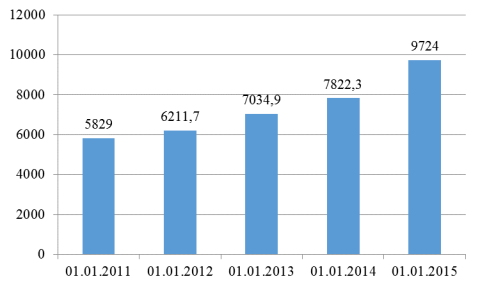

Наглядно динамика вложений банков РФ в ценные бумаги представлена на рисунке 1.

Рис. 1. Динамика вложений банков РФ в ценные бумаги за 2011–2014 гг., млрд. руб.

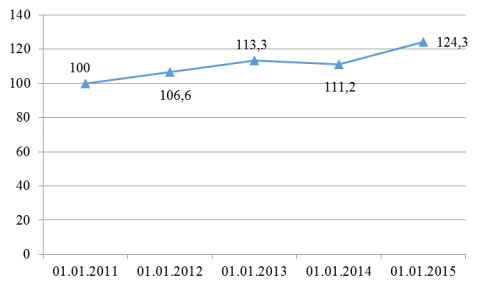

Рис. 2. Темп роста вложений коммерческих банков РФ за 2011–2014 гг., %

Как было отмечено ранее, инвестиционная деятельность банков реализуется еще в одном аспекте — организация долгосрочного кредитования под инвестиционные проекты.

В условиях экономической нестабильности все больше приобретает особую актуальность реализация инвестиционных проектов на основе проектного финансирования. Банковские учреждения выполняют функции организаторов и финансовых инициаторов осуществления крупных инвестиционных проектов и программ, а также играют решающую роль в мобилизации финансовых инвестиционных ресурсов. Основными игроками на отечественном рынке банковского проектного финансирования на сегодняшний день можно считать Сбербанк, Альфа-банк, Россельхозбанк и ВТБ. Однако, такие банки как Промсвязьбанк, Газпромбанк, банк «ФК Открытие», Евразийский банк и другие активно развивают проектное финансирование (табл. 3). У Банка России на данный момент отсутствует официальная статистика относительно объемов проектного финансирования. Банки не разглашают условия своего участия в проектах, что свидетельствует о незрелости данного сегмента рынка банковских услуг и соответственно негативно влияет на его развитие [3, с. 149].

Таблица 3

Рейтинг 10 крупнейших банков, осуществляющих кредитование инвестиционной деятельности на 1 января 2016 года [7]

|

Место по активам |

Банк |

Надежность |

Активы, млрд. руб. |

Средства физ. лиц, млрд. руб. |

|

1 |

Сбербанк России |

5 |

10 427,1 |

5 523,3 |

|

2 |

ВТБ |

5 |

4 129,6 |

13,5 |

|

3 |

Газпромбанк |

4 |

2 385,4 |

253,5 |

|

4 |

Россельхозбанк |

5 |

1 399,2 |

149,6 |

|

5 |

Банк Москвы |

4 |

1 205,5 |

155,1 |

|

6 |

ВТБ 24 |

5 |

1 170,2 |

823,1 |

|

7 |

Альфа-банк |

4 |

916,7 |

233,6 |

|

8 |

Юникредит банк |

5 |

875 |

50,5 |

|

9 |

Росбанк |

4 |

594,8 |

133,9 |

|

10 |

Райффазенбанк |

5 |

563,9 |

204,8 |

Кредитная деятельность банков связана с финансированием реального сектора экономики. Реализация данной миссии банков способствует устойчивому экономическому росту.

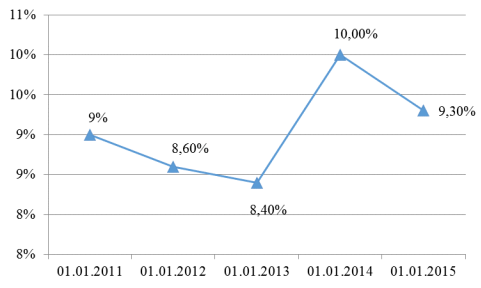

Доля кредитов банков в совокупных инвестициях организаций в основной капитал за период 2011–2015 гг. варьирует на уровне 8,4–10 %(рис. 3).

Рис. 3. Доля кредитов банков в инвестициях организаций всех форм собственности в основной капитал (без субъектов малого предпринимательства)

По данным Банка России данный показатель должен превышать 16 %. Таким образом, наблюдаем недоиспользование потенциала российских банков в финансировании роста инвестиций.

Основными проблемами с которыми сталкиваются банки при осуществлении инвестиционной деятельности на современном этапе состояния национальной экономики, в первую очередь является то, что специалисты финансовой службы, занимающейся анализом экономической ситуации и финансового рынка, не всегда могут провести эффективный анализ и оценку эффективности инвестиционных вложений. Проведение некачественного анализа неквалифицированными специалистами является одной из проблем осуществления инвестиционной деятельности банка и может привести к снижению доходности и ликвидности деятельности коммерческого банка в целом.

Также следует отметить, что одной из важных проблем осуществления банковской инвестиционной деятельности является то, что большая часть кредитных организаций осуществляют инвестирование в крупные инвестиционные проекты, не уделяя достаточного внимания малым либо микро-проектам, которые также могут привести высокую доходность от вложений. Однако, из-за отсутствия инвестиций данные проекты закрываются.

Развитию инвестиционной деятельности банков препятствует также отсутствие соответствующей законодательной базы, регулирующей отношения участников инвестиционного процесса.

Следующей проблемой осуществления эффективной банковской инвестиционной деятельности является неблагоприятный инвестиционный климат в стране, а также состояние отечественной экономики (ужесточение нормативов Банком России; нестабильная ставка рефинансирования (учетная ставка ЦБ); рост ключевой ставки; повышенный риск вложений в инвестиционные проекты и др.)

Банковская инвестиционная деятельность в условиях рынка, осуществляется хозяйствующим субъектом на инвестиционном рынке с целью получения прибыли, не уделяя значительного внимания финансированию экономики, которое способствует развитию промышленности, инфраструктуры и транспорта.

На основе проведенного анализа проблем осуществления банковской инвестиционной деятельности, можно предложить комплекс мероприятий по их разрешению:

1.Для повышения уровня компетенций необходимо в постоянном порядке ввести процедуру обучения специалистов, занимающихся анализом инвестиционных вложений коммерческого банка.

2.Налаживание сотрудничества между банками более высокого уровня, в рамках которого на основе взаимного доверия создавались бы консорциумы, пулы и через них осуществлялось инвестиционное кредитование крупных проектов. Вместе с этим необходимо проводить тщательный анализ эффективности вложения в малые и микро-проекты, осуществлять инвестиционное кредитование подобных проектов.

3.Необходимо вести речь о законодательном определении и закреплении механизма стимулирования и осуществления инвестиций в Российскую экономику, в частности определение видов инвестиций и сфер их правового регулирования, порядка государственного регулирования банковской инвестиционной деятельности, основных направлений ответственности субъектов банковской инвестиционной деятельности и т. д.

4.Создание льготных условий для привлечения инвестиций (в сфере уплаты налогов, создание федеральных программ инвестиционных программ). Только при стабильности экономического состояния экономики может повыситься активность инвесторов, и банковской инвестиционной деятельности привлекательность.

Данные предложения могут повысить инвестиционную активность коммерческих банков, а также улучшить конкурентоспособность банков, их ликвидность, и финансовую устойчивость.

Литература:

- Булгакова Л. Г. Роль банков в финансировании инвестиционных проектов // Банковское дело. — 2013. — № 1 (229). — С. 45–51.

- Ильясов С. М. Роль банковской системы в стимулировании инвестиционной и инновационной деятельности // Банковское дело. — 2012. — № 9 (207). — С. 50–54.

- Сысоева А. А. Проблемы и перспективы развития банковского проектного финансирования// Публикации молодых ученных. — 2015. — № 3 (87). — С.149.

- Ассоциация российских банков (АРБ) [Электрон. ресурс]: официальный сайт. Режим доступа: WorldWideWeb. URL: http://arb.ru.

- Инвестиционная деятельность банков [Электрон. ресурс]: InvestBaza.ru. Режим доступа: WorldWideWeb. URL: http://investbaza.ru/articles/investitsionnaya-deyatelnost-bankov-630311.php.

- Обзор банковского сектора Российской Федерации [Электронный ресурс]: официальный сайт Банка России.Режим доступа: URL: http:// www.cbr.ru/analytics.

- Рейтинговое агентство «Эксперт РА» [Электронный ресурс]. Режим доступа: http://raexpert.ru.