Построение инвестиционной стратегии предприятия неразрывно связано с финансово-экономическим состоянием компании. Именно финансовый анализ выступает в качестве инструмента обоснования краткосрочных и долгосрочных экономических решений, эффективности инвестиций, а также позволяет спрогнозировать будущие результаты деятельности компании. Для того, чтобы своевременно отреагировать на изменение во внешней среде необходимо точно представлять и осознавать сильные и слабые финансовые стороны.

Объектом проведения финансово-экономического анализа является публичное страховое акционерное общество «Ингосстрах» (ПСАО «Ингосстрах»).

Исходной информацией при проведении финансового анализа является бухгалтерская отчетность: бухгалтерский баланс, отражающий имущественное и финансовое положение организации, и отчет о прибылях и убытках, представляющий результаты деятельности за отчетный период [1].

Сегодня «Ингосстрах» является одной из крупнейших страховых компаний на отечественном рынке, которая предоставляет полный спектр страховых услуг.

Высокую деловую репутацию компании подтвердило Международное рейтинговое агентство Standard & Poor`s, присвоив рейтинг контрагента и финансовой устойчивости ПСАО «Ингострах» на уровен «ВВ-», прогноз «стабильный». Также S&P оценивает конкурентную позицию компании как «сильную». Этому способствуют такие факторы, как многолетний опыт работы на рынке, известность бренда, устойчивое положение на рынке автострахования и наличие обширной сети продаж [2].

Анализ финансового состояния предприятия проводится на основе общепринятых в мировой практике методик, который включает в себя:

‒ анализ ликвидности и платежеспособности;

‒ анализ финансовой устойчивости;

‒ анализ рентабельности;

Методика проведения анализа финансового состояния подробно описана в источнике [3].

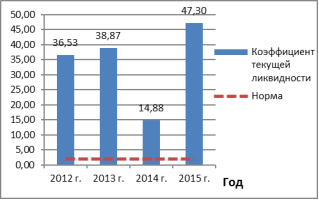

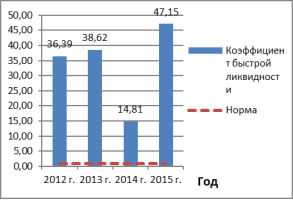

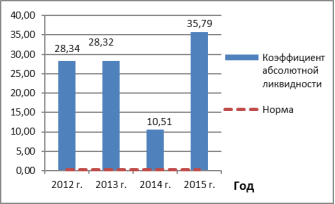

Анализ платежеспособности показывает на сколько быстро предприятие может погасить свои обязательства за счет собственных активов. Данный анализ заключается в расчете коэффициентов текущей, срочной и абсолютной ликвидности. Их динамика представлена на рис. 1–3.

Рис. 1. Динамика показателя текущей ликвидности

Рис. 2. Динамика показателя быстрой ликвидности

Рис. 3. Динамика показателя коэффициента абсолютной ликвидности

Анализ платежеспособности показал, что страховая компания ПСАО «Ингосстрах» является абсолютно ликвидной. Компания может покрыть свои текущие обязательства за счет самых ликвидных активов (денежных средств и краткосрочных финансовых вложений), на это указывает то, что коэффициент абсолютной ликвидности во много раз превышает норму. В 2014 г резкое уменьшение показателей ликвидности примерно на 61 % связано с тем, что у страховой компании увеличились краткосрочные обязательства по сравнению с 2013 г на 119,14 %. Однако, ПСАО «Ингосстрах» осталась полностью платежеспособной, показатель текущей ликвидности превышал норму в 7,44 раза.

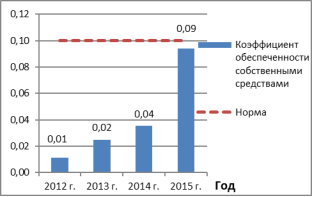

Анализ финансовой устойчивости помогает определить степень финансовой независимости компании от заемных средств. В качестве показателей финансовой устойчивости были использованы коэффициенты, характеризующие структуру актива и пассива баланса, а также соотношения между отдельными статьями актива и пассива, а именно:

‒ коэффициент обеспеченности собственными средствами;

‒ коэффициент маневренности собственного капитала;

‒ коэффициента автономии.

Динамика показателей финансовой устойчивости приведена на рис. 4–6.

Рис. 4. Динамика показателя коэффициента обеспеченности собственными средствами

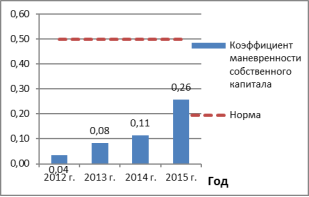

Рис. 5. Динамика коэффициента маневренности собственного капитала

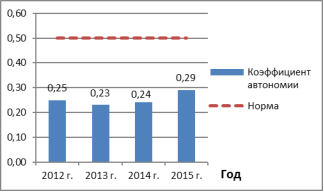

Рис. 6. Динамика коэффициента автономии

Анализ финансовой устойчивости страховой компании ПСАО «Ингосстрах» показал, что у компании недостаточно собственных средств для финансирования текущей деятельности. Как видно из рис. 4 в 2012 г. только 1 % текущей деятельности финансировалось за счет собственных средств. Однако, с 2012 года наблюдается рост показателя коэффициента обеспеченности собственными средствами, в 2015 г данный показатель практически достиг нормы. Стоит заметить, что у компании сохраняется достаточно большая зависимость от кредитных организаций, что делает риск невыплаты обязательств и потери финансовой устойчивости высоким.

Коэффициент маневренности показывает какая часть собственных средств используется для финансирования текущей деятельности.

Рисунок 5 показывает, что в 2012 году только 4 % собственных средств страховой компании находилось в мобильной форме, а в 2015 году показатель вырос до 26 %, однако так и не достиг установленной нормы.

Коэффициент автономии (рис.6) также показывает на зависимость страховой компании от заемных средств. В 2014 г. ПСАО «Ингосстрах» покрывало только 24 % активов за счет собственных средств, а в 2015 г. уже 29 %, но данный показатель остался ниже показателя нормы.

Анализ рентабельности характеризует экономическую эффективность работы компании. Для проведения данного анализа были рассчитаны показатели:

‒ рентабельность продаж;

‒ рентабельность собственного капитала;

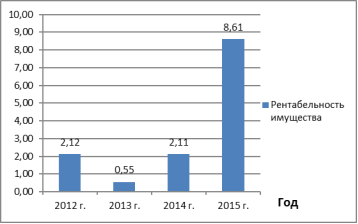

‒ рентабельность имущества.

Их динамика представлена на рис. 7–9.

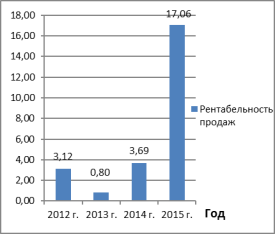

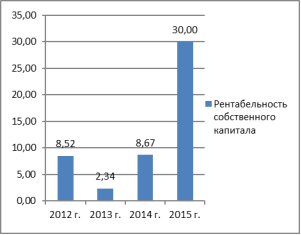

Анализ рентабельности страховой компании ПСАО «Ингосстрах» показал, что в целом у компании неплохие показатели экономической эффективности.

Рис. 7. Динамика показателя рентабельности продаж

Рис. 8. Динамика показателя рентабельности собственного капитала

Рис. 9. Динамика показателя рентабельности имущества

В 2015 г. на каждый рубль выручки приходилось 17,06 копеек чистой прибыли, на каждый рубль, вложенный в собственный капитала, — 30,00 копеек чистой прибыли, а каждый рубль, вложенный в имущество капитала, приносил 8,61 копейку чистой прибыли.

Увеличение показателей рентабельности относительно 2012 и 2013 гг. произошло за счет увеличения не только чистой прибыли, но и увеличения собственного капитала страховой компании, что привело к снижению зависимости организации от заемных средств, тем самым благотворно повлияв на финансовую устойчивость ПСАО «Ингосстрах».

Анализ финансового состояния страховой компании ОСАО Ингосстрах» показал, что предприятие является абсолютно платежеспособным, т. е. способным своевременно покрыть свои обязательства. Однако при проведении коэффициентного анализа финансовой устойчивости было обнаружено, что значение коэффициента обеспеченности собственными средствами, коэффициента маневренности и коэффициента автономии не соответствуют соответствующим нормам, что говорит о недостаточности собственных средств у компании и большую зависимость от кредитных организаций. Данный аспект необходимо учесть при формировании инвестиционной стратегии ПСАО «Ингосстрах».

Литература:

- Официальный сайт ПСАО «Ингострах» [Электронный ресурс].- Режим доступа:www.ingos.ru

- Рейтинговое агентство «Эксперт РА» [Электронный ресурс].- Режим доступа: www.raexpert.ru

- Коростелева Т. С. Антикризисное управление. — Самара: Изд-во Самар. гос. аэрокосм. ун-та, 2013. — 76 с.