The analysis of the application of the formalized models for identification and research of bank crisises has been implemented. In particular the following have been considered: regression method, KLR-method of revealing the foreign currency causes, probabilistic approach for analyzing the mechanisms of crisis formation.

The following has been suggested: multiplicative model of revealing of various factors of crisis, methodology of operative monitoring of bank activity environment, which is providing necessary information for KLR-method of revealing the causes of foreign currency crisis, to use the theory of images recognition both for development of determinated and probabilistic models of bank crisis formation.

Key words: bank crises, monitoring, STV, KLR-methods of bank crises revealing, probabilistic approach for analyzing the mechanisms of crisis formation.

Существует три теоретических подхода к определению факторов, «ответственных» за возникновение кризисов вообще и банковских, в частности [1, 2]. Проведем их краткий анализ, который позволит определить границы применимости (зоны адекватности) каждого метода. Кроме того, практическое применение теоретических подходов становится эффективным на практике при хорошо развитой методической базе.

К основным кризис-факторам можно отнести [1]: х1 — недостатки в регулировании и надзоре (присутствуют по мнению экспертов в 90 % кризисных ситуаций), х2 — недостатки в менеджменте банков и х3 — ухудшение условий торговли (почти по 70 %), х4 — экономический спад (55 %), х5 — политическое вмешательство (40 %), х6 — кредиты аффилированным лицам (около 30 %), х7 — спекулятивный «пузырь» (около 25 %), х8 — мошенничество и х9 — кредитование госпредприятий (по 20 %), х10 — «Голландская болезнь» (около 15 %), х11 — отток капиталов, х12 — недостатки судебной системы и х13 — активное изъятие вкладчиками депозитов из банка (по 7 %).

1. Первый подход состоит в выявлении вклада различных факторов в формирование кризисов с помощью математической статистики и стандартного регрессионного анализа [1, 2].

Стандартные регрессии применяются для выявления причин валютных кризисов. Такой подход, однако, не позволяет определить время начала кризиса, но с его помощью можно установить, какие страны могут подвергнуться спекулятивной атаке на национальную валюту в случае негативного изменения ситуации на мировых финансовых и торговых рынках. Впервые данный метод был применен Саксом, Торнеллом и Веласко (Sachs, Tornell, Velasco, 1996) для исследования причин мексиканского кризиса 1994–95 годов (метод STV).

Метод STV предполагает, что факторы обладают предсказательной силой в отношении валютных кризисов, если каждое индивидуальное значение параметра αi и их сумма статистически отличаются от нуля в соотношении:

I = α0 + ∑1n αixi, (1)

где I — значение кризисного индекса; хi — значение объясняющей переменной. Это: или конкретное значение фактора, или дамме-переменная, принимающая значение 0 или 1 в зависимости от того, превосходит ли значение фактора установленный критический уровень или нет.

Недостатки описанного метода заключаются в предположениях, на основе которых работает указанный метод:

‒ аддитивность эффектов (следует из соотношения (1));

‒ независимость эффектов, задаваемых переменных хi;

‒ точное задание объясняющих переменных;

‒ аддитивность нормально распределенной ошибки наблюдения кризисного индекса с нулевым математическим ожиданием и постоянной дисперсией.

Второе, третье и четвертое ограничения — базовые условия регрессионного анализа [3]. Первые два из них на практике, как правило, не выполняются, последнее непроверяемо. Поэтому метод STV является весьма приближенным, а точнее аппроксимационным методом.

Первое условие применения метода STV требует особого внимания. Выше проведенный анализ присутствия факторов в банковском кризисе показывает, что действуют они одновременно (общая сумма процентов участия названных факторов в банковском кризисе превышает 350 %), то есть правильнее использовать мультипликативную модель оценки банковских рисков:

I = α0 Π 1nxiαi. (2)

Соотношение (2) снимает ограничение на аддитивность эффектов и «работает» при мультипликативном воздействии факторов. Модели (1) и (2) позволяют описывать синергетические эффекты взаимодействия кризис-факторов.

2. Метод, предложенный Камински, Лизондо и Рейнхарт (KLR) (Kaminsky, Lizondo, Reinhart, 1997) [1, 2], позволяет расширить по сравнению с методом STV число рассматриваемых факторов — возможных индикаторов кризиса. Основной задачей данного метода является обнаружение показателей, свидетельствующих о возможности наступления кризиса в течение 24 месяцев (система ранних индикаторов).

Объясняющая переменная посылает сигнал, когда ее значение превышает критический уровень. При этом сигнал рассматривается как «хороший», если кризис происходит в течение 24 месяцев после этого. Метод KLR интересен тем, что критические значения, которые определяются по принципу минимизации шума, являются уникальными для каждой страны.

В свою очередь величина шума рассчитывается следующим образом. В системе возможно существование ошибок двух типов (первого и второго рода). Во-первых, кризис мог произойти, а экзогенная переменная не превысить критического уровня (ошибка 1 типа (B)), во-вторых, экзогенная переменная могла превысить критическое значение, а кризис не произойти (ошибка 2 типа (D)), см. таблицу 1.

Таблица 1

Структура взаимоотношений сигнала икризиса

|

Кризис случился втечение 24 месяцев |

Кризиса не произошло | |

|

Сигнал |

A |

B |

|

Отсутствие сигнала |

C |

D |

Шум в данном случае равен отношению доли ошибок второго типа в общем числе сигналов (количестве случаев превышения переменной критической отметки) к удельному весу хороших сигналов в общем числе случаев кризиса:

х = (В/(В+D))/(А/(А+С)). (3)

Переменная х (3) может быть признана как ранний индикатор кризиса в том случае, если значение шума будет меньше 1.

Данный метод позволяет эффективно использовать идеи индикативного и перспективного мониторингов [4]. Индикативный мониторинг — это мониторинг по легко (технически просто, малозатратно и быстро) измеряемым параметрам, коррелированным с итоговым результатом: идентификация стадии кризисного состояния банка. Перспективный мониторинг — мониторинг, обладающий прогностическими свойствами. Переменная х, рассчитываемая по (3) такими свойствами обладает.

3. Наиболее часто используется для анализа механизмов формирования кризисов вероятностный подход [1, 2]. Преимущества данного метода заключаются в том, что он, во-первых, позволяет оценить конкретный вклад каждого фактора в формирование кризиса, а, во-вторых, рассматривая данные о наличии кризиса в каждой стране в различные периоды времени как независимые события, снимает ограничения на число исследуемых факторов. Кроме того, для анализа обычно используются годичные данные, которые обладают более высокой надежностью.

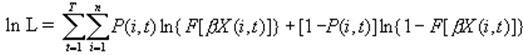

Согласно данному методу вероятность того, что кризис произойдет в определенное время в отдельно взятой стране, является функцией вектора n объясняющих переменных X(i,t). Объясняемая переменная (P(i,t)) принимает значение 1 в случае, если валютный кризис произошел в стране i в момент времени t, и значение 0 в остальных случаях. Для определения вклада экзогенных переменных в формирование кризисной ситуации используют метод наибольшего правдоподобия. Исследуемая функция в данном случае будет выглядеть следующим образом:

,

,

где T — число периодов наблюдения,

F — кумулятивная функция вероятностного распределения,

![]() – вектор оцениваемых коэффициентов при объясняющих переменных.

– вектор оцениваемых коэффициентов при объясняющих переменных.

Следует отметить, что коэффициенты при экзогенных переменных показывают воздействие изменения значения регрессора на одну единицу на вероятность возникновения кризиса.

В развитие данного подхода предлагается использовать теорию распознавания образов (ТРО), как для совершенствования детерминированной, так и вероятностной модели идентификации кризисной ситуации [5]. Все возможные ситуации можно разделить на классы. В зависимости от целей исследования, наличия априорной информации число классов может варьироваться. Например:

‒ Рассматривать только два класса «банковский кризис ожидается» и «предпосылок к кризису нет». Это минимальная схема распознавания ситуации. Если в соответствующем признаковом пространстве указанные классы пересекаются, то схема распознавания будет вероятностной. Если не пересекаются, то детерминированной.

‒ Рассматривать четыре класса «банковский кризис неизбежен», «банковский кризис вероятен», «предпосылки к кризису имеются» и «банковский кризис невозможен». Вероятностная трактовка в этом случае заложена уже в структуре классов.

Возможны и иные схемы распознавания, структуры которых зависят от степени неопределенности внутренней и внешней среды функционирования банка, квалификации эксперта, осуществляющего идентификацию позиции банка.

Литература:

- Ромащенко Т. А. Теоретические подходы к анализу банковских кризисов // Вопросы экономической науки. — 2006. — № 2. — С.57–61.

- Лаврушин О. И. Банковские риски. — М.: КноРус, 2007. — 232с.

- Эконометрика. Изд. 4-е, доп. и перераб. Учебникдлявузов. ГрифУМО. — Ростов-на-Дону:Феникс, 2009. — 572с.

- Колесников М. В. Анализ существующих подходов и методов исследования процедур организационного управления // Транспорт: наука, техника, управление, 2012. — № 9. — С. 17–19.

- Лябах Н. Н., Шабельников А. Н. Техническая кибернетика на железнодорожном транспорте: Учебник. Ростов-на-Дону, 2002. — 283 с.