Многообразие и возрастающая сложность рыночных условий, интенсивность и динамизм хозяйственных процессов требуют от коммерческих банков в рамках выполнения возложенных на них функций максимального использования всех возможностей и резервов. В этой связи на передний план выходит комплексная проблема ресурсообеспечения банковской деятельности, а также его регулирования на макро- и микроуровне. Эта проблема решается путем тщательного анализа всей деятельности банка, внешних и внутренних условий работы, путем оценки его финансово-экономического положения, стратегического поведения банка на рынке, состояния планирования, уровня технической оснащенности, квалификации персонала, информационной обеспеченности организационной структуры банка. Оценка имеющихся возможностей банка позволяет поддерживать их баланс с рыночными запросами, выработать обоснованные программы развития и поведения банка на рынке и ресурсного регулирования, создать адекватную основу для принятия правильных решений.

Анализ деятельности Банка, проводится на основе управленческой отчетности, которая является результатом, некоторым итогом, выводом учета или процесса формирования информации о финансово — хозяйственной деятельности или ситуации. Отчетность — это представление информации с целью максимального облегчения и эффективности принятия управленческих решений. Анализ, как и учет и контроль, — это один из инструментов формирования информации, а отчетность — это результат этого формирования, это представление информации ее пользователю.

В статье рассматриваются проблемы, существенно увеличивающие риски, возникающие при разработке управленческой отчетности связанные с принятием неправильных или несвоевременных управленческих решений. Получение актуальной и достоверной информации, является важным процессом при принятии управленческих решений. Поэтому организации находятся в поисках оптимального метода решения данной проблемы.

Как любой коммерческой организации, банку требуется много оперативной и аналитической отчетности. При этом всю отчетность можно разделить на три типа:

1) внешняя отчетность представляется во внешние органы и включает обязательную отчетность для Банка России, органы государственной власти и пр., используется для контроля и оценки соответствия финансово-хозяйственной деятельности банка требованиям действующего законодательства и нормативным документам регулятора;

2) клиентская отчетность представляется некоторым клиентам банка (VIP-клиентам, юридическим лицам и индивидуальным предпринимателям — владельцам торговых точек, в которых установлены POS-терминалы, и пр.);

3) внутренняя или управленческая отчетность формируется в банке и отражает фактическое состояние его финансово-хозяйственной деятельности, условия или результаты деятельности отдельных структурных подразделений, отдельных направлений бизнеса либо соответствующие прогнозные показатели.

Управленческая отчетность формируется и представляется в виде отчетных форм, которые составляются на основании всех видов учета: бухгалтерского, налогового, статистического, оперативно-технического, маркетингового. Такие отчеты могут содержать как количественные и финансовые, так и качественные и натуральные показатели, позволяющие оценивать и контролировать, прогнозировать и планировать деятельность структурных подразделений банка или отдельных направлений его деятельности.

Если внешняя отчетность, как правило, автоматически формируется в Автоматизированной банковской системе (АБС) банка, то разработку необходимых отчетов управленческой отчетности руководители бизнес-подразделений обычно инициируют сами. Ответственный сотрудник готовит техническое задание, которое затем передается соответствующему IT-подразделению банка. Разработав отчет, программисты передают его на тестирование подразделению-заказчику, и после успешного тестирования появляется возможность использовать отчет.

Однако такой подход к разработке отчетности порождает некоторые проблемы.

1) Большой объем отчетности и нарушение сроков ее разработки.

Одной из проблем являются длительность разработки и нарушение сроков разработки отчетности. Бизнес-подразделений в банках много, а программистов — разработчиков отчетности мало. Причем некоторым подразделениям требуется огромное количество отчетов, из-за чего возникает очередность разработки. В некоторых банках срок разработки может составлять до одного года, и это часто приводит к конфликтам как между подразделением-заказчиком и IT-подразделением, так и между различными подразделениями-заказчиками. Ведь часто в банках нет никакого понятного и прозрачного механизма, который определял бы очередность разработки того или иного отчета в зависимости от его важности и необходимости для банка.

Такая ситуация с разработкой отчетности, во-первых, порождает риски, связанные с несвоевременным принятием управленческих решений, во-вторых, становится причиной увеличения нагрузки на персонал, прежде всего на сотрудников и руководителей банковских отделений, которые вынуждены формировать отчетность вручную.

Обычно при разработке отчетности никто и никогда не оценивает эффективность этого процесса. Относительная бесконтрольность часто приводит к тому, что заказываются, например, отчеты, необходимость в которых возникает один-два раза, или информация в отчетах разных подразделений дублируется либо вообще оказывается невостребованной или неактуальной. Иногда, увидев результаты, полученные в недавно разработанном отчете, руководители подразделений инициируют разработку нового, а некоторые вообще не могут объяснить, какую аналитическую информацию они планируют получить и какие управленческие решения принять на ее основе.

Часто затраты на разработку отчета в разы превышают финансовый результат, который был получен после управленческого решения, принятого на основе информации из отчета.

2) Недостаточная компетентность при подготовке технического задания.

Многие сотрудники бизнес-подразделений редко сталкивались с подготовкой технической документации для IT-специалистов, не знают специфику этого процесса и не имеют соответствующих компетенций.

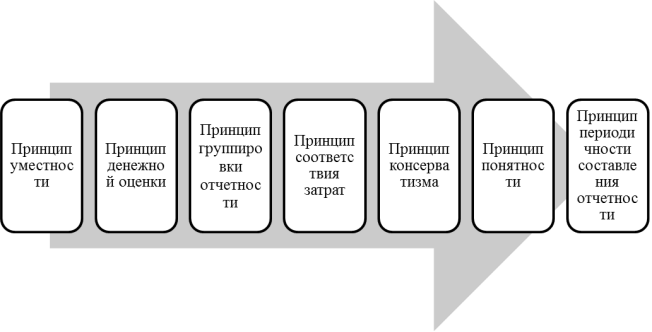

Часто при написании технических заданий нарушаются некоторые базовые принципы составления управленческой отчетности, основные из которых представлены на рисунке 1.

Рис. 1. Базовые принципы управленческой отчетности

Отсюда и низкое качество переданных на разработку технических заданий, длительный срок их согласования и большое количество доработок, которых можно было избежать, если техническое задание подготовлено профессионально.

3) Отсутствие методики тестирования отчетности.

Тестировании разработанного отчета, часто осуществляют сотрудники подразделения-заказчика. Обычно в банках нет какой-либо методики тестирования и проверки достоверности отчетов, и сотрудник просто не имеет возможности должным образом проверить работоспособность отчета.

Многие банки пытаются каким-то образом упростить процесс коммуникации по вопросам доработки технического задания, тестирования и устранения замечаний между подразделением-заказчиком отчетности и IT-подразделением. Для этого приобретается или разрабатывается и внедряется специальное программное обеспечение, которое показывает, в каком состоянии (статусе) находится та или иная заявка на разработку отчета, и кто в настоящий момент является ответственным за проведение той или иной работы. С одной стороны, такое программное обеспечение облегчает и делает более «наглядным» (прежде всего IT-специалистам) общение с сотрудниками бизнес-подразделений, но, с другой стороны, оно по-прежнему не решает вопросов, связанных с качеством подготовки технических заданий, качеством разработки и тестирования отчетности.

4) Увеличение затрат.

Еще одной проблемой, возникающей при разработке управленческой отчетности, является существенное увеличение расходов на IT-функции. Нагрузка на IT-специалистов, которые занимаются разработкой отчетности, возрастает. Дело в том, что обычно они же занимаются поддержкой пользователей отчетности, а также отвечают за поддержку АБС, внедрение обновлений АБС и проверку работоспособности отчетности после очередного обновления АБС. Увеличение нагрузки рано или поздно приводит к увеличению численности IT-персонала. Кроме того, увеличиваются расходы, как на программные, так и на аппаратные решения: закупается новое оборудование и программное обеспечение для увеличения производительности и снижения нагрузки на оборудование.

Для многих банков также актуальным является вопрос достоверной оценки времени и затрат (трудозатрат, финансовых затрат) на разработку того или иного отчета, так как зачастую они располагают только оценкой самих разработчиков.

Централизация процесса разработки и автоматизированного формирования отчетности.

Чтобы упорядочить процесс разработки управленческой отчетности и сделать его более эффективным, необходимо его централизовать, так же, как и процесс автоматизированного формирования отчетности. Для этого в составе финансово-аналитического подразделения банка необходимо выделить специальное подразделение или специальных сотрудников, отвечающих за процесс разработки отчетности и имеющих соответствующие компетенции. Именно в это подразделение и к этим сотрудникам обращаются руководители бизнес-подразделений, которым требуется та или иная управленческая отчетность.

В заявке на разработку отчетности, помимо чисто технических параметров (выходная форма отчета, используемые программные модули и т. д.), указываются: периодичность с указанием времени формирования (несколько раз в день, ежедневно, еженедельно, ежемесячно, ежеквартально, раз в полгода, ежегодно); права и уровень доступа к данному отчету; категория отчета (оценка филиальной сети, оценка подразделения/направления бизнеса/клиентского сегмента, технический отчет, общебанковский отчет, отчет для использования данных в бизнес-процессе, отчетность для внешнего клиента, обязательная отчетность и др.), которая влияет на очередность разработки отчетности; методика анализа и порядок использования информации, полученной из данного отчета, либо основание для разработки и сроки изготовления автоматизированной отчетности (для обязательной отчетности и отчетности для внешних клиентов).

Изучив параметры, указанные в заявке, ответственный сотрудник финансово-аналитического подразделения готовит в соответствии с принятой в банке процедурой согласования и выносит на утверждение окончательную выходную форму новой отчетности или, если необходимо, вносит изменения в уже существующие формы отчетности. При этом заказчиком отчетности фактически становится финансово-аналитическое подразделение, которое и принимает окончательное решение о целесообразности ее разработки. В некоторых случаях, когда в бизнес-подразделении не могут объяснить, для каких целей необходим тот или иной отчет или методика анализа информации, полученной из разработанного отчета, по мнению финансово-аналитического подразделения, ошибочна (ошибочные обобщения, отсутствие полноты данных, ложная корреляция и т. д.), отчет просто не разрабатывается.

Обычно выходные формы любого отчета имеют краткий (1–3 страницы) и подробный (10–20 страниц) вид, содержащий информацию, представленную цифровым и графическим способами. В общебанковские отчеты и отчеты с оценками филиальной сети, подразделений, направлений бизнеса и клиентских сегментов дополнительно включаются типовые аналитические выводы, которые формируются автоматизированным путем, исходя из методики анализа информации, а сама информация, если необходимо, разбивается на типовые блоки: финансы, клиенты, персонал и процессы.

Все показатели, которые используются при формировании аналитической отчетности, должны рассчитываться на основе фактических данных из АБС и других программных комплексов банка. При этом особый акцент необходимо делать именно на аналитической части и выводах и на их основании осуществлять те или иные управленческие действия и давать те или иные руководящие указания. Разработка только цифровых отчетов без аналитической составляющей приводит к необходимости самим сотрудникам делать выводы и, соответственно, не исключает неоднозначную трактовку ими отчетных данных.

В случае автоматизации аналитики руководители сразу получают рекомендации по принятию необходимых управленческих решений. Естественно, любой отчет и любые аналитические данные можно получить, рассчитав необходимые данные вручную, но если отчетность нужна регулярно, то автоматизация процесса ее формирования существенно сокращает затраты.

Заявки на разработку отчетов, информация из которых будет в дальнейшем использоваться непосредственно в бизнес-процессах (списки клиентов для коммуникации, список проводок и документов, уведомления для проведения операций в «ручном» режиме, список сотрудников для обучения или аттестации, список рабочих мест, требующих модернизации, и т. д.), также передаются для рассмотрения подразделению, отвечающему за оптимизацию бизнес-процессов. Дело в том, что у руководителей бизнес-подразделений не всегда хватает компетенции для эффективного «встраивания» данной информации в существующие бизнес-процессы. При этом вносятся изменения в соответствующие нормативные документы банка (положения, технические порядки).

Любые изменения нормативной документации, введение новых банковских продуктов и изменение тарифов могут повлечь за собой изменения в отчетах, поэтому их нужно готовить уже на этапе согласования.

Ответственный сотрудник финансово-аналитического подразделения также готовит методику тестирования отчета: проверку полноты, актуальности и достоверности данных и экспертную оценку стоимости разработки отчета в денежном выражении. При достаточной статистике экспертная оценка стоимости разработки отчетов может быть заменена на расчетную. Расчетная система оценки основана обычно на статистических данных, полученных при разработке предыдущих отчетов (версий отчетов), и включает в себя следующие параметры: квалификация и опыт разработчика; количество невычисляемых (уже имеющихся) данных; перечень программных комплексов банка, в которых находится невычисляемая информация (АБС, КИС и пр.); количество вычисляемых данных или параметров в выходной форме отчета; уровень сложности вычисляемых данных; средние временные затраты IT-специалиста на типовые процедуры (вычисление одного параметра, формирование выходной формы, тестирование вычисляемого параметра и пр.); и др.

Часто применение расчетной оценки более достоверно, чем экспертная оценка, отражает величину расходов на разработку и тестирование отчета, а также временные сроки создания отчетности. Ведь обычно экспертную оценку проводят непосредственно специалисты IT-подразделений, которые сами рассчитывают свои трудозатраты и фактически заинтересованы в их увеличении.

Использование методик тестирования также позволяет улучшить качество разработки и упрощает сопровождение и поддержку отчетности при обновлениях программных модулей, имеющихся в банке.

При централизованном подходе к управлению отчетностью упрощаются многие бизнес-процессы, хотя при этом и требуется высокая квалификация специалистов по постановке технических задач и специалистов IT-подразделения, занимающихся разработкой. Например, отчетные материалы к еженедельным совещаниям о выполнении плановых показателей сотрудники, курирующие то или иное направление бизнеса, не готовят — ссылки на эти материалы своевременно автоматически рассылаются тем сотрудникам, которые участвуют в совещании. Так банковские отделения раз и навсегда избавятся от необходимости тратить время (а значит, и деньги) на подготовку отчетности вручную по многочисленным запросам руководителей разного уровня центрального офиса. Все это позволит существенно экономить рабочее время сотрудников, повысить достоверность отчетных данных и более оперативно и эффективно управлять текущими бизнес-процессами.

Формирование отчетов и автоматизированная рассылка пользователям писем со ссылками на них могут осуществляться в нерабочее время (ночью, в выходные дни), что снижает нагрузку на оборудование, особенно при формировании ресурсоемких отчетов. Также существенно сокращается общее количество используемых отчетов. Все это ведет к уменьшению расходов на сопровождение и IT-функции. К тому же происходит постоянная оптимизация бизнес-процессов, что приводит к повышению эффективности деятельности банка в целом.

Литература:

- Вахрушева О. Б. Управленческий учет [Электронный ресурс]: учеб. пособие / О. Б. Вахрушева. — Москва: Эксмо, 2010. — 188 с.

- Карпова Т. П. Управленческий учет [Электронный ресурс]: учебник / Т. П. Карпова. — 2-е изд., перераб. и доп. — Москва: ЮНИТИ-ДАНА, 2012. — 351 с.

- Козырева Т. В. Управленческий учет в туризме [Электронный ресурс]: учеб. пособие / Т. В. Козырева. — Москва: Российская междунар. академия туризма: Советский спорт, 2011. — 156 с. — (Профессиональное туристское образование).

- Никифорова В. Д., Путихин Ю. Е. Рынок ценных бумаг — важнейший сегмент финансового рынка. Учебное пособие / Санкт-Петербург, 2015.

- Фролова В. А. Социально-экономическая роль денег в обществе. Материалы IX Международной научно-практической конференции / Санкт-Петербургский ун-т упр. и экономики, Ин-т экономики и упр. Санкт-Петербург, 2013.