Ключевые слова: государственный долг субъектов РФ, секьюритизация долга, эмиссионная активность, субфедеральные ценные бумаги.

Проблема стабильного развития экономики является актуальной для всех стран мира. Поэтому нивелирование или частичное устранение «тормозов» такого развития должно быть приоритетным направлением развития как России, так и любого другого государства. Одним из таких «тормозов» развития России являются существенный размер государственного долга региональных бюджетов.

Актуальность темы исследования подтверждается тем, что в условиях значительного дефицита многих региональных бюджетов, невозможности существенного увеличения доходов в большинстве регионов за счет собственных источников, ограниченности финансовой помощи федерального центра субъекты РФ будут вынуждены более активно прибегать к использованию рыночных механизмов привлечения денег для финансирования дефицита бюджета, например, заимствованием посредством эмиссии субъектами РФ облигаций, что в свою очередь увеличит долговую нагрузку регионов.

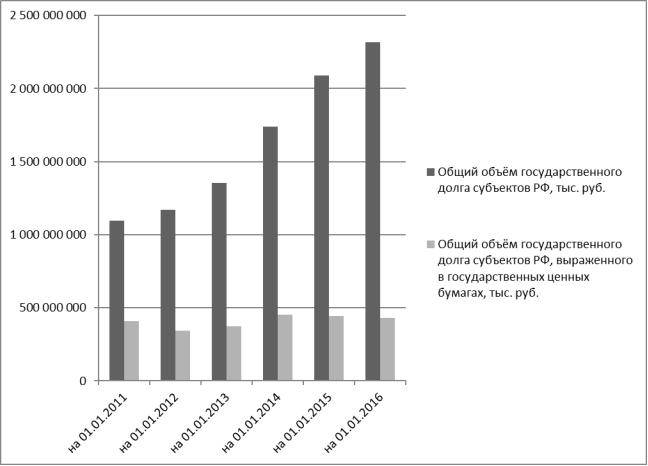

Для понимания текущей ситуации объемов государственного долга субъектов РФ в государственных ценных бумагах представим его в динамике наряду с общим объемом государственного долга субъектов РФ на рисунке 1 [1].

Наблюдается тенденция ежегодного увеличения общего объема государственного долга субъектов РФ. Если в 2011 году по сравнению с 2010 его темп роста составлял 6,95%, то в 2014 году в сравнении с 2013 годом – уже 20,26%, а в 2015 по сравнению с 2014 годом – 10,62%. Отметим, что подобная динамика может быть связана с увеличением расходных обязательств бюджетов субъектов РФ в последние годы (необходимость осуществления «майских» указов президента, исполнения государственных программ) и уменьшения доли трансфертов региональным бюджетам из федерального бюджета.

Следует отметить, что значительный долг субъекта РФ ещё не говорит о низком экономическом потенциале субъекта. Например, государственный долг республики Татарстан весьма велик, однако значительную его часть составляет бюджетный кредит от федерального бюджета, данный на развитие инфраструктуры и построения объектов универсиады всего под 0,5%. (Согласно последним данным, в 2015 году процент по бюджетному кредиту был снижен до 0,1%).

Рис. 1 Динамика объемов государственного долга региональных бюджетов и объемов государственного долга региональных бюджетов, выраженного в государственных ценных бумагах

В то же время, при двукратном росте государственного долга субъектов РФ в исследуемом периоде номинальный объем государственных ценных бумаг в его структуре остался на прежнем уровне. Но все же долг, выраженный в государственных ценных бумагах субъектов РФ, не имеет неоднозначной тенденции. Происходило снижение его объемов в 2011 году на 63351001 тыс. рублей, его рост в 2012 году на 29273565 тыс. рублей, в 2013 году – на 77502185 тысяч рублей и снижение в 2014 году на 8510597 тысяч рублей. И повышение в 2015 году. Наблюдаемая динамика может быть связана с небольшим увеличением количества регионов, осуществляющих облигационные займы и непопулярностью использования этого инструмента в большинстве регионах в последние годы.

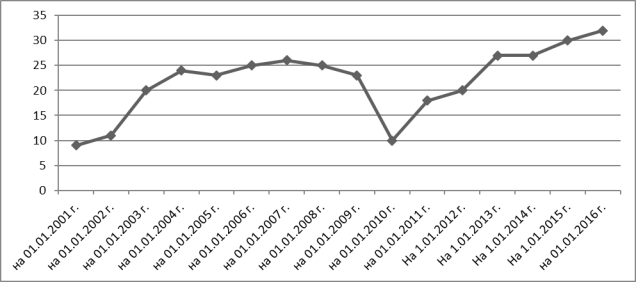

Для анализа степени секьюритизации государственного долга субъектов, интересным видится рассмотреть количество эмиссионно-активных регионов, которое представлено на рисунке 2.

На основании представленных данных, можно сделать вывод о тенденции увеличения эмиссионно-активных субъектов РФ. Если в 2010 году их было всего 18, то в 2015 году их количество составило уже 32. Отметим, что почти все из субъектов РФ, осуществивших регистрацию эмиссии ценных бумаг в 2010 году, ежегодно продолжали осуществлять регистрацию эмиссии ценных бумаг.

Рис. 2 Динамика количества субъектов РФ, осуществляющих регистрацию эмиссии государственных ценных бумаг

Рассмотрим и облигационные заимствования в структуре государственного долга субъектов РФ, которые представлены в таблице 1 «Облигационные заимствования в структуре государственного долга субъектов РФ в 2010-2015 годах (тыс. руб.), которая были построены согласно данным официального сайта Министерства финансов РФ [1].

Таблица 1

Облигационные заимствования в структуре государственного долга субъектов РФ в 2011-2015 годах (тыс. руб.)

|

Показатели |

На 01.01.2012 |

На 01.01.2013 |

На 01.01.2014 |

На 01.01.2015 |

На 01.01.2016 |

|

Общий объём государственного долга субъектов РФ, тыс.руб. |

1 172 187 338 |

1 355 004473 |

1 737 462 501 |

2 089 510 881 |

2318590189 |

|

Долг, выраженный в государственных ценных бумагах субъектов РФ, тыс.руб.: |

343 878 364 |

373 151 929 |

450 654 114 |

442 143 517 |

432762011 |

|

1. Республика Карелия |

3 240 000 |

3 740 000 |

4 750 000 |

5 750 000 |

4350000 |

|

2. Республика Коми |

5 254 800 |

5 700 000 |

4 150 000 |

11 860 000 |

20730000 |

|

3. Удмуртская Республика |

7 500 000 |

7 500 000 |

7 800 000 |

6 200 000 |

6900000 |

|

4.Чувашская Республика - |

2 800 000 |

3 000 000 |

3 500 050 |

2 000 100 |

1275000 |

|

5.Республика Саха (Якутия) |

7 750 000 |

8 200 000 |

8 750 000 |

9 250 000 |

12250000 |

|

6. Краснодарский край |

4 088 316 |

16 000 000 |

14 000 000 |

8 400 000 |

8400000 |

|

7. Красноярский край |

13 080 000 |

25 910 000 |

33 310 000 |

43 787 000 |

53664000 |

|

8.Белгородская область |

1 500 000 |

6 500 000 |

8 500 000 |

11 000 000 |

14750021 |

|

9.Волгоградская область |

5 700 000 |

9 400 000 |

14 050 000 |

15 550 000 |

16950000 |

|

10.Воронежская область |

900 000 |

225 000 |

10 000 000 |

14 313 000 |

11191065 |

|

11.Нижегородская область |

14 952 820 |

21 000 000 |

27 500 000 |

23 500 000 |

28900010 |

|

12.Иркутская область |

798 000 | ||||

|

13.Тверская область |

6 050 000 |

7 850 000 |

9 600 000 |

6 450 000 |

3000000 |

|

14.Калужская область |

3 800 000 |

2 800 000 |

2 500 000 |

2 500 000 |

1250000 |

|

15.Костромская область |

3 325 944 |

4 000 000 |

5 900 000 |

4 400 000 |

2700000 |

|

16.Самарская область |

22 753 750 |

24 433 750 |

24 560 000 |

28 180 000 |

28880000 |

|

17.Ленинградская область |

1 300 000 |

1 300 000 |

1 300 000 |

275 000 |

247500 |

|

18.Липецкая область |

750 000 |

2 875 000 |

5 000 000 |

9 500 000 |

8050000 |

|

19.Московская область |

41 527 915 |

20 727 915 |

15 977 915 | ||

|

20.Рязанская область |

2 100 000 |

1 500 000 |

3 340 000 |

2 500 000 |

1875000 |

|

21.Томская область |

1 164 449 |

1 360 000 |

8 893 469 |

7 829 282 |

7327230 |

|

22. Ярославская область |

4 822 106 |

7 950 000 |

9 950 000 |

12 100 000 |

12000000 |

|

23. г.Санкт-Петербург |

3 004 260 |

9 904 260 |

8 662 026 |

8 858 896 |

5858896 |

|

24. г. Москва |

175 006 004 |

145 006 004 |

149 052 654 |

111 255 238 |

86565497 |

|

25. Республика Хакасия |

1 200 000 |

2 660 000 |

4 200 000 |

5 850 000 |

7500000 |

|

26. Ханты-Мансийский |

4 000 000 |

2 000 000 |

14 000 000 |

14000000 | |

|

27. Вологодская область |

2 510 000 |

7 110 000 |

6 608 000 |

4 935 000 |

2802000 |

|

28. Свердловская область |

3 000 000 |

6 000 000 |

5 100 000 |

3 450 000 |

1650000 |

|

29. Республика Башкортостан |

3 000 000 |

8 000 000 |

13 100 000 |

12700000 | |

|

30. Республика Марий Эл |

1 500 000 |

1 200 000 |

2 600 000 |

1200000 | |

|

31. Республика Мордовия |

3 000 000 |

3 000 000 |

5400000 | ||

|

32.Ставропольский край |

5 000 000 |

10 000 000 |

7 750 000 |

4750000 | |

|

33. Оренбургская область |

|

4 000 000 |

9 000 000 |

14 000 000 |

15145792 |

|

34.Тульская область |

5 000 000 |

8 500 000 |

6 500 000 |

8250000 | |

|

35. Кемеровская область |

1 000 000 |

1 000 000 |

1000000 | ||

|

36. Новосибирская область |

5 000 000 |

12 000 000 |

12000000 | ||

|

37. Омская область |

5 000 000 |

5 000 000 |

6000000 | ||

|

38. Смоленская область |

3 000 000 |

3 000 000 |

2250000 | ||

|

39. Магаданская область |

500 001 |

1000000 |

Из таблицы видно, что на протяжении исследуемых лет, больший государственный региональный долг в ценных бумагах имел г. Москва. Также к лидерам по облигационным заимствованиям можно отнести Московскую область, Нижегородскую область, Республику Саха, Красноярский край и Самарскую область, в том числе в 2014 году и Ханты-Мансийский автономный округ – Югра. Отметим, что указанные регионы имеют довольно неплохой экономический потенциал, в них либо развита тяжелая и химическая промышленность, либо производится добыча полезных ископаемых. Значит, часть «эффективных» регионов активно использует ценные бумаги.

Отметим, что за весь период с 2010 по 2014 год количество субъектов РФ, имеющих облигационный долг больше, чем регионов, осуществивших регистрацию эмиссии ценных бумаг. Это может быть связано с наличием «облигационного долга» за предыдущие периоды.

Из представленных данных видно, что лишь небольшая доля субъектов РФ имеет довольно высокую степень секьюритизации, даже если не брать в расчёт общее число субъектов РФ, а лишь те, кто осуществлял или осуществляет облигационные заимствования (39 субъектов).

Интересно, что большинство регионов с высоким уровнем показателей индекса налогового потенциала (по состоянию на 2015 год – 20 субъектов РФ) и индекса бюджетной обеспеченности (по состоянию на 2015 год – 15 субъектов РФ) используют облигационные заимствования.

Вопрос непопулярности использования государственных ценных бумаг может быть связан с несколькими фактами. На желание субъекта РФ использовать данный инструмент может и повлиять отсутствие почвы для удачного выхода на рынок (низкий уровень инвестиционной привлекательности субъекта РФ), в том числе низкий уровень социально-экономического развития региона, отсутствие или «мусорные» рейтинги от рейтинговых российских и зарубежных агентств.

Таким образом, использование субфедеральных ценных бумаг является перспективным направлением привлечения финансовых ресурсов властями регионов, в том числе и в связи с низкой степенью секьюритизации государственного долга субъектов. Особенно для экономически «успешных» регионов, переход которых на облигационное финансирование будет полезным и экономически эффективным.

Литература:

- Министерство финансов Российской Федерации. [Электронный ресурс]: официальный сайт, 2016. – Режим доступа: http://www.minfin.ru/ru/. –Версия от 01.04.16.

- Бюджетный кодекс Российской Федерации от 31.07.1998 N 145-ФЗ (ред. от 03.11.2015) // Справочно-правовая система «Консультант-плюс». Версия от 01.04.16.

- Безсмертная Е. Р. Выпуск и обращение муниципальных облигационных займов в Российской Федерации: автореф. дис. канд. эк. наук: 08.00.10 / Е. Р. Безсмертная; Финансовая академия при правительстве РФ. — М., 2001. — 25 с.

- Дорждеев А. В. Современные тенденции развития региональных финансов / А. В. Дорждеев // Бюджет и финансы: науч.-практ. и метод, журн. / учредитель Ком. бюджетно-финансовой политики и казначейства администрации Волгоград, обл. 2008. – № 3. – С. 2.