Актуальность темы. Современное состояние развития экономических условий России связано с процессом глобализации и интеграции национальной экономики. Эти процессы требуют постоянных действий, направленных на повышение безопасности экономики, её конкурентоспособности. Для их достижения требуется надёжная деятельность финансового сектора с эффективной платёжной системой и применением современных форм платежа и расчётов между юридическими и физическими лицами.

В настоящее время продолжает оставаться высокой доля наличных платежей. Это вызывает негативные последствия для экономики страны в виде уклонения от уплаты налогов, формирует базу для преступности, способствует совершению преступлений, как в сфере экономической деятельности, так и для финансирования терроризма и экстремизма. Отсюда следует задача государства — сокращение наличных платежей, которая планомерно выполняется.

Массовый переход на безналичные платежи также требует определённого совершенствования. Своевременное и безопасное проведение платежей требует развития крупных национальных платёжных систем, так как около 90 % безналичных платежей осуществляется через международные платёжные системы Visa, MasterCard, что влечёт за собой потенциальную угрозу экономической безопасности страны, дестабилизации национальной финансовой системы. Достаточно отметить, что в начале 2014 года в связи с введением санкций, наложенных на основных владельцев российских банков, Visa и MasterCard прекратили их обслуживать.

Согласно официальной статистике, опубликованной сайтом Банка России, наблюдается тенденция увеличения кредитовых переводов в виде платёжных поручений — с 1 116,3 в 2010 году до 1532,3 млн. единиц в 2016 году; при этом снизилось количество кредитовых переводов в виде аккредитивов с 1336,5 до1034,8 млн. единиц за аналогичный период.

Ситуация по прямым дебитам следующая: тенденция на резкое снижение по платёжным требованиям от 77,2 млн. единиц в 2010г. до 27,4 млн. единиц в 2016 году. В то время как по инкассовым поручениям не большое увеличение за исследуемый период — с 59,5 до 65, 0 млн. единиц.

Актуальность темы настоящего исследования заключается в необходимости рассмотрении вопросов, направленных на необходимость совершенствования платёжной системы России с помощью безналичных платежей и обеспечению безопасности платёжной системы.

Цель данной работы — рассмотреть современные средства платёжной системы Российской Федерации.

Объектом настоящего исследования выступают общественные отношения, возникающие в связи с осуществлением платежей физическими и юридическими лицами.

Предметом исследования являются законодательные акты, направленные на совершенствование платёжной системы РФ, учебная и научная литература: монографии, учебные пособия, материалы авторефератов диссертаций, статьи периодической печати о современных средствах платежа на территории нашей страны.

Проблемам изучения современных средств платежа посвящены отдельные работы следующих авторов: М. П. Березиной, И. А. Варпаевой, А. С. Воронина, Н. Н. Геронина, А. В. Горбатко, Н. А. Гусельникова, В. В. Давыдова, А. М. Ковалёвой, М. Д. Кондратенко, Ю. В. Косовой, В. К. Крылова, Е. Н. Малышевой, В. К. Москвиной, С. В. Мякишева, Г. С. Нарикова, С. А. Неймышевой, В. Н. Новиковой, А. С. Обаевой, Н. Ф. Самсонова, В. К. Сенчагова, А. И. Сметанина, Н. В. Ширяевой, А. В. Юрова и других авторов.

Основные методы, используемые для написания работы: диалектический, исторический, статистический, методы анализа и синтеза.

Создание национальной платёжной системы в РФ, а также стимулирование безналичных расчётов способствует развитию экономики страны. Последние обеспечивают прозрачность расчётов, повышают их мобильность и эффективность. С каждым годом доля безналичных расчётов и платежей с помощью электронных карт повышается. Выпуск платежных карт — в основном прерогатива банков. Неслучайно платежные карты и карты банковские — практически одно и то же.

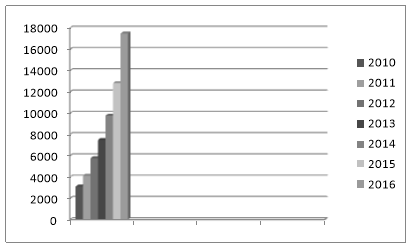

Диаграмма Количество операций млн. единиц на территории России

В свете рассматриваемой проблемы считаем наиболее показательной динамику операций по платёжным картам, представленную в диаграмме.

Анализ статистических данных показал, что чаще всего карты используются для снятия наличных денег, реже — для оплаты услуг и товаров. В таблице1приведены данные операций по снятию наличных денег.

Таблица 1

Количество операций по снятию наличных (млн. единиц)

|

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

|

2068,3 |

2448,6 |

2845,8 |

3132,5 |

3275,4 |

3298,7 |

3443,4 |

Таблица 2

Количество операций по оплате товаров, работ, услуг (млн. единиц) [1].

|

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

|

1086,0 |

1979,0 |

3112,5 |

4458,1 |

6867,8 |

8846,7 |

12222,2 |

Представленные цифры свидетельствуют о положительной динамике, направленной на развитие рынка финансовых услуг.

Россия приступила к созданию собственной платёжной системы с некоторым отставанием от других развитых стран. Согласно определению, закреплённому в Федеральном законе «О национальной платёжной системе» платежная система — совокупность организаций, взаимодействующих по правилам платежной системы в целях осуществления перевода денежных средств, включающая оператора платежной системы, операторов услуг платежной инфраструктуры и участников платежной системы, из которых как минимум три организации являются операторами по переводу денежных средств [2].

Е. М. Григорьева, указывает, что платёжная система — это совокупность методов и реализующих их субъектов, обеспечивающих в рамках системы условия для использования платежного инструмента оговоренного стандарта в качестве платежного средства [3].

В. А. Савостьянов и В. А. Зубенко отмечают, что в зарубежной литературе платёжная система определялась как «набор механизмов для выполнения обязательств, принимаемых хозяйствующими субъектами при приобретении ими материальных или финансовых ресурсов» [4].

Понятие платёжная система появилась в научной литературе относительно недавно. Банк России из действующих 34 платежных систем выделяет как системно значимые только две. К ним относятся платежная система Банка России и Внешэкономбанка.

Cистемно-значимые платежные системы играют решающую роль в экономике, их безопасность и эффективность являются целями государственной политики. Платежные системы являются важным механизмом поддержания эффективности финансовых рынков. Слабо сконструированные системы с недостаточно ограниченными рисками способствуют системным кризисам, передавая финансовые шоки от одного участника другому. В результате может возникнуть угроза не только для системы и ее участников, но и для стабильности финансовых рынков как отечественных, так и международных.

Платежные системы потребляют значительные ресурсы, т. е. являются ресурсоемкими. Поэтому необходимо полностью осознавать размеры издержек, которые перекладываются, в конечном счете на пользователей этими системами. Платежные системы должны всегда обеспечивать высокий уровень безопасности, отвечающий их потенциальной возможности вызвать или передать системный риск. Федеральный закон формирует устойчивую основу дальнейшего развития системы регулирования и обеспечения платёжных услуг [5].

Развитие платежных систем всегда идёт параллельно с развитием финансовых рынков и национальных экономик. Кроме того, технологические и экономические нововведения существенно расширяют спектр имеющихся альтернатив. Современные средства расчета появились относительно недавно — их история начинается от первых ЭВМ и их компонентов.

Основными целями государственной политики в области создания и развития платежных систем являются:

– эффективность и безопасность платежных систем;

– обеспечение равных условий конкуренции акторов;

– ресурсосбережение через минимизацию транзакционных издержек;

– обеспечение эффекта синергии;

– защита потребителей.

Электронные платёжные системы являются подвидом платёжных систем, которые обеспечивают осуществление транзакций электронных платежей через сети (например, интернет) или платёжные чипы. Через платёжные системы осуществляется перевод денег, с юридической точки зрения в большинстве случаев происходит перевод долга.

Кроме того, в ряде случаев платёжными средствами выступают не деньги или долги, номинированные в деньгах, а условные платёжные единицы или специализированные ценные бумаги.

Как отмечают Л. В. Быстров, А. С. Воронин, А. Ю. Гамольский и другие, основным назначением платежной системы, построенной на основе платежных карт, является выполнение расчетов между поставщиком услуги/товара (продавцом) и потребителем услуги/товара (покупателем), который предъявил к оплате платежную карту. При этом важно подчеркнуть, что эти расчеты производятся в безналичной форме [6].

Платёжные системы являются заменителем расчётов наличными деньгами при осуществлении внутренних и международных платежей и являются одним из базовых сервисов, предоставляемых банками и другими профильными финансовыми институтами (самым большим сервисом такого рода является система SWIFT).

Расширенными формами платёжных систем (включая физическую или электронную инфраструктуру и связанные с ними процедуры и протоколы) являются проведение финансовых транзакций с помощью банкоматов, платёжных киосков, POS-терминалов, карт с хранимой денежной стоимостью, электронных кошельков, а также проведение транзакций на валютных рынках, рынках фьючерсов, деривативов и опционов.

Комитет по платежным и расчетным системам БМР (Банк международных расчетов) был создан специально для организации взаимодействия национальных центральных банков по вопросам национальных платежных систем и является, по-видимому, наиболее авторитетным международным институтом по вопросам национальных платежных систем.

В последние годы получила широкое развитие сеть внутренних и трансграничных систем, которые составляют глобальную инфраструктуру платежей и расчетов. Эти системы приобретают все более широкий спектр комплексных взаимосвязей, как и финансовые рынки и экономики, которых они поддерживают. Поэтому бесперебойное функционирование отдельной системы, как правило, зависит от бесперебойного функционирования других связанных с ней систем.

Для обеспечения безопасности глобальной платежной и расчетной инфраструктуры необходимо, чтобы системные операторы, финансовые учреждения и провайдеры услуг одинаково понимали платежные и расчетные риски, а также эффективно ими управляли. При этом следует учитывать, что более тесная взаимозависимость систем меняет характер рисков, которые присущи глобальной инфраструктуре, а это порождает новые проблемы, связанные с эффективным управлением рисками.

Использование децентрализованной сети позволяет быстрее и надежней передавать данные, поскольку передача происходит в тех пунктах платежной сети, которые находятся ближе к месту совершения транзакции. Как правило, децентрализованная сеть применяется для совершения транзакций с использованием продуктов MasterCard PayPass. Передача данных в режиме реального времени осуществляется через центральный узел (hub) в рамках централизованной сети. Итак, в рамках платежной системы для каждой транзакции выбирается оптимальный (наиболее быстрый и упрощенный) маршрут. Те транзакции, которые требуют специализированной обработки, сначала анализируются на центральном узле сети, а затем перенаправляются в подходящую финансовую организацию.

К началу 2013 года ЦБ РФ создал реестр операторов платёжных систем, в который внёс все работающие в России платёжные системы. Среди них были выделены социально значимые платёжные системы: Contact, Visa, MasterCard, «Золотая корона», платёжные системы ВТБ и Сбербанка.

Visa — глобальная платежная система, которая обеспечивает держателям карт, торгово-сервисным предприятиям, финансовым и правительственным учреждениям в более чем 200 странах мира доступ к сети электронных платежей. Электронные платежи осуществляются с помощью глобальной инновационной процессинговой системы VisaNet, которая может обрабатывать более 24 тысяч транзакций в секунду. Система обеспечивает потребителям защиту от мошенничества, а торгово-сервисным предприятиям гарантирует своевременное осуществление платежей [7].

Первой платежной карточкой, появившейся в СССР, можно считать карту международной платежной системы Diners Club. Именно эти карты принимались в системе магазинов «Березка» в 1969 г. А в 1988 г. спортсменам советской Олимпийской сборной, направлявшейся для участия в Олимпийских играх в Сеуле, впервые были выданы карты другой международной платежной системы — Visa. Но большого распространения международные карты по понятным причинам тогда не получили. И только после начала формирования в России системы коммерческих банков у банковских пластиковых карт как платежного инструмента, ориентированного на держателей — частных лиц, появилось в России большое будущее

Наибольшее распространение в нашей стране получили платёжные карты Visa. Деятельность Visa в России началась в 1988 году. Первым финансовым институтом Visa в России стало акционерное общество «Интурист». В 1989 году Сбербанк России стал первым банком — членом Visa. Первый банкомат, принимающий пластиковые карты Visa, был установлен Мосбизнесбанком в 1992 году в Москве.

Visa является мировым лидером на рынке платежных карт — занимает 57 % этого рынка. Типы выпускаемых банковских карт: Visa Electron, Visa Virtual, Visa Classic, Visa Gold, Visa Platinum, Visa Signature, Visa Infinite, Visa Black Card [8].

Второе место по распространённости в России занимает MasterCard — один из лидеров современной глобальной платежной индустрии. Современное название платежной системы принято в 1979 году. В 1988 году первая карта MasterCard была выпущена в Советском Союзе. По подсчётам экспертов, чистая выручка MasterCard в России составляет около 160 млн. долл. в год, выручка Visa — 350–470 млн. долл. (на Россию приходится около 3 % в прибыли данных систем).

Следует отметить, что в конце 90-х годов граждане нашей страны не были готовы чисто психологически к использованию банковских карт. Кроме того, даже в крупных городах отсутствовала инфраструктура по приёму и обслуживанию карт, только в некоторых супермаркетах существовали кассы, где принимались клиенты, расплачивающиеся картами. Банкоматы были большой редкостью, они начали появляться только в рамках зарплатных проектов на отдельных крупных предприятиях. Не только культура лиц — держателей карт была низкой, но и культура организации пластикового бизнеса в самих банках тоже была не на высоком уровне.

После вступления в России в силу закона о платёжной системе многое изменилось, граждане страны всё чаще стали пользоваться картами при расчётах в повседневной жизни. Кроме того, изменились условия в работе банков и компаний. Теперь деятельность компаний MasterCard строится на использовании российских технологий и под российским контролем. По предварительным подсчётам, годовая выручка при новых условиях работы у держателей акций данной компании может сократиться на 50 млн. долл.

Третьим видом карт платёжной системы России, являются банковские карты China UnionPay. С 2007 китайскими партнёрами делались первые попытки выхода на российский рынок и только в 2013 году системе удалось попасть в реестр платежных систем РФ.

В мире эмитировано 3,1 миллиарда карт платежной системы UnionPay, которые принимаются торгово-сервисными сетями или банкоматами в 130 государствах. Главными держателями данных карт являются лица, сотрудничающие с Китаем, так как карта позволяет напрямую конвертировать рубли в юани без перевода их в доллары и евро. В России их держатели могут получать наличные денежные средства в банкоматах, а также оплачивать покупку товаров и услуг. Пополнять китайские карты в РФ нельзя, это запрещено законодательством, в этом заключается их недостаток. Платежные карты CUP в России обслуживают Газпромбанк, Росэнергобанк, Россельхозбанк, ВТБ и другие кредитные организации. По мнению директора департамента эквайринга ВТБ 24 А. Киричека, карты данной платежной системы будут, в первую очередь, использоваться в сети отелей, ресторанов и кафе, во многом — премиального уровня [9].

На фоне происходящих событий, связанных с введением санкций против России, Visa и MasterCard могут уйти из обращения в нашей стране. В такой ситуации UnionPay выступит в роли противовеса этим системам.

В 2011 году Государственной Думой принят Федеральный закон «О национальной платёжной системе» [2], где в ст. 22 указывалось, что платёжная система является социально значимой при условии, если в течение календарного года в рамках платёжной системы переводов денежных средств используются платёжные карты в размере не менее установленного Банком России. Тем самым было положено начало использованию платёжных карт в России.

Т. Н. Чугунова в своём выступлении отметила, что законотворческий процесс, связанный с регулированием отношений в национальной платёжной системе (далее НПС) способствовал тому, что заинтересованные участники данного процесса не только стали осознавать необходимость проведения работ по совершенствованию НПС, но и начали активно взаимодействовать друг с другом: участники рынка платёжных услуг, представители законодательного и исполнительных органов, а также Банка России [10].

К концу марта 2014 года в обществе начали серьёзно обсуждать вопрос о создании национальной системы платёжных карт, вызванный введением санкций США против России в связи с принятием Крыма в состав Российской Федерации. Правительство страны признало, что при условии расчётов между российскими предприятиями через иностранные клиринговые центры, создаётся угроза функционирование российской финансовой системы и экономики. Прежде всего, необходимость в создании и функционировании собственной платёжной системы вызвана обеспечением расчётов внутри страны.

27 марта 2014 года Президент РФ на встрече с членами Совета Федерации одобрил создание национальной платёжной системы в России и распорядился как можно скорее заняться её разработкой и внедрением. В качестве убедительного аргумента Президент привёл пример успешных национальных платёжных систем Китая и Японии [11].

Показатель переводов по платёжным системам в день, месяц, год — это показатель развития уровня экономики страны, показатель странных в региональных и международных финансах, роли страны в мировой экономике. В связи с этим Президент подписал Федеральный закон от 01.05.2017 № 88 ФЗ «О внесении изменений в Федеральный закон «О национальной платёжной системе», согласно которому все сотрудники бюджетной сферы должны перейти на платёжные карты «Мир» до 1 июля 2018 г., а пенсионеры — до 1 июля 2020 года [12].

Банки теперь должны выплачивать заработную плату сотрудникам государственных учреждений, предприятий и организаций, пособия, пенсии только с помощью национальной платёжной системы «Мир». Действие закона не распространяется на следующих субъектов: предпринимателей, выручка которых менее 40 млн. рублей в год; бюджетников, постоянно проживающих за границей; сотрудников дипломатического корпуса; лиц, получающих единовременные выплаты или выплаты, осуществляемые реже одного раза в год.

Российская платёжная система «Мир» была задумана как отечественная альтернатива международным платёжным системам Visa и MasterCard ещё в 2014 году, когда в США и некоторых западноевропейских государствах отказались обслуживать ряд российских банков, попавших под санкции США.

23.07.2014г. создано АО «Национальная система платёжных карт», полностью принадлежащее Центробанку РФ (100 % акций). Приоритетной задачей национальной системы платёжных карт стал выпуск платёжной карты «Мир».

Полагаем целесообразным отметить положительные и отрицательные стороны данной платёжной системы, так как в настоящее время в средствах массовой информации достаточно публикаций, освящающих эту актуальную тему. Специалисты сбербанка отмечают следующие положительные стороны: бесплатный выпуск, дешёвый тариф обслуживания «Мобильный банк», возможность использования на всей территории Российской Федерации, включая Республику Крым, что делает её перспективной.

К отрицательным сторонам данной платёжной системы следует отнести: высокую стоимость обслуживания карты (она ничем не отличается от уровня цен на другие банковские продукты, в дальнейшем планируется, что обслуживание будет стоить дешевле); не достаточное распространение карты на территории страны и отсутствие в связи с этим обслуживающих пунктов, что затрудняет её использование в магазинах, банкоматах; многие функциональные возможности карты «Мир» не до конца проработаны; валюта счёта — рубли, что не соответствует политике национальной платёжной системы, делает невозможным её использование за пределами Российской Федерации, например такими категориями граждан как туристы, командированные, обучающиеся за границей.

Резюмируя сказанное, следует отметить, что главным недостатком национальной системы платёжных карт является отсутствие возможности расплачиваться ими за границей, что особенно скажется на гражданах, выезжающих за пределы РФ, так как на создание необходимой инфраструктуры по обслуживанию используемых россиянами карт потребуется время.

Следует отметить, что в Белоруссии, начиная с 1994 года, успешно функционирует национальная платёжная система «Белкарт». Карты «Белкарт» являются собственной разработкой Национального банка Республики Беларусь, главной задачей их разработки явилось обеспечение финансовой независимости государства от внешних воздействий и повышение доли безналичного денежного оборота внутри страны.

В ноябре 2013 г. «Белкарт» заключила партнёрское соглашение с MasterCard, согласно которому карты «Белкарт» могут использоваться за рубежом. В итоге за несколько лет существования национальной платёжной системе Республики удалось по объёму эмиссии опередить Visa и MasterCard.

Кроме того, схемы национальных платёжных систем действуют и в других странах, например, во Франции, в Японии, Германии, Индии и ряде других стран.

Вместе с тем, существовать только в рамках одного государства национальная платёжная система не может ввиду процесса глобализации экономики, необходимости обмена товарами и инвестиционным вливанием, поэтому требуется заключение соглашений между различными странами для формирования единого платёжного пространства. Так в ноябре 2017 г. на встрече в г. Ереване состоялась встреча глав национальных платёжных систем Армении, Республики Беларусь, Киргизии, России, Таджикистан по вопросам создания единого платёжного пространства стран ЕАЭС. Поскольку реализация проекта межсистемного управления платёжных систем Республики Армения и Российской Федерации прошла успешно, принято решение и подписано соглашение о намерениях реализовать взаимодействие платёжных систем «Белкарт» и «Мир».

Рассмотрение вопроса о платёжных системах в настоящее время невозможно без рассмотрения такого понятия, как «электронные деньги», которое входит в нашу повседневную жизнь довольно прочно. В Федеральном законе дано следующее определение: «электронные денежные средства — денежные средства, которые предварительно предоставлены одним лицом (лицом, предоставившим денежные средства) другому лицу, учитывающему информацию о размере предоставленных денежных средств без открытия банковского счета (обязанному лицу), для исполнения денежных обязательств лица, предоставившего денежные средства, перед третьими лицами и в отношении которых лицо, предоставившее денежные средства, имеет право передавать распоряжения исключительно с использованием электронных средств платежа» [2].

С помощью электронных денег производятся расчёты между банками, между гражданами, между организациями и гражданами. Как отмечают Н. Н. Парасоцкая, М. А. Архипова, электронные платежные системы дают возможность приобрести нужный товар независимо от того, где находится покупатель или продавец. В России эта сфера находится на ранней стадии развития. Электронные деньги — сравнительно новая форма денежных средств, представляющая собой денежные обязательства эмитента в электронном виде, находящиеся в распоряжении пользователя на электронном носителе [13].

Несмотря на то, что электронные деньги находятся на начальной стадии своего развития, к ним обращено внимание не только бизнесменов, но и контролирующих органов. Банк международных расчётов, МВФ, иные международные кредитные институты решают вопросы реформирования денежно-кредитной системы. В Росси реализуется несколько десятков проектов электронных денег (WebMoney, Яндекс. Деньги).

Авторы монографии считают, что электронные деньги являются закономерным результатом достижений информационных технологий развития товарно-денежных отношений, представляют собой новую форму денег. Внедрение и распространение электронных денег в обращении во многом зависит от факторов, лежащих в сфере экономической психологии потребителей. Для полного вытеснения традиционных денег электронными потребуется большой промежуток времени. Развитие систем электронных денег является частью процесса, направленного на создание конкурентной среды в области денежного предложения, что связано с развитием систем национальных валют [14].

Электронные деньги позволяют осуществлять платеж дистанционно, они обеспечивают присутствие человека в месте покупки посредством компьютера и Интернета. Именно эта связь и является основным риском всей сети расчетов. Очень большой объем информации, постоянные нападки вредоносных программ, «мелкое хулиганство» хакеров — именно эти факторы сдерживают рост клиентуры системы электронных расчетов, основное предпочтение отдается традиционным средствам расчета.

Таким образом, автор приходит к следующим выводам. Платёжная система является неотъемлемой частью финансовой инфраструктуры рыночной экономики. В её условиях функционирование денежно-кредитной, банковской и платёжной систем определяется потребностями рынка. Государственный контроль обеспечивает стабильность и безопасность этих систем.

Основное назначение единой национальной платёжной системы — создание структуры, которая обслуживала бы подавляющее большинство внутрироссийских расчётов по пластиковым картам, в первую очередь, по социальным и зарплатным проектам.

С тех пор как человечеству решило избавиться от «бумажной волокиты» с обычными деньгами, появились первые электронные деньги. Банк России и другие банки критично относятся к развитию электронных денег, несмотря на то, что они имеют преимущества в удобстве и быстроте использования, опасаясь бесконтрольной эмиссии, ненадёжности поставщиков услуг (аутсорсеров) и отсутствия финансовых разработок, результатами которых могут воспользоваться конкуренты. Думаем, что в случае проведения государственной денежной реформы возможен переход от традиционных денежных средств к электронным деньгам.

Литература:

1. Основные показатели развития национальной платежной системы // Электронный ресурс Банка России / http://www.cbr.ru/statistics/p_sys/print.aspx?file=sheet001.htm&pid=psrf&sid=ITM_30245 (дата обращения 17.03.2017)

- Федеральный закон от 27.06.2011 N 161-ФЗ (ред. от 18.07.2017) «О национальной платежной системе» // Собрание законодательства РФ, 04.07.2011, N 27, ст. 3872; http://www.pravo.gov.ru — 19.07.2017).

- Григорьева Е. М. Сущность и системообразующее значение платёжных систем // Российское предпринимательство № 16 (17).- 2015 // Электронный ресурс / https://cyberleninka.ru/article/n/suschnost-i-sistemobrazuyuschee-znachenie-platezhnyh-sistem

- Савостьянов В. А., Зубенко В. А. Международные расчёты: основные формы, правовые особенности, системы для их проведения // Аудит и финансовый анализ.- 2001.-№ 4/ Электронный ресурс / http://www.auditfin.com/fin/2001/4/fin_2001_41_rus_02_01.pdf

- Национальная платёжная система России: проблемы и перспективы. Монография под ред. А. Я. Быстрякова.- М. «ПРОСПЕКТ».-2016.-280 с. // Электронный ресурс / https://www.litres.ru/kollektiv-avtorov-4340152/nacionalnaya-platezhnaya-sistema-rossii-problemy-i-perspektivy-monografiya/chitat-onlayn/

- Быстров Л. В. Пластиковые карты.- 5-е изд., перераб. и доп.-М.: Изд. БДЦ-пресс, 2005 5-е изд., перераб. и доп.- 624с. –С.19.

- Мировой опыт создания платёжных систем // РИА Новости / Россия сегодня/ Электронный ресурс / https://ria.ru/spravka/20140327/1001342436.html

- Платежные карты. Бизнес-энциклопедия под ред. А. С. Воронина // Электронный ресурс/ http://fanread.ru/book/8600731/?page=2

9. Банкоматы ВТБ24 начинают принимать карты China Union Pay и American Express // Электронный ресурс / https://arb.ru/b2b/press/bankomaty_vtb24_nachinayut_prinimat_karty_china_union_pay_i_american_express-10146563/

- Чугунова Т. Н. О задачах Банка России по развитию национальной платёжной системы. // Платёжные и расчётные системы. Вып. 34.- Всероссийское совещание. Национальная платёжная система и роль Банка России в её развитии: Сборник докладов. — 84с.-С.9.

- Россия создаст национальную платёжную систему // Электронный ресурс/ http://rapsinews.ru/legislation_news/20140327/271025818-print.html

- Федеральный закон от 01.05.2017 № 88-ФЗ «О внесении изменений в статью 16–1 Закона Российской Федерации «О защите прав потребителей» и Федеральный закон «О национальной платежной системе» // Собрание законодательства Российской Федерации от 1 мая 2017 г. N 18 ст. 2665

- Парасоцкая Н. Н., Архипова М. А. Электронные деньги: проблемы и перспективы // Бухгалтерский учёт в бюджетных и некоммерческих организациях 14 (350) 2014// Электронный ресурс / https://cyberleninka.ru/article/n/elektronnye-dengi-problemy-i-perspektivy

- Национальная платёжная система России: проблемы и перспективы развития / Под ред Н. А. Савинской, Н. Г. Белоглазовой. –СПБ: СПбГУЭФ, 2011 -131с. — С.96.