На сегодняшний день из-за введения Россией ответных санкций наблюдается тенденция существенного роста цен на внутреннем рынке, усиленная девальвацией национальной валюты. Так, к маю 2015 года продовольственная инфляция достигла 28,7 % (по отношению к ценам декабря 2013 года). Потребительские цены на все ключевые социально значимые товары росли быстрыми темпами. Например, в 2015 году цена на говядину увеличилась на 23 % относительно 2014 года, на свинину — на 22 %, на сыр — 20 %. При этом цена товаров, которые не попадают под эмбарго, растут не менее быстрыми темпами: цена на сахар выросла на 52,2 %, подсолнечного масла — на 23,7 %, макаронных изделий — 21,6 %.

Заметный рост цен на свинину был отмечен еще в начале 2014 года, одной из причин считается введение Россельхознадзором ограничений на ввоз данных товаров. Таким образом, эмбарго лишь усилило ранее сложившиеся ценовые тенденции на рынках мяса. Рост цен на молочные продукты стал непосредственным результатом сокращения поставок импортной продукции и снижения конкуренции на российских рынках.

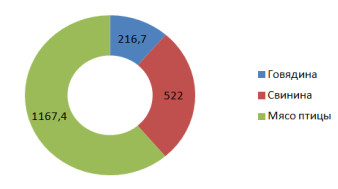

Однако по данным ЕМИС потребление свинины за январь-март 2015 года составило 522 тыс. тонн и заняло второе место по объему потребления мясных продуктов. Диаграмма потребления представлена на рисунке.

Рис. Статистика потребления различных видов мяса в январе-марте 2015 года

Относительно такого же периода в 2014 году статистика изменилась незначительно — снижение спроса составило 0,9 %. Таким образом, рынок свинины является одним из самых стабильных.

При этом доля импорта, за последний год уменьшилась почти в 3 раза, а за последние 4 года — почти в 6 раз. Это делает сферу производства свинины и продуктов из нее одним из наиболее успешных примеров импортозамещения в России [1–3].

Несмотря на некоторые успехи импортозамещения в России существует список импортозависимых товаров. Прежде всего, это касается поставок говядины, которая занимает третье место в структуре потребительского спроса на мясо.

По данным ЕМИСС, импорт говядины сокращается с каждым годом, но при этом остается достаточно высоким. Прежде всего, это происходит за счет снижения потребления данного вида мяса в принципе. Вместе с тем объемы отечественного производства говядины практически не изменились.

Поэтому сектор производства говядины и продуктов из нее вряд ли можно рассматривать как успешный пример товаров импортозамещения в РФ.

Однако существует скрытый потенциал отрасли, например, в части разведения мясных пород коров или, например, производства мясных консервов. Относительно общего объема импорта в денежном выражении, в первом квартале 2015 года он составил 336 миллионов долларов — более 100 миллионов долларов ежемесячно (для всех видов мяса кроме мяса птицы). Следовательно, существуют возможности развития, остается только использовать эту возможность с максимальной пользой для бизнеса и потребителя.

По мнению специалистов, европейские санкции могут дать мощный толчок для развития животноводства в России. Уже сейчас, одна из крупных мясоперерабатывающих компаний смогла поставить в первые два квартала 2015 года 14,5 тысяч тонн говядины. В планах холдинга увеличить поголовье крупного рогатого скота до 600 тысяч особей к 2018 году [4–6].

Адаптируясь к ситуации, некоторые производители не только развивают традиционное производство, но и предлагают развивать выращивание кроликов, индейки и утки.

Производство животных масел в целом и сливочного масла в частности — еще одна область, где импортозамещение выглядят перспективно. Еще в январе-марте 2014 года доля импортного продукта составляла почти половину от всего объема потребления, а в аналогичном периоде 2015 года уже 19,8 %.

В первую очередь данная динамика связана с ограничением на ввоз ряда продуктов из Украины и Беларуси. Так, по данным Минэкономразвития РФ, по итогам 2014 года ввоз продовольственных товаров и сельскохозяйственного сырья из Украины снизился на 40 %, традиционно именно Украина была в числе стратегических поставщиков сливочного масла в Россию.

На сегодняшний день, рост отечественного производства не полностью обеспечивает потребности рынка и с точки зрения объемов и вопросов качества продукции. Рост продаж на российских молочных заводов составил 8,4 %, при этом сократилось общее потребление на 25 %.

Как и в случае с рынком говядины, рынок масла и молочных продуктов продолжает сокращаться, но, тем не менее, масло классифицируется как важный продукт питания для населения. А значит — спрос имеет строгие ограничения, ниже которого потребление вряд ли упадет. В январе-марте 2015 года потенциал импортозамещения всё еще составлял внушительные 46,3 миллиона долларов, и это открывает широкие возможности дляпроизводства сливочных масел. Особенно — для бизнеса, способного соответствовать соотношению цены и качества молочной продукции иностранного производства.

В 2014 году вопрос доступности сыров оказался в центре внимания потребителей. В первую очередь это связано с тем, что резко был снижен или вовсе запрещен ввоз элитных сортов и недорогой, но достаточно качественной молочной продукции из Украины. Также были трудности и с импортом из Беларуси. В итоге это привело к сокращению объемов ввозимого продукта почти в три раза. При этом доля иностранных сортов в структуре потребления снизилась более чем в два раза — с 48,4 до 21 %.

На сегодняшний день структура потребления и емкость рынка всё еще нестабильны, а отсутствие на полках магазинов привычных импортных сыров вызывает недовольство многих покупателей. Тем не менее, эта сфера по праву считается одной из наиболее перспективных для импортозамещения.

За всеми преимуществами производства сухих молочных продуктов скрывается неожиданный факт — более половины всей продукции этой группы ввозится в Россию из-за рубежа. При этом доля иностранного сырья не только не снижается, но и увеличивается.

В первом квартале 2015 года на долю зарубежных производителей пришлось 57,8 % всего использования сухих молокопродуктов в РФ — 78 миллионов долларов. По отношению к аналогичному периоду 2014 года рынок сократился на 8 %, причем преимущественно за счет внутреннего производства.

Такие результаты указывают не столько на проблемы внутреннего производства, сколько на перспективы для его развития. Потребностьроссийской молочной промышленностив сухом молоке всегда высока, и это открывает для производителей широкие перспективы импортозамещения [7–8].

Таким образом, введение эмбарго создало возможность для импортозамещения со стороны отечественных производителей, однако потенциал импортозамещения в краткосрочной перспективе оказался далеко не в полной мере реализован. Причины кроются в ряде объективных экономических факторов, среди которых: Производство ряда продуктов, как, например, мясо крупного рогатого скота и рыба, связано с длительными сроками окупаемости инвестиционных проектов. Производственный цикл может значительно превышать годовой период эмбарго, что отрицательно влияет на стимулы к инвестициям в производственные мощности. Объявление о продлении эмбарго на год повышает стимулы к инвестированию со стороны производителей, однако горизонт планирования вновь ограничивается годовым периодом. Рост процентных ставок в значительной степени ограничил возможности производителей привлекать кредиты не только для инвестиций, но и для пополнения оборотных средств. Выросли расходы на закупку импортного сырья для производства: инкубационных яиц для птицеводства, племенного скота и кормовых добавок в молочном животноводстве, мальков и оплодотворенной икры лососевых, семян картофеля, сахарной свеклы, кукурузы. Производство продовольственной продукции выросло лишь по нескольким категориям и смогло частично заместить запрещенную импортную продукцию. Положительная динамика наблюдается в производстве мяса, рост обеспечивается в основном за счет свиноводства и птицеводства. Необходимо отметить, что увеличение производства мяса преимущественно обусловлено сделанными ранее в отрасли инвестициями. Отечественным производителям молочной продукции пока не удается в достаточной мере компенсировать в краткосрочном периоде выпавшие объемы импорта. Лучшие результаты демонстрирует производство сыров и творога. Кроме того, несоответствие объемов имеющегося сырья и роста производства сыров может свидетельствовать о том, что столь резкое увеличение может быть частично обусловлено ростом производства фальсифицированной продукции. Рост производства скота и птицы на убой в сельскохозяйственных организациях оказывает положительное влияние на работу перерабатывающих предприятий. Таким образом, анализ динамики отечественного производства показывает, что наращивание объемов в отдельных секторах является результатам ранее сделанных инвестиций, однако прироста производства не достаточно для компенсации выпавших объемов импорта. В свою очередь отсутствие импортных товаров на рынках обеспечило спрос на произведенную продукцию отечественных производителей, которого в условиях добросовестной конкуренции с импортом могло не быть, что дает основу для наращивания отечественного производства [9].

Литература:

- Свириденко, Ю. Я.Импортозамещающие технологии продуктов из молочной сыворотки / Ю. Я. Свириденко, Т. А. Волкова //Сыроделиеи маслоделие: научно-технич. и произв. журнал. — 2015. — N 2. — С. 43–46.

- Смирнов, В. В. Проблемы экономической устойчивости развития регионального аграрного производства / В. В. Смирнов //Региональное развитие: электронный научно-практический журнал.– 2015.–№ 2 (6).

- Семыкин, В. А. Импортозамещение как эффективный инструмент оптимального развития рыночной экономики / В. А. Семыкин, В. В. Сафронов, В. П. Терехов // Вестник Курской ГСХА им. пр. И. И. Иванова — 2014. — № 7.– С. 1–7.

- Попова, М. А. О конкурентоспособности продукции животноводства и ее переработки / М. А. Попова, М. Б. Ребезов, А. О. Гаязова, С. В. Лукиных // В сборнике: Фундаментальные и прикладные проблемы повышения продуктивности животных и конкурентоспособности продукции животноводства в современных экономических условиях АПК РФ: Материалы конференции. –2015. С. 228–229.

- Гаязова, А. О. Проблемы конкурентоспособности продукции животноводства и ее переработки/ А. О. Гаязова, М. Б. Ребезов, М. А. Попова, С. В. Лукиных / В сборнике: Фундаментальные и прикладные проблемы повышения продуктивности животных и конкурентоспособности продукции животноводства в современных экономических условиях АПК РФ: Материалы Международной конференции. — 2015. С. 237–239.

- Ветровая, Е.В. Современное состояние и перспективы развития мясного скотоводства / Е. В. Ветровая, М. Б. Ребезов, Г. М. Топурия // Молодой ученый.– 2015. — № 3 (83). — С. 107–110.

- Губер Н. Б. Инструменты снижения рисков при реализации инновационных проектов в сфере продуктов питания животного происхождения / Н. Б. Губер, М. Б. Ребезов, Г. М. Топурия // Вестник Южно-Уральского государственного университета. Серия: Экономика и менеджмент.– 2014.–Т.8.№ 1.–С. 156–159.

- Губер Н. Б. Минимизация рисков при внедрении технологических инноваций в мясной промышленности (на примере Южного Урала) / Н. Б. Губер, М. Б. Ребезов, Г. М. Топурия // Вестник Южно-Уральского государственного университета. Серия: Экономика и менеджмент.– 2014.–Т. 8.№ 2. — С. 180–188.

- Радченко, Т. А. Продовольственное эмбарго: импортозамещение и изменение структуры внешней торговли / Т. А. Радченко, Е. Н. Паршина, К. А. Сухорукова, А. Ю. Волков // Бюллетень о развитии конкуренции http://ac.gov.ru/files/publication/a/6007.pdf.