Основные тенденции развития законодательства в области теневой экономики и самозанятость как способ борьбы с ней

Автор: Белова Дарья Андреевна

Рубрика: 19. Государство и право

Опубликовано в

XLIV международная научная конференция «Исследования молодых ученых» (Казань, июль 2022)

Дата публикации: 30.07.2022

Статья просмотрена: 13 раз

Библиографическое описание:

Белова, Д. А. Основные тенденции развития законодательства в области теневой экономики и самозанятость как способ борьбы с ней / Д. А. Белова. — Текст : непосредственный // Исследования молодых ученых : материалы XLIV Междунар. науч. конф. (г. Казань, июль 2022 г.). — Казань : Молодой ученый, 2022. — С. 5-8. — URL: https://moluch.ru/conf/stud/archive/459/17405/ (дата обращения: 03.05.2024).

В статье автор пытается проанализировать основные тенденции развития законодательства в области теневой экономики, а также рассматривает самозанятость как способ борьбы с ней

Ключевые слова: самозанятость, Российская Федерация, специальный налоговый режим, профессиональный доход.

Налоговое бремя — неотвратимое обстоятельство, с которым в свое время сталкивается абсолютно каждый ответственный гражданин. В современном и быстроразвивающемся мире, в котором деньги являются одним из основных двигателей прогресса, человек старается аккумулировать собственный средства, сводя все возможные расходы к минимуму. Данная тенденция не обошло стороной и сферу труда, за последние несколько лет претерпевшую значительную трансформацию.

Стремление народа к теневому ведению бизнеса и, соответственно, сокрытию собственного дохода связано с целым рядом субъективных причин. К ним можно отнести недоверие к государству, высокие налоговые ставки, низкий уровень правовой культуры и иные обстоятельства. Тем не менее, какой бы мотив не стоял за попыткой человека и гражданина «обмануть систему», ее последствия одинаково плохо сказываются на экономической безопасности страны.

Одним из самых громких законодательных нововведений в данной области в Российской Федерации стал федеральный закон № 422 от 27 ноября 2018 года «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход»» [1]. Данный нормативно-правовой акт, как заявляет глава Комитета Государственной Думы по бюджету и налогам, Андрей Макаров, имеет своей целью снижение доли теневого бизнеса в экономике страны, повышение безопасности граждан, а также укрепление доверия к государству [2].

Для того, чтобы провести полноценный анализ влияния вышеупомянутого федерального закона на состояние российской экономики в целом и жизни людей в частности, а также оценить последствия проведения эксперимента, необходимо разобраться в основных понятиях.

Так, самозанятыми принято называть определённую категорию граждан — плательщиков налога на профессиональный доход.

Данный режим является своеобразной альтернативой НДФЛ и налогу на прибыль организаций для лиц, работающих на себя и не имеющих при этом в штате наемных сотрудников с трудовыми договорами. Яркими примерами могут послужить мастер маникюра, водитель, дизайнер, переводчик, юрист и даже арендодатель.

Помимо указанных выше характеристик, существует ещё несколько условий, необходимых для закрепления статуса самозанятого:

- Кандидат должен быть гражданином Российской Федерации или иного государства из следующего перечня: Беларусь, Армения, Казахстан или Киргизии;

- Ежегодный доход кандидата не должен превышать 2,4 миллионов рублей (в этом пункте стоит сделать пометку, что ежемесячный доход может варьироваться — важна лишь итоговая сумма за год);

- Кандидат должен заниматься деятельностью, которая НЕ включена в список тех, на которые специальный налоговый режим не распространяется. Среди них: торговля подакцизными товарами, спекуляция, добыча и реализация полезных ископаемых и др. [3] [4].

Очевидно, что для обеспечения роста числа граждан, зарегистрировавших самозанятость, народ необходимо замотивировать. Так, основными преимуществами данного специального налогового режима являются:

- Льготная ставка 4 % от суммы общего дохода для физических лиц и 6 % для юридических лиц и индивидуальных предпринимателей соответственно;

- Добровольное, быстрое и удобное применение;

- Отсутствие обязанности по уплате фиксированных взносов на пенсионное страхование;

- Автоматический учёт дохода;

- Возможность совмещения с работой по трудовому договору.

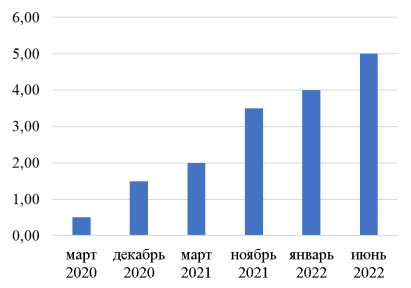

Как показывает практика, эксперимент показывает исключительно положительную динамику. В период с 2020 года, когда специальный налоговый режим был внедрен в Российской Федерации повсеместно, по 2022 год число самозанятых выросло примерно в 10 раз. Данные исследования представлены на рис. 1.

Рис. 1. Динамика роста числа самозанятых, млн. человек

Подводя своеобразный итог, можно отметить, что введение налога на профессиональный доход является одним из наиболее эффективных на данный момент инструментов сокращения теневого сектора экономики в Российской Федерации. Известно, что эксперимент продлится до 31 декабря 2028 года включительно, однако дальнейшая его судьба не известна. Тем не менее, можно предположить, что при увеличении или хотя бы сохранении нынешнего темпа роста числа самозанятых граждан он будет продлен или, более того, закреплен в полноценную статью в действующем налоговом кодексе.

Литература:

- Федеральный закон «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» от 27.11.2018 N 422-ФЗ (последняя редакция). — Текст: электронный // Консультант Плюс: [сайт]. — URL: http://www.consultant.ru/document/cons_doc_LAW_311977/ (дата обращения: 27.07.2022).

- Павленко, Е. Макаров назвал цель эксперимента по введению налога для самозанятых / Е. Павленко. — Текст: электронный // Парламентская газета: [сайт]. — URL: https://www.pnp.ru/economics/makarov-nazval-cel-eksperimenta-po-vvedeniyu-naloga-dlya-samozanyatykh.html (дата обращения: 27.07.2022).

- Статья 4 Федерального закона «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» от 27.11.2018 N 422-ФЗ (последняя редакция). — Текст: электронный // Консультант Плюс: [сайт]. — URL: http://www.consultant.ru/document/cons_doc_LAW_311977/30ba0412dfedfe46e8061ea063246bac59da2b69/ (дата обращения: 27.07.2022).

- Статья 6 Федерального закона «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» от 27.11.2018 N 422-ФЗ (последняя редакция). — Текст: электронный // Консультант Плюс: [сайт]. — URL: http://www.consultant.ru/document/cons_doc_LAW_311977/27164c06aa904117df15dede95fb55764e9054e7/ (дата обращения: 27.07.2022).