В статье проводится анализ тенденций текущего развития банковской системы Приднестровья в условиях кризисных явлений в республике.

Ключевые слова: банки, банковская система, депозиты, кредиты, банковская прибыль

Банковская система Приднестровской Молдавской Республики в качестве составной органической части входит в экономическую систему республики. Поэтому деятельность и развитие банков следует рассматривать в тесной связи с производством, обращением и потреблением материальных и нематериальных благ. Банковская система — это включенная в экономику республики совокупность всех кредитных организаций, каждой из которых отведена своя особая функция. Они проводят свой перечень операций, удовлетворяя потребность приднестровского общества в банковских услугах и продуктах [3, с. 17].

Оценка эффективности и устойчивости банковской системы является важным элементом разработки решений, позволяющих определить уровень прогрессивности банковской системы и выбора наиболее рациональных направлений ее совершенствования.

Проанализируем структуру и основные показатели развития банковской системы Приднестровской Молдавской Республики. На 1 января 2016 года банковская система Приднестровья была представлена 6 действующими коммерческими банками, 5 из которых функционировали в форме акционерных обществ на основании генеральных лицензий. В соответствии с Законом ПМР «О Банке сельскохозяйственного развития» данной кредитной организации не требуется получение лицензии на осуществление банковских и валютных операций [2]. На 1 января 2016 года финансовый сектор Приднестровья был представлен 21 филиалом коммерческих банков и 6 кредитными организациями (табл. 1).

Таблица 1

Институциональная структура банковской системы ПМР

|

Показатель |

2011 год |

2012 год |

2013 год |

2014 год |

2015 год |

|

Коммерческие банки, из них: |

7 |

7 |

7 |

6 |

6 |

|

− с государственным участием − с иностранным участием |

3 2 |

3 2 |

3 1 |

3 1 |

3 1 |

|

Филиалы банков |

21 |

22 |

22 |

21 |

21 |

|

Отделения банков |

279 |

269 |

248 |

247 |

287 |

|

Количество кредитных организаций |

6 |

6 |

7 |

6 |

6 |

Территориальная инфраструктура за 2015 год значительно расширилась: количество открытых отделений коммерческих банков возросло на 40 единиц, достигнув 287. В разрезе городов и районов наибольшая концентрация филиалов и отделений зафиксирована в городе Тирасполь.

Одним из основных показателей роли банковской системы в экономике является доступность банковских услуг. Коэффициент институциональной насыщенности республики банковскими учреждениями за 2015 год составил 1,2, а уровень обеспеченности населения банковскими услугами за последние 10 лет повысился практически в 3 раза: на 1 января 2016 года на одну структурную единицу банковской системы в среднем приходилось 1,6 тыс. человек, постоянно проживающих на территории республики.

Следует отметить, что последствия кризисных явлений в экономике стран, тесно связанных с Приднестровьем, в 2014–2015 гг. ощутили на себе большинство предприятий и организаций различных сфер деятельности. Это выразилось в резком сокращении количества экспортно-импортных операций приднестровских предприятий, общем снижении спроса на производимую ими продукцию и услуги. Все это не могло не отразиться на банковской сфере. В 2015 году наметилось замедление роста объема по ряду услуг, оказываемых приднестровскими коммерческими банками, что отразилось на показателях их деятельности.

Основные показатели банковской деятельности показывают, что 2015 год был одним из самых сложных для банковского сектора Приднестровья за последнее десятилетие. На динамику его развития оказывали влияние нарастающие кризисные явления в экономике республики. В частности, среди негативных факторов можно выделить отток средств со счетов корпоративных клиентов и населения, что уменьшило ресурсную базу для проведения активных операций. Однако, несмотря на это динамику кредитования реального сектора удалось поддержать в области положительных значений, тогда как операции в розничном сегменте депозитно-кредитного рынка сократились. Сложившиеся тенденции обусловили уменьшение активов банков, приносящих прямой доход, в результате чего снизились совокупные показатели доходности. Объем выданных кредитов нефинансовому сектору превысил величину привлеченных средств от юридических и физических лиц на 9,7 %, в результате чего коэффициент использования клиентской базы возрос на 0,12 и сложился на уровне 1,09, что соответствует диапазону, характерному для достаточно рискованной кредитной политики (0,9–1,2).

Проводя анализ банковской системы в целом, необходимо обратить внимание на показатели деятельности коммерческих банков. Информация представлена в таблице 2.

Таблица 2

Основные показатели деятельности коммерческих банков[1]

|

Наименование показателя |

2013 год |

2014 год |

2015 год |

Темп роста,% | |

|

2014 от 2013 |

2015 от 2014 | ||||

|

Совокупные активы-нетто банковской системы, млн. руб. |

6 425,2 |

6 137,2 |

5 860,9 |

95,52 |

95,50 |

|

Собственный капитал, млн. руб. |

1 396,0 |

1 397,4 |

1 363,4 |

100,10 |

97,57 |

|

Совокупные обязательства, млн. руб. |

5 077,0 |

4 874,5 |

4 616,0 |

96,01 |

94,70 |

|

Депозиты населения, млн. руб. |

1802,8 |

1644,3 |

1426,8 |

91,21 |

86,77 |

|

Кредиты реальному сектору (остаток задолженности), млн. руб. |

2 620,0 |

2 736,2 |

2 782,0 |

104,44 |

101,67 |

|

Кредиты физическим лицам (остаток задолженности), млн. руб. |

952,4 |

1 159,4 |

947,0 |

121,73 |

81,68 |

|

Средневзвешенная ставка по депозитам физических лиц на срок до 1 года в руб. ПМР, % годовых |

6,19 |

4,80 |

5,31 |

77,54 |

110,63 |

|

Средневзвешенная ставка по кредитам нефинансовым организациям на срок до 1 года в руб. ПМР, % годовых |

14,57 |

13,49 |

13,70 |

92,59 |

101,56 |

|

Чистая прибыль, млн. руб. |

129,8 |

97,6 |

90,9 |

75,2 |

93,1 |

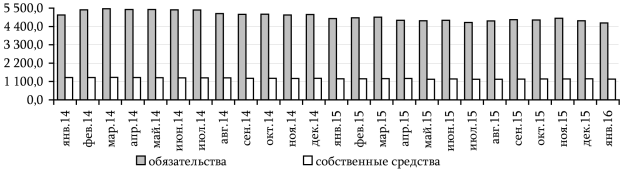

Собственный капитал коммерческих банков в 2014 году возрос на 0,1 %, а в 2015 году сократился на 2,43 %. Совокупные обязательства коммерческих банков уменьшаются на протяжении рассматриваемого периода. В 2014 году они снизились на 3,99 %, в 2015 году — на 5,3 %. Внутригодовая динамика совокупных обязательств банковского сектора характеризовалась в основном их уменьшением, причем ярко выраженным оно было в марте и в ноябре-декабре в периоды обострения кризисных явлений (рис. 1) [4, с. 42].

Рис. 1. Динамика обязательств и собственного капитала, млн руб.

За анализируемый период наблюдается понижательная динамика депозитов населения в коммерческих банках, что связано в 2014 году со снижением средневзвешенной ставки по депозитам, а в 2015 году — с осложнением экономической ситуации в республике, оттоком средств физических лиц со счетов и снижением общих доходов населения.

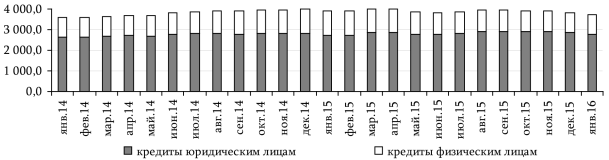

Исходя из проведенного анализа видно, что совокупные активы банковской системы имеют устойчивую тенденцию снижения. В 2014 и 2015 году их уменьшение составило 4,5 %. Кредиты реальному сектору экономики демонстрируют повышательную динамику на протяжении анализируемого периода, что связано с осложнением экономической ситуации в республике и оказанием в связи с этим поддержки отечественным производителям. Кредиты физическим лицам в 2014 году возросли на 21,73 %, в 2015 году наблюдается их сокращение на 18,32 %. Динамика кредитов нефинансовому сектору определялась кредитной активностью физических лиц, которая снижалась в течение всего анализируемого года (рис. 2) [4, с. 46].

Рис. 2. Динамика задолженности по кредитам, выданным предприятиям реального сектора и населению, млн руб.

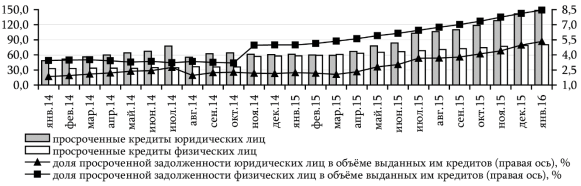

Ухудшение платежеспособности клиентов банков обусловило нарушения в обслуживании полученных займов. В 2015 году 6,1 % совокупной задолженности нефинансового сектора, или 228,9 млн. руб., являлась просроченной, что вдвое больше, чем на начало анализируемого года. При этом не погашенные в срок кредиты юридических лиц увеличились на 87,6 млн. руб., а физических лиц — на 22,1 млн. руб. (рис. 3), что обусловлено уменьшением реальных располагаемых доходов граждан [4, с. 48].

Рис. 3. Динамика задолженности по кредитам, выданным предприятиям реального сектора и населению, млн руб.

Ставки по кредитам и депозитам в 2014 году снижаются, а в 2015 году средневзвешенная ставка по депозитам увеличилась на 10,63 %, а по кредитам — на 1,56 %.

Чистая прибыль банков уменьшается на протяжении анализируемого периода, в 2015 году она сократилась на 6,9 %, составив в абсолютном выражении 90,9 млн. руб. (табл. 2). Данный результат был обусловлен более интенсивными темпами снижения доходов коммерческих банков (-8,5 %) по сравнению с уменьшением уровня расходов (-7,4 %).

Таким образом, проведя анализ основных показателей деятельности коммерческих банков, можно сделать вывод о том, что банковская система Приднестровской Молдавской Республики претерпевает трудности и кризисные явления, однако функционирует довольно стабильно и не имеет резких отрицательных скачков.

В направлении совершенствования банковской системы в период 2017–2018 гг. Приднестровский республиканский банк основное внимание будет уделять повышению его взаимодействия с реальным сектором экономики, обеспечивая при этом высокий уровень устойчивости, надежности, а также эффективности функционирования финансово-банковских учреждений. Важным условием реализации данной цели являются транспарентность и рыночная дисциплина участников, развитие систем корпоративного управления и управления рисками.

Центральный банк Приднестровской Молдавской Республики продолжит рассматривать вопросы организации и функционирования банковского регулирования и банковского надзора, ориентируясь на международно-признанные нормы, с учетом особенностей функционирования приднестровского рынка банковских услуг.

В 2017 году и в последующий среднесрочный период центральный банк продолжит мероприятия по разработке и совершенствованию нормативных актов, основанных на ориентирах, выбранных в 2015–2016 годах, обеспечивающих их соответствие главной цели банковского регулирования и надзора — поддержанию стабильности банковской системы и защите интересов вкладчиков и кредиторов. Одновременно Центральный банк Приднестровской Молдавской Республики будет уделять повышенное внимание вопросам развития банковского сектора.

Литература:

- Закон ПМР от 1 декабря 1993 года «О банках и банковской деятельности».

- Закон ПМР № 264-З-IV «О Банке сельскохозяйственного развития».

- Банковское дело: Учебное пособие / сост. Ю. М. Сафронов, Т. Ф. Юрова,Е. И. Человская. — Тирасполь: Изд-во Приднестр. ун-та, 2016. — 275 с.

- Развитие банковской системы в 2015 году // Вестник Приднестровского республиканского банка. — 2016. — № 2–3. — С. 40–52.

[1] Согласно официальным данным, представленным на сайте Приднестровского республиканского банка.