Актуальность данной исследовательской работы заключается в том, что на сегодняшний день, тенденция к взаимодействию между банком и физическим лицом приобретает наиболее актуальный и массовый характер. Это находит отражение в устойчивом росте депозитов, находящихся на счетах коммерческих банков, и, помимо этого — в увеличении объемов потребительских кредитов, которые банки предоставляют физическому лицу. Также в условиях кризиса важно уберечь средства от инфляции и вложения в депозиты является одним из распространённых способов для достижения данной цели.

Наравне с увеличением количества банков на рынке, предоставляющих услуги потребительского кредитования, увеличивается между ними и конкуренция, которая является неотъемлемой частью рынка, а также становится базисным критерием при следовании интересам потребителей, делая возможным повышение качества, оказываемых услуг. Конкуренция в данном случае выступает в качестве показателя того, что интересы потребителя должны быть приоритетнее интересов банка, как источника услуг. Зная это, можно выделить главные задачи, которые банк стремится выполнить. В первую очередь — это создание оптимальных условий предоставления кредита; далее — совершенствование сервиса. Последнее — беспрерывный мониторинг политики возможных рисков.

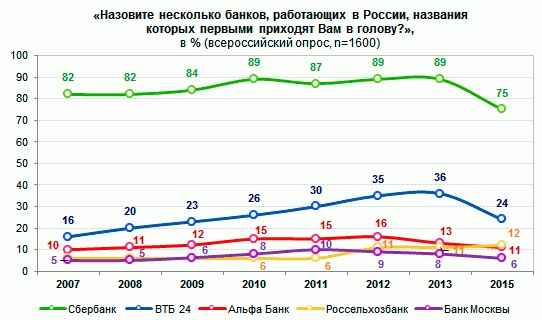

Цель нашей исследовательской работы заключалась в анализе финансового состояния, а также в оценке работы с клиентами трех из пяти наиболее известных населению банков, отображенных на рисунке 1 (перечисление банков осуществлялось в порядке убывания).

Объектом исследования стали три банковских подразделений, расположенных в Калининградской области.

Задачами исследования стали:

1) Анализ кредитного риска банков;

2) Оценка качества обслуживания клиентов банками на примере одной из операций, осуществляемых банками.

Рис. 1. Рейтинг узнаваемости населением банков

Для решения второй задачи учитывалось:

1. вид офиса банка снаружи и изнутри;

2. вежливость персонала, готовность решить ту или иную проблему;

3. компетентность консультантов, их внешний вид, общий уровень представлений по запрашиваемой услуге;

4. качество информационных материалов по запрашиваемой услуге как размещённой в офисе, так и выданной консультантом;

5. данные, размещённые на сайте, и их сопоставимость с информацией, предложенной консультантом;

6. финансовые показатели банков.

В список посещённых банков вошли Сбербанк (крупнейший банк России), ВТБ24 (пятый по размеру активов, «дочка» ВТБ — второго банк по величине активов) и Альфа- Банк (один из крупнейших частных банков России, занимающий высокие места как в финансовом, так и народном рейтинге).

Изучение материалов на специализированных сайтах, а также сайтах банков показало, что по нашему запросу, в теории, консультанты должны предлагать либо открытие накопительных счетов, либо открытие вкладов, имеющих опцию неограниченного пополнения и снятия.

Сперва была проведена работа по оценке качества обслуживания клиентов.

Альфа-Банк

Первым банком, в подразделение которого мы обратились, стал Альфа-Банк. Внутри офиса выделены отдельные залы для юридических и физических лиц, что позволяет как ускорить обслуживание, так и создать дополнительные условия клиентам, также имеется стенд с буклетами, посвящёнными различным операциями, что удобно. На входе нас ждал администратор зала, который по нашему запросу предложил услуги, передал подробный информационный материал и выбил талон. Консультант ответил на все вопросы и проявил компетентность. Услышав наши пожелания, нам были предложены различные депозиты под различные условия.

Сайт банка заслуживает самых высоких оценок, поскольку он удобен в использовании и позволяет ознакомиться с подробной характеристикой каждого вида услуг без надобности посещения офиса.

ВТБ24

Для более наглядного сравнения офисов, (как внутри, так и снаружи) мы зашли в отделение ВТБ24 (5 место в финансовом рейтинге, 16 место в народном).

На входе в зал располагается администратор, которая помогла нам разобраться с электронной очередью и выбила талон. Что же касается общения с консультантом, то тут оценка была ниже — у консультанта необходимо было всё расспрашивать, она так и не смогла объяснить механизм начисления процентов при изменении средств на счёте в течение месяца. На вопрос о наличии бессрочных счетов нам ответили, что таких нет, хотя на сайте ВТБ24 такая услуга представлена (6,5 % годовых без ограничений по неснижаемому остатку, суммы взносов и снятий). По нашему мнению, это огромный минус в сфере работы с клиентами, из-за которого банк рискует их потерять.

Сбербанк

По нашим пожеланиям был предложены вклады «Пополняй» сроком на полгода под 9,1 % годовых с возможностью неограниченно вносить средства и частично снимать. На вопрос о пролонгации было сказано, что она осуществляется в офисе банка, хотя на сайте указано автоматическое продление. Мы столкнулись с той же проблемой, что и банке ВТБ24 — некорректная работа персонала с клиентами.

В итоге, в оценке работы с клиентами первое место в нашем рейтинге занимает Альфа-Банк, поскольку, по нашему мнению, качество обслуживания специалистом и предлагаемые условия перевешивают над наличием электронной очереди и стульев.

Далее мы оценили кредитный риск всех трех банков, проанализировав следующие показатели, которые видны на табл. 1.

Таблица 1

Показатели кредитного риска банков

|

Показатель | |||

|

Показатель доли просроченных ссуд | |||

|

Показатель размера резервов на потери по ссудам и иным активам | |||

|

Ссудная задолженность (ст2) | |||

|

Резерв на возможные потери | |||

|

Максимальный размер крупных кредитных рисков (Н7) (Максимальное значение Н7, установленное ЦБ — 800 %) |

Годом, в который для российских банков сложились худшие за последнее время условия работы и функционирования по праву можно назвать год 2014. Наиболее весомым ударом пришлись санкции, введенные США и Евросоюзом в отношении важнейших банков — «ВТБ24», Альфа-банк, Сбербанк. Тем самым для них, США и страны Евросоюза напрочь исключили возможность привлечения капиталов с западных рынков.

Проблему с недостатком средств можно было бы решить, полагаясь на вклады своих клиентов. Однако, рост количества последних сильно замедлился с начала года, что особенно отражается на рублёвых депозитах. Все это является следствием сдачи позиций рубля и резкого снижения роста доходов населения. Немаловажную роль в этом сыграл отзыв лицензий у некоторых игроков, что само по себе снижает уровень доверия.

В связи с этим, конкуренция в отношении привлечения финансов накаляется. Сам процесс привлечения становится всё дороже для банков, повышая тем самым кредитные ставки. В последние годы российские банки активно выдавали кредиты населению, но многие заёмщики переоценили свои возможности. Результат — рост просрочек по кредиту, которых больше всего (как видно из табл.1) у Альфа-Банка. Поэтому мы проанализировали показатели кредитного риска данного банка и их изменения с 1 июля 2014 года по 1 июля 2015 (табл. 2).

Таблица 2

Динамика изменения показателей Альфа-Банка

|

Наименование показателя |

1Авг |

1Сен |

1Окт |

1Ноя |

1Дек |

1Янв |

1Фев |

1Мар |

1Апр |

1Май |

1Июн |

1Июл |

|

Доля просроченных ссуд |

4.3 |

4.4 |

4.4 |

4.3 |

4.2 |

5.1 |

5.4 |

6.4 |

6.7 |

8.3 |

8.7 |

8.7 |

|

Доля резервирования на потери по ссудам |

9.1 |

9.4 |

9.1 |

9.5 |

9.9 |

12.1 |

12.5 |

13.1 |

14.3 |

14.8 |

15.9 |

15.7 |

|

Сумма норматива размера крупных кредитных рисков Н7 (макс.800 %) |

272.9 |

271.7 |

281.6 |

302.4 |

337.0 |

325.1 |

229.1 |

247.2 |

241.1 |

283.0 |

295.5 |

306.4 |

Видно, что доля просроченных ссуд в течение года и последнего полугодия имеет тенденцию к значительному росту. Доля резервирования на потери по ссудам в течение года тоже имеет тенденцию к значительному росту.

Сумма норматива размера крупных кредитных рисков Н7 (макс.800 %) в течение года уменьшалась, однако за последнее полугодие стремилось к увеличению.

Уровень просроченных ссуд на последнюю дату соответствует среднему показателю по российским банкам (около 2–3 %). А уровень резервирования на последнюю рассматриваемую дату намного выше среднего показателя по российским банкам (около 8–9 %).

Также у банка АЛЬФА-БАНК за год не было значительного увеличения ФОР. На текущий момент условный коэффициент усреднения ФОР, равный значению 0.46 (это означает, что кредитная организация с высокой вероятностью усредняет ФОР и относится к 1-й, 2-й или 3-й группе надежности).

Анализ финансовой деятельности и статистические данные за прошедший год кредитной организации АО «АЛЬФА-БАНК» свидетельствуют о наличии негативных тенденций, способных повлиять на финансовую устойчивость банка в перспективе.

Надежности и текущему финансовому состоянию банка можно поставить оценку «удовлетворительно».

В заключение хотелось бы обратить внимание на то, как распознать проблемный банк. Как правило, вкладчиков привлекают высокие процентные ставки по вкладам, но именно это может свидетельствовать о внутренних проблемах банка. Необходимо вспомнить: с какого года существует интересующий вас банк, как он переживал минувшие банковские кризисы, нет ли в числе акционеров вашего банка тех кредитных организаций (или родственных им структур), вкладчики которых ждут выплаты своих вкладов до сих пор. Ответив на эти вопросы, гораздо проще осуществить выбор своего банка-партнера и сформировать те самые доверительные отношения, к которым стремится каждый банк и каждый клиент. Среди главных качеств банка как партнера на первый план в очередной раз выходит надежность. Еще раз сопоставить факторы величины дохода и рискованности вложений, наверное, не помешает, так как они находятся в непосредственной зависимости: чем выше доход, тем выше риск.

Литература:

1. Лаврушин О. И. Банковские риски: Учебное пособие. — М.: КноРус, 2007. — 232 с.

2. Лаврушин О. И. Деньги, кредит, банки: Учебник для вузов. — М.: КноРус, 2005. — 506 с.

3. Банковский портал Банки.Ру http://banki.ru

4. Портал банковской аналитики http://analizbankov.ru/index.php

5. Росстат Калининград http://kaliningrad.gks.ru

6. Федеральная служба государственной статистики http://gks.ru