Горнодобывающая промышленность представляет собой комплекс отраслей, занимающихся добычей и обогащением полезных ископаемых. Иногда к горнодобывающей промышленности относят также добычу нефти и газа, хотя чаще всего они выделяются в отдельную отрасль. Разработки ведутся как открытым, так и подземным способом.

Горнодобывающая промышленность является одной из первых ведущих отраслей глобальной экономики. По данным британской газеты «Financial Times», эта отрасль занимала 5-е место в мире по уровню капитализации крупнейших компаний (табл. 1).

Таблица 1

Уровни капитализации ведущих секторов глобальной экономики в 2011 г.

|

Сектор |

Число компаний |

Рыночная капитализация, млрд долл. |

|

Банки |

75 |

4435 |

|

Нефть и газ |

46 |

3832 |

|

Фармацевтика |

20 |

1431 |

|

Компьютерная |

19 |

1318 |

|

Горнодобывающая |

16 |

1066 |

|

Программное обеспечение |

12 |

1035 |

|

Рассчитано по FT Global 500, 2011 sector ranks [1]. | ||

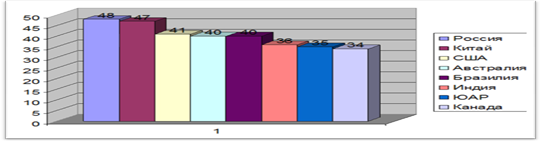

Однако ни одна страна мира не обладает полным комплектом всех видов минерального сырья. В мире насчитывается 10 основных горнодобывающих стран, которые ведут добычу минералов свыше 30 видов (рис.1.).

Рис. 1. Распределение основных горнодобывающих стран по количеству видов добываемых минеральных продуктов. Источник: InfoMine. Mining Intelligenceand Technology.

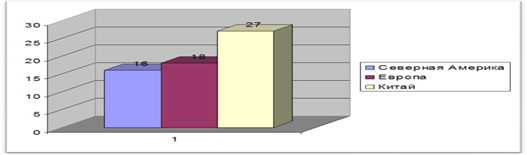

Рис. 2. Основные регионы — потребители продукции горнодобывающей промышленности в 2011 г. (доля в общей выручке, %). Рассчитано по: Mine 2011.The game has changed. Reviewofglobaltrendsintheminingindustry. PWC 2011

Нередко высокоразвитые страны, обладающие крупными запасами полезных ископаемых, являются лидерами по добыче отдельных видов минеральных ресурсов, но доля добывающих отраслей во всем промышленном производстве в среднем составляет 2 % в развитых странах, а в развивающихся — 14 %.

Таблица 2

Роль горнодобывающей промышленности в экономике ряда стран мира в текущих ценах, %

|

Страна |

Доля в ВВП, 2008 г. |

Доля в промышленном производстве, 2008 г. |

Доля в промышленном производстве, 2008 г. |

|

Западная Европа в целом |

0,2–0,4 |

Нет св. |

Нет св. |

|

Болгария |

2,9 |

11,2 |

15,4 |

|

Голландия |

3,6 |

14,5 |

18,2 |

|

Дания |

3,9 |

7,5 |

19,7 |

|

Норвегия |

25,5 |

58,8 |

75,5 |

|

США |

2,1 |

5,2 |

13,5 |

|

Индия |

2,8 |

12,5 |

13,9 |

|

Бразилия |

2,9 |

4,7 |

14,3 |

|

Китай |

5,6 |

Нет св. |

14,6* |

|

Канада |

7,1 |

18,7 |

30,6 |

|

Южная Африка |

7,7 |

24,5 |

33,7 |

|

Австралия |

7,8 |

24,8 |

44,3 |

|

Россия |

10,1 |

27,8 |

52,8 |

|

Чили |

23,1 |

26,3 |

58,9 |

|

*2005 г. Рассчитано по: Statistical Yearbook. Fifty third issue, October 2009, New York 2009 [1]. | |||

В Европе относительно развитую добывающую промышленность имеют лишь Болгария, Голландия, Дания и Норвегия. В Болгарии разрабатываются месторождения железных руд, свинца, цинка и меди. Горнодобывающая промышленность Голландии, Дании и особенно Норвегии связана прежде всего с нефтегазовыми месторождениями.

В пятерку стран с наиболее развитой горнодобывающей промышленностью входят Канада, Южная Африка, Австралия, Россия и Чили. При этом, роль отрасли в экономике этих и ряда других стран благодаря росту цен на сырьевые товары в последние 10–15 лет существенно возросла. Так, удельный вес горнодобывающей промышленности в общих объемах промышленного производства за 1997–2008 гг. вырос (в текущих ценах) в Бразилии с 4 до 14 %, США — с 5 до 13 %, Канаде — с 18 до 31 %, Австралии — с 25 до 44 %, России — с 28 до 53 %, Чили — с 26 до 59 %.

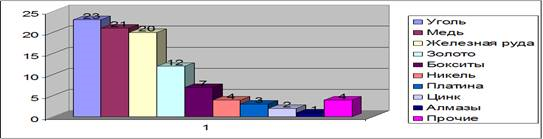

Среди разнообразной продукции горнодобывающей промышленности наибольшую роль играют уголь, медь и железная руда, на которые в 2011 г. в совокупности приходилось 64 % всей выручки мировой добывающей промышленности (в 2010 г. — 60 %) (рис. 3).

Рис. 3. Доля различных товаров добывающей промышленности мира в общей выручке отрасли, 2011 г., %

Приведенные в табл. 3 данные свидетельствуют о росте объемов добычи по всем видам сырьевых товаров, снижение наблюдалось только в добыче меди и алмазов.

Таблица 3

Объем добычи важнейших сырьевых товаров глобальной горнодобывающей промышленности в 2011 г.

|

Сырьевой товар |

Объем добычи в мире |

Изменение по сравнению с 2010 г., % |

|

Уголь |

1499 млн т |

1 |

|

Медь |

7 млн т |

- 4 |

|

Железная руда |

716 млн т |

16 |

|

Золото |

34 млн унций |

2 |

|

Бокситы |

40 млн т |

10 |

|

Калий |

13 млн т |

30 |

|

Никель |

1 млн т |

4 |

|

Платина |

4 млн унций |

0 |

|

Цинк |

3 млн т |

0 |

|

Алмазы |

14 млн карат |

- 1 |

|

Рассчитано по: Mine 2011.The game has changed. Review of global trends in the mining industry. PWC 2011 [1]. | ||

Самый большой рост объемов был отмечен в секторе добычи калия — это кардинальное изменение после сокращения объема добычи в 2009 г. Объемы добычи железной руды вернулись на уровень 2008 г. Железорудные компании расширяют производство и уже возобновили работу с полной загрузкой мощностей. В 2011 г. спрос на руду стабильно увеличивался; предприятия ввели в эксплуатацию крупные производственные мощности, что дало 16 %-ный рост объемов добычи.

Добыча меди снизилась под влиянием таких факторов, как разработка месторождений с более низким качеством руды и забастовки в Чили и Перу. Повышение спроса на бокситы способствовало увеличению компанией Rio Tinto объемов добычи на месторождении Вейпа в Австралии.

В целом объем продукции мировой горнодобывающей промышленности в 2011 г. увеличился на 5 %, что выше темпов мирового экономического роста, но ниже темпов роста экономики развивающихся стран, которые и обеспечивали основной рост спроса на сырьевые товары. Рост производства, прежде всего железной руды, был достигнут за счет расширения мощностей.

В горнодобывающей промышленности наступает новая эра. Спрос по-прежнему поддерживается динамичным ростом развивающихся рынков. Предложение испытывает на себе усиливающееся влияние сдерживающих факторов, так как проекты по разработке новых месторождений становятся все более сложными и работы ведутся теперь в более отдаленных точках. Разработка месторождений с более низким качеством запасов и нехватка квалифицированных рабочих кадров ведут к росту издержек.

Чтобы удовлетворить спрос, ведущие компании отрасли объявили о намерении реализовать программы капитальных вложений на сумму 300 млрд долл., из которых 120 млрд планируется освоить в 2012 г. — это в два с лишним раза больше общей суммы капитальных вложений в 2010 г.

Новые инвестиции все чаще направляются в проекты, реализуемые на развивающихся рынках. Средства вкладываются потребителями горнодобывающей продукции и государствами, заинтересованными в обеспечении бесперебойности поставок сырья. За последние четыре года средний показатель общего дохода акционеров (TSR) компаний из числа лидеров отрасли, работающих на развивающихся рынках, более чем в два раза превысил аналогичный показатель по компаниям из традиционных горнодобывающих стран. Как отмечают руководители компаний, они по-прежнему верят в развивающиеся рынки, особенно в продолжающийся рост экономики Китая и способность этой страны обеспечить намеченный в 12-м пятилетнем плане темп роста в 7 % и выше.

Пока сектора производства потребительских товаров, зависящие от спроса со стороны экономически развитых стран, с трудом восстанавливали свои позиции, горнодобывающие компании продолжали демонстрировать более высокие показатели по сравнению с рынком в целом. Спрос на ресурсы подкреплялся высокими темпами роста экономики развивающихся стран, включая почти 10 %-ный годовой экономический рост в Китае.

В 2010–2011 гг. в горнодобывающей промышленности продолжилось восстановление рыночной капитализации. Многие участники рынка вернули позиции, утраченные во время мирового финансового кризиса, и даже превзошли уровень, достигнутый в конце 2007 г. Рыночная капитализация 40 крупнейших горнодобывающих компаний выросла на 26 %. Попасть в их число стало труднее: показатель капитализации, необходимый для включения в список, вырос с 6,5 млрд долл. в 2009 г. до 11,0 млрд долл. в 2010 г [1].

В 2010–2011 гг. наметился резкий отрыв трех крупнейших горнодобывающих компаний (BHP Billiton, Vale и Rio Tinto) от остальных компаний отрасли. Рыночная капитализация компании Rio Tinto, занимающей третье место в списке, в 1,5 раза превышает капитализацию следующей за ней China Shenhua, которая в 2010 г. потеряла 25 % своей стоимости. BHP Billiton, возглавляющая список, лидировала с большим отрывом от других. Основными факторами, которые обусловили рост стоимости этих компаний, стали рост цен на сырьевые товары и увеличение объемов добычи [2].

Благодаря высокому спросу 2011 г. стал исключительно позитивным для отрасли. Совокупная выручка 40 крупнейших горнодобывающих компаний увеличилась на 32 %, скорректированный показатель рентабельности вырос на 72 %, а чистая прибыль — на 156 % [2].

В период восстановления рынка горнодобывающие компании стараются продемонстрировать, что они принимали правильные решения в период кризиса и способны воспользоваться возможностями, которые предоставляет растущий рынок. Показатели общего дохода акционеров (TSR) за четыре года, включая 2010 г., подтверждают, что горнодобывающий бизнес приносит внушительные (хотя и неравномерно получаемые) доходы.

В 2010–2011 гг. несколько участников рынка сумели с большой выгодой для себя воспользоваться волатильностью на рынке сырьевых товаров, особенно меди и серебра, что позволило таким компаниям, как Silver Wheaton, получить за год впечатляющий 160 %-ный рост общего дохода акционеров.

Огромный интерес проявлен к инвестициям во «второстепенный» металл, который обычно считают побочным продуктом. Это лишний раз подтверждает, что за последние годы сырьевые рынки стали развиваться еще более динамично.

Для специалистов и экспертов очевидно, что сформированные пять лет назад биржевые индексные фонды (ETFs) привлекли существенный интерес к этому рынку. За период с 2006 по 2011 г. наиболее крупный из этих фондов — iShares Silver Trust увеличил свои запасы серебра с чуть более 600 т до 11 тыс. т.

Повышение цены на серебро произошло во многом из-за спекулятивных операций. Однако следует отметить, что в последнее время появляются все новые направления применения серебра в промышленных масштабах: например, серебро используется в солнечных батареях, производство которых постоянно увеличивается.

Государственные инвестиционные фонды вкладывали средства в сырьевые отрасли и раньше. Несколько крупных фондов, особенно из Объединенных Арабских Эмиратов, Норвегии и Кувейта, были созданы на «нефтяные» деньги и смело их инвестировали. Однако в прошлом инвестиции этих фондов направлялись в основном в нефтяной сектор. Новой же тенденцией стало вложение серьезных средств именно в горнодобывающую промышленность несырьевыми государственными инвестиционными фондами.

Некоторые горнодобывающие компании рассматривали государственные инвестиционные фонды как стабильный источник капитала, предоставляемого на более длительные периоды времени по сравнению с большинством других источников финансирования, а также как стратегических партнеров по ведению бизнеса. Показательными с этой точки зрения являются вложения Китайской инвестиционной корпорации (China Investment Corporation, CIC) в канадскую горнодобывающую компанию Teck Resources и индонезийскую компанию Bumi Resources, которые продают свою продукцию в основном на рынке Китая.

Так как географический охват операционной деятельности горнодобывающих компаний расширяется и разработка месторождений часто ведется в регионах со слабо развитыми демократическими институтами и незрелыми или развивающимися рынками и системами управления, можно считать, что государственные инвестиционные фонды играют ведущую роль в обеспечении стабильных поставок сырья [1].

Динамика развития мировой горнодобывающей промышленности за последнее десятилетие впечатляет.

Таблица 4

Основные показатели динамики мировой горнодобывающей промышленности в 2002–2010 гг.

|

Показатель |

2010 |

2009 |

2008 |

2007 |

2006 |

2005 |

2004 |

2003 |

2002 |

|

Выручка, млрд долл. |

435 |

325 |

49 |

312 |

249 |

222 |

184 |

110 |

93 |

|

Чистая прибыль, млрд долл. |

110 |

49 |

57 |

80 |

66 |

45 |

28 |

12 |

6 |

|

Норма чистой прибыли, % |

25 |

15 |

6 |

26 |

27 |

20 |

15 |

11 |

6 |

|

Рассчитано по: Mine 2011. The game has changed. Review of global trends in mining industry. PWC 2011. | |||||||||

Так, общая выручка компаний отрасли в 2010 г. достигла 435 млрд долл. — самого высокого уровня за все предшествующие годы; при этом рост по сравнению с 2009 г. составил 34 %. Такой результат получен за счет роста цен на сырьевые товары и возобновившегося увеличения объемов добычи. Он свидетельствует о восстановлении горнодобывающей промышленности после мирового финансового кризиса.

Чистая прибыль увеличилась в 2010 г. по сравнению с 2009 г. на 124 %, а по сравнению с 2002 г. — почти в 20 раз, и впервые превысила 100 млрд долл. Однако норма чистой прибыли за 2010 г., составившая 25 %, оказалась немного ниже аналогичного показателя, достигнутого в 2007 г., и рекордной нормы чистой прибыли в 2006 г. (27 %). Тем не менее этот показатель был в 4 раза выше, чем в 2002 г.

На основе этих результатов можно сделать вывод, что в затратной базе отрасли произошли значительные сдвиги. В годы финансового кризиса затраты в горнодобывающей промышленности оставались высокими. На цену основных исходных ресурсов негативное влияние оказывают рост цен на электроэнергию и постоянное увеличение затрат на капитальное строительство. Сохраняется также высокий спрос на трудовые ресурсы. В связи с тем, что запускаются многие объявленные ранее крупные проекты по расширению мощностей и в ряде регионов наблюдается серьезная нехватка квалифицированной рабочей силы, стоимость привлечения и удержания кадров, скорее всего, будет возрастать.

Анализ деятельности крупнейших горнодобывающих компаний мира свидетельствует о том, что компании верят в успешную реализацию своих проектов. На инвестиции, направленные на реализацию возможностей органического роста, приходится 85 % от суммы чистых денежных инвестиционных потоков.

Пробуждается рынок слияний и поглощений. В то же время, несмотря на увеличение числа сделок, их общая стоимость все еще значительно ниже рекордного уровня 2007 г., потому что заключение сверхкрупных сделок затруднено.

В 2010 г. в некоторых секторах добычи полезных ископаемых срок эксплуатации месторождений увеличился, но, как показывает наш анализ, при пересчете в эквивалентные единицы (за эквивалентную единицу принята цена одной тонны меди) в целом по отрасли остающийся срок эксплуатации месторождений сократился на два года и составил 35 лет. Это свидетельствует о том, что увеличение запасов было не таким существенным, как рост объема производства в течение года (табл. 5) [2].

Таблица 5

Запасы основных полезных ископаемых и их изменение в мире

|

|

Количество компаний |

Запасы 2009 г. |

Запасы 2010 г. |

Изменение, % |

Оставшийся срок добычи (лет) |

|

Золото (млн унций) |

15 |

582 |

619 |

6 |

18 |

|

Платина (млн унций) |

5 |

211 |

210 |

-1 |

51 |

|

Медь (млн т) |

19 |

271 |

300 |

11 |

41 |

|

Цинк (млн т) |

7 |

40 |

40 |

0 |

12 |

|

Никель (млн т) |

5 |

19 |

18 |

-4 |

21 |

|

Железная руда (млн т) |

7 |

14939 |

15501 |

4 |

22 |

|

Коксующийся уголь (млн т) |

12 |

11449 |

11559 |

1 |

51 |

|

Энергетический уголь (млн т) |

12 |

67822 |

67380 |

-1 |

53 |

|

Бокситы (млн т) |

3 |

1177 |

1106 |

-6 |

27 |

|

Калий (млн т) |

2 |

746 |

758 |

2 |

57 |

|

Рассчитано по: Mine 2011. The game has changed. Review of global trends in mining industry. PWC 2011. | |||||

Литература:

1. Глобальная горнодобывающая промышленность./ В. Б. Кондратьев– руководитель Центра промышленных и инвестиционных исследований Института мировой экономики и международных отношений РАН, доктор экономических наук, 11.10.2012 г.(электронный ресурс) perspektivy.info.

2. Mine 2011. The game has changed. Review of global trends in mining industry. PWC 2011.

3. Outlook: Prospects for Recovery in the global Mining Industry. KPMG, 2010

4. India’s mining sector to see robust growth over next five years. Energy Business Review, 29 November 2011.

5. Overview of Mineral Sector. Analysis of Indian Mining Industry. 2011.

6. Outlook: Prospects for Recovery in the global Mining Industry. KPMG, 2010.