Успешное развитие национальной экономики при углублении рыночных отношений, усилении влияния мирохозяйственных связей, возрастании роли инноваций и инвестиций не возможно без расширения участия банков и банковской системы в целом на новом качественном уровне. Подобное положение предопределяет необходимость все более полного понимания особенностей их функционирования и возможных преобразований на современном этапе экономической и хозяйственной деятельности. По существу, оно сводится к поиску направлений эффективной работы банков, непосредственно связанной с удовлетворением потребностей и предоставления реальной выгоды клиентам от соответствующих услуг.

Такая направленность дальнейшего продвижения банковского сектора российской экономики в современном мире непосредственно связана с совершенствованием системы банковских услуг, определяющих в определенной степени эффективность работы каждого банка. Тем самым становится все более важным разработка научных положений по улучшению системы банковских услуг, отвечающей закономерностям рыночной экономики и требованиям соответствующего вида рынка. При этом следует учитывать состояние и особенности конкретных территорий в реальном историческом времени. Данное положение особенно актуально для Российской Федерации, включающей свыше 82 регионов с различными природно-климатическими, экономическими, социальными и другими условиями развития. В совокупности они оказывают свое воздействие и на деятельность банков, что предполагает учитывать в ней особенности регионов.

С этой позиции, учитывая федеральный принцип государственного устройства России, следует исходить из сложившейся дифференциации регионов. Она опирается на имеющийся уровень жизни населения и производственный потенциал, позволяющие отразить диспропорции в их развитии. В частности, душевое производство ВРП в 10-ти наиболее успешных субъектах РФ в 1998 году превышало средний по стране уровень в 2,5 раза, а в 2014 году — уже в 3,7 раза. В результате к настоящему времени на их долю приходится более 60 % ВВП РФ, что в определенной степени обуславливалось деятельностью региональных банков и банковской системой страны. С другой стороны, на долю слаборазвитых регионов (Республика Адыгея, Республика Ингушетия, Республика Дагестан, Республика Северная Осетия, Республика Калмыкия, Еврейская автономная область, Магаданская область и др.) приходится около 1 % ВВП страны.

Сложившаяся диспропорция в развитии различных территориальных образований России отражается на инвестиционной активности в ее экономике. Так, объемы капиталовложений на душу населения почти в 70 % субъектов РФ ниже средних по стране, что сдерживает осуществление крупных преобразований в депрессивных регионах. В результате инвестиционный процесс в них значительно отличается от успешных регионов, в которых доля бюджетных инвестиций составляет порядка 5 % -15 %. В то же время в слаборазвитых субъектах СКФО (аутсайдеры) она достигает 50 % — 80 % и более. Тем самым они, прежде всего, требуют преобразований, направленных на качественное изменение экономики: улучшение предпринимательской деятельности, создание благоприятного инвестиционного климата, формирование финансовой, в том числе банковской, структуры с ориентацией на долгосрочное обеспечение инвестиций, активную трансформацию сбережений населения в инвестиции и т. п.

Определенная роль в решении подобного рода задач отводится банкам, которые можно рассматривать как поставщиков ресурсов для проведения качественных изменений в экономике. Именно они в настоящее время занимают лидирующую позицию в области кредитования первичных звеньев национального хозяйства (предприятий и организаций), а также населения. Подобное понимание их места и роли в современной рыночной экономике вполне объективно прослеживается на примере банковской системы Республики Дагестан (РД). В целом она включает 27 действующих кредитных организаций и филиалов иногородних банков. В нее входит и Дагестанское отделение Северо-Кавказского банка Сбербанка РФ. Отмечается неуклонное повышение объемов ресурсов банковской данного региона в течение последних лет, возросших за 2009–2013 г.г. в 4,3 раза. При этом на долю 10-ти наиболее крупных банков РД приходится 82 % всей суммы собственных средств банковской структуры экономики региона.

Состояние кредитования банками инвестиционной деятельности определяется кредитной политикой и качеством кредитного портфеля. Теоретически оптимальная доля кредитов в активах банка должна составлять 60 %-65 %, но практически по РД она 24 % в среднем. При этом по стабильно функционирующим банкам она достигает 25 %, а по проблемным — только 20 %. В структуре выданных кредитов наибольшие темпы роста кредитования наблюдаются по отношению к строительству, розничной торговли и общественного питания. В последние годы значительно возросли инвестиционные вложения в малый бизнес. В целом на долю юридических лиц приходится около 60 % кредитных средств. Созданию благоприятного инвестиционного климата в регионе способствует политика процентных доходов. В частности, долгосрочные кредиты выдавались в размере 19 %-21 % годовых в среднем. В совокупности подобное положение способствовало укреплению инвестиционной активности банковского сектора в регионе.

Обобщение сложившегося состояния банковской системы РД позволяет делать определенные выводы о возможностях ее развития в дальнейшем. Они сводятся к следующим положениям:

- складываются условия концентрации банковского капитала, способствующей укрупнению инвестиционных вложений в техническое перевооружение производства;

- увеличивается количество финансово стабильных банков на территории региона;

- снижается процентная ставка по кредитам для юридических лиц, что отвечает росту числа заемщиков банков;

- возрастают трудности в управлении текущей ликвидностью, ведущие к недоиспользованию возможностей увеличения сроков кредитования;

- усиливается внимание банков к повышению эффективности кредитов и снижению рисков кредитования реального сектора регионального хозяйства.

Таким образом, уже в настоящее время выдвигается проблема повышения эффективности деятельности банков, тесно связанной с улучшением удовлетворения потребностей и обеспечения выгоды клиенту, приобретающему ту или иную банковскую услугу. Вместе с тем банк должен учитывать и ее жизненный цикл, включающий такие этапы как: внедрение банковской услуги; стадия роста сбыта; стадия зрелости; стадия спада. В совокупности они отражают возможности спроса на определенную услугу в течение того или иного периода времени, что должно отражаться в рассмотрении перспектив деятельности банка.

С такой позиции особое значение приобретает оптимизация структуры действующих банковских услуг. По назначению она направлена на сбалансированность данной структуры, обеспечивающую как рентабельности, так и разнообразие услуг, что позволит своевременно реагировать на изменение спроса и предложения данного вида рынка. В этом аспекте необходимо также определить оптимальное соотношение «старых» и «новых» банковских услуг или баланса между уже существующими и предлагаемыми услугами.

На решение указанных задач должна быть направлена плановая работа управления банком. Здесь важен поиск идей новых услуг для выбора наиболее приемлемых для конкретного банка, с одной стороны, и мероприятий по улучшению предоставления данной услуги потребителю. Далее следует проведение анализа по ее внедрению с целью установления объемов сбыта, затрат и возможной прибыли. В этом видится, по моему мнению, реальный путь повышения эффективности банковской деятельности в текущем периоде и на перспективу.

Сложность и многоаспектность разработки новой банковской услуги предусматривают определенную последовательность действий работников управления [1, с 672]. Она осуществляется в следующем порядке:

- подготовку нормативных документов,

- обучение сотрудников,

- оформление банковских операций,

- установление способов предложения данной услуги,

- определение коммуникационной стратегии, а при необходимости разработку компьютерных программ и т. п.

Разработанная банковская услуга проверяется на реальность ее использования на практике путем предоставления ограниченному кругу клиентов. При положительном их восприятии она предлагается широкому кругу потенциальных и реальных потребителей.

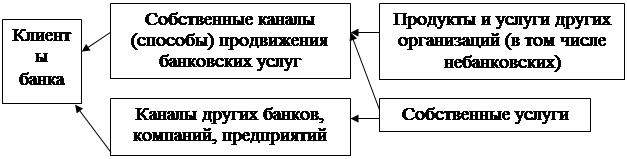

Заслуживает особого внимания проблема сбыта банковских услуг в новых рыночных условиях. Здесь следует исходить из понимания банка как организации сервисного типа, зарабатывающей продажей клиентам своих услуг, которая не достаточно полно отражаются в банковском маркетинге [2, c 46]. В частности, мало уделяется внимания каналам их доставки, среди которых наиболее распространенным является непосредственный контакт клиента с персоналом банка. Однако в последнее время стали применяться каналы доставки в виде безналичной оплаты покупки, получения наличных с помощью пластиковых карт с применением банкоматов и POS. В целом схема доставки банковских услуг потребителям представлена на рис.1.

Рис. 1. Организация доставки банковских услуг потребителям

К собственным каналам сбыта относятся: головное учреждение банка; отделения и филиалы головного банка; сбыт с использованием автоматизированных банкоматов. Несобственные каналы включают: сбыт посредством основания дочерних фирм, участие в капитале других банков, страховых компаний, предприятий и т. д. [3, c 87].

Современные системы распространения банковских услуг становятся все более целенаправленными по характеру своего воздействия на определенные группы потребителей. Однако в то же время отдельные из них реализуются только при личном взаимодействии клиента и служащего банка, что требует сохранения общепринятой системы их распространения. Остается также не менее важным решение задачи о размещении банка или его отделений в городской среде. Здесь его месторасположение исходят, прежде всего, из уровня сложившейся и потенциальной конкуренции, а также характера услуг конкурентов. В этом аспекте рассматривается численность и возможности клиентов на перспективу, удобство расположения банка, близость к крупным учреждениям (организациям) и т. п. факторы.

Усиление роли человеческого фактора в деятельности банков все большее значение приобретает привлечение и удержание его клиентов. В этих целях банки широко используют опыт промышленных организаций, связанный с разработкой программ, главной целью которых становится привлечение и удержание активных клиентов, связанных с доходами банка. В настоящее время по современным оценкам 4/5 всех прибылей обеспечивают только 1/5 клиентов [4, c 28]. Тем самым становится необходимым сбор информации о них, позволяющей разрабатывать мероприятия целевого назначения, направленных на усиление прямого воздействия на данную группу его клиентов. Это способствует борьбе банка с конкурентами и повышает значение таких факторов в организации банковской деятельности, которые носят не только экономический, но и психологический характер.

На практическую направленность подобных мероприятий в работе отечественных банков указывает зарубежный опыт. Так, обобщение деятельности ряда европейских банков подтверждает подобное положение. В частности, английская банковская группа Barclays, имеющая 3500 отделений в 70 странах, предложила впервые в Европе своим клиентам пластиковую карточку, установила автоматические кассовые аппараты и стала работать не только в общепринятые рабочие дни (субботу). Он осуществляет, начиная с 1998 г., программу стимулирования физических лиц, дающую право на получение владельцами пластиковой карточки банка получать по 3 балла за каждые 100 франков расходов на оплату авиабилетов и других покупок. Кроме того, такие программы предусматривают систему скидок отдельным клиентам, обладающим значительными средствами на банковском счете и предлагают вступление в особый клуб, члены которого пользуются дополнительными услугами.

Наряду с рассмотренными положениями следует учитывать также усиление конкуренции в банковском секторе, повышающей требования к продвижению банковских услуг через личную продажу. Именно она, по моему мнению, обуславливает формирование спроса клиента на банковскую услугу. Подобная потребность в создании спроса на нее предопределяет соответствующие требования к менеджеру, отвечающему за развитие отношений с клиентами. С данной позиции ему следует исходить из следующих положений:

- учитывать содержание бизнеса клиента, изучать его потребности и направления их развития;

- создавать условия для постоянного контакта с потребителями путем телефонных переговоров, переписки, презентации и т. п.;

- сообщать клиентам о новых услугах банка;

- выбирать новые варианты обслуживания, выгодные для клиентов и банка;

- повышать интересы клиента в отношении выгодности услуги и прибыли от ее использования.

В совокупности они способствуют усилению действия основных направлений формирования спроса на банковские услуги. С одной стороны осуществляется прямое воздействие на принятие решений клиента по их использованию, а с другой происходит усиление спроса путем имиджевых мероприятий, проведения встреч по итогам сотрудничества, послепродажной опеки, оказания консультационных услуг и др.

Реализация каждого направления отвечает тем или иным требованиям рынка банковских услуг. Тем самым их выполнение должно стать правилом для менеджера, который обязан знать о разрабатываемых в банке новых услугах и понимать, каким клиентам они будут полезны. Располагая такой информацией, он ещё до выхода на рынок этой услуги может при встречах информировать клиента о предполагаемом ее внедрении. Подобный подход к управлению банковской деятельностью объективно отвечает положению, что «… руководство кредитной организации должно делать ставку на повышенный уровень качества, комфорт и доступность услуг для всех клиентов, на индивидуальный подход, технологичность и надежность российского (европейского) уровня» [5,c 231].

Вместе с тем все более важным направлением совершенствования работы банков на современном этапе становится виртуализация предоставления их услуг при помощи. Она обуславливается усилением конкуренции в банковском секторе и применением новых банковских технологий на основе системы Интернет. Данное направление развития банковской деятельности позволяет охватить более полным набором услуг значительный круг клиентов. В результате удовлетворение их потребностей в банковских услугах становится дешевле по сравнению с созданием многочисленных филиалов и подразделений банков сети филиалов [6].

Отечественный и зарубежный опыт свидетельствует о достаточно высокой эффективности использования электронных каналов, позволяющих не только качественно удовлетворять запросы потребителей банковских услуг, но и получать действенную информацию об их продаже. На ее основе возможно проведение аналитических разработок, способствующих своевременной и качественной реструктуризации банковских услуг, созданию условий для расширения категорий их потребителей и выбору наиболее приемлемых способов доставки услуг. Все это дает банку весомые преимущества в конкурентной борьбе на определенном рынке банковских услуг. Такому пониманию роли электроники наиболее полно отвечает система «Интернет-Банк-Клиент», не только выполняющей функции более ранней системы «Клиент-Банк», но и обеспечивающей представительство банка в сети Интернет. Она способствует увеличению численности клиентов банка и возможностей усиления своей конкурентоспособности [7].

К другому важному направлению развития банков в условиях современной рыночной экономики следует отнести специальное телефонное обслуживание (телефонный банкинг), возникший в США и ряде стран Европы около 12–15 лет назад. Однако, до настоящего времени он охватывает не весь перечень банковских услуг, а только их узкую часть: сведения об услугах, курсах валют, состоянии счетов клиентов и услугах по управлению счетами клиентов. Кроме того, система телефонного банкинга позволяет клиенту пополнять карт-счета и платежи по заранее зафиксированным реквизитам. К настоящему времени также становится возможным рассылка необходимой клиенту информации по электронной почте и сотовому телефону.

В целом даже краткое освещение содержания и назначения современных каналов оказания услуг потребителям свидетельствует о необходимости их внедрения для широкого использования в банках. Данное объективное требование приобретает особое значение для улучшения деятельности региональных банков. Каналы подобного рода увеличивают их возможности по повышению прибыли и резкого расширения численности клиентов, что, в конечном счете, отражается на эффективности работы любого банка.

Другой важной стороной банковской деятельности выступает необходимость создания и совершенствования управления рисками. Она обуславливается структурными изменениями в финансовом секторе российской экономики, возникшими в процессе перехода к рыночным отношениям и их углубления на этапе укрепления рыночной экономики. Они оказали преобразующее влияние на содержание рисков и вызвали проявление их новых видов. Тем самым управление риском может рассматриваться, по моему мнению, одной из важнейших функций стратегического управления банком, направленного на обеспечение надежности и безопасности его функционирования и развития.

На это указывает также понимание управления банковскими операциями, как системы, выступающей, в сущности, в качестве управления рисками, связанными с банковским портфелем и набором активов, которые создают условия для получения дохода. Поэтому данная проблема не случайно занимает одно из ведущих мест в теории банковского менеджмента, в которой отмечается важность наличия оптимального соотношения прибыли и риска. Данное положение особенно актуально для российской экономики на этапе стабилизации и перехода к ее подъему, требующих соответствующей работы банков, не допускающей недооценки рисков с учетом условий действующей фазы экономического цикла.

С этой позиции управление рисками, по моему мнению, представляет собой скоординированный процесс воздействия на участников банковских операций, проводимых за тот или иной период времени. По своему назначению он направлен на поиск и организацию работы по снижению степени риска, в целях получения и роста дохода в недостаточно определенной экономической ситуации.

Выполнение данного требования достигается через конкретные мероприятия банка, к числу которых относятся следующие:

- установление пределов уровня риска, допустимого для конкретного банка с учетом принятой в нем стратегии развития;

- разработка направлений и положений развития банка на дальнюю и ближнюю перспективу с учетом возможности количественного определения риска, допустимого для отдельных операций;

- проведение мониторинга риска, включающего регулярную его оценку и механизм обратной связи для контроля состояния риска;

- организация контроля за риском с охватом, как руководителей банка, так и его служащих и учредителей.

Соблюдение указанных положений способствует обеспечению устойчивости развития российских банков с учетом происходящих изменений в национальной экономике и финансовой сфере. Это достигается путем создания и улучшения управления рисками в банковской деятельности с использованием методологии и методического обеспечения их оценки.

Такая направленность предопределяет важность верного обоснования не только необходимости данного вида управления, но также определения сущности и видов риска. В этом аспекте следует исходить, прежде всего, из его понимания как неопределенности принимаемых решений, осуществляемых во времени. Для банков это означает вероятность событий, неблагоприятных для роста его капитала и прибыли. Это предполагает особый подход к ограничению влияния факторов риска на все виды банковских операций.

Литература:

1. Банковское дело: Учебник /Под ред. Лаврушина О. И.- 2-е изд. переработанное и дополненное — М.: Финансы и статистика, 2000

2. Иванова С. П. Банковский маркетинг. — М.: МАРКЕТИНГ, 2001

3. Гайдунько Д. В. Банковский маркетинг в современных российских условиях// Банковские технологии. — 2001.- № 11

4. Le prix optimal //Bangue Magazine. — P., 1999. — № 605

5. Ораева З. А., Толчинская М. Н. Развитие банковского маркетинга и системы продаж банковских продуктов в регионе. — Ж. «Региональные проблемы преобразования экономики», № 1, г.Махачкала, 2011.

6. Терехин Ю. Банковские услуги в век Интернета //Банковская технология — 2/1999//

7. Зверев И. Банк-Клиент в системе Интернет //Банковское дело в Москве — 3/2000//

8. Федеральный Закон № 86-ФЗ от 10.07.2002 г. «О Центральном банке Российской Федерации (Банке России)"

9. Федеральный Закон № 17-ФЗ от 3.02.1996 г. «О банках и банковской деятельности»

10. www.cbr.ru