В современной рыночной экономике банковская система играет огромную роль. Её деятельность связана с процессом воспроизводства. Банки — элементы банковской системы, опосредуют связи между субъектами экономики, и любое изменение в банковской системе тем или иным образом будет затрагивать всю экономику. Из этого следует, что надежная банковская система является важным условием эффективного функционирования всей рыночной экономики. Именно поэтому, сегодня одним из актуальных вопросов в современной рыночной экономике России стал вопрос об изучении банковской системы.

Современный банковский сектор в России, сформированный в основном за последние два десятилетия — период рыночных преобразовании, функционирует на рыночных принципах, обеспечивает предоставление экономике базового комплекса услуг, а также выступает главным элементом финансового посредничества.

В настоящий момент банковский сектор в России развивается более быстрыми темпами, он ближе других секторов экономики к общепризнанным международным подходам, касающимся организации рыночных отношений. В большинстве стран банковский сектор, выполняя функции финансового посредничества, является одним из секторов экономики, в наибольшей мере подверженных государственному регулированию. В Российской Федерации организацией банковского регулирования и надзора занимается Банк России.

Особенно следует отметить систему электронных расчетов в силу принципиальной новизны и ряда существенных преимуществ, в частности безопасности, и удобства в применении. Электронная система расчетов — это ускорение большинства бизнес-процессов за счет их проведения электронным образом. В этом случае информация передается напрямую к получателю, минуя стадию создания бумажной копии на каждом этапе.

SWIFT (Society for World-Wide Interbank Financial Telecommunications) — сообщество всемирных межбанковских финансовых телекоммуникаций — является ведущей международной организацией в сфере финансовых телекоммуникаций. Основными направлениями деятельности SWIFT являются предоставление оперативного, надежного, эффективного, конфиденциального и защищенного от несанкционированного доступа телекоммуникационного обслуживания для банков и проведение работ по стандартизации форм и методов обмена финансовой информацией. Через SWIFT осуществляются такие операции, как переводы денежных средств, передача информации о состоянии счетов в банках, подтверждение валютных сделок, расчеты по инкассо, аккредитивам, торговле ценными бумагами, согласование спорных вопросов, ведение электронных счетов клиентов и управление их средствами.

SWIFT не выполняет клиринговых функций, являясь лишь банковской коммуникационной сетью, ориентированной на будущее. Передаваемые поручения учитываются в виде перевода по соответствующим счетам «ностро» и «лоро», так же как и при использовании традиционных платежных документов.

На базе SWIFT построены более 50 национальных платежных систем, помимо этого SWIFT является основной расчетной системой Ассоциации европейских банков и европейской системы TARGET.

Ещё одним элементом внедрения информационных технологий в банковском секторе является онлайн процессинг. Это система, которая обеспечивает прием оплаты за товары или услуги на сайте, интернет-магазине или любом другом сервисе, где требуется произвести оплату онлайн. Такая система очень удобна для клиента. Это в первую очередь экономия драгоценного времени и максимальный комфорт процесса оплаты. Клиенту не нужно идти совершать покупку в магазин или производить оплату в банке — достаточно ввести данные своей пластиковой карты и произвести саму оплату через специально разработанный, защищенный веб-интерфейс. Далее, происходит сам процесс эквайринга, в результате которого — средства поступают на счёт интернет-торговца, который производит доставку товара к конечному потребителю. Стоит отметить, что подключение процессинга платежей возможно как резидентам Российской Федерации, так и других стран.

Вышеприведенные системы являются зарубежными, далее мы рассмотрим национальную платежную систему РФ, в которой произошли большие изменения в последнее время.

Впервые упоминания о том, что заработала национальная платежная система появились 30 января 2015 года. Первопроходцами стали 5 российских банков, которые провели транзакции по картам MasterCard. В число первых банков вошли «Газпромбанк», «СМП-банк», «МДМ», банк «Александровский» и подпавший под санкции США банк «Россия». испытания показали, что система полностью готова к полномасштабному внедрению в банковскую систему страны. Пока расчеты будут вестись только с MasterCard. Visa, чья доля на российском рынке составляет 61 %, пока не подписала соответствующего соглашения.

Вся деятельность национальной платежной системы регулируется законом РФ «О национальной платежной системе» 2015 № 161-ФЗ от 27.06.2011.

Данная платежная система России будет называться «МИР» (об этом упоминается в СМИ 22–23 мая 2015. Специалисты, которые занимаются разработкой данной системы, в настоящее время анализируют все разновидности банковских карт, находящихся в обращении российских граждан, поскольку первоочередной задачей является формирование таких карт, которые будут удобными и легкими, а также простыми в использовании для каждого человека. Именно данная система будет совершенно независимой от других стран, поэтому никакие санкции в будущем или другие действия со стороны западных государств не смогут каким-либо образом повлиять на нее. Предполагается, что будущая национальная система будет выступать в форме ОАО, а также будут выпускаться акции, которые в полном размере будут принадлежать Центральному банку РФ. К основным преимуществам данной системы будут относиться абсолютная конфиденциальность и независимость от других стран.

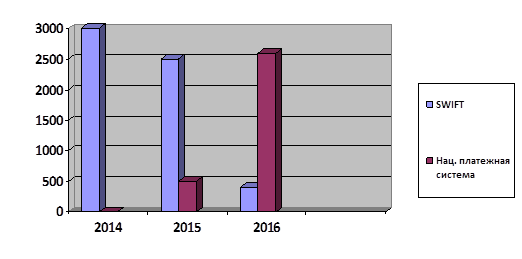

Уже сейчас можно говорить о том, какое количество пользователей используют данную систему, а сколько платежей проходит по системе SWIFT. Более наглядно ситуация представлена на рисунке 1.

Рис. 1. Сравнительный анализ проводимых расчетов по системе «SWIFT» и национальной платежной системы в 2014–2016 гг., млн. операций

Исходя из статистических и прогнозных данных, мы видим, что в 2014 году все платежи проходили по системе SWIFT. Это и понятно, так как национальная платежная система России в это время только начинала формироваться, и не была внедрена в обращение. В 2015 году были проведены первые пробы национальной системы и уже около 500 млн. операций проводится по данной системе, что соответственно снижает значимость системы SWIFT. Учеными и аналитиками прогнозируется, что в 2016 году практически полностью (до 90–95 %) расчетов будет проводиться по национальной платежной системе, что сделает РФ более независимыми от других стран.

Финансовые и экономические проблемы российской экономики не приняли в настоящее время масштабов предшествующих системных кризисов. К тому же внутриэкономические факторы носили преобладающий характер. Стагнация экономики в сочетании с высокой инфляцией, снижение инвестиций предопределили отсутствие роста производительности труда. При условии относительной стабильности платежного баланса и номинального курса рубля к основным валютам на протяжении 2011–2013 гг. данная ситуация породила рост эффективного реального курса рубля. Внешний толчок в виде политизированных санкций послужил лишь спусковым крючком для начала валютного кризиса. Внешний долг российских банков начал расти вновь в период выхода из кризиса. При этом показатель доли необслуживаемых кредитов в общем объеме выданных кредитов (NPL) оставался на низком уровне — 6,4 %. Снижение номинального курса российского рубля в период весны–осени 2014 г. составило в совокупности около 40 %. В течение 2014 г. объем погашенного долга составляет около 60 млрд дол. По состоянию на 1.07.2015 г. выплаты составят 107 млрд дол. Введенные санкции делают невозможным осуществление рефинансирования задолженности на внешнем рынке. Политика Банка России по стабилизации ситуации на валютном рынке оказалась довольно эффективной. Резкое повышение ключевой ставки до уровня 17 %, введение валютного РЕПО и, наконец, переход в ускоренном порядке к «свободному плаванию» валютного курса рубля создало предпосылки для остановки валютных спекуляций. В период экономических и финансовых трудностей, которые усугубляются политической напряженностью в отношениях с ЕС и США, неизбежно встает вопрос о выборе дальнейшего экономического курса. «Business as usual» продолжать не удается. Предложения перейти к политике самоизоляции для банковской системы страны неприемлемы, так как привели бы к ее саморазрушению, если не к самоубийству. В сложившихся условиях стабилизация отношений с внешними контрагентами является приоритетной задачей для поддержания потенциала российской банковской системы. С 1 декабря 2015 г. вступает в силу пониженный коэффициент взвешивания по риску 50 % для номинированных в рублях кредитов российским экспортерам при наличии договора страхования ЭКСаР (Экспортное страховое агентство России), что должно способствовать развитию кредитования экспортно ориентированных проектов.

В течение 2015 г. Банк России планирует установить порядок раскрытия кредитными организациями, не входящими в банковскую группу, финансовой отчетности по МСФО перед широким кругом пользователей, а также порядок ее представления в Банк России, в том числе в электронном виде. устанавливаемый порядок аналогичен порядку раскрытия годовой (промежуточной) консолидированной финансовой отчетности банковскими группами.

Санкции против российских компаний будут увеличивать спрос на банковские кредиты на внутреннем рынке. Стоит ожидать роста средних ставок по кредитам и депозитам, что обусловлено увеличением рисков (геополитический фактор, рост просроченной задолженности, ухудшение экономических показателей России) в системе и увеличением ключевой ставки. Россия ввела ответные санкции против ЕС, что вызовет либо раунд новых переговоров, либо приведет к еще большей конфронтации между Западом и Россией. В зависимости от сценария, рынок международного фондирования либо останется недоступным для российских компаний, либо все-таки приоткроет свои двери.

Литература:

1. Бочаров, В. В. Финансовый анализ банковской деятельности / В. В. Бочаров. — М.: Финансы и статистика, 2012. — с.326.

2. Польшакова Н. В. Репина О. А., Ребась А. М. Информационные технологии обслуживания банковских карт в России// Молодой ученый (ноябрь), 2014. — с. 58–62

3. Экономическая политика и Центральный банк 20141 года / Финансы. — 2015 — № 2 с.347.