Одной из важнейших характеристик финансового состояния организации является стабильность ее деятельности, финансовой устойчивости. Финансово-устойчивым является такой хозяйствующий субъект, который за счет собственных средств покрывает средства, вложенные в активы, не допускает неоправданной дебиторской и кредитной задолженности и расплачивается в срок по своим обязательствам [1, c.316].

Обеспеченность запасов источниками формирования является сущностью финансовой устойчивости, а платежеспособность — ее внешним проявлением. В то же время степень обеспеченности запасов источниками обусловливает ту или иную степень платежеспособности (или неплатежеспособности) [3, c.315–317].

Наиболее обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов, рассчитываемый в виде разности между величинами источников средств и запасов. При этом имеется в виду обеспеченность средств определенными источниками (собственными, кредитными и другими заемными), поскольку достаточность суммы всех возможных видов источников (включая кредиторскую задолженность и прочие пассивы) гарантирована тождественностью итогов актива и пассива баланса.

Для характеристики источников формирования запасов используются два показателя:

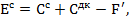

- наличие собственных оборотных средств (Ес), равное разности между величиной источников собственных средств плюс долгосрочные заемные средства и величиной внеоборотных активов:

где Сс — итог раздела III пассива баланса;

— раздел IV пассива баланса;

— раздел IV пассива баланса;

F' — итог раздела I актива баланса;

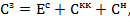

- общая величина основных источников формирования запасов (С3), равная сумме предыдущего показателя и величины краткосрочных кредитов и заемных средств для формирования запасов, предусмотренных в финансовом плане:

где С кк — краткосрочные кредиты и заемные средства, не объединенные в данном случае с просроченными ссудами;

Сн — ссуды, не погашенные в срок (неплатежи по ссудам).

Показатель общей величины основных источников формирования запасов является приближенным, так как часть краткосрочных кредитов выдается под товары отгруженные, а для покрытия запасов привлекается часть кредиторской задолженности.

Двум показателям величины источников формирования производственных запасов соответствуют два показателя обеспеченности запасов источниками их формирования:

1) излишек (+) или недостаток (-) собственных оборотных средств:

где  — производственные запасы;

— производственные запасы;

2) излишек (+) или недостаток (-) общей величины основных источников для формирования запасов:

Вычисление двух показателей обеспеченности запасов источниками их формирования позволяет классифицировать финансовые ситуации по степени их устойчивости:

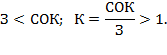

1. Абсолютная краткосрочная финансовая устойчивость, если запасы (З) меньше суммы собственного оборотного капитала (СОК) [2, c.478]:

Абсолютная устойчивость финансового состояния отражает ситуацию, когда все запасы полностью покрываются собственными оборотными средствами, т. е. организация совершенно не зависит от внешних кредиторов. Такая ситуация в реальной жизни встречается крайне редко. Ее также нельзя рассматривать как идеальную, так как она означает, что руководство организации не умеет, не хочет или не имеет возможности использовать внешние источники средств для основной деятельности [1, c.317].

2. Нормальная краткосрочная финансовая устойчивость, при которой запасы больше собственного оборотного капитала, но меньше плановых источников их покрытия ( ) [2, c.478]:

) [2, c.478]:

Нормальная устойчивость финансового состояния организации отражает наличие источников формирования запасов, величина которых рассчитывается как сумма собственных оборотных средств, ссуд банка, займов, используемых для покрытия запасов, и кредиторской задолженности по товарным операциям. Приведенное соотношение соответствует положению, когда организация для покрытия запасов и затрат успешно использует различные источники средств, как собственные, так и привлеченные. Такое соотношение также гарантирует платежеспособность организации [1, c.317].

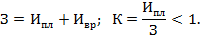

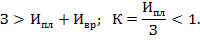

3. Неустойчивое (предкризисное) финансовое состояние, при котором нарушается платежный баланс, но сохраняется возможность восстановления равновесия платежных средств и платежных обязательств за счет привлечения временно свободных источников средств (Ивр) в оборот предприятия: непросроченной задолженности персоналу по оплате труда, бюджету по налоговым платежам, внебюджетным фондам, поставщикам и т. д. Но поскольку капитал в запасах находится довольно продолжительное время, а сроки погашения данных обязательств наступят очень скоро, то вложение коротких денег в длинные активы может вызвать значительные финансовые трудности для предприятия [2, c.478]:

При неустойчивом финансовом состоянии, организация для покрытия части своих запасов вынуждена привлекать дополнительные источники покрытия, ослабляющие финансовое состояние. Они включают в себя временно свободные собственные средства, такие как фонды экономического стимулирования, финансовые резервы и т. д., привлеченные средства и кредиты банков на временное пополнение оборотных средств и прочие заемные средства. При этом сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств и увеличения собственных оборотных средств.

Финансовая неустойчивость считается нормальной (допустимой), если величина привлекаемых для формирования запасов и затрат краткосрочных кредитов и заемных средств не превышает суммарной стоимости производственных запасов и готовой продукции (наиболее ликвидной части запасов и затрат) [1, c.317].

4. Кризисное финансовое состояние (предприятие находится на грани банкротства), при котором [2, c.478].

Кризисное или критическое финансовое состояние характеризуется ситуацией, при которой организация находится на грани банкротства, так как в данной ситуации денежные средства, краткосрочные ценные бумаги и дебиторская задолженность организации не покрывают даже его кредиторской задолженности и просроченных ссуд [1, c.317].

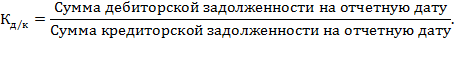

Для оценки финансовой устойчивости необходимо проанализировать также сложившиеся соотношения между дебиторской и кредиторской задолженностью. Давая отсрочку платежа покупателям, предприятие отвлекает средства из оборота на определенный срок. Частично эта сумма перекрывается кредиторской задолженностью поставщикам ресурсов. Превышение дебиторской задолженности над кредиторской свидетельствует о том, что предприятие имеет положительную монетарную позицию, т. е. допускает иммобилизацию оборотных средств, что в условиях инфляции приводит к уменьшению собственного капитала. В противоположной ситуации имеет место отрицательная монетарная позиция, способствующая увеличению собственного капитала. В то же время наличие средств в дебиторской задолженности при своевременной ее инкассации гарантирует погашение кредиторской задолженности [2, c.479–482]. Отношение дебиторской задолженности к кредиторской характеризует соотношение отвлеченных средств из оборота и привлеченных средств в оборот предприятия:

Оценка финансовой устойчивости предприятия, основанная на соотношении финансовых и нефинансовых активов. Заслуживает внимания концепция оценки финансовой устойчивости, в основе которой лежит деление активов предприятия на финансовые и нефинансовые (рис. 1). Финансовые активы, в свою очередь, делятся на мобильные и немобильные.

Мобильные финансовые активы — это высоколиквидные активы (денежные средства, легкореализуемые краткосрочные финансовые вложения).

Немобильные финансовые активы включают долгосрочные финансовые вложения, все виды дебиторской задолженности, товары отгруженные, срочные депозиты.

Нефинансовые активы подразделяются на долгосрочные нефинансовые активы, куда входят основные средства, нематериальные активы, незавершенное строительство, доходные вложения в материальные ценности, и оборотные нефинансовые активы, включающие запасы и затраты.

Нефинансовые активы и немобильные финансовые активы вместе составляют немобильные активы.

Все финансовые активы и нефинансовые оборотные активы — это ликвидные активы предприятия.

|

Основные средства |

Нефинансовые долгосрочные активы |

Нефинансовые активы |

Немобильные активы |

Собственный капитал |

|

Нематериальные активы | ||||

|

Незавершенное строительство | ||||

|

Запасы и затраты |

Нефинансовые оборотные активы | |||

|

Долгосрочные финансовые вложения |

Финансовые немобильные активы |

Финансовые активы |

Заемный капитал | |

|

Дебиторская задолженность | ||||

|

Товары отгруженные | ||||

|

Срочные депозиты | ||||

|

Краткосрочные финансовые вложения |

Финансовые мобильные активы |

| ||

|

Денежные средства |

Рис. 1. Группировка активов предприятия на финансовые и нефинансовые

Согласно этой концепции, финансовое равновесие и устойчивость финансового положения достигаются, если нефинансовые активы покрываются собственным капиталом, а финансовые — заемным. Запас устойчивости увеличивается по мере превышения собственного капитала над нефинансовыми активами или то же самое по мере превышения финансовых активов над заемным капиталом. Противоположное отклонение от параметров равновесия в сторону превышения нефинансовых активов над собственным капиталом свидетельствует о потере устойчивости.

В соответствии с этими отклонениями от параметров равновесия выделяют несколько вариантов устойчивости, представленные в таблице 1.

Таблица 1

Варианты финансово-экономического состояния предприятия

|

№ п/п |

Признак варианта |

Наименование варианта |

|

1 |

Мобильные финансовые активы больше всех обязательств |

Суперустойчивость (абсолютная платежеспособность) |

|

2 |

Мобильные финансовые активы меньше всех обязательств, но сумма всех финансовых активов больше их |

Достаточная устойчивость (гарантированная платежеспособность) |

|

3 |

Собственный капитал равен нефинансовым активам, а финансовые активы равны всем обязательствам |

Финансовое равновесие (гарантированная платежеспособность) |

|

4 |

Собственный капитал больше долгосрочных нефинансовых активов, но меньше всей суммы нефинансовых активов |

Допустимая финансовая напряженность (потенциальная платежеспособность) |

|

5 |

Собственный капитал меньше долгосрочных нефинансовых активов |

Зона риска (потеря платежеспособности) |

Согласно данной методике граница между допустимым и рискованным вариантами заимствования средств проходит по критической черте (собственный капитал равен сумме долгосрочных нефинансовых активов). В области напряженности разность между собственным капиталом и долгосрочными нефинансовыми активами положительная, а в состоянии риска эта разность будет отрицательной.

Литература:

1. Алексеева А. И. Комплексный экономический анализ хозяйственной деятельности: учебное пособие /А. И. Алексеева, Ю. В. Васильев, А. В. Мамлеева, Л. И. Ушвицкий.-2-е изд., перераб. и доп. — М.: КНОРУС, 2010. — 412 с.

2. Савицкая Г. В. Анализ хозяйственной деятельности предприятия: Учебник. — 5-е изд., перераб. и доп. — М.: ИНФРА-М, 2010. — 536 с. — (Высшее образование).

3. Шеремет А. Д. Комплексный анализ хозяйственной деятельности. — М.: ИНФРА-М, 2006. — 415 с. — (Высшее образование).