Кредитование реального сектора экономики является приоритетным направлением деятельности банковской системы Российской Федерации. Реальный сектор экономики представляет собой подразделение национального хозяйства, в котором создаются материальные и нематериальные товары и услуги, способные удовлетворить потребности населения. Реальный сектор экономики является экономической базой, в которой создается прибавочный продукт, обеспечивающий функционирование финансового сектора. Реальный сектор - это основа национальной экономики, определяющая ее уровень и специализацию.

Ключевые слова: реальный сектор экономики, кредитование нефинансового сектора, мировой финансовый кризис, развитие отечественной банковской системы, достаточность капитала, посткризисный период.

Развитие отечественной банковской системы после кризиса 2008-2009 гг.

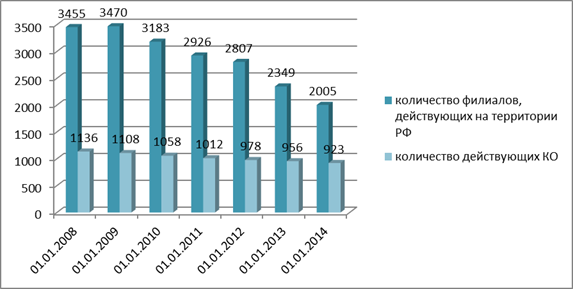

Кризис негативно сказался на всех кредитных организациях. Количество действующих кредитных организаций сократилось до 1108 на начало 2009 года против 1136 в начале 2008 года (рис. 1).

Рис. 1. Количество кредитных организаций и их филиалов за 2008-2014 гг.

В 2009 году продолжилась тенденция сокращения количества действующих кредитных организаций (за 2006 – 2008 гг. общее сокращение составило 145 КО). Крупные филиальные банки в 2009 году проводили политику уменьшения своих издержек за счет снижения числа филиалов. Количество филиалов без учета Сбербанка сократилось на 5,8%. Филиальная же сеть Сбербанка сократилась за 2009 год на 16,8%.

Тенденция сокращения банков наблюдается и сегодня. Это связано, в первую очередь, с тем, что Банк России ужесточил условия их функционирования после финансового кризиса, и его политика направлена на ликвидацию тех банков, действия которых противоречат законодательству РФ [1, с. 3].

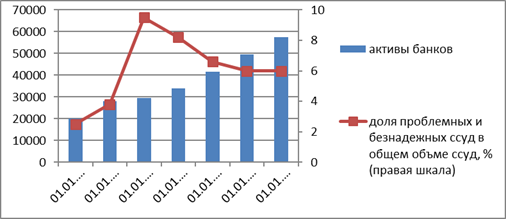

В период кризиса и после него росла просроченная задолженность по кредитам (рис. 2). Из-за отсутствия устойчивого роста реальной экономики и, соответственно, спроса на заемные средства, а также наличия высоких рисков банковское кредитование было ограниченным.

В настоящее время наблюдается положительная тенденция - сокращается доля проблемной и безнадежной задолженности, растут активы.

Рис.2. Показатели банковской деятельности за 2008-2014 гг.

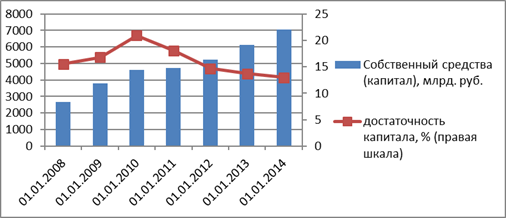

Также нужно обратить внимание на структуру и динамику собственного капитала в посткризисный период, что сильно отразилось на банковском секторе.

Рис. 3. Совокупный капитал российских банков и показатель достаточности капитала за 2008-2014 гг.

Как видно на рисунке, собственный капитал банков, несмотря на кризис, имел тенденцию к росту. В 2010 году совокупный капитал российских банков составил 4620,6 млрд. руб., что на 72,9% выше значения 2008 года. Однако надо заметить, что темпы прироста собственного капитала снижались, что видно на следующей таблице.

Таблица 1.

Динамика темпов прироста собственного капитала и активов российских банков в 2004-2010 гг., %

|

Показатель |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

|

Темп прироста собственного капитала |

16,2 |

31,2 |

36.3 |

57,8 |

42,7 |

21,2 |

2,4 |

|

Темп прироста активов |

27,3 |

36,3 |

44 |

44,1 |

39,2 |

5 |

14,9 |

Это в основном связано с убытками банков из-за стремительного падения качества активов. Вялая динамика собственного капитала также связана с необходимостью доначисления резервов на возможные потери по ссудам из-за возросшего числа просроченной и проблемной задолженности, а также вследствие неутешительных финансовых результатов деятельности кредитных организаций. А выделенные государством средства на соответствующие цели в основном были направлены на поддержку системно значимых банков, таких как Сбербанк РФ, ВТБ и Россельхозбанк. Проблемы в банковской системе РФ негативно повлияли и на иностранный капитал, темп роста которого остановился по сравнению с тем, что было в докризисные годы [2, с. 3].

Факторы, определявшие способность российских банков осуществлять кредитование реального сектора экономики в период после кризиса

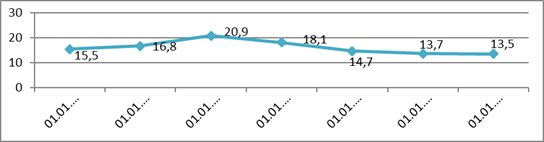

Важнейший фактор, определяющий способность российских банков осуществлять кредитование реального сектора, - достаточность капитала.

Представленные данные на графике динамики достаточности капитала (рис. 4) позволяют судить о ее ухудшении в период после 2010 г. Понятно, что рост динамики в период с 2008 по 2010 гг. связан с масштабными антикризисными мерами Правительства и Банка России с целью предотвратить кризис ликвидности и не допустить дестабилизации функционирования банковского сектора.

Рис. 4. Динамика достаточности собственного капитала в 2008-2014 гг.,%

В период после 2010 г. и по настоящее время наблюдается отрицательня динамика изменения достаточности собственного капитала банковского сектора России. Основная причина – ужесточение требований со стороны ЦБ. По состоянию на 2013 г. 22.7% банков во всей банковской отрасли испытывают нехватку капитала (Н1 меньше 12%). Еще более сложная ситуация у лидеров отрасли – 40% банков из ста крупнейших нуждается в докапитализации, а из ТОП-30 – половина [4, с. 5].

Рассматривая причины нежелания банков кредитовать реальный сектор экономики, остановимся на инвестиционном потенциале банковского сектора, т.е. реальной способности отечественных банков инвестировать деятельность предприятий.

Представленные данные динамики объемов привлеченных средств физических лиц (таблица 2) показывают, насколько они выросли в структуре пассивов.

Таблица 2.

Динамика вкладов физических лиц в российских банках в 2009-2014 гг., млрд. руб.

|

Показатель |

01.0 1.09 |

01. 01.10 |

01. 01.11 |

01. 01.12 |

01. 01.13 |

01.01.14 |

|

вклады населения, всего |

5 907,00 |

7 485,00 |

9 818,00 |

11 871,40 |

14 251,00 |

16957,5 |

|

вклады населения на срок выше 3 лет |

423,7 |

500,4 |

828,6 |

1200 |

1237,4 |

1528,2 |

Как видно из таблицы 2, если на 1 января 2009 г. величина вкладов физических лиц составляла 5907 млрд. руб., то к началу 2011 г. - 9818 млрд. руб., т.е. выросла на 66%. В настоящее время продолжается стремительный рост вкладов. В 2014 г. по сравнению с 2011 годом он составил 72,7%, а по сравнению с 2009 – 187%.

При этом увеличились вклады населения на срок свыше 3 лет, которые считаются основным источником для образования долгосрочных портфелей ценных бумаг (почти в 2 раза за период с 2009 по 2011 гг., и в 3,6 раза с 2009 по 2014 гг.).

Таблица 3.

Динамика депозитов юр. лиц в российских банках в 2009-2014 гг., млрд. руб.

|

Показатель |

01.01. 09 |

01.01. 10 |

01.01. 11 |

01.01. 12 |

01.01. 13 |

01.01. 14 |

|

Депозиты юр. лиц, всего |

4954,4 |

5466,6 |

6035,6 |

8 367,40 |

9 619,50 |

10 838,30 |

|

Депозиты юр. лиц свыше 3 лет |

1185,2 |

1260,7 |

1422,7 |

1896,5 |

2575 |

3174,1 |

Доля депозитов и прочих привлеченных средств юридических лиц в структуре пассивов занимала в посткризисный период (2011 г.) 18,6%.

Надо отметить, что привлеченные средства юридических лиц свыше 3 лет формируются в основном за счет депозитов в иностранной валюте [3, с. 4].

Это говорит о том, что предприятия из-за неудовлетворительной экономической конъюнктуры предпочитают страховать риски, размещая свои активы в иностранной валюте.

Таким образом, банковский сектор располагал необходимым собственным капиталом, достаточным для выполнения кредитно-инвестиционных операций. Основную долю в структуре пассивов банковской системы занимали срочные средства физических и юридических лиц, сроки привлечения по которым повысились. Следовательно, российские банки были способны оказывать необходимую финансовую помощь предприятиям реального сектора экономики в период после кризиса.

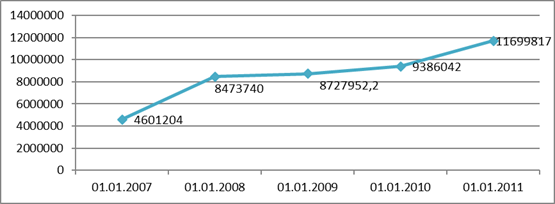

Рис. 5. Динамика кредитования предприятий нефинансового сектора в 2007-2011 гг.

Анализ графика, расположенного выше, показывает, что в первые посткризисные годы банки наращивали кредитный портфель корпоративных кредитов. Это связано с повышенным спросом на банковские кредиты со стороны реального сектора, который обусловлен необходимостью:

• восстановления после финансового кризиса;

• замены или восстановления основных фондов;

• расширения производства, и внедрения новых технологий и др.

Таким образом, в качестве общего вывода мы отметили бы следующее: налицо в посткризисный период развития экономики России и банковской системы, в частности, - высокий уровень риска кредитного портфеля российских банков, что обусловливает явления стагнации банковской кредитной деятельности, т.к. банки не решаются активно наращивать кредитный портфель, учитывая его нынешнее неутешительное качество. Мы считаем, таким образом, что, несмотря на достаточную ресурсную базу КО, основная причина слабого инвестирования с их стороны в деятельность предприятий нефинансового сектора – это низкое качество кредитного портфеля российских банков.

Литература:

1. Ананьев Д.Н. Развитие банковского сектора в посткризисный период. XVI Санкт-Петербургская Международная конференция, 2011 г

2. Кузичкина В.В. Кредитование реального сектора экономики в условиях мирового финансового кризиса// Вестник Камчатского государственного технического университета. 2009. № 10

3. Сорокина И.О. Оценка развития банковского кредитования в посткризисный период // экономический журнал. 2011. № 3

4. Хандруев А.А. Банки в посткризисной экономике: Россия и международная практика. VIII Международный банковский форум «Банки России XXI век». 2010 г

5. Количественные характеристики банковского сектора. <http://www.cbr.ru/publ/archive/root_get_blob.aspx?doc_id=8669>

6. Обзор финансовой стабильности за 2009 год. <http://www.cbr.ru/today/publications_reports/fin-stab-2009r.pdf>

7. Роль регулирования достаточности капитала в развитии кредитной экспансии и управлении инфляцией. <http://zakoniros.ru/?p=3969>