В статье проводится анализ систем налогообложения самозанятых в России и за рубежом. В статье рассматриваются особенности налогообложения самозанятых в различных странах, таких как США, Великобритания, Германия и др. Автор исследует налоговые ставки и процедуры налогообложения, а также правовые основы налогообложения самозанятых в каждой из стран. В статье также анализируются преимущества и недостатки систем налогообложения самозанятых в различных странах, а также приводятся рекомендации для дальнейшего развития систем налогообложения самозанятых в России. Основные выводы статьи заключаются в том, что системы налогообложения самозанятых в разных странах имеют свои особенности, и не существует универсальной модели, которая подошла бы всем. Однако, за рубежом активно внедряются инновационные подходы к налогообложению самозанятых, что может служить примером для России.

Ключевые слова: налогообложение самозанятых, Россия, самозанятые, теневая экономика, эксперимент, налог на профессиональный доход, ИП, физические лица.

Актуальность темы налогообложения самозанятых в России связана с необходимостью развития гибкой и инновационной экономики. Налогообложение самозанятых является довольно сложной и актуальной проблемой для государства, так как оно включает в себя ряд специфических аспектов. Необходимо разработать эффективную систему налогообложения, которая бы учитывала особенности этой категории граждан, а также защищала их права и интересы. Правильное налогообложение самозанятых поможет создать условия для развития индивидуального предпринимательства и обеспечит устойчивое развитие экономики в целом.

Концепция самозанятости подразумевает официально зарегистрированных работников, которые на самом деле не занимаются никакой трудовой деятельностью или выполняют лишь незначительные задачи. Такие сотрудники могут быть включены в штат компании или организации для легализации доходов, получения налоговых вычетов, а также для попадания в категорию социально незащищенных слоев населения.

В ряде стран существует проблема работников, фактически трудоустроенных, но работающих неофициально, без оформления трудового договора. В России, например, для борьбы с теневой занятости был введен налог на профессиональный доход для самозанятых. В некоторых странах, например, США, есть понятие «привязанных к месту работы», которые работают официально, но по сути не являются сотрудниками в полном объеме, не обладают правами, как остальные работники.

Фактически самозанятость — это одно из средств борьбы государства с теневой экономикой. По подсчетам экспертов, почти половина (44,8 %) занятых людей так или иначе работала в тени за последние годы, из них 31,4 % работают в тени постоянно [3].

Налогообложение самозанятых в России введено в 2019 году, и государство продолжает совершенствовать эту систему, учитывая все более конкретные потребности этой категории граждан. Так как число самозанятых работников постоянно растет, нет сомнений в том, что тема налогообложения самозанятых в России будет оставаться важной и актуальной в ближайшее время.

С 1 января 2019 года вступил в силу Федеральный закон от 27.11.2018 N 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» (далее — № 422-ФЗ). Установивший новый экспериментальный режим налогообложения в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан. [2].

Текущий эксперимент по внедрению налога на профессиональный доход (НПД) продлится до 31 декабря 2028 года. По состоянию на 31 января 2023 года, в России применяют данный режим 4025338 физических лиц и 255105 индивидуальных предпринимателей. Этот режим позволяет самозанятым налогоплательщикам приобретать статус легальных налогоплательщиков и официально заниматься своей деятельностью [6].

В зарубежной практике система налогообложения самозанятых граждан другая. Для этого проанализируем примеры отдельных стран в формировании налогового статуса самозанятых.

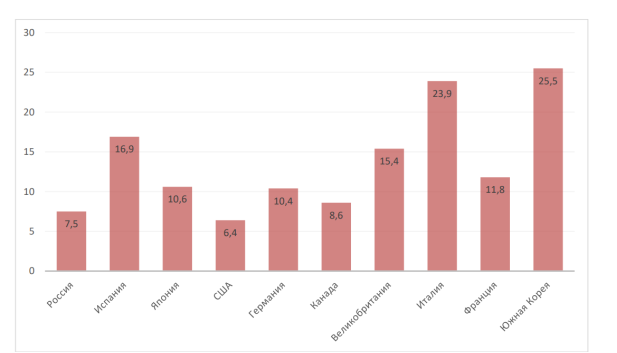

Сперва стоит обратиться к рисунку 1, где изображена доля самозанятого населения среди всего экономически активного населения в странах с рыночной экономикой.

Рис. 1. Доля самозанятых в общей структуре экономически активного населения, в %

В качестве примера ближайших стран можно взять Беларусь . Там самозанятые являются плательщиками двух видов налогов:

- Сборы за осуществление ремесленной деятельности (предусмотрен гл. 38 НК РБ).

- Сборы за осуществление деятельности по оказанию услуг в агротуризме (предусмотрен гл. 39 НК РБ).

При этом уплата сборов заменяет собой сразу несколько платежей: подоходного налога или единого налога для индивидуальных предпринимателей и иных физических лиц.

Налоговый период для двух видов сбора установлен как календарный год, а уплата осуществляется авансом на основании извещения налогового органа. В случае если доходы от ремесленной деятельности превышают более чем в 100 раз уплаченную сумму сбора, то плательщиком производится доплата сбора в размере 10 % от суммы такого превышения [4].

Таким образом, ставка налога с суммы превышения установленного порога дохода составляет 10 %.

В Германии для оформления самозанятости необходимо получить идентификационный номер — IdNr. Данный номер выдается гражданину спустя три недели после подачи заявления в налоговый орган. В нем заявитель указывает вид деятельности, предполагаемый доход, документ об образовании, семейное положение и факт посещения церкви.

Необходимо, как и в большинстве стран Европы, платить подоходный налог по прогрессивной шкале. Кроме того, если самозанятый является официальным членом религиозной общины, то он обязан платить еще и церковный налог, который составляет 2–3 процента от дохода. Если гражданин не состоит в церкви, то необходимо получить специальную справку, подтверждающую данный факт, из органов ЗАГС и направить в налоговую.

Помимо этого самозанятое лицо должно платить в обязательном порядке 7,7 % от дохода как взноса медицинское страхование. Такая медстраховка покрывает случаи, связанные с угрозой жизни: вызов скорой помощи, необходимость проведения срочной операции и др.

Также в любом случае к указанным налоговым ставкам добавляется подоходный налог от 0 до 45 %. По итогу возможный максимум налоговой ставки для самозанятых в зависимости от дохода будет составлять 55,7 %, а минимум — 7,7 % [5].

В Великобритании самозанятый — это человек, который ведет бизнес для себя и берет на себя ответственность за успех или неудачу в своем деле.

По данным Institute for Fiscal Studies 2020 года, рост числа solo self-employed в Великобритании пришелся на высокооплачиваемые профессии: в том числе менеджеры, IT-специалисты, а парикмахеров, таксистов и т. д.

В Великобритании, чтобы стать самозанятым, необходимо зарегистрироваться в этом качестве через службу HMRC, если вы заработали более 1000 фунтов стерлингов, то есть более суммы дохода, не облагаемой налогом. HMRC это таможенное управление Великобритании, налоговый, платежный и таможенный орган, который собирает и распределяет налоги и выплаты для самозанятых работников. Быстрее всего сделать это можно онлайн, но также доступен менее быстрый способ — по почте. Предусмотрен крайний срок для регистрации — 5 октября. То есть, если гражданин организовал свое дело в июне 2021 года, то ему нужно будет зарегистрироваться в HMRC до 5 октября 2022 года. После регистрации HMRC направляет письмо с 10-значным уникальным идентификационным номером налогоплательщика (UTR), а затем настраивает учетную запись для онлайн-сервиса оценки налога для зарегистрировавшегося лица, высылает код ее активации. Используя этот код и номер UTR, зарегистрировавшееся лицо завершает процесс регистрации онлайн через веб-сайт HMRC. Помимо регистрации онлайн необходимо предоставить указать свое торговое название и контактные данные [5].

Китай . Китайское правительство демонстрирует активную политику нефинансовой помощи самозанятым гражданам, что стимулирует рост самозанятости в экономике страны.

По состоянию за 2022 г. в Китае насчитывается рекордные более 100 млн фрилансеров. По всей территории расположены более 1000 центров малого предпринимательства, которые предоставляют поддержку в развитии самозанятости.

Самозанятые граждане Китая обязаны платить подоходный налог со своего дохода, который имеет прогрессирующую шкалу. В итоге, те самозанятые, у которых доход не превышает 144 тыс. юаней в год оплачивают налоги по ставке 10 %. В случае дохода самозанятых свыше 960 тыс. юаней применяется максимально высокая подоходная налоговая ставка в размере 45 %.

Налоговые резиденты Китая имеют право на вычет до 20 % при получении дохода от оказания услуг, роялти и авторских прав. Также самозанятые граждане обязаны оплачивать взнос на социальное обеспечение. Его размер устанавливает на уровне муниципалитетов. В среднем процентная ставка составляет 11 % от величины валового дохода человека [4].

Австралия . В данной стране каждый самозанятый регистрируется в единой системе, чтобы получить свой налоговый номер, по которому идут начисления налогов на профессиональный доход фрилансера.

Специфической особенностью налогообложения самозанятых в Австралии является то, что размер налога будет ниже, чем подоходный налог физических лиц, поскольку от налогооблагаемого дохода снижается размер затрат, которые самозанятое лицо несет в рамках своей профессиональной деятельности. Также используется справедливая прогрессирующая шкала налогообложения самозанятых.

В итоге, если у самозанятого гражданина годовой доход меньше 18 200 австралийских долларов — налоги не начисляются. Наивысшая процентная ставка 45 %, как и в Китае, облагается налогом для доходов свыше 180 000 австралийских долларов.

Также самозанятые уплачивают так называемый налог Medicare Levy в размере 2 % от налогооблагаемого дохода, который является аналогом взноса на социальное обеспечение.

Отличие социальных платежей является то, что самозанятые граждане в Австралии освобождаются от уплаты налога в размере 9,5 % от величины валового дохода, который идет на обеспечение пенсионной системы государства [4].

США . Согласно популярному в США источнику, посвященному бизнесу и экономике — Investopedia — органы государственной власти и отдельные частные исследовательские организации относят к самозанятым лицам разнообразные виды профессиональной деятельности. Один из самых высоких показателей самозанятых в общей рабочей силе наблюдается в сельском хозяйстве, строительстве, сфере услуг.

В США налог на самозанятость — Self-employment tax — представляет собой платежи в систему здравоохранения и в систему социального страхования. Размер налога — 15,3 % от прибыли, из них 12,4 % это платежи в социальные фонды (страхование по старости, в связи с потерей кормильца и инвалидностью), а 2,9 % − платежи в систему медицинского страхования (Medicare). Половина от суммы, уплаченной по Self-employment tax, позволяет сократить декларируемую прибыль, что в свою очередь уменьшает размер выплат по второму не менее крупному налогу на самозанятых − федеральному подоходному налогу. Ставки подоходных налогов в США для самозанятых прогрессивные, и зависят они от размера прибыли. Самая низкая составляет 10 %, по ней платят те, чья прибыль меньше 9225 долларов в год. Самая высокая ставка (39,6 %) установлена для самозанятых, которые зарабатывает больше 414 тысяч долларов в год [5].

Таким образом, мы имеем как ряд преимуществ, так и ряд недостатков от применения налога на профессиональный доход в практике налогообложения самозанятых лиц в экономике России. По нашему мнению, имеются оптимальные возможности и перспективы дальнейшего применения налога на профессиональный доход. Ввиду роста численности самозанятых, необходимость налогообложения их доходов будет только увеличиваться. Благодаря налогу на профессиональный доход обеспечивается простота, легкость, скорость и низкая налоговая нагрузка на деятельность самозанятых лиц.

Что касается зарубежной практики определения налогового статуса самозанятых, то во всех странах он разный. Есть Беларусь, где используются отдельные налоговые режимы для определенных видов самозанятости при ведении экономической деятельности. Есть Китай, где налоговые обязательства самозанятых сравниваются с налоговыми обязательствами субъектов малого предпринимательства. При анализе опыта Австралии, стоит отметить, что присутствует дополнительные налоговые послабления, как освобождение от уплаты пенсионного налога и снижение налогооблагаемой базы доходов самозанятого.

На основании этого можно сказать, что российское законодательство о самозанятых, в том числе в налоговой сфере, вобрало в себя лучшие механизмы и особенности законодательства о самозанятых в зарубежных странах. Среди них: быстрая и простая регистрация статуса самозанятого через специальное приложение, небольшие налоговые ставки, четкая градация понятий «самозанятый» и «частный предприниматель», наличие одного вида налога — Налога на профессиональный доход с двумя конкретными ставками — 4 и 6 процентов, что упрощает правовое регулирование данного вопроса и реализацию этих норм на практике.

Литература:

- Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 28.12.2022) (с изм. и доп., вступ. в силу с 01.01.2023) // Российская газета», N 148–149, 06.08.1998,

- Федеральный закон от 27.11.2018 N 422-ФЗ (ред. от 28.12.2022) «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» // Собрание законодательства РФ», 03.12.2018, N 49 (часть I), ст. 7494.

- Булах, А. А. Статус самозанятого в российском гражданском праве / А. А. Булах // Вопросы российской юстиции. — 2022. — № 17. — С. 235–252.

- Кушкова, Л. А. Анализ опыта зарубежных стран по вопросу самозанятости / Л. А. Кушкова // Обществознание и социальная психология. — 2022. — № 9(39). — С. 69–75.

- Налоговый статус самозанятых в России и за рубежом / О. В. Мусина, Е. Д. Луковенко, В. Ю. Толстоброва, О. Р. Яшкина // Оригинальные исследования. — 2022. — Т. 12, № 12. — С. 403–410.

- Прусова, В. И. Налог для самозанятых: проблемы и перспективы / В. И. Прусова, Н. В. Казицкая, Т. И. Мешкова // Экономика и бизнес: теория и практика. — 2022. — № 3–2(85). — С. 98–101.