В статье рассматривается анализ способов повышения платёжеспособности и ликвидности как основных элементов финансово-экономической устойчивости. Описываются методы повышения ликвидности и платёжеспособности.

Ключевые слова : платёжеспособность, ликвидность, оптимизация денежных потоков, прибыль.

The article examines the analysis of ways to increase solvency and liquidity as the main elements of financial and economic stability. The methods of increasing liquidity and solvency are described.

Keywords : solvency, liquidity, optimization of cash flows, profit.

Хозяйствующий субъект выступает как достаточно сложная система, состоящая из множества взаимосвязанных и взаимодействующих между собой компонентов. Для менеджеров в любое время актуальной остается проблема эффективного функционирования данной системы. Постоянная и бесперебойная работа бизнес-единицы без нарушения взаимосвязей предполагает рациональное управление хозяйственными и финансовыми процессами. Одно из ключевых мест в процессе управления предприятием отводится ликвидности и платежеспособности хозяйствующего субъекта [1].

Особую актуально приобретают вопросы эффективного финансового менеджмента в современных условиях, которые характеризуются достаточно кризисной и агрессивной средой. Множественные финансовые дестабилизирующие факторы: финансовый кризис, колебания цен на рынке углеродного сырья, геополитическая напряженность. Все это формирует условия для более взвешенной финансовой политики любого предприятия.

Платежеспособность — это способность предприятия рассчитываться по своим обязательствам в определенный момент времени. Если предприятие не способно отвечать по обязательствам к определенному моменту, его можно признать неплатежеспособным, что может привести к дальнейшему банкротству. В этой связи необходимо постоянно проводить анализ платежеспособности хозяйствующего субъекта [1].

Ликвидность — это свойство активов хозяйствующего субъекта, а именно мобильность, подвижность, которая заключается в быстрой способности превращаться в денежные средства [3].

Понятие ликвидности относится в большей части к активам хозяйствующего субъекта, так, как только они могут преобразовываться в наличные денежные средства, пассивы не обладают такой способностью.

Показатели ликвидности и платежеспособности показывают соотношение между обязательствами компании и имеющимися активами, которые могут быть использованы для погашения этих обязательств. Соответственно, для повышения самой ликвидности и платежеспособности необходимо сбалансировать облигации со сроком погашения и активы со сроком погашения, в течение которых они могут быть проданы для конвертации в наличные. Последние будут использованы для погашения вышеупомянутых обязательств [2].

Платежная дисциплина, качество бухгалтерского процесса, другие сопутствующие процессы на предприятии оказывают существенное влияние на платежеспособность предприятия. Следовательно, для улучшения отношений с контрагентами, поставщиками, сотрудниками, другими партнерами в рамках финансово-экономической деятельности компании целесообразно предоставить системный управленческий отчет, в котором будут своевременно регистрироваться все операции, активы, обязательства, а также будет предоставляться подробный отчет, точность, необходимая для прогнозирования будущих денежных потоков. Высококачественный прогноз обеспечивает ситуацию, в которой компания может хранить меньшее число высоколиквидных активов для погашения своих обязательств.

В этом случае полученные средства будут немедленно направлены на погашение возникающих обязательств. Конечно, на практике такая ситуация невозможна, так как должники могут столкнуться с различными проблемами, которые не позволят им погасить свои обязательства перед предприятием в соответствии с ранее заключенными соглашениями.

Таким образом, для анализа ликвидности и платежеспособности также важно учитывать динамику денежных потоков, которая отображается в отчете о финансовых итогах, а не только в балансе, который обычно используется для определения коэффициентов текущей ликвидности, быстрой и абсолютной ликвидности [3].

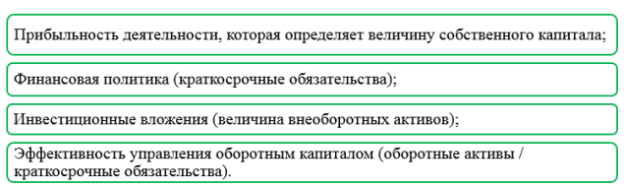

Далее рассмотрим основные факторы, влияющие на ликвидность баланса, которые следует учитывать при ведении бизнеса (рис. 1).

Рис. 1. Факторы, влияющие на ликвидность фирмы

- Оптимизация текущей ликвидности возможна за счет повышения рентабельности деятельности и увеличения доли прибыли, остающейся в распоряжении компании (уменьшение доли прибыли, направленной на непроизводительные цели, выплаты дивидендов) [4].

- Инвестиционные вложения (строительство, реконструкция, закупка оборудования), превышающие финансовые возможности предприятия, а именно объем привлеченных собственных средств и долгосрочных кредитов. В этом случае повышение текущей платежеспособности заключается в сокращении инвестиционных проектов, финансируемых за счет заемного капитала, особенно краткосрочных.

- Наиболее типичной причиной снижения ликвидности является финансирование инвестиционных программ за счет краткосрочных займов, что приводит к дополнительной нагрузке на обслуживание долга. Привлекая краткосрочный кредит, компания подразумевает, что в текущем году появится возможность погашения этого кредита, что часто не характерно для крупномасштабных инвестиций, срок окупаемости которых превышает один год.

Поэтому одним из методов поддержания текущей платежеспособности является соблюдение условий, то есть долгосрочные обязательства привлекаются за счет финансирования внеоборотных активов, краткосрочные кредиты — на нужды оборотных средств. Если предприятие уже получало краткосрочные кредиты на инвестиционные цели, и у него возникли финансовые трудности с погашением долга, необходимо постараться заменить краткосрочный кредит на долгосрочный с задержкой погашения тела долга, это увеличит доходность, ликвидность компании.

- Принципы управления оборотным капиталом влияют на снижение ликвидности, когда рост оборотных активов полностью финансируется за счет краткосрочных обязательств.

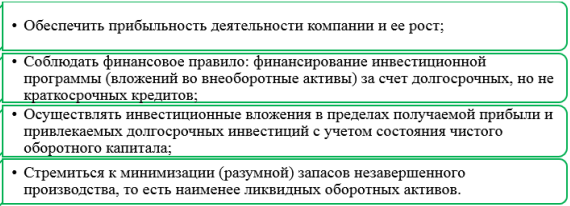

Повышение эффективности управления оборотным капиталом приводит к улучшению ликвидности (рис. 2).

Рис. 2. Способы роста текущей ликвидности

Возможные меры по повышению ликвидности и краткосрочной платежеспособности для быстрого получения ликвидности и уравновешивания потоков [5]:

1) продажа запасов, которые не будут использоваться в производственном процессе;

2) получение кредита в банке;

3) получение товарного кредита (право на отсрочку) от поставщика;

4) получение аванса от клиента;

5) альтернативные способы мобилизации дополнительных финансовых ресурсов;

6) другие варианты продажи существующих ресурсов с целью их конвертации в наличные.

Возможные меры по повышению ликвидности и долгосрочной платежеспособности, обеспечению системного подхода к управлению кредитоспособностью:

1) создание системы финансового контроля;

2) внедрение интегрированного управленческого учета;

3) создание системы составления бюджета и планирования;

4) прочая деятельность по усилению контроля за денежными потоками, обязательствами и активами предприятия.

В основе рационального управления денежными потоками лежат методы и способы анализа финансового положения предприятия.

Для всех организаций, которые заинтересованы в увеличении своих финансовых ресурсов и, следовательно, повышении ликвидности и платежеспособности, рекомендуется не пренебрегать инструментами анализа финансовых результатов, поскольку они позволяют решать такие задачи, как определение оптимального объема денежных средств, необходимых для поддержания устойчивого финансового состояния предприятия.

Кроме того, в ходе анализа определяются причины разницы между суммой полученной прибыли и фактическим наличием денежных средств.

Литература:

- Коротицкая В. В., Путренко Д. О. Ликвидность и платежеспособность предприятия и пути их повышения. В сборнике: Проблемы и перспективы повышения качества образовательных услуг на основе инноваций: региональный аспект. Материалы межрегиональной научно-практической конференции. Армянск, 2021. С. 38–44.

- Ларина Д. О. Проблемы в управлении платежеспособности и ликвидности организации. // Вопросы студенческой науки. — М.: Скиф. -2020 № 9 (49).- С.161–166.

- Неяскина Е. В., Хлыстова О. В. Экономика организаций (предприятий). — Москва; ДиректМедиа, 2020. — 290 С.

- Набокина Д. В., Чижов С. Ф. Платежеспособность и ликвидность как элемент анализа финансового состояния предприятия. В сборнике: Экономика. Общество. Человек. Материалы Всероссийской научно-практической конференции с международным участием. 2019. С. 187–193.

- Полещук О. В., Кравченко О. В. Особенности управления финансовыми рисками предприятия// Экономические исследования и разработки. — М.: -2020 -№ 5.-С. 92–99.