В статье на основе анализа научной литературы приводится сравнительный анализ существующих методик оценки финансового состояния заемщика. В данной статье разъясняется содержание понятия «кредитоспособность» и определяется перечень задач, которые необходимо выполнить при анализе и оценке кредитоспособности заемщика, приводятся методики банков, используемые в российской практике. В качестве метода исследования используется сравнительный анализ.

Ключевые слова: финансовое состояние, кредит, заемщик.

В настоящее время кредитование является наиболее прибыльным, но в то же время самым рискованным видом деятельности для любого коммерческого банка, поскольку всегда существует определенная вероятность невозврата кредита. Одна из наиболее важных вещей, которые можно сделать, чтобы избежать потенциальных убытков и снизить кредитный риск, — это правильно оценить способность заемщика выполнять свои обязательства. Чем выше кредитоспособность заемщика, тем меньше риск банка потерять свои деньги. [2]

Количественная оценка связана с численным анализом, когда данные собираются, классифицируются, а затем вычисляются для того, чтобы показать определённые результаты. За основу берут концепцию рисковой стоимости (VaR), которая применяется для оценки рыночного риска отдельных финансовых инструментов и применяется при оценке всего кредитного портфеля.

Качественный анализ связан с анализом данных, которые построены на мнении экспертов и специалистов, где статистические параметры корректируются в зависимости от конкретных целей и задач, стоящих перед заёмщиком.

Базельский комитет по банковскому надзору (Basel II «Международная конвергенция расчётов собственного капитала и требований к собственному капиталу») предлагает коммерческим банкам развивать метод, основанный на использовании системы внутренних кредитных рейтингов (метод IRB), основанные на качественной оценке финансового положения и количественного анализа рисков. [3]

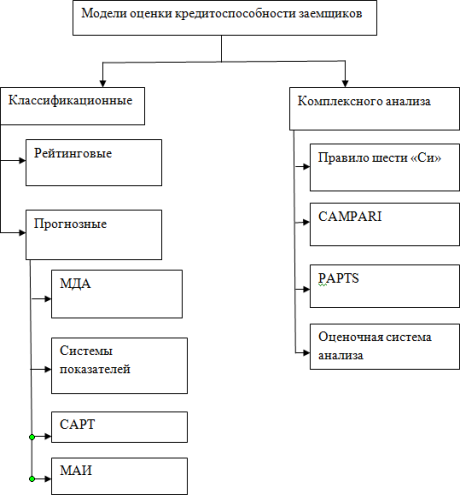

Российским специалистом профессором И. В. Вишняковым была предложена классификация методов анализа, согласно которой он выделяет две модели (см. рисунок 1):

— классификационные

— комплексные (МКА)

Рис. 1. Классификация моделей оценки кредитоспособности заёмщика

Раскроем и проанализируем эти группы моделей с точки зрения возможности снижения банковского риска.

Первый блок классификационных моделей определяется возможным группировать заёмщиков по разным группам (классам), что, собственно, в дальнейшем будет облегчать и станет вспомогательным инструментом при определении возможности получения кредитной заявки. [7]

Итак, группа моделей прогнозирования базируются на статистических методах, наиболее распространёнными из которых является множественный дискриминантный анализ (МДА), позволяющий дифференцировать оценку качества банкротства потенциальных заёмщиков. Получаемый показатель рассматривается как оценка вероятности невыполнения условий по кредитному договору. Основное преимущество данного метода заключается в его высокой прогностической способности, но в России могут возникать сложности в применении, потому что не всегда можно найти достаточное количество статистических данных обанкротившихся компаний и рассчитать коэффициент регрессии, поэтому применение фундаментальных положений Альтмана к российским условиям рекомендуется использовать как дополнительный инструмент оценки кредитоспособности.

Перейдём к рейтинговым моделям, которые основаны на анализе формализованных, финансовых показателей кредитоспособности заёмщиков и рассчитываются с помощью группы финансовых коэффициентов, на основе которых, полученные значения отображаются в баллах. Общая сумма рассчитывается путём умножения значения показателя на его вес (коэффициент значимости) в интегральном показателе (рейтинге). Рейтинговая модель, является комплексным подходом к оценке кредитоспособности и простой в своём применении, что позволяет рассчитывать оптимальные значения по частным показателям, а так же ранжировать компании по результатам.

Коммерческие банки применяют модификационную рейтинговую оценку скоринговой системы, которая была предложена Д. Дюраном в 1941 г. с целью отбора заёмщиков по потребительскому кредиту, чтобы снизить объем просроченной задолженности по ссудам. Если полученный им рейтинг ниже заранее установленного банком значения и не соответствует нормативам, то кредитная заявка заёмщика будет отклонена. [5]

Кредитный скоринг (kredit scoring) — приём для отбора заёмщиков по потребительскому кредиту. Отличие кредитного скоринга от рейтинговой оценки состоит в том, что для каждого показателя определяются несколько интервалов значений, и каждому интервалу приписывается определённое количество баллов или определяется класс.

Для оценки кредитоспособности также широко используется непараметрическая модель CART (Classification And Regression Tree- классификационные и регрессионные деревья). Достоинствами данной модели являются доступность и лёгкость вычислений, несмотря на сложные статистические методы, используемые при построении. Следует отметить, что точность классификации при использовании модели CART составляет около 90 %.

Метод анализа иерархий (МАИ) является процедурой для иерархического представления элементов (системный подход), к решению принятия любой проблемы. Метод состоит в декомпозиции проблемы на все более простые составляющие части и дальнейшей обработке последовательности суждений лица, принимающего решение, по парным сравнениям. В результате может быть выражена относительная интенсивность взаимодействия элементов в иерархии. Метод анализа иерархии включает процедуры синтеза множественных суждений, получения приоритетности факторов и нахождения альтернативных решений. Полученные таким образом значения являются оценками в шкале отношений и соответствуют так называемым жёстким оценкам. [1]

Следующий блок моделей комплексного анализа, который объединил количественные и качественные показатели, среди которых выделяют: правило «шести СИ», CAMPARI, PARTS и оценочную систему анализа. Благодаря объединению показателей можно всесторонне изучать оценку, но при этом так же значительно субъективное мнение экспертов.

Способ оценки CAMPARI заключается в том, что из кредитной заявки и прилагаемых к ней финансовых документов поочерёдно выделяются наиболее существенные факторы, отражающие деятельность заёмщика и далее производят оценку при личной встрече сопоставляя множества характеристик: Character — репутация заемщика; Ability — оценка бизнеса заемщика; Means — анализ необходимости обращения за ссудой или (Margin — маржа, доход); Purpose — цель кредита; Amount — обоснование цели кредита; Repayment — возможность погашения; Insurance — способ страхования кредитного риска.

Для анализа индивидуальных заёмщиков применяется оценочная система, основанная на опыте кредитного инспектора, которые выявляет сильные и слабые стороны заёмщика, сравнивая в дальнейшем с характеристиками отрасли. [4]

В России оценку кредитоспособности разделяют на 2 этапа:

- Оценивают финансовое состояние заёмщика;

- Определяют рейтинг или класс заёмщика.

Специалисты Сбербанк разработали и применяют собственную рейтинговую методику по определению оценки кредитоспособности потенциального заёмщика, основанную на количественных показателях финансового состояния и качественных показателях выявления рисков. В случае если информация не может быть выражена количественными показателями, то проводят качественный анализ. Для такого анализа используют информацию, представленную заёмщиком, службой безопасности банка и различными базами данных.

Заключительным этапом рейтинговой оценки кредитоспособности является определение класса заёмщика, проводимое на основе рассчитанной суммы баллов. Выделяют три класса заёмщиков:

1) Первоклассные — кредитование не вызывает сомнений, кредитуются на льготных условиях;

2) Второклассные — требуется взвешенный подход для принятия решения о кредитовании, в случае положительного решения кредитуются на обычных условиях;

3) Третьеклассные — кредитование связано с повышенным риском.

В зависимости от класса заёмщика в дальнейшем будет приниматься решение о выдаче или отказе кредита.

Анализ кредитоспособности заёмщика осуществляется в процессе оценки денежного потока на основе изучения движения денежных средств. Денежный поток позволяет измерить способность потенциального заёмщика оплачивать свои расходы и погашать задолженность собственными средствами. Исследование движения денежных средств даёт ответы на такие вопросы, как: [6]

— имеет ли заёмщик возможность обеспечивать себя денежными средствами для роста финансовых активов в перспективе;

— действительно ли рост активов заёмщика требует финансирования из внешних источников;

— предполагаются ли у заёмщика избыточные средства для покрытия основного долга и процентов по кредиту.

Результаты анализа движения денежных средств используют для оценки перспектив своевременного погашения кредита. В таблице 1 представлены исходные данные для оценки кредитоспособности физического лица, указанные в специальном разделе заявления на выдачу кредита.

Таблица 1

Расчёт располагаемого дохода для получения кредита

|

№ п/п |

А — Месячный доход |

Б — Месячный расход |

|

1. |

Заработная плата минус налог на доходы физических лиц и удержания по исполнительным листам |

Текущие расходы |

|

2. |

Пособие на детей |

Взносы по страхованию |

|

3. |

Пенсия |

Обслуживание предыдущих кредитов |

|

4. |

Проценты по банковским вкладам, дивиденды по ценным бумагам |

Квартплата |

|

5. |

Прочие доходы |

Прочие расходы |

|

6. |

Итого доходов |

Итого расходов |

|

7. |

С — Располагаемый доход (С=А-Б) | |

Располагаемый доход определяется разностью между месячным доходом и месячным расходом. Его сопоставляют с суммой по обслуживанию долга, включающей основной платёж и проценты, определяя, таким образом, платёжеспособность клиента. Превышение суммы по обслуживанию долга над размером располагаемого дохода является основанием для отклонения заявления клиента.

Важным этапом является исследование репутации заёмщика на основе изучения кредитной истории клиента — прошлого опыта оплаты кредитов, информация, характеризующая личностные и деловые качества клиента, а также устанавливается наличие или отсутствие фактов неплатежей по иным обязательствам.

Одним из методов оценки репутации заёмщика является метод кредитного скоринга. Конкретная модель проведения скоринга каждым банком разрабатывается самостоятельно на основе специфики деятельности банка и его клиентуры. Для этого каждый фактор, характеризующий заёмщика, получает свою количественную оценку. Максимально возможный порог значения показателя устанавливается для важных вопросов, для второстепенных вопросов порог ниже. Суммированием полученных баллов определяют кредитоспособность физического лица.

Такой метод даёт возможность осуществить экспресс-анализ заявки на кредит в течение нескольких минут в присутствии клиента, обратившегося с просьбой о предоставлении кредита и заполнившего анкету.

Современные специалисты разработали достаточно много разных методик кредитного скоринга, наиболее известной из которых является модель Дюрана. Он выделил группы факторов, которые позволяют максимально точно оценить степень кредитного риска, установил для них коэффициенты, определяющие кредитоспособность физического лица. Данные показатели представлены в таблице 2.

Таблица 2

Показатели модели Дюрана

|

№ п/п |

Показатель |

Значение показателя |

Балл |

|

1 |

пол |

женский |

0,4 |

|

мужской |

0 | ||

|

2 |

возраст |

за каждый год свыше 20 лет |

0,1, но не более 0,30 |

|

3 |

срок проживания в данной местности |

за каждый год |

0,042, но не более 0,42 |

|

4 |

профессия |

профессия с низким риском |

0,55 |

|

профессия с высоким риском |

0 | ||

|

другие профессии |

0,16 | ||

|

5 |

финансовые показатели |

наличие банковского счета |

0,45 |

|

наличие недвижимости |

0,35 | ||

|

наличие полиса по страхованию |

0,19 | ||

|

6 |

работа |

предприятия в общественной отрасли |

0,21 |

|

другие |

0 | ||

|

7 |

занятость |

за каждый год работы на данном предприятии |

0,059 |

Установлен порог 1,25, определяющий кредитоспособность физического лица. Если результат больше или равен 1,25, принимается решение о выдаче кредита. [3]

Однако скоринговая система определения кредитоспособности физического лица имеет существенный недостаток: она не учитывает изменения текущей экономической ситуации в стране и в конкретном регионе.

Некоторые банки используют в своей практике установления кредитоспособности потенциального заемщика системы, основанные на экспертных оценках экономической целесообразности предоставления кредита, а также балльные системы.

Экспертные системы оценки основываются на общеэкономическом подходе при анализе кредитоспособности потенциального заемщика. Банки изучают сведения в свете основных банковских требований и затем принимают решение о возможности предоставления кредита или отказе от его выдачи. Подобный подход анализа кредитоспособности клиента представляет собой взвешенную оценку не только финансового состояния заемщика, но и его личные качества.

Количественные системы оценки кредитоспособности предполагают определение в баллах значения различных групп показателей, характеризующих потенциального заемщика. Затем подсчитывается общее количество баллов и сравнивается с моделью предоставления кредита или отказа в его выдаче.

Литература:

- Батракова, Л. Г. Экономический анализ деятельности коммерческого банка [Текст]: учеб. для вузов / Л. Г. Батракова. — Изд.2-е, перераб. и доп. — М.: Логос, 2013. — 365 с.

- Бланк И. А. Управление формированием капитала. — М.: Омега-Л, 2014. — 512 с.

- Боронина Э. С. Оценка основных средств в соответствии с концепциями поддержания капитала компании // Бухгалтерский учет. — 2013. — № 17. — С. 62

- Галицкая С. В. Финансовый менеджмент. Финансовый анализ. Финансы предприятия. — М.: Эксмо, 2016. — 652 с.

- Герасимова, Е. Б. Комплексный анализ кредитоспособности заемщика [Текст] / Е. Б. Герасимова // Финансы и кредит. — 2016 — № 4. — С.21–29.

- Горелова А. В. Методические подходы к вопросам повышения эффективности капитальных вложений // Проблемы экономики и управления нефтегазовым комплексом. — 2015. — № 8. — С. 4–9.

- Дементьева А. Г. Рыночная стоимость и информационная прозрачность бизнеса // Маркетинг. — 2016. — № 1. — С. 102–108.