В данной статье проводится анализ действующего российского законодательства и научной литературы, посвященной определению сути понятия налоговой выгоды и анализу последствий ее использования. Кроме этого, в статье рассмотрены пути выяснения обстоятельств получения необоснованной налоговой выгоды для физических и юридических лиц.

Ключевые слова: налоговое законодательство, налог, налогоплательщик, налоговая выгода, физическое лицо, юридическое лицо.

На сегодняшний день в действующем законодательстве РФ однозначно не определено понятие необоснованной налоговой выгоды, что значительно осложняет действующую юридическую практику в вопросах налогообложения физических и юридических лиц.

Впервые термин «налоговая выгода» был упомянут около 15 лет назад — в Постановлении Пленума ВАС РФ в 2006 году. Данный нормативно-правовой акт определил взаимосвязь подходов к изучению актуальных вопросов, касающихся проблематики современной системы налогообложения.

Что касается условий для возникновения рассматриваемого термина, то необходимо принять во внимание, что, начиная с 90х годов прошлого столетия, в действующем на тот момент законодательстве не были отображены способы борьбы с регулярно растущим числом фактов уклонения от уплаты налогов, или снижения суммы налогового бремени. Исходя из этого, уполномоченные на осуществление контроля над проверкой в области налогообложения лица были вынуждены самостоятельно разрабатывать алгоритм действий по борьбе с рассматриваемой проблемой, поскольку в нормативно-правовых актах того времени не существовало необходимых предписаний [1, с.20].

Однако, несмотря на это в 1998 году Конституционный суд Российской Федерации ввел в оборот понятие добросовестного налогоплательщика, которое впоследствии стало активно использоваться в судебных процессах и употребляться в нормативно-правовых актах и специализированной юридической литературе.

Важно понимать, что понятие, введенное в оборот Конституционным судом, носит оценочный характер, поскольку не было определено конкретных критериев оценки добросовестности плательщика налогов, вместо этого в тексте нормативно-правового акта указаны только приблизительные обстоятельства, исходя из которых, можно сделать вывод o правомерности действий налогоплательщиков касательно уменьшения налоговой нагрузки [1, с.22].

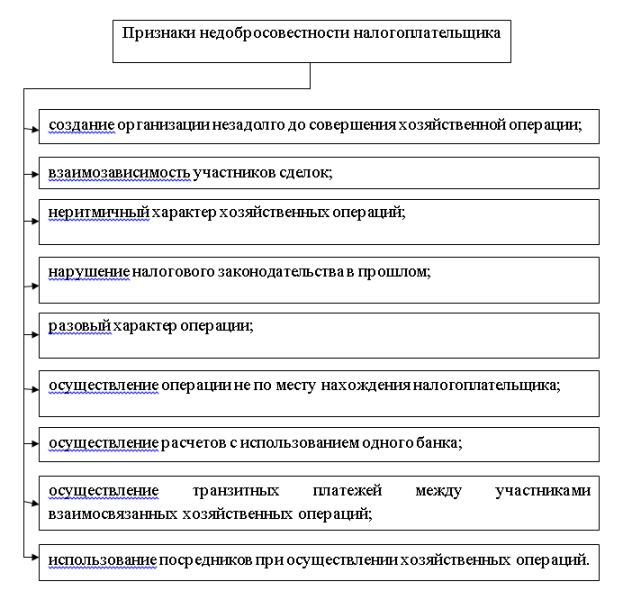

Таким образом, положительный портрет налогоплательщика складывался исключительно из количества законных сделок, совершенных им. Доказать недобросовестность субъекта налогообложения было крайне сложно, поэтому данная проблема была принята на рассмотрение Высшим Арбитражным Судом Российской Федерации, который в дальнейшем закрепил на официальном уровне признаки поведения, характеризующие налогоплательщика недобросовестным, подробнее они отображены на рис.1.

Именно благодаря данному Постановлению в российской юридической практике и появилось понятие необоснованной налоговой выгоды, которое, в свою очередь, определяло действия субъекта налогообложения по заранее определенным критериям. Важно понимать, что основной целью рассматриваемого нормативно-правового акта являлось целостное формирование отечественной судебной практики.

Непосредственно в заголовке Постановления Пленума № 53 сформулирована сущность документа. Так, можно сделать вывод, что само понятие налоговой выгоды является категорией оценки для отечественного судопроизводства, a данный нормативно-правовой акт необходим для обеспечения принципа единообразия в оценке судьями доказательств при рассмотрении тех или иных дел, касающихся налоговых разбирательств. Таким образом, само Постановление необходимо для определения единых правил и критериев данной оценки.

В Постановлении Пленума ВАС РФ дается следующее определение налоговой выгоды. Итак, налоговой выгодой называется уменьшение размера налога вследствие некоторых явлений, к которым относятся:

— Уменьшение размера налоговой базы;

— Применение низкой ставки налога;

— Получение различных налоговых льгот;

— Получение налоговых вычетов;

— Получения права на возврат излишне уплаченного налога [2].

Важно понимать, что факт получения налоговой выгоды не является признаком недобросовестности субъекта налогообложения. Данное высказывание подтверждается презумпцией добросовестности налогоплательщика, исходя из текста которой все действия плательщика автоматически признаются экономически грамотными и не вызывают подозрений.

Стоит отметить, что в современном налоговом законодательстве РФ нет четко определенного понятия презумпции добросовестности налогоплательщика, однако, в ст. 108 Налогового кодекса Российской Федерации указаны некоторые аспекты данного вопроса. В частности, налогоплательщик является невиновным в совершении предписываемых ему деяний до момента полного доказательства его вины; непосредственно налогоплательщик не обязан оправдываться и защищать свою честь — доказывание вины является основной задачей налогового органа. Кроме того, если имеются сомнения в виновности субъекта налогообложения и их невозможно доказать, то они трактуются в пользу налогоплательщика [3].

Далее логично будет рассмотреть понятие необоснованной экономической выгоды. Итак, необоснованной налоговой выгодой признается выгода, полученная налогоплательщиком в результате необъективного отражения хозяйственных операций [2].

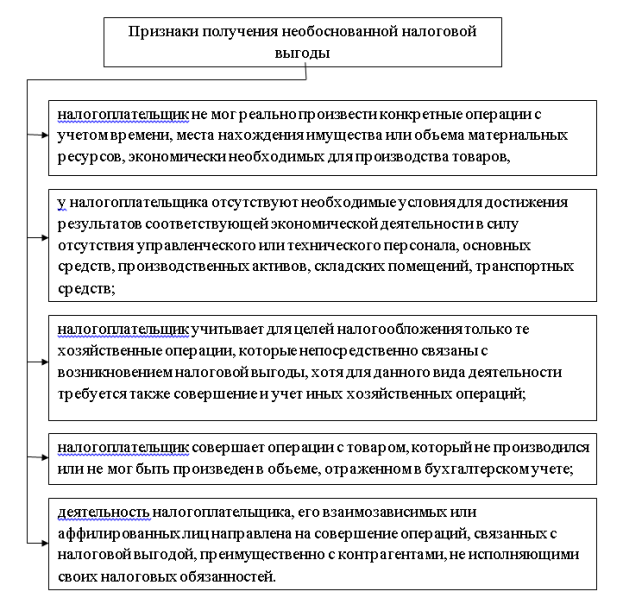

Так, современная российская судебная практика считает, что суд может признать получение необоснованной налоговой выгоды налогоплательщиков в ряде случаев, отображенных на рис.2.

Кроме того, все в том же Постановлении Пленума ВАС РФ указано, что имеются обстоятельства, которые автономно не являются доказательством o получении налогоплательщиком необоснованной налоговой выгоды, но совокупность двух и более таких обстоятельств могут натолкнуть налоговые органы на соответствующие мысли.

Важно отметить, что в Постановлении содержатся еще несколько основополагающих понятий:

- Упомянутая выше презумпция добросовестности налогоплательщика;

- Цель делового характера, означающая, что субъект налогообложения обязан заниматься реальной экономической деятельностью, операции которой должны полностью отображаться в соответствующей документации. Получение дохода за счет налоговой выгоды не должно быть главным интересом организации.

- Налогоплательщик должен действовать, полностью отдавая себе отчет во всех поступках, в частности, он обязан должным образом реагировать на выявленные нарушения своих контрагентов [2].

Положения Постановления Пленума ВАС РФ нашли свое продолжение в новой редакции Налогового кодекса, вступившей в силу 19 августа 2017 года. В Налоговом кодексе появилась новая статья 54.1, которая определила пределы осуществления прав по исчислению налоговой базы.

В дальнейшем Федеральная Налоговая служба выпустила Письмо от 31.10.2017 № ЕД-4–9/22123@, в котором пояснила, что введенная Федеральным законом от 18.07.2017 № 163-ФЗ ст. 54.1 НК РФ направлена на предотвращение использования «агрессивных» механизмов налоговой оптимизации. Таким образом, в статье рассмотрены и закреплены конкретные действия налогоплательщика, которые признаются злоупотреблением правами и условия, которые должны быть соблюдены налогоплательщиком для возможности учесть расходы и заявить налоговые вычеты по имевшим место сделкам [4].

Если какая-либо организация получила налоговую выгоду без разумных оснований, a налоговый орган сумел подтвердить данный факт в судебном порядке, то право льготы с организации полностью снимается, a руководство будет оштрафовано.

Вместе с тем, относительно недавно введенная норма в корне изменила подход налоговых органов по сбору доказательственной базы. Сотрудникам службы предстоит огромная работа по формированию судебной практики с учетом критериев, введенных ст. 54.1 НК РФ. Однако уже в скором времени нам представиться возможность наблюдать результат контрольной работы ФНС России и позицию Арбитражных судов, в виде принятых решений.

Таким образом, в ходе данной статьи было изучено понятие налоговой выгоды, рассмотрены примеры и предпосылки необоснованной налоговой выгоды. Стоит отметить несовершенство актуального законодательства в данном вопросе, поскольку многие необходимые понятия не трактуются должным образом в нормативно-правовых актах РФ. Следовательно, необходимо в первую очередь совершенствовать Налоговый Кодекс РФ, что может поспособствовать уменьшению количества случаев применения необоснованной налоговой выгодой налогоплательщиками.

Литература:

- Бельтюкова А. А. Доктрина деловой цели в налоговом праве России: от средства доказывания в спорах о недобросовестности налогоплательщика до середины оценки обоснованности получения налоговой выгоды /А. А. Бельтюкова // Финансовое право.- 2013. -№ 1.-С.19–28.

- Постановление Пленума ВАС РФ от 12.10.2006 N 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды

- Налоговый кодекс Российской Федерации (НК РФ)

- <Письмо> ФНС России от 31.10.2017 N ЕД-4–9/22123@ «О рекомендациях по применению положений статьи 54.1 Налогового кодекса Российской Федерации».

- Воронцова А. А. Презумпция невиновности // СПС Консультант Плюс. 2019.

- Щекин Д.М О стандартах доказывания в делах о необоснованной налоговой выгоде / Щекин Д.М// Налоги. 2015.№ 33.