В данной статье приводятся ключевые факторы и модели измерения налоговых рисков, описываются вероятностные индикаторы для измерения налоговых параметров. В статье ставится задача рассмотреть вероятностную модель рисков в налоговом менеджменте и ее применение. В статье демонстрируется расчет вероятностной модели налоговых рисков для коммерческих организаций.

Ключевые слова: налоговый менеджмент, вероятностная модель рисков, налоговые риски, вероятностные индикаторы, минимизация налогового риска.

В процессе осуществления своей деятельности любой хозяйствующий субъект в соответствии с законодательством нашей страны обязан уплачивать различные налоги и пошлины в бюджеты различных уровней бюджетной системы. [5].

В контексте изменений в налоговом законодательстве необходимость надлежащего управления налоговым риском является насущной проблемой для предприятий, что способствует снижению налоговых оценок на основе результатов проверок, что в большинстве случаев серьезно сказывается на коммерческих организациях. [2].

Принято делить факторы налогового риска на внешние и внутренние. [3]. Классификация основных факторов налогового риска, по мнению экспертов, представлена в таблице 1.

Таблица 1

Ключевые факторы налоговых рисков

|

Внешние |

Внутренние |

|

– Изменение налогового законодательства; – Изменение правил учета налогов и сборов в финансовой отчетности организаций |

– Недостаточная автоматизация бухгалтерского учета и отчетности; – Недостаточная осведомленность администрации о налоговых рисках; – Отсутствие процедур оценки налоговых последствий крупных операций организация |

Несмотря на важность и очевидность его существования, налоговый риск-это тип риска, которому российские организации не уделяют достаточного внимания на практике, что часто приводит к неприятным последствиям для нормального функционирования коммерческой организации.

Следует отметить, что на сегодняшний день знания в области налогового права и бухгалтерского учета недостаточны для эффективного определения, расчета и управления налоговыми рисками.

Степень налогового риска можно оценить как качественно, так и количественно. Из самих названий этих методов следует, что количественная оценка риска позволяет определить его конкретный размер, а качественная оценка риска позволяет выявить факторы, непосредственно влияющие на изменение уровня риска при принятии решения администрацией коммерческой организации. Оценка рисков основана на применении вероятностных моделей измерения неопределенности. [4]. Существует три основные модели измерения налоговых рисков. Они представлены в таблице 2.

Таблица 2

Основные модели измерения налоговых рисков

|

Модель измерения риска |

Характеристика модели |

|

Вероятностная |

На практике применяется только в том случае, когда имеется достаточно надежная информация обо всех сценариях налогового риска и вероятностях их наступления |

|

Приближенная вероятностная |

Возможна в применении, если по каким-то определенным причинам не удается определить начальное распределение вероятностей для множества сценариев, но можно предпринять осознанную попытку упростить такое множество сценариев в расчете на то, что полученная модель окажется возможной к применению на практике |

|

Косвенный |

Данная модель применяется в том случае, когда применение на практике точной или приближенной вероятностной модели измерения рисков оказывается невозможным. Такая модель основана на показателях, которые косвенно характеризуют налоговый риск и одновременно с этим доступны для практических измерений. |

Для анализа налоговых рисков рекомендуется использовать следующие вероятностные индикаторы для изменения налоговых параметров:

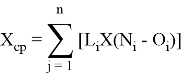

- Средняя доходность изменения параметров налогообложения (Хср) ‒ величина средней экономии от правомерного изменения параметров налогообложения налогоплательщиком рассчитывается как показатель математического ожидания:

где:

j от 1 до n ‒ число налогов, величина которых изменяется вследствие изменения параметров налогообложения;

L ‒ вероятность благоприятного исхода (отсутствие штрафных санкций) по i-му налогу;

Ni ‒ сумма i-го налога до внедрения рекомендаций консультанта;

Оi ‒ сумма i-го налога после изменения параметров налогообложения;

- Изменение суммы конкретного налога в результате изменения параметров налогообложения показывает, насколько уменьшатся начисления по i-му налогу вследствие изменения совокупности параметров налогообложения:

![]()

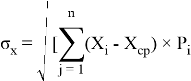

- Риск изменения параметров налогообложения ‒ показатель абсолютной колеблемости налогового риска, рассчитываемый как среднеквадратическое отклонение действительного снижения совокупности сумм начислений по налогам Х от их наиболее ожидаемого значения Хср средней доходности изменения параметров налогообложения:

где:

P ‒ вероятность неблагоприятного исхода (применение штрафных санкций по i-му налогу):

![]()

- Соотношение риска и доходности изменения параметров налогообложения выражает показатель относительной колеблемости налогового риска, рассчитываемый как коэффициент вариации:

![]()

Выбор одного из этих критериев или их комбинации зависит от выбранной стратегии управления налоговыми рисками, что также определяет их оптимальное значение. [1].

В нашей работе мы продемонстрируем расчет вероятностной модели налоговых рисков в коммерческой организации. Для этого необходимо определить наиболее выгодный и безопасный вариант налоговой оптимизации на основе необработанных данных:

– первоначальная сумма налоговых отчислений до момента проведения оптимизации составила 16 000 тыс. руб.;

– по первому варианту проведения оптимизации первоначальная сумма может быть уменьшена до 15 000 тыс.руб.;

– по второму варианту проведения оптимизация первоначальная сумма налоговых отчислений может быть уменьшена до 14 000 тыс. руб.

Эксперт дал оценку вероятности применения штрафных санкций налоговыми органами в 0,1 при первом варианте проведения оптимизиции; при проведении второго варианта вероятность наступления штрафных санкций составляет в 0,2.

Произведем необходимые расчеты.

- Для начала необходимо определить предполагаемую среднюю доходность проведения оптимизации (математическое ожидание).

Для первого варианта проведения оптимизации налогов:

![]()

Для второго варианта проведения оптимизации налогов:

![]()

- Определим риск операции налоговой оптимизации (среднеквадратическое отклонение действительного значения случайной величины от ее наиболее ожидаемого значения).

Для первого варианта проведения оптимизации:

![]()

Для второго варианта проведения оптимизации:

![]()

На основании проведенных расчетов становится очевидным, что с точки зрения доходности организации лучше использовать второй вариант оптимизации, но для минимизации риска лучше использовать первый вариант оптимизации налоговых вычетов.

В этой связи организация должна задаться вопросом, как принять окончательное решение о том, следует ли применять один из двух вариантов воздействия на налоговые параметры?

Чтобы принять окончательное и правильное решение, необходимо рассчитать коэффициент вариации и сравнить его значение для рассматриваемых вариантов. Для первого варианта проведения оптимизации:

![]()

Для второго варианта проведения оптимизации:

![]()

Исходя из расчетных коэффициентов изменения, можно сделать вывод, что соотношение риска и доходности выше для второго варианта оптимизации налоговых вычетов.

Принимая во внимание результаты проведенных расчетов, следует сделать вывод, что в результате оптимизации второго варианта вероятность негативных последствий выше, чем в противном случае. Из этого следует, что такой вариант не принесет пользы организации, поэтому наиболее рациональным для деятельности организации будет выбор первого варианта оптимизации налоговых вычетов.

Литература:

- Денисов Н. Н. Критерии оценки рисков деятельности налоговых консультантов // Аудит и финансовый анализ — 2012. -№ 3. -С.15–18.

- Егорова О. Я. Управление налоговыми рисками организации // Научные записки молодых исследователей. -2014. -№ 3. -С.8–12.

- Огневая В. С. Классификации налоговых рисков как инструмент управления налоговыми рисками // УЭкС. -2017. -№ 4 (98). -С.3–11

- Тюрина Ю. Г. Методические аспекты определения и управления налоговыми рисками // Вестник Томского государственного университета — 2019. —№ 46. — С.7–17.

- Энциклопедия теоретических основ налогообложения / под ред. И. А. Майбурова, Ю. А. Иванова. -М.: ЮНИТИ ДАНА, 2016. -503с.