Актуальность темы заключается в сложности расчета ставки дисконтирования при оценке стоимости компании. Важность точного определения ставки дисконтирования обусловлена тем, что ее значение — один из важнейших факторов, оказывающих непосредственное воздействие на итоговое заключение инвестора о выборе направления инвестиций.

С математической точки зрения под ставкой дисконтирования понимается процентная ставка, используемая для пересчета будущих потоков доходов, которых может быть несколько, в единую величину текущей стоимости, являющуюся базой для определения рыночной стоимости компании. А с точки зрения экономики «ставка дисконтирования — это требуемая инвесторами ставка дохода на вложенный капитал в сопоставимые по уровню риска объекты инвестирования». [1, с. 161]

При определении ставки дисконтирования учитывается ряд факторов, среди которых:

− наличие у предприятия различных источников привлекаемого капитала, требующих разных уровней компенсации;

− важность учета стоимости денег во времени;

− фактор риска. [3, c. 114]

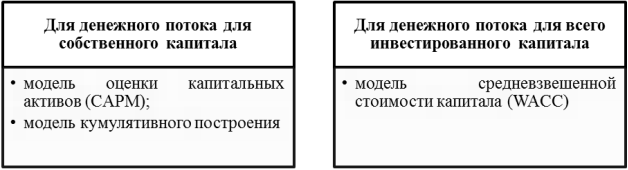

Оценщиками используются различные методы расчета ставки дисконтирования, однако самыми распространенными являются методы, представленные на рис.1. Вычисление ставки дисконтирования обусловлено тем, какой именно вид денежного потока используют в качестве основы для оценки (денежный поток для собственного капитала или же для заемного).

Рис. 1. Методы расчета ставки дисконтирования

В основе модели САРМ и метода кумулятивного построения лежит предположение о том, что инвестор будет рисковать только в том случае, если в результате он получит дополнительную выгоду по сравнению с безрисковыми вложениями (табл. 1).

Таблица 1

Расчет ставки дисконтирования для денежного потока для СК

|

Модель оценки капитальных активов (CAPM) |

Требуемая инвестором ставка дохода= Безрисковая ставка дохода+ +произведение β — коэффициента и разности общей доходности рынка в целом и безрисковой ставки дохода +премия для малых предприятий +премия за риск характерный для отдельных компаний +страновой риск |

|

Модель кумулятивного построения |

Ожидаемая ставка доходности= Ставка дохода на безрисковую ценную бумагу по состоянию на дату оценки+ +общая премия за риск для акций +премия за риск малых компаний +премия за несистематический риск для конкурентов |

Следует отметить положительные и отрицательные стороны моделей. Главным достоинством модели CAPM является то, что в основе модели лежит фундаментальный принцип связи доходности акции рыночного риска. Недостатком заключается в том, что в модели не учитываются трансакционные затраты, налоги и т. п. Также модель включает в себя один фактор (рыночный риск) при оценке доходности акции.

Использовать модель CAPM в российских условиях затруднительно по нескольким причинам:

− в современных российских условиях сложно воспринимать государственные ценные бумаги как безрисковые;

− на показатель общей доходности рынка довольно часто оказывают влияние сторонние факторы, что делает затруднительным их использование как основы для расчета ставки дисконта.

У модели CAPM есть несколько ограничений, которые (при использовании модели в российских условия) могут привести к неточным результатам. Данные ограничения исходят из следующих допущений, положенных в основу модели:

− «все инвесторы избегают риска;

− издержки по совершению сделок не берутся во внимание;

− ставка дохода при предоставлении ссуды и стоимость привлекаемых заемных средств одинаковы;

− рынок характеризуется совершенной делимостью и ликвидностью». [2, 75]

Модель CAPM подразумевает наличие высокоразвитого рынка ценных бумаг и наличие рынка акций оцениваемой компании и/или ее близких аналогов.

Метод кумулятивного расчета сводится к сложению нескольких составляющих. Как и в методе САРМ за основание расчетов принимается ставка дохода по безрисковым ценным бумагам. К ней прибавляются дополнительные премии, вносятся корректировки на действие количественных и качественных факторов риска, связанных с особенностями данного предприятия: корректировка на качество управления компанией; поправка на размер компаний; корректировка на финансовую структуру и иные факторы. [3, c. 124]

Преимущественно в мире используют ставку дохода по долгосрочным государственным долговым обязательствам в качестве безрисковой ставки доходности. Считается, что государство — самый надежный гарант по своим обязательствам.

В России в качестве безрисковой может быть использована ставка дохода по еврооблигациям РФ (евробондам) с различными сроками погашения. Часто используется ставка доходности по еврооблигациям РФ со сроком погашения 10 лет, но исходя из целей оценки могут учитываться и иные сроки погашения облигаций.

По сравнению с моделью CAPM метод кумулятивного построения имеет ряд преимуществ:

− при расчете ставки дисконтирования методом кумулятивного построения не нужен расчет коэффициента β;

− исключаются неточности, связанные с допущениями модели CAPM. Но появляется ряд иных проблем: проблема экспертного обоснования поправок на ряд факторов; проблема соотнесения системы корректировок к условиям РФ.

− Плюсом метода кумулятивного расчета ставки дисконтирования является «адресное» завышение требуемой к проекту доходности в зависимости от выявленных факторов несистематического риска. [2,c.78]

При использовании кумулятивного метода расчета ставки дисконтирования перед оценщиком встает вопрос объяснения применяемых корректировок. Поправки осуществляются экспертом согласно его субъективному мнению. Субъективное мнение оценщика и является главным минусом кумулятивного метода. Также в рамках кумулятивного метода невозможно дать объективные оценки выявленным отдельным факторам несистематического риска, в первую очередь это связано с отсутствием необходимого объема накопленной статистики. [3, с. 128]

Согласно модели WACC, часто применяющейся при проведении инвестиционных расчетов, стоимость капитала рассчитывается как сумма взвешенных ставок отдачи на собственные и заемные средства, где в качестве весов выступают доли заемных и собственных средств в структуре капитала, при этом ставка отдачи на заемный капитал должна быть уменьшена на ставку налога на прибыль предприятия. Формула расчета ставки дисконтирования согласно модели WACC выглядит следующим образом:

![]()

где

kd — стоимость привлечения заемного капитала;

tc — ставка налога на прибыль предприятия;

wd – доля заемного капитала в структуре капитала предприятия;

kp – стоимость привлечения акционерного предприятия;

wp – доля привилегированных акций в структуре капитала предприятия;

ks — стоимость привлечения акционерного капитала;

ws — доля обыкновенных акций в структуре капитала предприятия. [1, с. 164]

Стоимость заемного капитала рассчитывается согласно затратам на его привлечение. Этими затратами являются выплаты по кредитам и займам. В практической деятельности доля собственного и заемного капитала рассчитывается согласно бухгалтерской отчетности. Стоимость заемного капитала исправляется с учетом ставки налога на прибыль.

Однако при применении модели WACC возникает ряд проблем:

− существуют различные методы расчета стоимости составляющих WACC;

− подходы к определению таких понятий, как «стоимость капитала» и «цена капитала» разнятся.

Следствиями перечисленных проблем является то, что:

− показатель средневзвешенной цены капитала в практике фактически не применяется;

− финансовые аналитики довольно часто подгоняют значение WACC под нужный для инвестора уровень.

Процесс определения ставки дисконтирования является субъективным, он может стать инструментом управления стоимостью проекта. Каждый из представленных методов расчета ставки дисконтирования имеет как преимущества, так и недостатки. Целесообразно рассчитывать ставку дисконтирования несколькими способами и сопоставлять получившиеся результаты. Данный подход поможет сделать выбор в ситуации, когда выбор метода неочевиден и затруднителен.

Литература:

- Грязнова А. Г., Федотова А. М. Оценка стоимости предприятия (бизнеса). — М.: Интерреклама, 2003. — 544 с.

- Лукашов Н. В. Обобщенный анализ методов адекватного выставления ставки дисконтирования при инвестиционном проектировании // Инновации. — 2014. — № 5. — С. 76–80.

- Щербаков В. А., Щербакова Н. А. Оценка стоимости предприятия (бизнеса). Омега-Л, 2012. – 288 с.