Финансовый анализ — это искусство интерпретации данных финансовой отчетности и преобразования этих данных в информацию, необходимую для принятия обоснованных решений. Финансово-кредитный энциклопедический словарь определяет финансовый анализ как систему методов описания имущественного и финансового положения хозяйствующего субъекта в прошлом, а также его возможностей на ближайшую перспективу.

Любая из форм анализа проводится по одному алгоритму. Сначала производится отбор и подготовка исходной информации. Затем происходит аналитическая обработка отобранной информации. После интерпретации полученной аналитической информации формируется выводы и рекомендации по проведенному анализу.

Горизонтальный и вертикальный анализ предназначены для наглядного представления изменений в динамике и структуре показателей отчета о финансовых результатах.

Основа горизонтального анализа — временной анализ динамики показателей. При проведении данного анализа рассчитываются темпы роста и прироста, проводится анализ показателей финансовых результатов за ряд периодов. В процессе осуществления вертикального анализа определяется удельный вес показателя и выявляется как отдельно взятая строка отчета о финансовых результатах влияет на чистую прибыль. При проведении сравнительного анализа проводится сопоставление показателей со среднеотраслевыми, сравниваются с результатами основных конкурентов. В дальнейшем определяются сильные стороны и возможные способы устранения угроз.

Достаточно полная методика проведения коэффициентного и факторного анализа предложены Л. В. Донцовой и Н. А. Никифофоровой, а также И. Я. Лукасевичем. Данные методики схожи и анализируют основные показатели, необходимые для прогнозирования финансовых результатов и принятия управленческих решений.

Анализ относительных показателей или финансовых коэффициентов основывается на простом делении одного абсолютного показателя на другой. Коэффициентный анализ финансовых результатов производят с помощью показателей рентабельности. Рентабельность — относительный показатель, отражающий степень эффективности использования ресурсов. Показатели, характеризующие прибыльность представлены в таблице 1.

Таблица 1

Показатели, характеризующие рентабельность

|

Показатель |

Формула |

Экономический смысл |

|

Рентабельность продаж |

|

Показывает уровень прибыли от продаж в выручке |

|

Валовая рентабельность |

|

Коэффициент, показывающий сколько валовой прибыли приходится на единицу выручки |

|

Бухгалтерская рентабельность |

|

Позволяет оценить долю прибыли от обычной деятельности |

|

Чистая рентабельность |

|

Отражает долю от выручки, которая осталась на предприятии в качестве чистой прибыли |

|

Рентабельность по EBITDA |

|

Отражает долю от выручки, которая осталась на предприятии в качестве прибыли до налогов, процентов, износа и амортизации |

|

Затратоотдача |

|

Показывает, сколько прибыли от продаж приходится на единицу затрат |

|

Экономическая рентабельность активов |

|

Показывает, насколько эффективно использование всех активов организации |

|

Рентабельность собственного капитала |

|

Отражает эффективность использования собственного капитала |

|

Коэффициент рентабельности инвестированного капитала |

|

Показывает отдачу от инвестированного капитала IC, состоящего из собственных средств и долгосрочных кредитов |

Кроме показателей рентабельности коэффициентный анализ предполагает анализ других, не менее важных относительных показателей. Важными для результатов анализа являются показатели деловой активности, коэффициенты ликвидности и финансовой устойчивости.

Коэффициенты ликвидности предназначены для оценки возможности предприятия погасить свои текущие обязательства. Коэффициент абсолютной ликвидности рассчитывается путем деления величины денежных средств и денежных эквивалентов на текущие обязательства. Для более точного расчета в качестве текущих обязательств берут сумму кредиторской задолженности, краткосрочных кредитов и займов и прочих краткосрочных обязательств. Данный коэффициент показывает какую часть обязательств компания может погасить немедленно за счет имеющихся денежных средств и эквивалентов. Нормативный показатель колеблется от 0,2 до 0,7.

Коэффициент быстрой ликвидности показывает какую часть текущих обязательств компания может погасить за счет денежных средств и эквивалентов, краткосрочных финансовых вложений и дебиторской задолженности, погашение которой ожидается в течение 12 месяцев. Нормативный интервал показателя считается от 0,7 до 1,2.

Коэффициент текущей ликвидности отражает способность компании погасить текущие обязательства, мобилизовав имеющиеся оборотные активы. Допустимым является значение от 1,2 до 1,7.

Хотя для различных коэффициентов существуют допустимые или нормативные значения (например, приведенные выше значения рассчитаны по данным Росстата), давать оценку, опираясь на них, не рекомендуется. Это связано с тем, что отрасли являются специфичными и среднеотраслевые значения могут быть намного выше или ниже нормативных.

Коэффициенты финансовой устойчивости предназначены для анализа степени независимости компании от заемных средств. Формулы и экономическое обоснование данных показателей приведены в таблице 2.

Таблица 2

Коэффициенты финансовой устойчивости

|

Показатель |

Формула |

Экономический смысл |

|

Плечо финансового рычага |

|

Характеризует величину заемного капитала, приходящуюся на единицу величины собственного |

|

Коэффициент финансовой независимости |

|

Отражает долю активов, сформированные за счет собственного капитала (иначе коэффициент автономии) |

|

Коэффициент финансовой устойчивости |

|

Отражает долю активов, сформированные за счет наиболее устойчивых пассивов (СК и долгосрочных обязательств) |

|

Коэффициент обеспеченности СОК (собственным оборотным капиталом) |

|

Показывает, какая часть оборотных активов сформирована за счет СОК (разница между СК и внеоборотными активами) |

Коэффициенты оборачиваемости или деловой активности также важны для оценки финансовых результатов. Они могут характеризовать скорость оборота (количество оборотов составляющих капитала за период) и период погашения (средний срок возврата вложенных средств).

Принято разделять данные показатели на общие показатели оборачиваемости и показатели управления активами. В первую группу входят ресурсоотдача, коэффициенты оборачиваемости оборотных активов, нематериальных активов, основных средств, собственного капитала. Ко второй группе относят период оборачиваемости запасов, денежных средств; коэффициенты оборачиваемости и срок погашения дебиторской и кредиторской задолженностей.

Факторный анализ является одним из наиболее информативных разделов финансового анализа. С помощью него можно определить влияние каждого фактора на результирующий показатель. Самая простая модель факторного анализа аддитивного вида была приведена ранее. Теперь покажем, как можно рассчитать влияние отдельных факторов на прибыль от продаж.

На прибыль от продаж влияют выручка, себестоимость, коммерческие и управленческие расходы. Выручка, в свою очередь, состоит из двух компонентов: цены и объема проданной продукции/реализованных услуг.

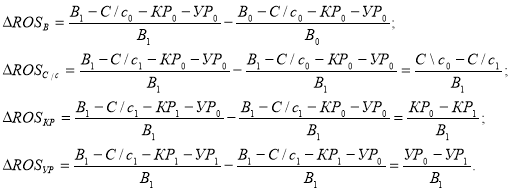

Отчет о финансовых результатах также позволяет проанализировать рентабельность продаж. При этом для анализа также стоит прибегнуть к факторному анализу. Влияние на рентабельность продаж оказывают те же факторы, что и на прибыль от продаж. Найдем их влияние на результирующий показатель [5, 59–61].

Совокупное влияние факторов можно определить следующим образом:

![]() (1)

(1)

Кроме того, не следует забывать о «золотом правиле экономики», согласно которому темп роста прибыли от продаж должен быть больше темпа роста выручки. А темп роста выручки должен опережать темп роста активов. Такое соотношение темпов роста показывает, что производство является рентабельным, а использование активов — эффективным.

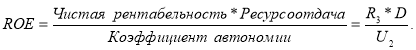

Для факторного финансового анализа также применима трехфакторная модель Дюпона (The DuPont System of Analysis), разработанная американской фирмой «Дюпон». Данный метод финансового анализа осуществляется через оценку ключевых факторов, определяющих рентабельность собственного капитала компании. Модель раскладывает показатель ROE (коэффициент рентабельности собственного капитала) на ряд финансовых коэффициентов (чистая рентабельность, оборачиваемость активов и коэффициент финансовой независимости), которые формирует его. Данная модель формируется следующим образом:

![]() (2)

(2)

Далее модель можно разложить на три составляющих фактора. Анализ самих факторов позволяет намного легче найти причины снижения рентабельности.

(3)

(3)

На основе рассмотренного теоретического материала можно убедиться, что анализ финансовых результатов подразумевает оценку и прогноз финансового состояния предприятия. Антикризисная диагностика предприятия в первую очередь предполагает проведение финансового анализа. Диагностику финансовых результатов осуществляют при помощи методов финансового анализа. Важно проанализировать динамику, структуру различных показателей; найти факторы, влияющие на конечную величину; оценить основные относительные показатели эффективности деятельности. Анализ финансовых результатов также имеет важное значение при определении наиболее рациональных способов использования и распределения прибыли.

Литература:

- Незамайкин В. Н.,Юрзинова И. Л. Финансовый менеджмент: учебник для бакалавров — М.: Издательство Юрайт, 2014. — 467с.

- Ван Хорн Дж.К., Вахович Дж.М. Основы финансового менеджмента, 12-е издание: Пер. с англ. — М.: ООО "И. Д. Вильяме", 2015. — 1232с.

- Лукасевич И. Я. Финансовый менеджмент: учебник — 3-е изд., перераб. и доп. — М.: Эксмо, 2013. — 768с.

- Романовский М., Вострокнутова А. (ред.) Корпоративные финансы: учебник для вузов. Стандарт третьего поколения. — СПб.: Питер, 2013. — 592с.

- Анализ бухгалтерской (финансовой) отчетности: практикум/Л. В. Донцова, Н. А. Никифорова. — 5-е изд., перераб. и доп. — М.: Дело и Сервис, 2015. — 160 с.