На современном этапе развития мирового хозяйства наблюдается глобализация бизнес-процессов. Хозяйствующие субъекты получили возможность осуществлять свою деятельность и получать доход в любой стране мира, в результате чего происходит размытие государственных границ для бизнеса. Однако все это до момента налогообложения, так как каждое государство стремится максимизировать сумму налогов, взимаемых с резидентов и нерезидентов. Таким образом, организации, действующие на территории нескольких стран, сталкиваются с проблемой двойного налогообложения.

Применяемый в Российской Федерации в настоящее время механизм устранения двойного налогообложения имеет множество недостатков. Современная налоговая политика основана на практической необходимости, в связи со сравнительно недавним переходом нашей стране к рыночной экономике. Поэтому нововведения не всегда целесообразны и/или адекватны сложившейся ситуации и требуются дополнительные научные исследования и обоснования реформ.

Двойное или многократное налогообложение в общем значении понимается как комплекс экономических, финансовых, правовых отношений, возникающих вследствие единовременного наличия следующих условий:

– один и тот же налог (либо сопоставимый налог, т. е. налог, который может отличаться отдельными элементами, но имеет один и тот же объект) уплачивается два или более раза;

– налог взимается идентичным способом более одного раза с одного и того же объекта;

– налог взимается более одного раза одновременно;

– налоги уплачиваются более одного раза одним и тем же лицом либо разными плательщиками. [5]

В зависимости от формы выражения двойное (многократное) налогообложение подразделяется на экономическое и юридическое двойное (многократное) налогообложение.

Под двойным экономическим налогообложением понимается ситуация, когда с одного и того же дохода налог уплачивают несколько его последовательных получателей. [3]

Двойное экономическое налогообложение может возникать как в пределах налоговой юрисдикции одного государства, так и на международном уровне.

ОЭСР определяет международное юридическое двойное налогообложение как обложение сравнимыми налогами в двух (или более) государствах одного и того же налогоплательщика в отношении одного и того же объекта за одинаковые периоды. Это неблагоприятное воздействие на товарообмен, движение капитала, экспорт технологий и миграцию, так что едва ли необходимо акцентировать внимание на устранении препятствий, которые создает систему двойного налогообложения для развития экономических отношений между странами. [7]

Фактически международное двойное налогообложение возникает там и тогда, где и когда затрагиваются фискальные интересы нескольких государств. С правовой точки зрения это объясняется наличием конкуренции у двух и более налоговых юрисдикций, обладающих одновременно властными полномочиями в отношении одного и того же налогоплательщика или правом облагать налогами один и тот же объект налогообложения [2].

Данная проблема требует установления дополнительных надгосударственных принципов налогообложения. В мировой практике применяется метод подписания международных соглашений об избежании двойного налогообложения между государствами. В настоящий момент данные соглашения подписаны Российской Федерацией с 80 станами мира. Целесообразны такие соглашения и как средство борьбы с уклонениями от налогов и с нежелательным бегством капитала за рубеж. Основная же цель подписания таких договоров — это развитие международной торговли и развитие рынка капиталов, благодаря уменьшению налоговых барьеров. Облегчение налогового бремени стимулирует развитие бизнес-процессов и как следствие увеличению налоговых поступлений.

Таким образом, международные соглашения об избежании двойного налогообложения предоставляют преимущества по налогообложению доходов налогоплательщиков странам резидентства (постоянного местопребывания) юридических и физических лиц. Увеличение налоговых доходов страны постоянного местопребывания налогоплательщика осуществляется за счет доходов страны — источника дохода. Поэтому международные соглашения об избежании двойного налогообложения всегда содержат определенный механизм налогообложения, который применяется в одинаковом порядке в отношении всех сторон, подписавших соглашение. [4]

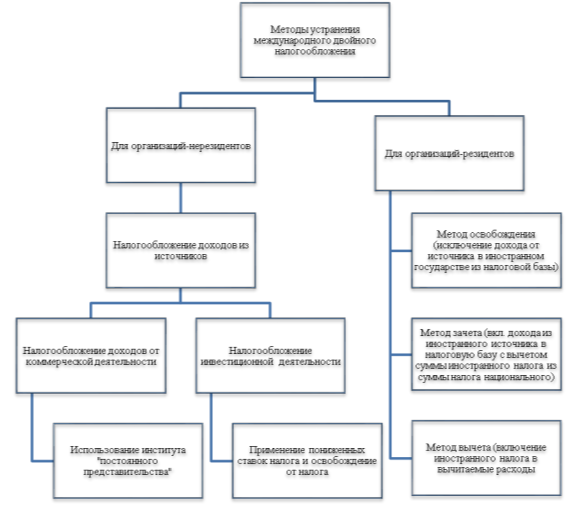

Устранение международного двойного налогообложения иностранных компаний осуществляется на основе следующих методов: метод признания делового учреждения (постоянного представительства); метода «причисления» прибылей такому деловому учреждению (постоянному представительству) как если бы оно было отдельным независимым предприятием; метода обложения у источника выплаты доходов от инвестиций по специальным пониженным ставкам налога.

Устранение двойного налогообложения своих резидентных организаций осуществляется с помощью специальных методов, к которым в теории международного налогообложения относят метод освобождения, метод зачета иностранного налога и метод вычета (рис.1).

Рис. 1. Методы устранения международного двойного налогообложения

Налоговым кодексом Российской Федерации предусмотрен зачет налогов, уплаченных за рубежом. Однако у организаций, получающих доход из-за границы встают перед рядом вопросов: каков предел суммы такого вычета, необходимый перечень документов для оформления, что делать с налогом, который был уплачен агентом?

Практика налоговых споров показывает, что значительная часть связана с зачетом иностранных налогов. Это связано с тем, что зачет налога имеет разрешительный характер. Для получения зачета по налогу необходимо предоставить в инспекцию вместе с декларацией по налогу на прибыль специальную налоговую декларацию по налогу на прибыль о доходах, полученных от источников за пределами территории РФ.

На практике компания может уплатить зарубежный налог по ошибке — из-за неверной трактовки иностранного законодательства или ошибочного применения положений соглашений об избежании двойного налогообложения. Неправомерно удержать налог с доходов российской компании может и налоговый агент.

В этом случае и контролеры, и арбитры указывают на неправомерность зачета и рекомендуют обращаться с заявлением о зачете в иностранные налоговые органы (письма УФНС России по г. Москве от 05.03.10 № 16–15/023294 и от 05.03.10№ 16–15/023299, постановления ФАС Северо-Кавказского от 29.04.10 № А32–17925/2009–3/286 и Поволжского от 21.05.08 № А12–14840/07 округов).

В соответствии с п.3 ст.311НК РФ налог на прибыль, уплаченный за границей, может быть засчитан только в счет уплаты налога на прибыль на территории РФ. А по общему правилу «упрощенцы» освобождены от уплаты налога на прибыль (п.2 ст.346.11 НК РФ).

В то же время в ряде ситуаций плательщики «упрощенного» налога уплачивают налог на прибыль по ставкам, предусмотренным п.3 и 4 ст.284 НК РФ (п.2 ст.346.11 НК РФ). В частности, в отношении доходов в виде дивидендов, а также отдельных долговых обязательств — по доходу в виде процентов по государственным и муниципальным ценным бумагам.

А как правило, соглашениями об избежании двойного налогообложения допускается обложение налогом дивидендов в иностранном государстве по месту их выплаты. Следовательно, плательщик на УСН вправе зачесть уплаченный в иностранном государстве налог в отношении доходов от дивидендов, по которым он будет платить налог на прибыль в РФ. Однако официальных разъяснений и судебной практики по этому вопросу найти не удалось.

Также остается открытым вопрос учета в качестве расходов организации налогов, которые не могут быть зачтены, так как они отличны от налога на прибыль. По данному вопросу мнение ФНС, Минфина и Арбитражных судов расходятся.

Так ФНС России в письме от 01.08.11 N ЕД-20–3/1087 ссылается на подп.49 п.1 ст.264 НК и утверждает возможность учета иностранного налога, отличного от налога на прибыль в составе налоговых расходов, в качестве экономически обоснованных и документально подтвержденных затрат.

Однако Минфин придерживается другой позиции, о чем неоднократно было сказано в письмах за период 2010–2012 годов. Аргументом выступает тот факт, что в состав налоговых расходов должны входить исключительно налоги, начисленные согласно российскому законодательству со ссылкой на подп.1 п.1 ст.264 НК РФ. Данная позиция не коснулась только НДС по командировочным расходам.

Правомерность включения в налоговые расходы иностранных налогов компаниям зачастую удается отстоять в суде. Так, ФАС Московского округа в постановлении от 29.05.12 N А40–112211/11–90–466 посчитал правомерным учет в составе расходов иностранного НДС. А ФАС Уральского округа в постановлении от 22.09.09 N Ф09–7048/09-С2 согласился с учетом при налогообложении прибыли сумм обязательного социального страхования, уплаченных в иностранном государстве за работников филиала.

Согласно статистики, представленной Арбитражными судами Российской Федерации с 2010 по 2013 годы возросло количество судебных дел с участием иностранных лиц как в абсолютном (с 1 792 до 2 449), так и в процентном соотношении к общему числу дел (с 0,15 % до 0,2 %). К сожалению, отдельной статистки по делам с участием иностранных лиц в части урегулирования налоговых споров не ведется.

Следует понимать, что разбирательства по вопросам двойного налогообложения возникают и у российских организаций. Арбитражными судами ведется только общая статистика по количеству дел, связанных с применением налогового законодательства.

Так с введением обязательного досудебного рассмотрения споров снизилось количество дел по налоговым спорам с 104 035 в 2011г. до 94 976 в 2012, то есть снижение на 8,7 %. Также возрос процент удовлетворения требований, предъявленных в делах по налоговым спорам. Что свидетельствует о грамотном и своевременном урегулировании в досудебном порядке, а также о повышении качества работы налоговых органов и доступности информации для налогоплательщиков.К сожалению, данная статистика публиковалась обособленно по делам с участием иностранных организаций до 2013 года включительно.

Литература:

- Налоговый кодекс Российской Федерации (НК РФ) (с изменениями и дополнениями). Часть вторая

- Кучеров И. И. Международное налоговое право (Академический курс): Учебник. М.: ЮрИнфо, 2007. — 352 с.

- Перов А. В., Толкушкин А. В. Налоги и налогообложение. 8-е изд., перераб. и доп. М.: Юрайт-Издат, 2007. — 939 с

- Полежарова Л. В., Международное двойное налогообложение: механизм устранения в Российской Федерации — М.: Магистр: ИНФА-М, 2014–314с.

- Шахмаметьев А. А. Международное налоговое право. М.: Международные отношения, 2014. — 824 с.

- «Какие налоговые вопросы возникают у российских компаний при зачете налогов, уплаченных за рубежом»/ Колесников Д. М. — «Российский налоговый курьер», № 10, май 2013г.

- OECD Model Tax Convention on Income and on Capital, condensed version — 2014 and Key Tax Features of Member countries 2011 // Amsterdam, IBFD, 2011. — 496 p

- Официальный сайт Федеральных Арбитражных судов — www.arbitr.ru