Рассмотрена на примере современных инвестиционных проектов г. Севастополя методика оценки эффективности реальных инвестиций для целесообразности проекта к реализации. Дана характеристика основных показателей эффективности и на основе их был выбран инвестиционный проект, который принесет наибольший доход в будущем.

Ключевые слова: инвестиции, инвестиционные проекты, чистый приведенный доход, индекс доходности, рентабельность, дюрация, эффективность.

Сегодня, инвестор очень требовательный и будет вкладывать денежные средства только в те проекты, которые инвестиционно привлекательны и эффективны. Для экономики России особенно актуальным является вопрос оценки эффективности реальных инвестиций.

В начале 21 века учеными разработаны методические рекомендации по оценке инвестиционных проектов, однако они требуют значительной доработки [1]. В число всемирно признанных методов оценки эффективности инвестиций входит расчет таких показателей, как net present value (NPV), internal rate of return (IRR) и некоторых других [2, с.7].

Вопросам оценки инвестиционных проектов посвящены труды отечественных и зарубежных ученых: Берес В., Боталова А.С., Брейли Р., Виленский П.Л., Иванов Г.М., Коган А. Б. и др.

Целью статьи является на основе существующих методик оценить эффективность реальных инвестиций для определения целесообразности проектов г. Севастополя.

По данным инвестиционного портала в Севастополе существует достаточно большое количество инвестиционных проектов, общая сумма инвестиций составляет около 20 млрд. руб.[1]. Наибольший удельный вес объема вложений приходится на отрасль обрабатывающей промышленности. С целью рассмотрения методики оценки эффективности реальных инвестиций, было выбрано 2 достаточно крупных инвестиционных проекта. Один из них, проект строительства и эксплуатации торгово-складского терминала и обеспечивающей инфраструктуры в Севастополе, а другой – инвестиционный проект по строительству завода по переработке мяса и молока в г.Севастополь.

Исходные данные проекта представлены в таблице 1. Из представленных данных видно, что срок окупаемости первого проекта приходится через 4 года, а второго через 5 лет. Норма дисконтирования равна 20% (согласно ставке кредитования Российского Национального Коммерческого банка).

Таблица 1

Исходные данные по инвестиционным проектам г. Севастополя (рассчитано авторами)

|

Показатель |

Будущая стоимость затрат (ICm) и доходов (Pn), тыс.руб. | |

|

проект строительства и эксплуатации торгово-складского терминала и обеспечивающей инфраструктуры в Севастополе |

проект по строительству завода по переработке мяса и молока | |

|

Инвестиционные затраты (IC), тыс.руб. |

105 000 |

127 500 |

|

Доходы (P), тыс.руб. | ||

|

5-ый год |

60 000 |

- |

|

6-ой год |

80 000 |

125 000 |

|

7-ой год |

90 000 |

120 000 |

|

8-ой год |

85 000 |

140 000 |

|

9-ый год |

80 000 |

150 000 |

|

Итого дохода |

395 000 |

535 000 |

Источник информации: Биржа инвестиционных проектов https://www.inproex.ru

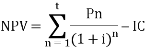

Основным показателем оценки эффективности реальных инвестиций является чистая текущая стоимость инвестиционного проекта(NPV). Данный показатель основан на сопоставлении приведенной к настоящей стоимости суммы чистых денежных поступлений (Pn)за период эксплуатации инвестиционного проекта и суммы инвестиционных затрат (ICm)на его реализацию.

Чистый приведенный доход рассчитывает по формуле [1, с. 187; 2 с.581]:

Для рассматриваемых проектов, чистый приведенный доход представлен в таблице 2.

Таблица 2

Чистый приведенный доход по исходным инвестиционным проектам

|

Показатели |

Проект 1 |

Проект 2 |

|

Чистый приведенный доход NPV (ставка 20%) |

6355 |

9575 |

По приведённым результатам мы видим, что оба инвестиционных проекта могут быть приняты к реализации, но реализация проект по строительству завода по переработке мяса и молокаможет дать наибольшее увеличение капитала.

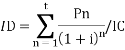

Далее необходимо рассчитать индекс доходности (ID). Это относительный показатель, отражает отношение приведенных доходов к объему инвестиционных расходов.

Он рассчитывается по формуле [1, с. 188; 2, с.584]:

Для рассматриваемых проектов, индекс доходности приведён в таблице 3.

Таблица 3

Индекс доходности инвестиционных проектов

|

Показатели |

Проект 1 |

Проект 2 |

|

Индекс доходности ID |

1,06052381 |

1,075098039 |

Результаты, представленные в таблице 3 показывают, что при реализации первого проекта сумма возвратного чистого денежного потока на 6,5% превышает объем инвестиционных затрат, а при реализации второго проекта превышает на 7,1%. Из этого следует, что для реализации следует принять второй проект.

Рассчитаем норму рентабельности (IRR). Данный показатель характеризует уровень доходности конкретного инвестиционного проекта, выраженный дисконтной ставкой, по которой будущая стоимость чистого денежного потока приводится к стоимости инвестиционных затрат.

Показатель рассчитывается по следующей формуле [1, с. 189; 2, с. 587]:

![]()

Для рассматриваемых проектов, внутренняя норма рентабельности приведена в таблице 4.

Таблица 4

Внутренняя норма рентабельности инвестиционных проектов

|

Показатели |

Проект 1 |

Проект 2 |

|

Внутренняя норма рентабельности IRR |

21,04% |

21,18% |

Из расчётов видим, что ставка дисконтирования ниже внутренней нормы рентабельности IRR, поэтому вложенный в проекты капиталы принесет положительное значение NPV, следовательно, оба проекта можно принять.

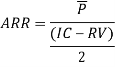

Также необходимо рассчитать коэффициент эффективности проекта (ARR). Он измеряет доходность с обычной точки зрения, связывая указанные инвестиции (или средние инвестиции) с будущей ежегодной средней чистым прибылью. Коэффициент рассчитывается по формуле [3,с.562]:

![]() – среднегодовая чистая прибыль;

– среднегодовая чистая прибыль;

RV- остаточная стоимость (ликвидационная).

Для рассматриваемых проектов, коэффициент эффективности инвестиций отражен в таблице 5.

Таблица 5

Коэффициент эффективности инвестиций проектов

|

Показатели |

Проект 1 |

Проект 2 |

|

Коэффициент эффективности проекта ARR |

1,50 |

2,10 |

Данный показатель сравнивают с индексом доходности. Видно, что по первому проекту ARR<id, arr="" во="" втором="" данный="" значит,="" но="" отвергнуть,="" проект="" проекте="" следует="" что="" это="">IDзначит его целесообразно принять к реализации. </id,>

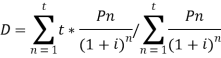

Так как оба инвестиционный проекта г. Севастополя имеют положительное значение NPV и практически равный IRR, то необходимо рассчитать длительность инвестиций – дюрацию(D), с целью выбора окончательного варианта инвестирования. Дюрация - это средневзвешенный срок жизненного цикла инвестиционного проекта.

Показатель рассчитывается по формуле[3,с.564]:

Дюрация исходных инвестиционных проекта представлена в таблице 6.

Таблица 6

Дюрация инвестиционных проектов

|

Показатели |

Проект 1 |

Проект 2 |

|

Дюрация |

6,78 |

7,36 |

Дюрация показала, что принять к реализации необходимо первый проект, так как скорость окупаемость инвестиций доходами наименьший.

Рассмотрим все проведенные расчеты в сравнительной таблице 7.

Таблица 7

Показатель эффективности реальных инвестиций

|

Показатели |

Проект 1 |

Проект 2 |

|

Чистый приведенный доход NPV (ставка 20%) |

6355 |

9575 |

|

Индекс доходности ID |

1,06052381 |

1,075098039 |

|

Внутренняя норма рентабельности IRR |

21,04% |

21,18% |

|

Коэффициент эффективности проекта ARR |

1,50 |

2,10 |

|

Дюрация |

6,78 |

7,36 |

Таким образом, можно сделать вывод, что проанализировав основные показатели эффективности реальных инвестиций двух крупных проектов, однозначно можно выбрать инвестиционный проект по строительству завода по переработке мяса и молока в г. Севастополе, так как чистый приведенный доход, индекс доходности и другие показатели выше конкурентного проекта, следовательно, эффект от реализации будет выше. Хотя показатель дюрации ниже, он незначительно повлияет на получаемый доход.

Литература:

- Методические рекомендации по оценке эффективности инвестиционных проектов: (Вторая редакция) / Рук. авт. кол.: В.В. Коссов, В.Н. Лившиц, А.Г. Шахназаров – М.: Экономика, 2000.

- Коган А. Б. Методология оценки внутренней и общественной эффективности реальных инвестиций : монография [Электронный ресурс] / А. Б. Коган ; Новосиб. гос. архитектур.-строит. ун-т (Сибстрин). − Новосибирск: НГАСУ (Сибстрин), 2014. –223 с.– 1 электрон.-оптич. диск (CD-R).

- Финансовый менеджмент: учебное пособие / А.Н. Гаврилова, Е.Ф. Сысоева, А.И. Барабанов, Г.. Чигарев, Л.И. Григорьева, О.В. Долгова, Л.А. Рыжкова. 6-е изд., стер. М.: КНОРУС, 2013. 432 с.

- Комплексный анализ хозяйственной деятельности: учебное пособие / коллектив авторов. 3-е изд., перераб. и доп. М. : КНОРУС, 2015. 720 с.

- Костырко Р.О. Финансовый анализ: Учебн. Пособие. Х.: Фактор, 2007. 784 с.

[1] Источник информации: официальный сайт правительства Севастополя http://sevastopol.gov.ru/city/invest/