В статье рассмотрены способы определения эффективности инвестиционных проектов, преимущества и недостатки использования дисконтированных критериев. Для учета особенностей реализации инвестиционных проектов в строительстве при оценке эффективности предлагается использовать организационно-экономический подход, позволяющий соотнести уровень затрат и скорость реализации инвестиционного проекта.

Ключевые слова: эффективность, инвестиционный проект, продолжительность строительства, организационно-экономический подход.

In the article methods of an estimation of efficiency of investment projects, advantages and lacks of use of the discounted criteria are considered. In order to take into account the specifics of implementing investment projects in construction, it is proposed to use the organizational and economic approach to evaluate the efficiency, which allows to compare the level of costs and the speed of implementation of the investment project.

Key words: efficiency, investment project, duration of construction, organizational and economic approach.

Для выхода России на новый экономический уровень необходимо повышение инвестиционной активности, рост объемов капитальных вложений в строительство, техническое перевооружение и реконструкция имеющихся основных фондов, опережающее развитие производственного потенциала строительной отрасли и ее материально-технической базы. При этом одним из важнейших условий является рост эффективности инвестиционных проектов в строительстве, который предполагает более рациональное использование вложенных ресурсов, направленных на получение наибольшего экономического и социального результатов.

В настоящее время оценка инвестиционных проектов производится исходя из Методических рекомендаций по оценке эффективности инвестиционных проектов [1]. В соответствии с данными рекомендациями оценивается эффективность участия в инвестиционном проекте, а также общая эффективность самого инвестиционного проекта. Целью определения эффективности проекта является поиск источников финансирования проекта и оценка экономической привлекательности проекта для предполагаемых участников проекта. При этом в общую эффективность проекта включается общественная социально-экономическая и коммерческая эффективность.

Исходя из методических рекомендаций коммерческая эффективность можно охарактеризовать показателями, отражающими соотношение инвестиционных расходов с доходами, подученными в результате вложения денежных средств. Эти показатели позволяют судить, как соотносятся преимущества одних инвестиций перед другими.

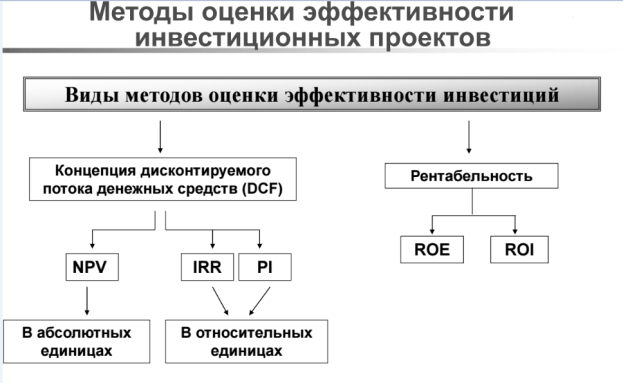

Показатели эффективности классифицируются по следующим признакам:

1) в зависимости от вида обобщающего показателя, оценивающего экономическую эффективность:

‒ абсолютные показатели, рассчитываемые как разность между доходами, получаемыми в результате реализации проекта и затратами на его осуществление;

‒ относительные показатели, рассчитываются как отношение доходов, получаемых в результате реализации проекта и затратами на его осуществление;

‒ временные показатели, которые определяют период окупаемости инвестиций.

2) в зависимости от метода сопоставления разновременных доходов, получаемых в результате реализации проекта и затратами на его осуществление:

статические — денежные потоки, появляющиеся в различные периоды времени, могут оцениваться как равноценные;

динамические — денежные потоки, возникающие в результате реализации проекта, приводятся к настоящему моменту времени, с помощью дисконтирования. Тем самым обеспечивается сопоставимость разновременных потоков денежных средства.

Рис. 1. Методы оценки эффективности инвестиционных проектов

Статические методы по-другому называются методами, которые основаны на учетных оценках. В свою очередь, динамические методы — методы, которые основаны на дисконтированных оценках.

В мировой и отечественной практике принятие инвестиционных решений осуществляется по следующим классическим критериям эффективности:

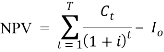

1) чистый дисконтированный доход:

(1)

(1)

где Ct — денежный поток от реализации инвестиций в момент времени t;

t — период расчета (год, квартал, месяц и т. д.);

i — ставка дисконта;

Io — величина первоначальных инвестиций.

Данный критерий используется при оценке проектов с фиксированным сроком начала и завершения, прост для расчета, учитывает масштаб проекта. В методических рекомендациях по оценке инвестиционных проектов этот критерий является предпочтительным. Однако, в связи с проблемой выбора ставки дисконтирования может быть недооценен риск проекта [10].

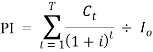

2) индекс рентабельности инвестиции:

(2)

(2)

Индекс рентабельности инвестиций показывает величину доходов, приходящихся на единицу затрат, отражает относительную привлекательность проекта, позволяет ранжировать проекты, однако, не учитывает масштаб проекта.

3) внутренняя норма рентабельности — это ставка дисконта, при которой NPV проекта равно нулю [7]:

![]() (3)

(3)

По-другому можно сказать, что IRR — это ожидаемая ставка доходности на вложенные средства. Многие инвесторы при расчетах предпочитают этот критерий, так как он, по их мнению, показывает разницу между прогнозным значением внутренней нормой рентабельности и ожидаемой доходностью. Эта разница является запасом прочности проекта.

Многие практики предпочитают критерию NPV критерий IRR [2]. Недостатком этого критерия является сложность расчета.

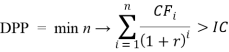

4) дисконтированный период окупаемости инвестиции показывает время, в течение которого происходит окупаемость проекта:

(4)

(4)

Этот показатель позволяет определить момент времени, когда сумма дисконтированных поступлений превысит инвестиционные затраты. Однако данный критерий не учитывает те доходы, которые будут получены после срока окупаемости. По этому показателю отвергаются все проекты, которые рассчитаны на длительный период окупаемости. Приниматься будут только проекты, обеспечивающие быстрый возврат денежных средств, даже в том случае если они будут малоприбыльными и недолговременными.

В целом можно отметить, что наиболее распространенные методы определения эффективности инвестиционных проектов имеют ряд недостатков. Если же говорить относительно того, чтобы использовать их в строительстве, то здесь необходимо рассмотреть особенности строительного производства, где на первое место выходит фактор времени.

Развитие реального сектора экономики России находится под влиянием инвестиционно-строительного комплекса страны. Экономический кризис недавних лет выявил практически полное отсутствие внутреннего потенциала девелоперских организаций, которое связано с крайне неудовлетворительной организацией самих процессов инвестиционного планирования, прогнозирования и анализа, которые формируют систему инвестиционного проектирования, абсолютно на различных уровнях управления в процессе реализации портфеля инвестиционно-строительных проектов, что, собственно, и привело практически к полному упадку строительного комплекса.

Восстановление национальной экономики после кризиса оказывает значительное влияние на состояние российской строительной отрасли, характеризующейся увеличением числа строительных компаний на фоне вполне устойчивого роста количества реализуемых инвестиционных проектов в строительстве, а также объема подрядных работ, что в полной мере отвечает поставленным задачам для увеличения объемов коммерческого, жилищного и промышленного строительства.

Для активного развития субъектов инвестиционно-строительного комплекса в посткризисный период сегодня необходима разработка и внедрение абсолютно новых подходов к проектированию систем управления инвестиционными проектами в строительных организациях с применением усовершенствованных методов анализа и прогнозирования рисков развития.

Потребность в реформировании механизмов инвестиционно-строительного проектирования исходит из задач хозяйственного развития компаний строительного комплекса в абсолютно новых экономических условиях и направлена на создание конкурентоспособных и привлекательных в инвестиционном плане структур.

Ввиду этого следует отметить, что девелоперские компании, которые осуществляют свою деятельность согласно четко регламентированным принципам инвестиционного проектирования, несомненно, получат возможность не только полностью обеспечить вполне успешную реализацию своих инвестиционных проектов в строительстве, но также приобрести достаточно устойчивые продолжительные инвестиционные связи и, в том числе, снизить стоимость привлеченного капитала.

Оценивая эффективность любого инвестиционного проекта в сфере строительства, используют такие показатели как «затраты», «стоимость реализации объекта строительства» и «время». При этом от скорости реализации самого строительного проекта зависит и величина затрат, и стоимость строительного объекта.

Основной целью при разработке и осуществлении строительного проекта является высокое качество сооружаемого объекта, минимальные затраты ресурсов и короткие сроки возведения [3]. Важнейшим исходным процессом организации строительства является развертывание работ на площадке. От того насколько это организовано зависят сроки возведения и введения строительного объекта в эксплуатацию. Помимо организационной составляющей на скорость возведения здания оказывает влияние научно-технический прогресс, совершенствование организации и технологии строительства, повышение производительности труда. Поэтому предлагается использовать организационно-экономический подход, учитывающий особенности строительного производства.

Организационно-экономический подход позволяет соотнести уровень затрат и скорость реализации инвестиционного проекта. Основа данного подхода заключается в делении ресурсов на активные, определяющие время строительства и пассивные, зависящие от времени работы активных ресурсов. Активные инвестиции представляют собой самостоятельное осуществление абсолютно всех операций в ходе инвестирования (реинвестирование, покупка и продажа активов, ребалансировка инвестиционного портфеля, перевод капитала из одних активов в другие и т. п.), а также самостоятельный выбор инструментов, применяемых для инвестирования, самостоятельное управление капиталом.

Иными словами, активное инвестирование представляет собой способ вложения капитала, где инвестор играет важную роль: целиком действует исключительно на свой страх и риск, а также принимает решения инвестиционного характера и самостоятельно несет за них ответственность. При этом пассивный доход в данном случае зарабатывает исключительно инвестор. Примерами активных инвестиций являются инвестиции в золото, недвижимость, бизнес и т. п., которые осуществляются самостоятельно.

Пассивные инвестиции представляют собой предоставление собственного капитала в управление 3-му лицу либо компании (организации по управлению активами предприятия, инвестиционному фонду либо персональному управляющему), т. е. это такой вид инвестирования, где инвестор лишь предоставляет собственный капитал, выполняя при этом пассивную роль, а управлением занимается уже кто-то другой. Взаимоотношения инвестора и управляющего капиталом строятся согласно заключенному договору, где описывается уровень ответственности каждой из сторон, а также другие финансовые моменты. Пассивный доход инвестору обеспечивается управляющим его капиталом, за что тот получает определенное вознаграждение.

Примерами пассивных инвестиций являются инвестиции в ПИФы, инвестиции в PAMM-счета, передача капитала в доверительное управление и т. п.

Данные способы инвестирования довольно тесно переплетаются друг с другом.

Уменьшая или увеличивая время использования активных и пассивных ресурсов, можно изменять связанные с ними затраты и продолжительность строительного процесса.

Литература:

- Методические рекомендации по оценке эффективности инвестиционных проектов (утв. Минэкономики РФ, Минфином РФ, Госстроем РФ 21.06.1999 N ВК 477).

- Бояндин К. В. Особенности формирования системы управления инвестициями в жилищном строительстве на современном этапе развития // Экономический вестник. — 2016. — № 5–1(183). — С.83–85.

- Гаврилин Ю. Д. Инвестиционно-строительный проект // Профиль. — 2017. — № 1. — С.19–23.

- Гуськова Н. Д. Инвестиционный менеджмент. — М.: КноРус, 2010. — 456 с.

- Игина Л. Ю. Кому выгодно строительство? — М.: Юристъ, 2012. — 480 с.

- Киреев Р. О. Рентабельность инвестиций в строительстве // Эксперт. — 2015. — № 4. — С.38–43.

- Кондрашова А. Р. Достоинства и недостатки методов экономической оценки инвестиций // Экономика. — 2014. — № 7. — С.351–354.

- Коост А. Ф. О некоторых вопросах налоговой составляющей инвестиционных проектов // Вестник ЧГУ. — 2012. — № 2. — С.19.

- Кошелев В. А. Оценка проектных затрат в строительстве с учетом рисков // Российское предпринимательство. — 2014. — № 5(251). –С.63–68.

- Малинина А. А. Пути повышения эффективности воспроизводства основных фондов в строительстве // Экономика строительства. — 2017. — № 3(45). — С.88.

- Мирзабекова М. Ю. Оценка инвестиционного проекта // Инновационная наука. — 2016. — № 1–1(13). — С.140–145.

- Никонова А. В. Перспективы и некоторые аспекты развития инвестиционного менеджмента строительной сферы в России // Российский экономический журнал. — 2016. — № 7. — С.25.

- Павлюк А. Р. Инвестиции в строительство // ЭКО. — 2013. — № 4. — С.14–21.

- Теплова Т. В. Инвестиции. — М.: Юрайт, 2011. — 724 с.

- Цветков А. М. Формирование денежных потоков от реальных инвестиций // Национальные приоритеты России. — 2017. — № 1(23). — С.10–12.