В статье рассматривается проблема регулирования валютного курса и совершенствования денежно-кредитной политики в РФ. Рассмотрены основные подходы к совершенствованию валютной системы на основании различных механизмов и инструментов, позволяющих достигнуть оптимального соотношения между колебаниями курса национальной валюты и инфляцией.

Ключевые слова: валютный курс, инфляционное таргетирование, эмиссионная политика, ключевая ставка, валютный рынок

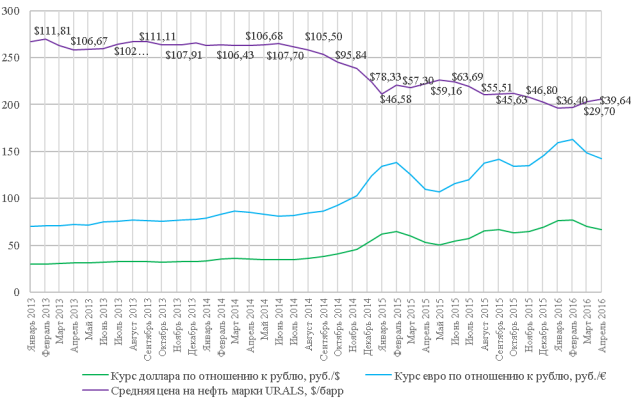

Осень 2014 г. стала серьезным испытанием для российской экономики. Данный период ознаменовал начало резкого снижения курса рубля по отношению к иностранным валютам, сопровождающегося падением мировых цен на нефть. С 10 ноября 2014 г. ЦБ РФ перешел к политике плавающего валютного курса ликвидировав валютный коридор, существовавший в течение последних 10 лет. Только за 3 месяца с сентября по ноябрь 2014 г. курс рубля сократился на 27 % к доллару и на 18,9 % к евро. При этом цена на нефть марки URALS в этом периоде сократилась со 101 до 78 долларов за баррель.

Несмотря на осторожные оценки экспертов в 2015 г. негативные тенденции усилились, и концу года средняя мировая цена на нефть упала до 36,4 долларов за баррель, курс доллара достиг отметки в 69 рублей за доллар, а курс евро 76 рублей за евро. Ситуация незначительно выровнялась в апреле 2016 г., однако ни курс рубля, ни цены на нефть не вернулись к отметкам аналогичного периода 2015 г.

Рис. 1. Курс рубля и средняя цена на нефть марки URALS, 2013–2016 [Источник: сайт ЦБ РФ. — URL: www.cbr.ru]

Стоит отметить, что стабильность национальной валюты по отношению к иностранным валютам является базовой характеристикой устойчивой экономики. Известный английский экономист Дж. Кейнс утверждал, что «не существует более ловкого и верного способа низвержения существующих основ общества, чем дестабилизация валюты» [1]. Ослабление курса национальной валюты ведет к существенному удорожанию импорта, в результате чего потери несут отнюдь не только иностранные поставщики, но и отечественные компании, так как зачастую они ввозят из-за рубежа сырье, комплектующие и оборудование, не имеющие аналогов внутри страны.

Курс национальной валюты отражает состояние национальной валютной системы под которой понимается форма организации валютных отношений, закрепленная в законодательном порядке. С точки зрения государственного регулирования среди основных элементов валютной системы большое значение имеет установленный внутри страны режим валютного курса.

Как упоминалось ранее, в РФ с ноября 2014 г. введен режим плавающего валютного курса. Плавающий валютный курс формируется под влиянием спроса и предложения на валюту. ЦБ РФ в данном случае проводит денежно-кредитную политику посредством регулирования ключевой ставки и таргетирования инфляции. Поддержание курса национальной валюты в данном случае становится второстепенной задачей.

Основные преимущества плавающего валютного курса заключается в следующем:

1. Данная политика в долгосрочной перспективе отвечает целям денежно-кредитной политики РФ может поспособствовать сохранению золотовалютных резервов, а в краткосрочной перспективе позволяет увеличился очистить рынок от спекуляций.

2. Крупнейшие экспортеры, обладающие валютной выручки получили возможность влиять на курс рубля, продвигая свои экономические интересы.

3. Ослабление курса рубля позволяет компенсировать потери нефтяных компаний от снижения цен на нефть за счет курсовых разниц

Стоит отметить, что 2015 г. показал, что отток капитала из страны, курс рубля упал до рекордных значений и даже в самый сложный период экспортеры не спешили продавать валютную выручку.

При всех преимуществах режим плавающего валютного курса показал серьезные недостатки:

- Плавающий валютный курс неэффективен для стран специализирующихся на экспорте природных ресурсов (в т. ч. для РФ), цена на которые формируется на внешнем рынке. Большая часть нефтедобывающих стран придерживаются режима стабильных или фиксированных курсов, что связано с тем, то курс валюты данных государств может сильно колебаться в зависимости от конъюнктуры на сырьевых рынках и притока иностранного капитала.

- Политика плавающего валютного курса в условиях российской экономики в связи с высокими объемами импортируемой продукции отнюдь не сдерживает инфляцию, а приводит к ее значительному росту. За 2015 г. потребительские цены выросли на 15,5 %, а цены производителей выросли на 12,4 %.

- Политика плавающего валютного курса ведет к очень резкому обесценению национальной валюты. В РФ это усиливается необходимостью погашения значительных объемов внешнего долга в условиях действия финансовых санкций [2]. По мнению ряда экспертов масштаб обесценения российского рубля был более существен, чем у других стран-экспортеров нефти.

Кроме, рассмотренного ранее, инфляционного таргетирования и плавающего валютного курса ЦБ РФ в качестве основных элементов валютного регулирования в последние два года использовались следующие инструменты:

- Эмиссионная политика. Повысить курс национальной валюты позволяла дополнительная эмиссия денег и увеличение денежной массы. Подобные меры могут вести к усилению инфляции, что в кризисный период может очень негативно сказаться на экономической ситуации в стране.

- Валютные интервенции. В зависимости от необходимости укрепления или ослабления национальной валюты ЦБ продает или покупает крупную партию иностранной валюты на межбанковском рынке, что приводит к снижению или повышению ее стоимости. Валютные интервенции осуществляются ЦБ за счет валютных резервов, именно от них зависят возможности для регулирования курса национальной валюты [5]. Крупные интервенции допускаются не чаще 1–2 раз в год, более мелкие воздействия могут использоваться чаще. С 2014 по 2015 г. ЦБ РФ в связи с осуществлением валютных интервенций международных резервы РФ сократились с 510 млрд до 364 млрд долл., что представляет собой минимальное значение с 2009 года.

- Ключевая ставка. В сентябре 2013 г. в качестве инструмента денежно -кредитного регулирования стала использоваться ключевая ставка — процентная ставка по основным операциям ЦБ РФ, направленных на регулирование ликвидности банковского сектора. Чем ниже данная ставка, тем доступнее кредитные ресурсы, посредством которых осуществляется вливание денег в развитие экономики, что стимулирует потребление и совокупный спрос и ведет к стабилизации курса национальной валюты [6]. В начале 2015 г. большинство финансово- кредитных организаций пересмотрели свою кредитную политику, повысив процентные ставки, что было связано с существенным увеличением ключевой ставки Центрального банка РФ до 17 % в декабре 2014 г. В феврале-марте 2015 г. ключевая ставка ЦБ РФ опустилась с 17 % до 14 %, но это не принесло ожидаемых позитивных изменений на рынке банковских услуг. 30 октября 2015 г. ЦБ РФ принял решение оставить ключевую ставку на уровне 11,00 % годовых. До конца 2016 г. возможно понижение ключевой ставки до 10 %.

- Операции сдолговыми обязательствами. Для повышения курса национальной валюты ЦБ РФ, осуществляет выпуск и продажу на фондовом рынке своих долговых обязательств, таких как облигации государственного внутреннего займа или казначейские облигации. Данные меры способствуют изъятию из оборота денежной массы национальной валюты, что приводит к повышению ее стоимости и укреплению ее курса [7].

Для углубленного понимания динамики валютного курса в РФ необходимо учитывать ряд внутренних факторов, оказывающих влияние на него:

- Отрицательная динамика ВВП. Важнейшим макроэкономическим показателем, оказывающим существенное влияние на курс национальной валюты является рост валового внутреннего продукта. За 2015 год ВВП РФ сократился на 3,7 %, а в 2016 г. по прогнозам МВФ данный показатель может сократиться на 1,1 % [3]. Восстановление экономики РФ возможно не ранее 2017–2018 гг.

- Темпы инфляции. Высокая инфляция в стране вопреки суждениям ряда экономистов является как причиной, так и следствием снижения курса национальной валюты. Как правило обесценение денег в результате инфляции в стране ведет к падению курса национальной валюты к валютам тех стран, в которых темп инфляции ниже. Сдерживание темпов инфляции в настоящее время является приоритетной задачей ЦБ РФ. Целевой ориентир инфляции, установленный ЦБ РФ, должен составить 4 % к 2017 году [4]. При этом стоит отметить, что в 2015 г. таргет составлял — 4,5 %, в то время как реальный рост цен составил 15,5 %, то есть превысил целевое значение в 3,4 раза. В случае российской экономики скорее не инфляция повлияла на снижение курса национальной валюты, а наоборот колебания валютного курса привели к росту цен на импортируемые товары, сырье и полуфабрикаты, что спровоцировало высокие темпы инфляции.

- Состояние платежного баланса. Специалистами в области валютного регулирования считается, что активный платежный баланс страны будет способствовать повышению курса национальной валюты, в том случае если увеличивается спрос на нее со стороны иностранных кредиторов. В свою очередь наличие пассивного платежного баланса порождает тенденцию к снижению курса национальной валюты, так как кредиторы обменивают ее на иностранную валюту для погашения своих внешних обязательств. За январь-апрель 2016 г. положительное сальдо счета текущих операций платежного баланса РФ года, снизилось в 2,3 раза, что свидетельствует о том, что для укрепления национальной валюты с точки зрения данного фактора перспективы отсутствуют.

- Деятельность валютных рынков испекулятивные валютные операции. Контрагенты на валютных рынков в случае ожиданий снижения курса валюты стараются быстро реализовать данные активы, производя их обмен на более устойчивые валюты, что подрывает позиции ослабленной валюты. В настоящее время на российских валютных рынках сохраняется достаточно сложная ситуация, несмотря на то что со второго квартала 2016 г. рубль начал немного укрепляться, инвесторы не спешат приобретать рублевые активы, так как ожидания насчет курса рубля остаются весьма негативными.

- Отток российского капитала вдругие страны. Укрепление иностранной валюты ведет к тому, что ряд инвесторов прекращают держать свободные денежные средства в рублях и переводят свои активы в валюту. Инвестирование в собственную экономику становится экономически непривлекательным, а отток капитала из страны способствует легализации незаконно полученных денежных средств, что способствует падению курса рубля [5].

- Поведенческий фактор иожидания населения. Ожидая снижения курса рубля, население страны, стремясь заработать определенные средства на собственных сбережениях, приобретают более стабильную валюту.

В условиях экономического спада данный процесс быстро развивается и значительная часть контрагентов переводит свои активы из рубля в другие валюты, что связано с опасением дальнейшего падения рубля.

Помимо внутренних факторов на курс рубля оказывают влияние и внешние факторы среди которых следует отметить:

- Снижение мировых цен на нефть. Ранее уже отмечалось существенное влияние мировых цен на нефть на динамику курса рубля. Учитывая, что в российском бюджете превалируют нефтегазовые доходы (43,99 % по плану на 2016 г.), то их снижение существенно влияет как на экономическую ситуацию в стране, так и на курс национальной валюты. Динамика курса рубля по отношению к доллару и евро (см. рис.1) существенно коррелирует с динамикой мировых цен на нефть. По прогнозам экспертов до 2018 г. существенного повышения мировых цен на нефть ожидать не следует.

- Внешнеполитическая ситуация встране. Российской экономике в последние годы приходится функционировать в условия экономических санкций. В мае 2016 г. США и государства ЕС высказались за необходимость продления санкционного давления на РФ из-за ситуации, сложившейся на Украине. Отмены санкций против ряда секторов экономики РФ в ближайшей перспективе ожидать не стоит. Все это дополнительно подрывает доверие к российской валюте.

- Инвестиционные вложения вэкономику России. Большое значение для повышения привлекательности национальной валюты является привлечение прямых иностранных инвестиций в экономику страны. При этом инвестиции должны быть направлены прежде всего в реальный сектор экономики, в том числе на реализацию инвестиционных проектов в обрабатывающей промышленности, ориентированных на внешний рынок, наукоемкие отрасли, проекты на условиях соглашения о разделе продукции и концессионных договоров [5].

- Степень использования определенной валюты вмеждународных расчетах. Данный фактор фактически не имеет прямого отношения к российскому рублю, который, как отмечалось ранее не является полноценной свободно конвертируемой валютой.

- Ускорение или задержка международных платежей. Считается, что при ожидании снижения курса национальной валюты импортеры стремятся избавиться от валютной выручки и ускорить платежи контрагентам в иностранной валюте, а экспортеры наоборот стараются как можно позже ее продать. В условиях плавающего валютного курса данные тенденции приводят значительному ослаблению национальной валюты.

- Степень доверия квалюте на национальном имировых рынках.В настоящее время степень доверия к российскому рублю крайне низка, при этом если учитывать опыт Китая, то перспективы для усиления позиций рубля все же имеются. Напомним, что 30 ноября 2015 г. совет директоров МВФ принял решение включить китайский юань в состав корзины СДР, которая должна вступить в силу с 1 октября 2016 г. и будет действовать в течение последующих 5 лет. Некоторые эксперты прогнозируют увеличение иностранных инвестиций в китайские активы, другие эксперты считают, что Китай будет открывать миру свою финансовую систему и выполнять условия по ослаблению жесткой фиксации курса юаня. Финансовая система РФ в последние годы также стала более открытой, но сохраняются санкции против крупных российских банков, что существенно тормозит ее развитие. При этом российский рубль обладают низкой покупательной способностью в сравнении с мировыми резервными валютами.

Неэффективность новой валютной политики тесно связана с другой проблемой, связанной с тем, что российский рубль по-прежнему не является полноценной свободно конвертируемой валютой, то есть валютой, свободно и неограниченно обмениваемой на другие иностранные валюты. Стоит отметить, что рубль находится в категории обеспеченных валют, но является крайне нестабильной валютой для признания ее центральными банками зарубежных стран.

В настоящее время выделяется несколько подходов к совершенствованию валютной системы РФ, которые можно условно разбить на несколько направлений. Одни экономисты предлагают «девалютизацию» российской экономики за счет установления фиксированного курса доллара 30–40 % выше паритетного значения, что по их мнению вполне достаточно для защиты внутреннего рынка.

Другие авторы проблему падения курса рубля видят в низком уровне монетизации экономики РФ, который составляет порядка до 45 % и многократно отстает от ряда стран, где этот показатель часто превышает 100 % (в Японии — более 150 %, в Китае — более 200 %). Денежно-кредитная политика государства должна быть направлена на решение проблемы увеличения монетизации, что предполагает строгий контроль ее инфляционного эффекта, при этом не преувеличивая его значение [8].

Третий подход сформулировал академик С. Ю. Глазьев, согласно которому ЦБ РФ должен кардинально поменять направления и задачи денежно-кредитной политики. По мнению Глазьева действующая политика ЦБ РФ «стимулирует валютные спекуляции в ущерб реальному сектору экономики». Жесткая денежно-кредитная политика ЦБ, которая направленна на снижение инфляции, ведет экономику РФ в «стагфляционную ловушку».

Также С. Ю. Глазьев критикует переход к политике плавающего курса рубля, утверждая, что при открытом характере российской экономики, зависимости ее нефтегазовых доходов и значительной доли импорта на потребительском рынке, свободное курсообразование не будет способствовать макроэкономической стабильности. Волатильность цен на мировых рынках, финансовые спекуляции или любое другое изменение внешнеэкономических условий функционирования экономики при плавающем режиме валютного курса в корне изменяет направленность деятельности ЦБ по достижению запланированного уровня инфляции.

В качестве решения проблемы Глазьевым предлагается введение избирательных ограничений на трансграничное движение спекулятивного капитала, мер валютного регулирования, таких как налог на вывоз капитала, ограничение валютной позиции коммерческих банков и других мер. Выход из «стагфляционной ловушки» предполагается за счет перехода к многоканальной системе рефинансирования коммерческих банков под спрос на кредиты со стороны производственных предприятий, предусматривающий контроль за целевым использованием предоставляемых кредитных ресурсов. Предполагается, что ставки рефинансирования по должны соответствовать уровню рентабельности соответствующих секторов экономики и свойственных им рисков [9].

По мнению С. Ю. Глазьевапри средней рентабельности обрабатывающей промышленности в 7,5–8 % кредит, выдаваемый по ставкам 10 % и выше, не может использоватьсябольшинством предприятий ни для инвестиций, ни для пополнения оборотного капитала, за исключением ряда отраслей нефтегазового и химико-металлургическогосектора [2]. Это говорит о необходимости снижения ключевой ставки ЦБ РФ, так как зачастую банки не могут выдавать даже кредиты на льготных условиях по ставке ниже ключевой. Политика ЦБ РФ в этом плане является очень жесткой и не отвечает потребностям экономических субъектов. Еще одним предложением Глазьева является создание инвестиционных банков для предприятий реального сектора, и установка для них адекватных требований налогообложения [9].

Несомненно, что поддержание стабильного курса рубля должно являться задачей ЦБ РФ, его отстранение от проблем регулирования валютного курса в настоящее время оказалось неэффективным. В мае 2016 г. несмотря на небольшой мировых цен на нефть рубль укрепился очень незначительно, что говорит о том, что рубль очень чувствителен к ценам нефть, при корректировках курса к снижению, но очень слабо чувствителен к ним при корректировке курса к повышению.

С начала 2016 г. все более очевидным становится, что необходимо изменение методов денежно-кредитного регулирования со стороны ЦБ РФ. Те меры которые были эффективны в 2014–2015 гг. становятся по большей части неэффективными. Денежно — кредитная политика должна стать менее жесткой, но быть ориентирована на снижение инфляции и стабилизацию курса национальной валюты.

Литература:

- Как менялось отношение граждан к доллару// Информационный портал Banki.ru: [сайт]. URL: http://www.banki.ru/news/bankpress/?id=6680194 (дата обращения: 14.05.2016)

- Расторгуева А. Н. Валютный курс: понятие, сущность и роль в глобальном экономическом пространстве // Экономика и управление: проблемы, решения. ̶ 2015. ̶ № 1. ̶ С. 85–90.

- World economic outlook (International Monetary Fund) Washington, DC: International Monetary Fund. URL: http://www.imf.org/external/pubs/ft/weo/2016/01/pdf/text.pdf (дата обращения: 14.05.2016)

- Эффективность денежно-кредитной политики Центрального банка РФ в 2014 и 2015 годах/Е. А. Янова, Д. А. Михалевский, Д. А. Сухов, А. Ю. Уфимцева// Фундаментальные исследования. ̶ 2016. ̶ № 2–3. ̶ С. 674–678

- Основные факторы, формирующие валютный курс российского рубля / Е. Е. Лазарева, И. М. Лысенко, М. Н. Шишова // Вестник Пензенского государственного университета. — 2015. — № 2 (10). — C. 76–81.

- Россия на международном валютном рынке: особенности и тенденции изменения валютных курсов/ Позяева В. А., Мартынюк Д. В., Демченко С. К. // Приоритетные направления развития науки и образования. — 2015. — № 4 (7). — C. 317–318.

- Чумакова Н. А., Белоусова А. А. Падение курса российской валюты: в чем причина?// Инновационная наука. — 2016. — № 2–2 (14). — C. 136–139.

- Ершов М. В. Денежно-кредитная политика: остается немало вопросов //Вестник Финансового университета. — 2016. — № 1 (91). — C. 15–19.

- Глазьев С. Ю. Стабилизация валютно-финансового рынка как необходимое условие перехода к устойчивому развитию// Экономика региона. ̶ 2016. ̶ Т. 12. № 1. ̶ С. 28–36.

- Саркисова Р. А. Взаимодействие валютных курсов и уровня экономического развития // Электронный научный журнал. ̶ 2016. ̶ № 1 (4). ̶ С. 583–589