В условиях рецессии экономики юридические предприятия стремятся к максимально выгодному финансированию своих проектов. В качестве экономически выгодного финансового инструмента можно рассматривать финансовый лизинг. Имущество, которое является объектом аренды — подлежит обложению налогом на имущество. А в том случае если объектом аренды выступает транспортное средство то так же облагается и транспортным налогом.

В соответствии со статьей 374 НК РФ объектами налогообложения для российских организаций признается движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета. Следует обратить внимание на то, что налог на имущество платит тот, у кого на балансе находится объект аренды.

Экономия в лизинге достигается за счет налога на прибыль и налога на имущество примерно в равных пропорциях. Однако, для различных амортизационных групп она разная, и чем выше группа тем больше экономия. При этом эффект экономии на налоге на имущество с 2013 года для движимого имущества утрачен ввиду отмены налога у данной группы имущества с 2013 года. Таким образом, при лизинге имущества 7 амортизационной группы, до 2013 года экономия составляла 6,44+6,09=12,53 %. С 2013 года экономия по данному имуществу от применения схемы лизинга составляет теперь по сравнению с кредитом 6,44 %.

В соответствии со статьей 356 НК РФ транспортный налог (далее в настоящей главе — налог) устанавливается настоящим Кодексом и законами субъектов Российской Федерации о налоге, вводится в действие в соответствии с настоящим Кодексом законами субъектов Российской Федерации о налоге и обязателен к уплате на территории соответствующего субъекта Российской Федерации.

Устанавливая налог, законодательные (представительные) органы субъектов Российской Федерации определяют налоговую ставку в пределах, установленных настоящей главой. В отношении налогоплательщиков-организаций законодательные (представительные) органы субъектов Российской Федерации, устанавливая налог, определяют также порядок и сроки уплаты налога. (часть вторая в ред. Федерального закона от 04.10.2014 N 284-ФЗ). При установлении налога законами субъектов Российской Федерации могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Налоговый кодекс РФ (статья 357) говорит о том, что плательщиком налога владельцев автотранспортных средств является то лицо, на чье имя транспортное средство зарегистрировано в соответствующих органах, то есть это будет не обязательно балансодержатель как в случае с налогом на имущество. Зачастую транспортное средство регистрируется на имя лизингополучателя.

На основании ст. 665 Гражданского кодекса РФ договор лизинга относится к договорам аренды. Лизинговые платежи для лизингополучателя эквивалентны арендным платежам.

По договору лизинга лизингополучатель часто уплачивает лизингодателю авансовый платеж. НДС к вычету с авансового платежа лизингополучатель имеет право, если имеет счет-фактуру от лизингодателя (п. 12 ст. 171 Налогового кодекса РФ). Далее лизингополучатель производит ежемесячные лизинговые платежи и восстанавливает НДС, ранее предъявленный к вычету в отношении авансового платежа (подп. 3 п. 3 ст. 170 НК РФ).

Случается, что в соответствии с договором лизинга, лизингополучатель уплачивает лизингодателю первоначальный лизинговый платеж, значительно превышающий сумму последующих ежемесячных платежей. Этот платеж не является авансовым, поэтому если организация имеет счет фактуру, она может принять НДС к вычету в отношении такого платежа в полном объеме. Случается, что налоговые органы требуют предъявлять налог к вычету по первоначальному лизинговому платежу равными суммами в течение срока действия договора. Суды встают на защиту налогоплательщиков и считают такую позицию налоговиков незаконной (Постановление ФАС Уральского округа от 25.01.10 № Ф09–11300/09-С2 по делу № А60–29890/2009-С6).

По ежемесячным лизинговым платежам НДС, предъявленный лизингодателем, принимается к вычету при наличии счетов-фактур и отражения их в книге покупок. Причем неважно, произведена оплата лизингодателю или нет, вычет НДС лизингополучатель производит в периоде возникновения правовых оснований для применения такого вычета (счет-фактура от лизингодателя).

Суммы НДС, входящие в выкупную цену, принимаются к вычету после перехода права собственности на лизинговое имущество к лизингополучателю (подп. 1 п. 2 ст. 171, п. 1, ст. 172 НК РФ). Финансовое ведомство указывает, что лизингополучатель имеет право на вычет НДС независимо от того, на чьем балансе (лизингодателя, или лизингополучателя) учитывается предмет лизинга (Письмо Минфина РФ от 22.11.04 № 03–03–01–04/1/128).

Для подтверждения права на вычет нужны следующие документы: договор лизинга, график лизинговых платежей, документы, подтверждающие оплату лизинговых платежей, акт приемки-передачи лизингового имущества. Об этом чиновники Минфина говорили в Письме от 09.11.06 № 03–03–04/1/745. Если предмет лизинга — недвижимое имущество, чиновники рекомендуют ежемесячно составлять акт об оказании услуг по аренде недвижимого имущества (Письмо Минфина РФ от 07.06.06 № 03–03–04/1/505).

Согласно статье 260 НК РФ Расходы на ремонт основных средств, произведенные налогоплательщиком, рассматриваются как прочие расходы и признаются для целей налогообложения в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат. Положения настоящей статьи применяются также в отношении расходов арендатора амортизируемых основных средств, если договором (соглашением) между арендатором и арендодателем возмещение указанных расходов арендодателем не предусмотрено. Порядок распределения расходов, связанных с осуществлением всех видов ремонта, а также технической эксплуатации транспортных средств, определяется договором аренды.

В настоящее время российское законодательство устанавливает ряд относительных налоговых преимуществ для участников лизинговой сделки.

Например, балансодержатель имущества, которое является предметом лизинга, имеет право применять к нему механизм ускоренной амортизации с коэффициентом не выше трех (пункт 7 статьи 259 НК РФ и статьи 31 Федерального закона от 29.10.1998 N 164-ФЗ (ред. от 31.12.2014) «О финансовой аренде (лизинге)"). Однако,данные положения не распространяются на ОС, которые относятся к первой, второй и третьей амортизационным группам, в случае если амортизация по данным ОС начисляется нелинейным методом.

Так же лизингополучателю представлена возможность отнесения на расходы, уменьшающие налогооблагаемую прибыль, лизинговых платежей в полном объеме, независимо от величины процентов (комиссионного вознаграждения) лизингодателю.

Предлагаем рассмотреть движение НДС в лизинговой сделки для клиентов с Общей системой налогообложения:

Таблица 1

|

Аванс |

Аванс + остаток стоимости оборудования |

|

Клиент платит аванс лизингодателю |

Лизингодатель платит аванс и остаток стоимости оборудования поставщику |

|

Лизингодатель платит НДС с аванса государству |

Поставщик платит НДС со стоимости оборудования, включая аванс государству |

|

Лизингополучатель (клиент) возвращает НДС саванса |

Лизингодатель возвращает НДС саванса истоимости оборудования |

Компания — лизингодатель имеет право на вычет в полном размере в момент поставки оборудования, даже если лизингодатель выплатил не всю сумму за оборудование поставщику.

Аванс и остаток стоимости оборудования оплачиваются отдельно и в разные даты. Так же стоимость оборудования может выплачиваться лизингодателем поставщику по частям. Это может происходить пока оборудование производится, либо уже после получения оборудования лизингодателем и лизингополучателем, в зависимости от договора купли-продажи между поставщиком и лизингодателем.

Таблица 2

|

Оказанные лизинговые услуги | |

|

Лизингодатель платит НДС государству за оказанные лизинговые услуги ежемесячно (НДС на лизинговый платеж) |

Клиент возмещает НДС ежемесячно |

|

Так же лизингодатель платит НДС ссуммы, которую клиент превышает при оплате лизингового платежа |

Клиент так же имеет право вернуть НДС сданной суммы от государства |

Выручка, полученная лизингодателем от сделки (от оказания лизинговых услуг), в соответствии с действующим налоговым законодательством подлежит обложению налогом на добавленную стоимость по расчетной ставке. Сумма налога на добавленную стоимость, уплаченного лизингополучателем в составе лизинговой платы, принимается у него к зачету по мере отнесения платежей на издержки производства и обращения.

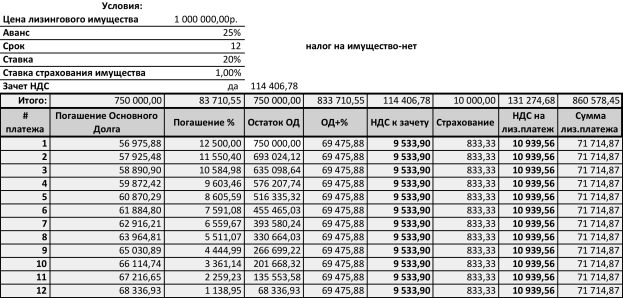

Рассмотрим движение НДС в лизинговой сделке на примере Рисунка 1.

Рис. 1. График лизинговых платежей

Если клиент находится на Общей системе налогообложения, то он имеет возможность вернуть НДС на лизинговый платеж в полном объеме.

НДС на лизинговый платеж складывается из: ОД+ %+дополнительные расходы (если они имеются, в данном примере дополнительные расходы не использованы)+ налог на имущество (если он имеется, в данном примере не используется)+страхование-НДС к зачету)*0,18.

Cумма НДС к зачету состоит из НДС на лизинговое имущество-НДС с аванса (так как его клиент возмещает отдельно по другой статье).

Из всего вышеперечисленного можно сделать вывод, что лизинговая сделка обладает рядом весомых налоговых преимуществ как для лизингодателя, так и для лизингополучателя. В условиях рецессии экономики лизинг является мощным финансовым инструментом в помощи бизнесу.

Литература:

- Иванов А. А. Договор финансовой аренды (лизинга).-М.: Проспект, 2001.- 64 с.

- НК РФ//Консультант плюс. URL: http://www.consultant.ru/document/cons_doc_LAW_28165/

- Кабатова Е. В. Лизинг: правовое регулирование, практика. — М.: ИНФРА-М, 2006. -98 c.

- Макеева В. Г. Лизинг.-М.:, 2000. -57 с.

- Мартынов А. Ю. Банки и лизинг.-М.: МАКС Пресс, 2001. -15 с.