В докладе рассматриваются колебания нормативов ликвидности (мгновенной, текущей и долгосрочной) как типичные действия банков в условиях финансовой нестабильности банковского сектора России, а также выявляются основные модели поведения кредитных организаций по увеличению и (или) уменьшению ликвидных активов.

Ключевые слова: банковская система, финансовая нестабильность, мгновенная ликвидность, текущая ликвидность, долгосрочная ликвидность.

Влияние финансовой нестабильности банковского сектора на ликвидность кредитных организаций обусловлено определенными моделями поведения банков, возникающими после принятия управленческого решения правлением банка.

В условиях финансовой нестабильности банковского сектора Российской Федерации, опираясь на колебания представленных нормативов ликвидности, можно сформулировать следующие типичные действия банков — наращивание высоколиквидных активов, переход на «короткие» кредиты и сознательное недополучение прибыли. Затем, переждав финансовую нестабильность в банковском секторе, кредитные организации, как правило, избавляются от высоколиквидных активов посредством выпуска их в оборот — кредитование. При этом «лакомым» сегментом для банков становятся юридические лица, испытывающие на себе последствия кризисных ситуаций.

Таблица 1

Расчет нормативов ликвидности [3]

|

Нормативы [1] |

Значение на 01. 01. | |||||||||||

|

ПАО Банк «ЮГРА» | ||||||||||||

|

Мгновенной ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

43.40 |

54.50 |

72,80 |

49,00 |

53,20 |

83,20 |

147,10 |

118,75 |

83,40 | ||||

|

Текущей ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

52.50 |

66.70 |

86,90 |

104,90 |

88,90 |

91,00 |

141,50 |

109,68 |

70,06 | ||||

|

Долгосрочнойликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

75.40 |

105.60 |

24,40 |

60,50 |

85,60 |

86,70 |

98,60 |

89,34 |

76,44 | ||||

|

ПАО «Сбербанк России» | ||||||||||||

|

Мгновенной ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

45.10 |

53.50 |

82.50 |

80.60 |

50.80 |

61.40 |

53.60 |

74.30 |

110,20 | ||||

|

Текущей ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

54.00 |

70.50 |

114.40 |

103.00 |

72.90 |

74.30 |

58.50 |

66.40 |

150,53 | ||||

|

Долгосрочной ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

101.90 |

71.40 |

73.80 |

78.00 |

87.30 |

99.80 |

102.50 |

111.20 |

65,40 | ||||

|

АО КБ «Ситибанк» | ||||||||||||

|

Мгновенной ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

19.30 |

36.30 |

80.10 |

100.10 |

111.70 |

74.10 |

47.40 |

51.60 |

150,88 | ||||

|

Текущей ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

57.80 |

78.80 |

110.40 |

119.80 |

92.60 |

78.00 |

80.10 |

93.10 |

280,84 | ||||

|

Долгосрочнойликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

100.70 |

46.50 |

25.30 |

16.10 |

35.90 |

33.40 |

21.00 |

28.60 |

11,85 | ||||

|

АО «Россельхозбанк» | ||||||||||||

|

Мгновенной ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

62.20 |

173.30 |

169.10 |

87.20 |

100.60 |

70.10 |

53.40 |

55.80 |

148,29 | ||||

|

Текущей ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

98.80 |

190.90 |

96.00 |

76.40 |

139.90 |

68.90 |

84.40 |

103.10 |

285,53 | ||||

|

Долгосрочной ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

89.30 |

83.70 |

85.40 |

87.90 |

83.40 |

88.00 |

95.20 |

86.90 |

67,66 | ||||

|

АО «Газпромбанк» | ||||||||||||

|

Мгновенной ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

47.60 |

32.20 |

44.30 |

29.60 |

71.50 |

63.00 |

42.20 |

32.70 |

50,06 | ||||

|

Текущей ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

81.20 |

83.30 |

98.80 |

91.50 |

90.50 |

92.40 |

80.70 |

76.70 |

151,69 | ||||

|

Долгосрочной ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

68.30 |

93.30 |

93.60 |

81.50 |

89.10 |

95.10 |

105.80 |

105.60 |

52,79 | ||||

|

АО «Тойота Банк» | ||||||||||||

|

Мгновенной ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

617.00 |

455.50 |

755.40 |

1047.60 |

368.90 |

313.80 |

188.30 |

1108.50 |

398,36 | ||||

|

Текущей ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

1884.30 |

738.00 |

162.90 |

207.80 |

122.40 |

106.60 |

103.70 |

442.10 |

180,95 | ||||

|

Долгосрочной ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

4.30 |

52.60 |

75.40 |

86.50 |

89.20 |

87.20 |

80.90 |

97.80 |

76,43 | ||||

|

АО «РН Банк» | ||||||||||||

|

Мгновенной ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

256.30 |

81.50 |

104.20 |

73.60 |

475.80 |

2903.40 |

2532.10 |

152.10 |

85,45 | ||||

|

Текущей ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

108.10 |

174.90 |

139.10 |

165.60 |

697.10 |

377.30 |

27189.00 |

195.60 |

253,23 | ||||

|

Долгосрочной ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

106.10 |

59.20 |

81.80 |

86.40 |

22.90 |

0.00 |

3.20 |

95.70 |

60,26 | ||||

|

ООО «БМВ Банк» | ||||||||||||

|

Мгновенной ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

- |

7973.70 |

0.00 |

862.40 |

1969.80 |

525.80 |

279.40 |

592.20 |

47,87 | ||||

|

Текущей ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

- |

10359.60 |

8465.00 |

890.50 |

2747.70 |

247.90 |

396.00 |

970.70 |

119,87 | ||||

|

Долгосрочной ликвидности |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 | |||

|

- |

52.90 |

66.00 |

68.20 |

74.50 |

85.90 |

86.40 |

82.80 |

107,90 | ||||

Функциональная дифференциация кредитных организаций позволит выделить основные модели поведения банков в условиях финансовой нестабильности банковского сектора Российской Федерации. [2, с.663] При этом для целей анализа необходимо опустить группу «системно значимые кредитные организации», как законодательно регламентируемые Банком России, и определить их как «вне категории». В данном случае отнесение к одной из трех групп субъективно (примерно 60 % процентов попадания пиков и падений за анализируемый период).

Рис. 1. Динамика норматива мгновенной ликвидности (промышленно направленные кредитные организации)

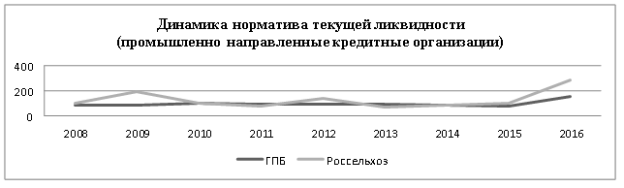

Рис. 2. Динамика норматива текущей ликвидности (промышленно направленные кредитные организации)

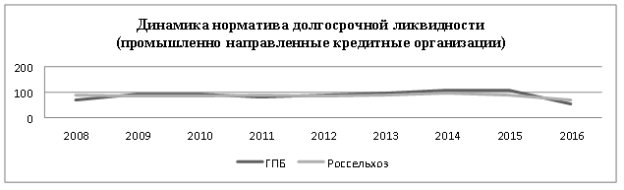

Рис. 3. Динамика норматива долгосрочной ликвидности (промышленно направленные кредитные организации)

Для группы промышленно направленных кредитных организаций присуще следующие манеры поведения в условиях финансовой нестабильности банковского сектора:

– незначительное и постепенное увеличение норматива мгновенной ликвидности, посредством наращивания высоколиквидных активов;

– поддержание норматива долгосрочной ликвидности посредством выдачи кредитные требования с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней.

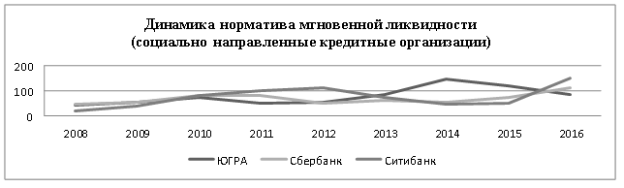

Рис. 4. Динамика норматива мгновенной ликвидности (социально направленные кредитные организации)

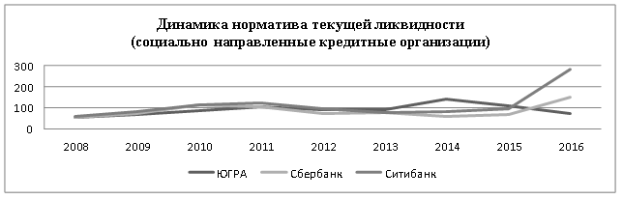

Рис. 5. Динамика норматива текущей ликвидности (социально направленные кредитные организации)

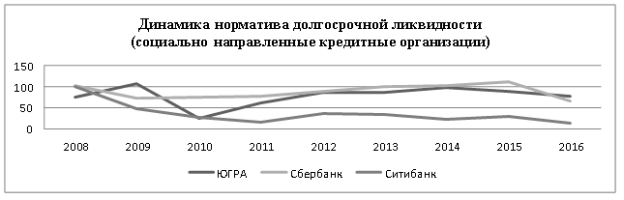

Рис. 6. Динамика норматива долгосрочной ликвидности (социально направленные кредитные организации)

Так, для группы социально направленных кредитных организаций присуще следующие манеры поведения в условиях финансовой нестабильности банковского сектора:

– интенсивное увеличение норматива мгновенной ликвидности, посредством наращивания высоколиквидных активов;

– уменьшение или поддержание уровня установленного на момент финансовой нестабильности в банковском секторе норматива долгосрочной ликвидности посредством невыдачи «долгих кредитов»;

– сознательное недополучение прибыли.

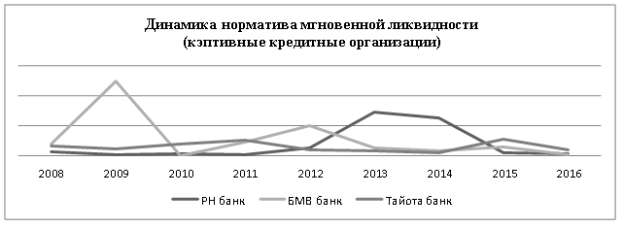

Рис. 7. Динамика норматива мгновенной ликвидности (кэптивные кредитные организации)

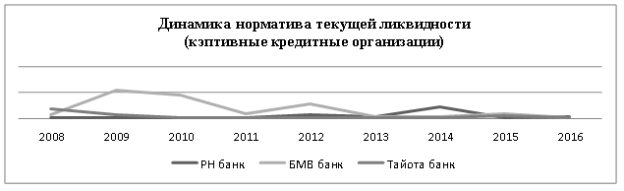

Рис. 8. Динамика норматива текущей ликвидности (кэптивные кредитные организации)

Рис. 9. Динамика норматива долгосрочной ликвидности (кэптивные кредитные организации)

Группе кэптивных кредитных организаций присуще исключительно та манера поведения в условиях финансовой нестабильности банковского сектора, которая выбрана после координации между управляющей компанией и советом директоров банка.

Литература:

- Инструкция Банка России «Об обязательных нормативах банков» № 139-И от 03.12.2012 г. (ред. от 30.11.2015);

- Черных М. И. Проблемы управления банковской ликвидностью // Проблемы развития финансово-банковской системы России и стран СНГ: материалы II Международной студенческой научно-практической конференции. — Саратов: Саратовский социально-экономический институт (филиал) РЭУ им. Г. В. Плеханова, 2015. — С. 660–665;

- Официальный сайт Центрального Банка РФ [Электронный ресурс] Режим доступа: http:// www.cbr.ru (дата обращения 01.02.2016).