В статье рассматривается фактор ликвидности «устойчивость ресурсной базы», проводиться анализ его влияния на ликвидность банковского сектора, а также даются показатели для его оценки.

Ключевые слова: финансовая нестабильность, ликвидность, ликвидность банковского сектора, факторы ликвидности, устойчивость ресурсной базы.

На ликвидность банка, как и на его деятельность, действует огромное количество факторов разнонаправленного действия. По этой причине банки, при выявлении складывающих отрицательных тенденций в области ликвидности в своей деятельности вынуждены учитывать не только размер ликвидности, но и факторы, которые оказывают на нее прямое или косвенное действие, анализировать их воздействие и выбирать рекомендации по изменению политики коммерческого банка с целью предупреждения устранения негативных последствий. Данные факторы принято подразделять на внутренние и внешние факторы. Внутренние факторы, как правило, действуют на уровне самого банка и связаны с его политикой. Внешние факторы носят объективный характер и банк должен максимально приспосабливать к ним свою кредитную политику [1, с.232]. В данной статье рассмотрим влияние внешнего показателя «Качество и устойчивость ресурсной базы банка» на ликвидность банка.

По мнению Стародубцевой Е. Б. «ресурсная база является определенным фактором для объема и степени развития активов банка» в связи с этим наличие большей доли ценных бумаг, срочных вкладов в пассивах дает банку большую уверенность в своей ликвидности [1, с.236]. Другими словами, качество и устойчивость ресурсной базы скорее является одним из «гарантов» ликвидности банка в целом, нежели фактором, но может оказать на него негативное влияние.

Рассмотрим с этой точки зрения банковский сектор Российской Федерации. Качество и устойчивость ресурсной базы особенно в периоды финансовой неустойчивости выходит на одну из лидирующих позиций в связи с тем, что она сокращается и увеличивается посредством реагирования населения на внешние факторы и ситуации, создаваемые в банковском секторе. Например, главным фактором сокращения ресурсной базы кредитных организаций в январе 2013 года был отток 7,8 % депозитов юридических лиц и 1,3 % вкладов физических лиц. Кроме того, весьма существенно (на 18,3 %) сократился объем средств, привлеченных от Банка России. При этом, уже в декабре 2014 года был зафиксирован прирост средств клиентов (на 1,8 %), хотя вклады физических лиц сезонно снизились на 1,6 %, а депозиты юридических лиц выросли на 2,0 %. Средства организаций на расчетных и прочих счетах в январе 2014 года увеличились на 9,6 %.

В 2016 году в структуре пассивов банковского сектора наметился тренд на замещение средств Банка России рыночными источниками (в первую очередь — вкладами физических лиц). Совокупная доля средств клиентов в пассивах банковского сектора на январь 2017 не изменилась, по сравнению с показателем 2016 года — 62,5 %. На 01.01.2017 за счет вкладов формировалось 30,2 % пассивов банков (на начало 2016 года — 28,0 %). Вклады физических лиц номинально выросли за 2016 год лишь на 4,2 % (за 2015 год — на 25,2 %), до 24,2 трлн. рублей; с исключением влияния курсового фактора прирост составил 9,2 % [2, c. 20].

По данным Банка России можно проанализировать динамику доли вкладов и ценных бумаг в пассивах банковского сектора за десять последних лет (см. табл. 1). Ключевые изменения произошли в периоды финансовой неустойчивости банковского сектора, давление в изменении структуры пассивов банковского сектора в общей массе оказали вклады физических лиц (на 01.01.2009 — на 4,6 %; на 01.01.2015 на 5,6 %).

Таблица 1

Доля вкладов иценных бумаг впассивах банковского сектора,%[1]

|

Наименование |

Вклады физических лиц |

Средства, привлеченные от организаций |

Облигации, векселя ибанковские акцепты |

Совокупная доля | |

|

Резиденты |

Нерезиденты | ||||

|

01.01.2017 |

30,2 |

27,1 |

4,9 |

1,9 |

64,1 |

|

01.01.2016 |

28,0 |

28,1 |

6,2 |

2,4 |

64,7 |

|

01.01.2015 |

23,9 |

25,6 |

6,6 |

2,9 |

59 |

|

01.01.2014 |

29,5 |

25,3 |

5,7 |

3,9 |

64,4 |

|

01.01.2013 |

28,8 |

26,1 |

5,6 |

4,4 |

64,9 |

|

01.01.2012 |

28,5 |

29,0 |

4,6 |

3,7 |

65,8 |

|

01.01.2011 |

29,0 |

27,9 |

5,0 |

4,0 |

65,9 |

|

01.01.2010 |

25,4 |

27,6 |

4,9 |

3,9 |

61,8 |

|

01.01.2009 |

21,0 |

25,6 |

5,8 |

4,0 |

56,4 |

|

01.01.2008[2] |

25,6 |

28,8 |

6,2 |

5,5 |

66,1 |

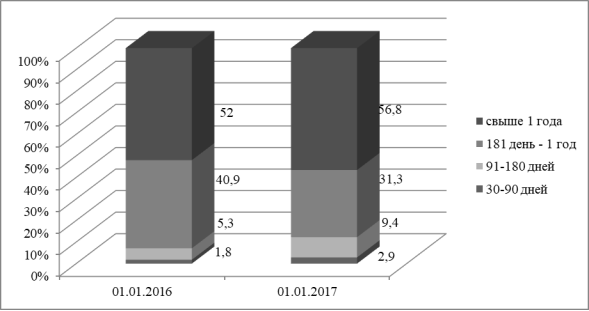

При этом совокупная доля за вышеизложенные года также уменьшилась на 9,7 % за 2008 год, и на 5,4 % за 2014. Также следует отметить тенденцию уменьшения долевого содержания в структуре пассивов банковского сектора облигаций, векселей и банковских акцептов — за анализируемый период на 3,6 %. Анализ средств, привлеченных от организаций за исключением кредитных организаций, показывает увеличение доли в пассивах после пикового периода финансовой неустойчивости банковского сектора. При этом, исходя из теоретической интерпретации фактора «Качество и устойчивость ресурсной база», имеются в виду срочные вклады, в связи с этим рассмотрим за два года крайних года долю вкладов от общего объема с разбивкой по срочности (см. рис. 1).

Рис. 1. Доля вкладов от общего объема с разбивкой по срочности, %

Исходя из данных предоставленных на рисунке 1 [2, с. 20], стоит отметить, что срочные вклады кредитных организаций занимают меньшую долю от общего объема, и при выполнении обязательных нормативов ликвидности Н2 и Н3 смогут обосновать свое качество при создании и соотношении платежного календаря. Также следует заметить, что ценные бумаги и их доля в пассивах (исходя из данных — незначительная доля) могут вызвать проблемы с ликвидностью в краткосрочном периоде, а также при волатильности курса валюты (если речь пойдет в отдельности о валютных ценных бумагах) в долгосрочном и краткосрочном периоде и т. д. Вышеизложенное относится к отдельному фактору такому как «качество ресурсной базы», в расчет которого помимо ценных бумаг должны входить еще и иные показатели, то стоит фактор ликвидности «качество и устойчивость ресурсной базы» рассматривать и рассчитывать отдельно друг от друга.

В связи с этим уже фактор «устойчивости ресурсной базы» в данном случае банковскоо сектора можно рассмотреть со точки зрения внезапного оттока денежных средств, как со стороны физических лиц, так и со стороны юридических лиц, поскольку это может вызвать банковскую панику среди населения, как следствие проблемы с ликвидностью и платежеспособностью. Резюмируя вышеизложенное, следует в качестве контроля фактора устойчивости ресурсной базы использовать показатель динамики внезапного оттока вложенных денежных средств, который не должен нормативно регулироваться по отношению к отдельным банкам, но должен служить оповещением приближающихся ситуаций финансовой неустойчивости (при анализе банковского сектора России) или финансовых проблем (при анализе отельного банка).

Рассматривать данный фактор можно в рамках общего мониторинга (при анализе лет) или при глубоком мониторинге, учитывая оттоки отдельных кредитных организаций в общем объеме.

![]() (1)

(1)

где

КОво — количество кредитных организаций, у которых в течение отчетного периода был хотя бы один или более внезапных оттоков вкладов от физических лиц или (и) юридических лиц;

∑КО — количество кредитных организаций, действующих на момент проведения анализа.

Показатель совокупного оттока вкладов по кредитным организациям (ОВко) показывает у какого процента кредитных организаций от общего количества кредитных организаций, действующих на территории России, существуют трудности с ведением депозитной политики в рамках привлечения вкладов от юридических и физических лиц. Рекомендуемое значение при расчете данного коэффициента составляет 5 %. В случае, если коэффициент равен 50 и более процентов, это говорит о том, что больше половины или половина кредитных организаций банковского сектора не могут удержать денежные средства вкладчиков на счетах, и о приближении финансовой неустойчивости в банковском секторе.

![]() (2)

(2)

где

КОфл — количество кредитных организаций, у которых в течение отчетного периода был 1 или более внезапных оттоков вкладов от физических лиц;

Показатель совокупного оттока вкладов физических лиц по действующим кредитным организациям (ОВфл) показывает у какого процента кредитных организаций от общего количества кредитных организаций, действующих на территории России, существуют трудности с ведением депозитной политики в рамках привлечения вкладов от физических лиц.

![]() (3)

(3)

где

КОюл — количество кредитных организаций, у которых в течение отчетного периода был 1 или более внезапных оттоков вкладов юридических лиц;

Показатель совокупного оттока вкладов юридических лиц по действующим кредитным организациям (ОВюл) показывает у какого процента кредитных организаций от общего количества кредитных организаций, действующих на территории России, существуют трудности с ведением депозитной политики в рамках привлечения вкладов от юридических лиц.

Оттоком вкладов для вышеизложенных показателей будет считаться внезапное, т. е. не запланированное платежным календарем изменение общей массы привлеченных ресурсов в виде вкладов на 5 и более процентов от общей массы всех привлеченных вкладов.

В рамках мониторинга устойчивости ресурсной базы банковского сектора можно рассматривать отток вкладов по физическим и юридическим лицам в общем, т. е. по годам. Рассчет показателя будет осуществляться по следующей формуле:

![]() (4)

(4)

где

Nов — совокупное количество оттоков за анализируйемый период по всем кредитным организациям. На одно расчетное количество оттоков приходится одна кредитная организация, у которой в течении одного расчетного периода (год) бал хотя бы один или более внезапных оттоков от физических лиц или (и) юридических лиц

n — анализируемый период в годах;

∑КО — берется среднее арифмитическое количество кредитных организаций, действующих за анализируемый период.

Показатель мониторинга устойчивости ресурсной базы банковского сектора в области оттока вкладов показывает процентное содержание кредитных организаций за анализируемый период, у которых имеются трудности с ведением депозитной политики в рамках привлечения вкладов, как от юридических, так и от физических лиц.

Литература:

- Стародубцева, Е. Б. Основы банковского дела: учебник/ Е. Б. Стародубцева — 2-е изд., перераб. и доп. — М.: ИД «ФОРУМ»: ИНФРА-М, 2015.

- Отчет о развитии банковского сектора и банковского надзора в 2016 году [Электронный ресурс] — Режим доступа: http://www.cbr.ru/publ/bsr/bsr_2016.pdf

- Отчет о развитии банковского сектора и банковского надзора в 2014 году [Электронный ресурс] — Режим доступа http://www.cbr.ru/publ/bsr/bsr_2014.pdf

- Отчет о развитии банковского сектора и банковского надзора в 2012 году [Электронный ресурс] — Режим доступа: http://www.cbr.ru/publ/bsr/bsr_2012.pdf

- Отчет о развитии банковского сектора и банковского надзора в 2010 году [Электронный ресурс] — Режим доступа: http://www.cbr.ru/publ/bsr/bsr_2010.pdf

- Отчет о развитии банковского сектора и банковского надзора в 2008 году [Электронный ресурс] — Режим доступа: http://www.cbr.ru/publ/bsr/bsr_2008.pdf

[1] Сводная статистика доли вкладов и ценных бумаг в пассивах банковского сектора составлена самостоятельно на основании отчетов о развитии банковского сектора и банковского надзора за последние 10 лет в соответствии с рисунками структуры пассивов банковского сектора.

[2] Расчетный год вводится для визуального отображения оттока вкладов и ценных бумаг, приходящийся на 01.01.2009