Темпы развития региональных сетей банков не остаются неизменными и меняются в зависимости от ситуации как в банковской сфере, так и в политической и экономической в глобальном масштабе. Поэтому проблемы формирования эффективных региональных банковских сетей требуют постоянного анализа и выработки на его основе механизмов принятия решений по развитию сетей.

Конкурентное противостояние банков сегодня невозможно без организации развития региональных подразделений. В свою очередь формирование, как и преобразование сети низовых подразделений банков в регионах, требует качественно проработанной стратегии развития банка в целом и региональной сети в особенности.

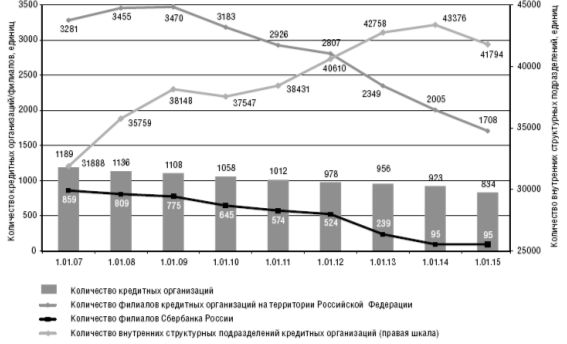

Если в отношении количества кредитных организаций и филиалов за десятилетний период наблюдается устойчивое падение, то динамика количества внутренних структурных подразделений имеет явно выраженную тенденцию к росту, снижаясь в кризисные периоды с 38148 до 37547 и с 43376 до 41794 соответственно к 2009г и 2015 г. (рис.1) [1].

Особый интерес в развитии банковских сетей вызывает быстрый рост количества низовых структурных подразделений с 37547 на начало 2010 г до 41794 на начало 2015 г, а также сокращение числа кредитных организаций и филиалов в результате преобразования их в операционные офисов.

Такое преобразование позволяет оптимизировать деятельность банковской сети за счет таких параметров как: численность работников, оперативность взаимодействия с клиентом, перераспределение операций с головным офисом (например, передача операций с ценными бумагами в головной офис или функций работы с корпоративным клиентом). Последнее действие (связанное со взаимодействием с корпоративным клиентом), однако, не является бесспорным и в действительности может привести к усложнению взаимодействия с региональным бизнесом и снижению с его стороны лояльности к банку.

Рис. 1. Количество кредитных организаций и их филиалов [1]

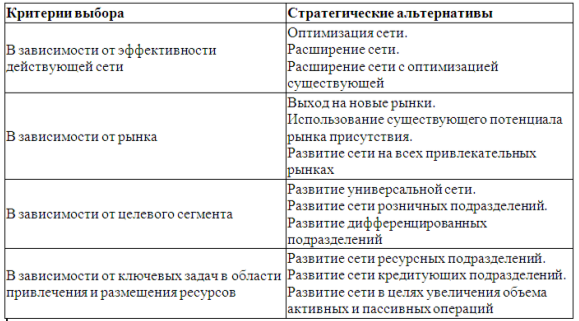

Направления развития банковской сети зависит как от внутренних параметров банка, так и от характеристики окружения и тенденций его развития (Таблица 1).

Таблица 1

Направления развития региональной сети банка [2]

Это и текущая эффективность сети, и приоритеты, и ресурсные возможности банка. Необходимо выработать четкое представление о целях и задачах в региональной политике банка и критериях, опирается ли стратегия на увеличение доли рынка, увеличение ресурсной базы или развитие сети кредитующих подразделений и др.

Развитие региональной сети способствует повышению эффективности банка за счет перераспределения функций между подразделениями разных уровней и оптимизации операционных затрат.

Однако необходимо также учесть и сопровождающие риски при реализации проекта, а также предусмотреть способы их нивелирования, разработать решения для устранения проблемных вопросов (Таблица 2).

Таблица 2

Риски и методы их нивелирования

|

Возможные недостатки/риски |

Пути решения |

|

Для Розничного блока | |

|

На период адаптации, возможно временное сокращение объемов бизнеса. |

|

|

Риски не укомплектования в срок кадрами необходимой квалификации. На период адаптации, временное увеличение текучести кадров. |

Проведение совместных мероприятий с подразделением по работе с персоналом в целях выработки единой позиции по своевременному и качественному подбору персонала, а также формированию кадрового резерва в отделении. |

|

Для Корпоративного блока | |

|

Ухудшение взаимодействия со смежными службами (ЮС и ПБ), если они не будут централизованы. |

Планируется централизация Юридической службы и службы по работе с проблемными активами. |

|

Нежелание клиентов переходить на обслуживание на другую территорию (в другое ОСБ) — потеря клиентов. |

Мотивация клиентов повышением их статусности в связи с переводом на обслуживание в более крупные административные центры. |

|

Увеличение сроков рассмотрения сделки на начальном этапе перехода на новую модель. |

Риск кратковременного увеличения срока минимален и возможен только на период адаптации. |

|

Несвоевременное реагирование на возникновение проблемной задолженности. |

Планируется выделение служб сопровождения что должно положительно способствовать качеству мониторинга. |

|

Потеря квалифицированного персонала из реорганизуемых ОСБ. |

Планируется приведение грэйдов КИ СКБ в соответствие требованиям ЦА. При действующей структуре, риски потери квалифицированного персонала аналогичные из-за высокой нагрузки. |

|

Другие | |

|

Ослабление контроля за состоянием филиальной сети. |

|

Для принятия окончательного решения по реализации проекта реорганизации банковской сети должно быть полное понимание финансовой подоплеки, получено безусловное подтверждение экономической целесообразности реализации запланированных мероприятий. Круг финансовых проблем любого проекта ограничивается двумя вопросами:

- Определение источников формирования инвестиционных ресурсов;

- Определение направлений их эффективного использования.

На решение данных вопросов может быть направлено применение различных методов оценки целесообразности реализации проектов. Финансово-экономические аспекты проекта находят свое отражение в построении финансовой модели.

Для построения финансовой модели проекта необходимо выполнить следующие этапы:

- Определение выручки по годам проекта.

- Определение затрат по годам проекта.

- Расчет прибылей и налогов по годам проекта.

- Расчет потока денежных средств.

- Расчет показателя эффективности, основанного на дисконтировании денежного потока (NPV).

Показатель NPV представляет собой разницу между всеми денежными притоками и оттоками, приведёнными к текущему моменту времени (моменту оценки проекта). Он показывает величину денежных средств, которую инвестор ожидает получить от проекта, после того, как денежные притоки окупят его первоначальные инвестиционные затраты и периодические денежные оттоки, связанные с осуществлением проекта. Поскольку денежные платежи оцениваются с учётом их временной стоимости и рисков, NPV интерпретируется как стоимость, добавляемая проектом. Её также можно интерпретировать как общую прибыль инвестора.

Для расчета финансовой модели проекта реорганизации сети в качестве драйверов могут быть выбраны:

- Персонал.

a) Выручка –рассчитана экономия ФОТ от перераспределения персонала из back-office во front-office;

b) Затраты — выплата выходных пособий сокращаемому персоналу.

- Недвижимость.

a) Выручка — сдача в аренду высвобожденных площадей (аппарата реорганизуемых филиалов) — определен перечень собственных объектов недвижимости, необходимость в эксплуатации которых будет отсутствовать; отказ от аренды площадей (аппарата реорганизуемых филиалов) — определен перечень арендуемых объектов недвижимости, необходимость в эксплуатации которых будет отсутствовать;

b) Затраты — на необходимые мероприятия по ремонту и реконструкции помещений.

- Бизнес (основной драйвер — долевое участие в формировании выручки — 95 %).

a) Выручка от ввода численности генерирующей доходы (Розничный блок и Корпоративный блок) — определена совокупная выручка на основе средних значений выручки генерируемой в разрезе специалистов front-office (РБ и КБ);

b) Выручка от оптимизации структуры управления — ускорения принятия решений (Корпоративный блок) –совокупная выручка от проведенных улучшении определена экспертным путем.

Литература:

- Отчет о развитии банковского сектора и банковского надзора в 2014 году. М.: Центральный банк Российской Федерации, — 2015

- Ломакина О. Н., Валинурова А. А. Стратегия развития сети коммерческого банка. Аналитическийжурнал Управление в кредитной организации http://www.reglament.net/bank/mng/2011_6_article.htm