Ключевые слова: коммерческий банк; клиент; депозитные операции; ресурсы коммерческого банка; депозитная политика; депозитная ставка; система страхования вкладов.

В настоящее время сбережениям населения отводится важное место среди экономических явлений, поскольку находятся на стыке интересов граждан, государства и финансовых организаций.

Сбережения населения являются главным показателем уровня благосостояния россиян, непосредственно связанным с потреблением, доходами и расходами. В тоже время, сбережения населения являются ценным ресурсом экономического развития, источником инвестирования и кредитования хозяйств.

Замедление темпов роста экономики Российской федерации требует укрепления финансовой системы государства и ее банковской составляющей, сокращение рисков кризиса и обеспечения устойчивости банковского сектора. Существенная роль в этом принадлежит аккумуляции сбережений населения во вклады коммерческих банков.

Отношения в сфере банковских вкладов всегда играли значительную роль в жизни общества. Спектр банковских услуг по привлечению средств физических лиц постоянно расширяется. Личные сбережения населения являются предметом деятельности целого ряда финансовых и нефинансовых организаций, осуществляющих посреднические функции в движении капитала. Методы аккумулирования сбережений населения вызывает теоретический и практический интерес.

Взаимоотношения в сфере банковских вкладов постоянно играли значительную роль в жизни общества. Спектр банковских услуг по привлечению сбережений населения постоянно расширяется. Личные накопления населения считаются предметом деятельности целого ряда финансовых и нефинансовых организаций, осуществляющих посреднические функции в движении денежных средств. Способы аккумулирования сбережений населения вызывает теоретический и практический интерес.

Сбережения — это неиспользованная за конкретный период часть денежного дохода физического лица либо семьи, элемент оборота денежных доходов населения. Проблемы аккумулирования денежных накоплений населения в экономику и неразрешенность многих социальных проблем возникает не в связи с отсутствием средств, а в связи с неразвитостью эффективных способов сбережений населения в инвестиции, обеспечивающего мобилизацию внутренних источников экономического роста, социально-экономическую безопасность граждан. В этой связи, анализ способов аккумулирования сбережений населения, определения их роли в поддержании устойчивых темпов экономического роста и росте благосостояния населения считается крайне актуальным как в теоретическом, так и в практическом отношении.

Владельцы свободных денежных средств не всегда могут пожелать использовать свои накопления на инвестиции. Но при наличии финансового посредника возможно их использование для инвестиций. Однако для этого финансовый посредник должен взять на себя риск инвестиций, получая определенный процент доходов за свои услуги.

Сбережения населения неоднородны по своему составу. Выделение различных форм сбережений зависит от используемого в процессе классификации критерия. Существует три практически пригодных для классификации сбережений критерия: функциональная направленность; организационная форма; ликвидность. Указанные критерии позволяют выделить и классифицировать различные формы сбережений (рис. 1).

Банковская система России предназначена для постоянного развития реальной экономики и удовлетворения потребностей населения, а не только для получения прибыли кредитными организациями. Наполнение ликвидностью кредитных организаций в значительной мере зависит от банковских вкладов населения при соответствующем доверии к этой системе

Целью депозитных операций является соблюдение интересов банка и улучшение ликвидности его баланса, своевременное выполнению обязательств перед клиентами, что предполагает знание основных правил, лежащих в основе депозитных операций.

Показатели надежности и ликвидности наделяют банк конкурентными преимуществами в работе на межбанковском рынке, допускают применение инструментов привлечения денежных средств для удешевления финансирования текущих платежей, обеспечения краткосрочной ликвидности, наиболее эффективного применения остатков на банковских счетах.

Депозиты являются важным источником ресурсов коммерческих банков. За счет привлеченных ресурсов банки покрывают наибольший удельный вес своих потребностей в средствах.

Операции по привлечению сбережений населения во вклады связаны со значительнымиматериальными и денежными затратами банка, ограниченностью свободных денежных средств. Это не позволяет коммерческому банку в случае необходимости получить средства для проведения активных операций.

Наибольший удельный вес в структуре ресурсов банка занимают средства до востребования, представляющие остатки на текущих счетах клиентов. Возможность их одновременного изъятия представляет для банка существенный риск. Поэтому значительную часть этих ресурсов коммерческие банки не могут использовать для кредитования. Срочные депозиты банка также не освобождены от данного риска. Несмотря на то, что подобные ресурсы предоставлены коммерческому банку на конкретные сроки, у их владельцев существует возможность отозвать свои средства из банка досрочно. И досрочный отзыв срочных депозитов, и изъятие ресурсов до востребования в объемах, превышающих запланированные банком, могут стать факторами риска потери банком ликвидности.

Значительная часть клиентов, не доверяя финансовой системе, предпочитает самостоятельно хранить сбережения, забирая их с банковских депозитов. У населения очень большая боязнь того, что вклады будут изъяты, заморожены, движение затруднено, будут переводы под какие-то другие условия.

Проблема привлечения временно свободных средств связана в основном со столкновением двух противоположных позиций: банка с одной стороны и клиентов с другой. Банки заинтересованы в большей степени в расширении сферы привлечения средств на более длительное время и с выплатой более низких процентов. Вкладчики же проявляют более высокий интерес к размещению средств на короткий срок и с получением более высокого процента по депозитам. Решение данной проблемы сводится к нахождению приемлемого уровня сроков и доходов по привлеченным ресурсам, которые отвечали бы интересам обоих сторон.

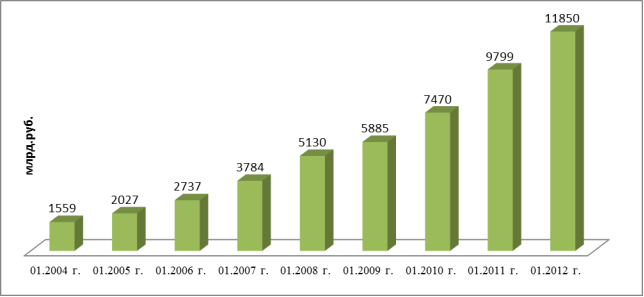

Динамика объема вкладов населения за 2004–2012 гг. представлена на рисунке 2. За данные период наблюдается стабильный рост депозитной активности населения [6]. Объем вкладов населения за период с 1 января 2004 г. по 1 января 2012 г. увеличился в 7.6 раза. Рассмотрим динамику вкладных операций за период 2011–2014 гг.

Рис. 2. Динамика объема вкладов населения в Российских банках в 2004–2012 гг. (млрд. руб.)

За 2011 год объем вкладов россиян продолжил свой рост, но темпы роста существенно замедлились по сравнению с 2010 годом. За 2011 год средства населения на депозитах в банках выросли на 20.9 % или на 2.05 трлн руб., а в 2010 году рост был на уровне 31.2 %, что в абсолютных величинах составило 2.33 трлн руб. Это, в частности, является свидетельством снижения склонности физических лиц к накоплению в 2011 году [2].

Приток средств населения в банковскую систему России в 2012 году был наибольшим за всю ее современную историю — объем вкладов вырос на 2.38 трлн руб. В то же время относительные темпы прироста вкладов населения оказались в 2012 году немного ниже, чем в 2011 году — 20 % вместо 21 %. Данный факт связан с тем, что в 2011 году рубль снижался относительно основных мировых валют, а в 2012 году, наоборот, укреплялся. Так если в 2011 году была положительная валютная переоценка, то в 2012 году — отрицательная. С учетом эффекта переоценки валютных вкладов 2012 год оказался успешнее 2011 года. В целом, в 2012 году рынок депозитов населения претерпел довольно существенные изменения в области предпочтений населения и динамики процентных ставок. Тенденции 2012 года нашли свое продолжение и в 2013 году[3].

Темпы роста депозитов в российских банках в 2013 году лишь на 1 процентный пункт меньше результата 2012 года (19 % против 20 %). С учетом валютной переоценки снижение темпов было более существенным. Ослабление рубля привело к увеличению темпов роста депозитов физических лиц на 2 процентных пункта, то есть очищенные от валютной переоценки темпы роста депозитов в 2013 году составили 17 % против более 20 % в 2012 году. Таким образом, наблюдается явное снижение депозитной активности. [4].

Главными причинами слабой депозитной активности россиян в 2014–2015 годах стали ослабление рубля и как следствие уход вкладчиков в альтернативные способы накопления, а также снижение доверия к банковской системе вследствие санкций, наложенных на банки, и большого количества отзыва лицензий у средних и некрупных коммерческих банков. Так же, по итогам 2014 и первого полугодия 2015 годов прослеживалось уменьшение реальных доходов населения, что ограничивало их возможности в формировании накоплений.

Согласно исследованиям, проведенным рейтинговым агентством «РИА Рейтинг» из представленных 688 банков, привлекающих средства населения включенных в рейтинг по итогам 2014 года только порядка 60 % смогли продемонстрировать положительные темпы прироста привлеченных средств физических лиц. В прошлые годы таких банков было существенно больше — 70 % и 73 % в 2013 и 2012 годах соответственно. При этом значительная валютная переоценка помогла многим банкам показать положительный результат, хотя в реальности у них наблюдался отток вкладов.

Таким образом, практически половина российских банков в 2014–2015 годах столкнулась с оттоком вкладов в реальном выражении. Это, явно, связано с изменившимися предпочтениями вкладчиков — население в условиях политической и экономической нестабильности выбирает более надежные, по их мнению, способы накопления.

Из числа 100 основных по размеру вкладов банков, позитивная динамика наблюдалась у 81 % (85 % в 2013 г.), что существенно больше, нежели по банковской системе в целом. При этом в числе крупнейших банков страны также наблюдалась значительная дифференциация по темпам роста в различных размерных группах. В частности, за год прирост объема вкладов среди 10 крупнейших банков составил 10.6 %, а у банков, занявших места с 11 по 100, практически в два раза больше — уже 20.6 %. Подобная разница между ТОП-10 и другим крупными банками в темпах прирост сопряжена с тем, что в условиях фронтального увеличения процентных ставок в течение практически всего 2014 года банки за пределами ТОП-10 проявляли значительную гибкость и активнее увеличивали свои ставки по вкладам. В особенности это выражалось после повышения ключевой ставки (в 2014 г. она повышалась 3 раза). Другим важным фактором, повлиявшим на более слабый рост объема депозитов населения у 10-и крупнейших банков, стали санкции со стороны западных стран.

В целом неплохая динамика вкладов у ТОП-100 банков по размеру депозитов привела к увеличению концентрации денежных средств населения в банках. Доля 100 кредитных организаций за 2014–2015 годы возросла приблизительно на 1 процентный пункт, вплоть до 91.3 % на 1 июля 2015 годы, при этом за 2-ой квартал прирост был на уровне 0.4 процентных пункта. Увеличение доли крупных банков связано, в первую очередь, с относительно масштабным отзывом лицензий в 2014–2015 годах у средних и небольших банков. Увеличение концентрации вкладов продолжит повышаться в 2016 г. из-за уменьшения количества рыночных игроков (по причине отзыва лицензий и продолжения процесса слияния банков), а кроме того из-за восстановления доверия населения к крупным банкам, попавшим под санкции.

В 2014–2015 годах частные банки продолжили выигрывать конкурентную борьбу у государственных банков. Объем вкладов у частных банков увеличился более чем на 10 %. Иностранные банки также показали хороший результат — объем вкладов вырос на 8 %, тогда как государственные банки смогли увеличить объем вкладов только на 6.8 %. Невысокие темпы роста объема вкладов государственных банков в большей степени связанны с вводом против части из них санкций западными странами, а также традиционной меньшей гибкостью в вопросе процентных ставок.

Например, в декабре 2014 года на фоне слухов о расширении санкций в отношении российских финансовых организаций в СМИ появилось достаточно много информации об ограничениях работы карт у Сбербанка. В связи с этим вкладчики начали выстраиваться в очереди у банкоматов и отделений. Очереди, случаи отсутствия денег в банкоматах, перебои в работе интернет-банка из-за очень большого числа операций дополнительно подогревали панические настроения. Сбербанк смог достаточно быстро справится с паникой вкладчиков и восстановить доверие клиентов, однако данная ситуация отразилась на темпах роста вкладов. Объем вкладов за декабрь 2014 года у Сбербанка увеличился на 137 миллиардов рублей, тогда как за декабрь 2013 года — на 647 миллиардов рублей [5].

Основное направление в розничном бизнесе коммерческого банка — активизация работы по привлечению депозитов населения. Необходимо решить задачу прекращения оттока депозитов.

Привлечение сбережений населения сопряжено с определенными расходами по выплате процентов. В связи с этим у коммерческого банка постоянно существует угроза невозможности их разместить таким образом, чтобы не только компенсировать данные затраты, но и обеспечить получение нужной прибыли.

Аргументированная процентная политика в сфере депозитных операций должна принимать во внимание реальность условий установления процентов по абсолютно всем видам вкладов. Процентные ставки по депозитам должны быть увязаны с реальными экономическими процессами, происходящими в наличном и безналичном платежном обороте, иметь соответствующую мобильность, реагировать на тенденции изменения денежной массы. При этом, процентная ставка по депозитам может выступать как модель социально-экономической защиты вкладчиков от обесценения их сбережений и основной стимул, активизирующий клиентов хранить свои текущие денежные сбережения на банковских счетах.

В области привлечения денежных средств банковская политика должна акцентировать внимание на увеличении ресурсной базы именно за счет вкладов физических лиц. Банку необходимо предлагать для физических лиц финансовые продукты, которые разработаны на основе регулярно проводимого на рынке услуг и вкладов мониторинга, уровня потребности по вкладам на определенных условиях. Для физических лиц процентная политика банка относительно срочных депозитов должна быть направлена на предложение ставок по процентам. Делается это с учетом рыночных условий и резервных банковских требований, что, в свою очередь, обеспечивает вкладчикам накопление вложенных средств и соответственно их прирост. Повышение доли долгосрочных депозитов находится в числе приоритетов процентной политики. Стимулирование роста валютных и рублевых вкладов, а также необходимость повышения их привлекательности обусловлены стремлением вовлечь в хозяйственный оборот денежные средства населения. Реализация данной процентной политики даст возможность банку значительно уменьшить валютный и процентный риски.

Вкладчики большое внимание уделяют при выборе вида депозита на условия по нему: минимальная сумма вклада, установлена фиксированная или плавающая ставка, производится ежемесячная выплата процентов или капитализация, возможность пополнения или частичного снятия денег со счета. Различные категории вкладчиков считают приемлемыми для себя различные условия по депозиту.

Основные направления укрепления ресурсной базы банка и привлечение средств клиентов связаны с расширением круга депозитных счетов физических лиц, широким внедрением в практику новых видов депозитов, удовлетворением потребности клиентов в самых разнообразных услугах, в том числе оказываемых в иностранной валюте, выпуском банками разнообразных депозитных и сберегательных сертификатов, поддержанием не снижающихся остатков на счетах по всем видам вкладов.

Для коммерческих банков в условиях усиления конкуренции за привлеченные ресурсы особую актуальность приобретает диверсификация привлеченных ресурсов. Диверсификация предполагает рассредоточение портфеля депозитов по типам клиентуры, срокам привлечения, видам валюты

Большое внимание в процессе организации депозитных операций должно уделяться срочным депозитам, которые в наибольшей степени обеспечивают поддержание ликвидности баланса банка. При осуществлении банковских операций следует обеспечивать взаимосвязь и взаимосогласованность между депозитными операциями и операциями по выдаче кредитов по срокам и по суммам депозитных и кредитных операций.

Необходимым элементом привлечения сбережений населения является рекламирование своих услуг в целях стимулирования притока средств. Большей частью рекламы банковских услуг основываются на внушении доверия к банку, подчеркивается его надежность, длительность существования, удобство обслуживания. Грамотная политика банка в области рекламы сегодня ему необходима, поскольку она призвана помочь в поиске новых клиентов.

Одним из решающих элементов деятельности коммерческих банков, является их надежность, а одной из важных мер по обеспечению надежности является страхование депозитов, которое применяется во всех странах с высокоразвитыми банковскими системами. В связи с этим банковской системе необходимо существенно повысить уверенность потенциальных вкладчиков в полном и своевременном возврате средств, доверенных банку

Специальной государственной программой, реализуемой в соответствии с Федеральным законом «О страховании вкладов физических лиц в банках Российской Федерации» является создание системы обязательного страхования банковских вкладов населения. Ее основная задача состоит в защите сбережений населения, аккумулируемых во вкладах в российских банках.

В соответствии с законом о страховании вкладов возмещение по вкладам выплачивается вкладчику в размере 100 процентов суммы вкладов в банке, но не более максимального размера страхового возмещения. При расчете суммы возмещения валютные вклады пересчитываются по курсу ЦБ РФ на дату наступления страхового случая, а суммы денежных требований банка к вкладчику вычитаются из суммы вкладов.

В настоящее время, участие в системе страхования обязательно для всех банков, имеющих право на работу с вкладами физических лиц. Вклады считаются застрахованными со дня включения банка в реестр банков — участников ССВ.

С момента создания Агентства по страхованию вкладов 1,40 млн. вкладчиков получили страховое возмещение в размере 400 млрд. руб.

Финансовой основой ССВ является фонд обязательного страхования вкладов, за счет которого осуществляются выплаты возмещения по вкладам и покрываются расходы, связанные с организацией выплат. Размер Фонда по состоянию на 30 июня 2015 г. составляет 90 млрд. руб. (за вычетом сформированного резерва для выплат по наступившим страховым случаям — 70 млрд. руб.).

В настоящее время для коммерческих банков является важным формирование имиджа сверхтехнологичного и комфортного банка, предлагающего обширный диапазон услуг и высочайшее качество сервиса. Клиент выбирает технологичные современные банки, у которых имеется мобильный банк, онлайн-банк, продуманная маркетинговая кампания, комфортные офисы, высокая скорость решения, достойные внимания продукты. Для вкладчика немаловажно наличие имиджа надежного банка. Взаимодействие банка и клиента — это взаимовыгодное сотрудничество. Банк выявляет потребности клиента и делает все возможное, для того чтобы их удовлетворить, чтобы клиенту было удобнее работать с банком. Клиент в свою очередь всегда выбирает для себя банк, который станет отвечать основной массе его запросов. Золотое правило «клиент всегда прав» никто не отменял. На нем построено нынешнее общество потребления, оно важно и в банковской сфере. На сегодняшний день клиенты стали ответственнее подходить к подбору банка. В соответствии с этим, увеличился спрос на качество продуктов и услуг.

Кредитные организации переходят на модель бизнеса ориентированную на клиента. Выстраивание надежных и честных связей с новыми клиентами и упрочение лояльного отношения с постоянными является стратегической целью, которую сегодня ставят перед собой те банки, которые хотят вывести свой бизнес на новые высоты.

Клиент ценит свое время и свои деньги, поэтому сделает выбор в пользу банка, способного предложить высокотехнологичные решения и качественное дистанционное банковское обслуживание; не отдельные услуги, а комплексные возможности по управлению личными финансами.

Реальные темпы роста депозитов в 2015 году могут оказаться чуть лучше, однако в целом они останутся на низком уровне. Поддержку темпам роста будет оказывать вступивший в силу закон об увеличении страховых выплат по вкладам до 1.4 миллиона рублей [7]. Увеличение страховой суммы вселит большую уверенность крупных вкладчиков и владельцев валютных вкладов. Другим фактором, повышающим динамику вкладов, может стать относительно высокий уровень ставок в экономике, что повысит склонность к накоплению. С другой стороны, по-прежнему сохраняется вероятность новой паники вкладчиков либо из-за введения дополнительных санкций, либо из-за российских законодательных новаций (например, периодически муссируются слухи о возможности изъятия валютных вкладов). Кроме того, во второй половине года ожидается рост безработицы и в целом сокращение реальных доходов населения, что потребует от многих тратить свои сбережения на текущие расходы. По итогам 2015 года депозиты населения в номинальном выражении вырастут на 14–19 %, а в реальном выражении на 7–12 %. [5]

В настоящее время заметны тенденции к оттоку сбережений населения в другие сегменты рынка, т. е. растут вложения в ценные бумаги, драгоценные металлы, различные формы накопительного страхования. Тем не менее, в России в перспективе имеются возможности по увеличению притока денежных сбережений населения в банковские вклады. В этих целях необходимо осуществление кредитными организациями целого ряда мероприятий, реализация которых позволит повысить стабильность депозитной базы населения в коммерческих банках, направленных:

расширение «продуктовой линейки» по вкладам;

оптимальный режим работы соответствующих подразделений кредитных организаций;

на развитие активной рекламной деятельности;

развитие дистанционного банковского обслуживания;

территориальное приближение банковских офисов к клиентам-вкладчикам;

корректировку размера страхового возмещения по вкладам в зависимости от экономической ситуации в стране.

Литература:

- Положение ЦБ РФ № 54-П «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)» от 31.08.98 (в ред. утв. ЦБ РФ 27.07.2001 N 144-П).URL:http://www.consultant.ru/ (дата обращения: 04.10.2015).

- Рейтинг банков по объему вкладов физических лиц — итоги 2011 года. [Электронный ресурс] — Режим доступа:http://riarating.ru/banks_rankings/.

- Рейтинг банков по объему депозитов населения — итоги 2012 года. [Электронный ресурс] — Режим доступа:http://riarating.ru/.

- Рейтинг банков по объему депозитов населения на 1 января 2014 г.года. [Электронный ресурс] — Режим доступа:http://riarating.ru/banks_rankings/.

- Рейтинг банков по объему депозитов населения на 1 июля 2015 года [Электронный ресурс] — Режим доступа:http://riarating.ru/banks_rankings/.

- Статистическая информация/ Агентство по страхованию вкладов. [Электронный ресурс] — Режим доступа:http://www.asv.org.ru/.

- Федеральный закон от 23 декабря 2003 года № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» (ред. от 13.07.2015 г.)URL:http://www.consultant.ru/(дата обращения: 04.10.2015).