Осуществление предпринимательской деятельности в условиях рынка основывается на принципе самофинансирования, который предполагает ведения производства за счет собственных финансовых источников, и при необходимости, за счет банковских кредитов и займов.

Заемные средства занимают существенную долю в структуре капитала организаций АПК, создавая дополнительные риски, ограничивая финансовую независимость и платежеспособность. С этой позиции управление структурой капитала является приоритетной задачей при принятии решений инвестиционного и финансового характера.

Цель настоящего исследования состоит в определении факторов, которые влияют на рост производственных и финансовых рисков организации и определения путей минимизации этих рисков.

Объектом исследования является ОАО Кондитерский комбинат «Кубань» — крупнейшая организация пищевой промышленности Юга России, выпускающая более 20 тыс. тонн кондитерской продукции в год.

Производственные и финансовые риски выражаются показателями операционного и финансового левериджа, которые позволяют отразить изменение рентабельности собственных средств за счет привлечения заемных и показать во сколько раз изменится прибыль при изменении выручки.

Эффект финансового левериджа (ЭФЛ) отражает приращение прибыли к собственному капиталу при различном использовании заемных источников. Расчет данного показателя для ОАО КК «Кубань» представлен в таблице 1–2.

Таблица 1

Исходные данные для анализа ЭФЛ ОАО КК «Кубань»

|

Показатель |

2014г. |

2015г. |

Изменение, ± |

|

Чистая прибыль (ЧП) |

13 101 |

4 295 |

-8 806 |

|

Прибыль до налогообложения (Пн/о) |

16 506 |

5 957 |

- 10 549 |

|

Проценты к уплате (ПУ) |

33 624 |

55 540 |

21 916 |

|

Прибыль до уплаты процентов и налогов (НРЭИ= Пн/о +ПУ) |

50 130 |

61 497 |

11 367 |

|

Налог на прибыль (Н), % |

20 |

20 |

- |

|

Среднегодовая величина заемных средств (ЗС) |

367 071 |

404 721 |

37 650 |

|

Среднегодовая величина собственных средств (СС) |

125 695 |

129 990 |

4 295 |

|

Капитал компании (К) |

492 766 |

534 711 |

41 945 |

|

Экономическая рентабельность, % (ЭР=НРЭИ/К) |

10,17 |

11,50 |

1,33 |

|

Средняя расчетная ставка процента по кредитам (СРСП), % |

12,65 |

15,5 |

4,56 |

|

Темп инфляции, % (По данным Росстата за 2014–2015 гг.) |

11,4 |

12,9 |

1,5 |

Можно заметить, что при увеличении уровня инфляции, как было в 2015 г. по сравнению с 2014 г., плата за пользование заемными средствами становится ниже и результат от их использования выше. Но даже высокий уровень инфляции не способствовал формированию положительного эффекта от использования кредита.

Таблица 2

Расчет ЭФЛ для ОАО КК «Кубань»

|

Показатель |

2014 |

2015 |

Изменение, ± |

|

Налоговый корректор (1-Н) |

0,8 |

0,8 |

- |

|

Дифференциал (ЭР-СРСП/1-Инф) |

-1,185 |

-2,229 |

-1,044 |

|

Плечо финансовго рычага (ЗС/СС) |

2,92 |

3,11 |

0,188 |

|

Эффект финансового левериджа (ЭФЛ) |

-2,43 |

-5,14 |

-2,71 |

|

Рентабельность собственного капитала (РСС) |

5,70 |

4,06 |

-1,64 |

В 2014 г. ЭФР составил -2,43 %. Это свидетельствует о том, что при использовании заемного капитала организация снизила рентабельность собственного капитала на 2,43 %. Из-за того, что комбинат в 2015 г. увеличил сумму заемных средств на 38 млн. руб., ЭФР уменьшился на 2,71 п.п.

Главным фактором, повлиявшим на отрицательный ЭФЛ, является дифференциал финансового левериджа. Его отрицательное значение всегда приводит к снижению рентабельности собственного капитала. Из этого следует, что использование кондитерским комбинатом «Кубань» заемного капитала в данных объемах дает отрицательный эффект и является нецелесообразным. А коэффициент финансового левериджа еще больше вызвал усиление отрицательного эффекта, из-за высокой доли заемного капитала.

Чтобы улучшить состояние организации, рекомендуется проанализировать три множителя формулы. Налоговый финансовый корректор (1- Кн) устанавливается законодательно и не зависит от деятельности организации. Организация может оказать влияние на экономическую рентабельность активов, а средний размер процентов по кредиту зависит от банка, в котором организация кредитуется. Также ОАО КК «Кубань» может повлиять на сам коэффициент финансового левериджа, пересмотрев соотношение заемного и собственного капитала.

На основе ЭФЛ можно дать оценку кредитоспособности предприятия. Плечо финансового рычага за 2014–2015 гг. больше оптимального величины плеча 1,5 (в 2014г. 2,367; в 2015 г. 3,11), рассчитанной для отечественных организаций. Из этого следует, что акционерное общество обладает низкой степенью финансовой независимости и в будущем могут возникнуть трудности с привлечением нового кредита и расчетам по нынешним обязательствам.

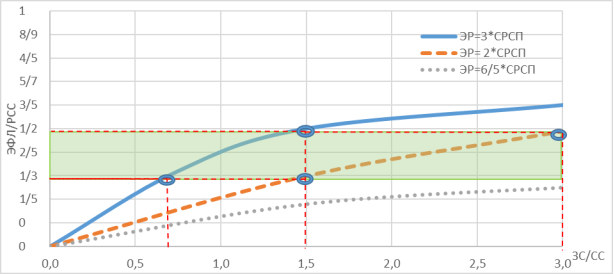

Предлагаем графическим методом определить безопасный объем кредитных средств, представленный на рисунке 1.

Рис. 1. Графическое представление возможности привлечение заемных средств фирмой

На рисунке 1 выделенная область означает оптимальное соотношение заемных и собственных средств. Определим положение экономической рентабельности ОАО КК «Кубань» на рисунке 1 за 2014–2015 гг. В 2014 г. ЭР / СРСП = 10,17 / 12,65 = 0,804. Откуда ЭР = 0,804 СРСП. В 2015 г. ЭР / СРСП = 11,5 / 15,5 = 0,742. Откуда ЭР = 0,742 СРСП.

При дополнительном кредитовании необходимо, чтобы организация не опускалось ниже основной кривой (оптимальный уровень находится между ЭР = 3СРСП и ЭР = 2СРСП). Организация в 2014 г. находилось ниже минимальной кривой (ЭР = 1,2 СРСП), а в 2015 г. опустилась еще на 0,062 пункта, что повышает финансовые риски для организации.

Для того, чтобы организация достигло уровня, когда заемные средства будут «работать» на него, необходимо найти оптимальную величину заемных средств (на рис. 1 оптимальный ЭФЛ находится в пределах 30–50 % от уровня рентабельности собственных средств (ЭФР/РСС = 1/3) при плече финансового рычага 1,5). При данном уровне собственных средств 130 млн. руб. у ОАО КК «Кубань» сумма заемных средств должна стремится к 195 млн. руб. В 2015 г. сумма кредита была больше оптимального значения на 210 млн. А ЭФР при заданном уровне РСС в 2015 г. должен стремится к 1,35 п.п.

Вдобавок ко всему, можно определить верхнюю границу цены заемного капитала за 2015 г. при заданном значении экономической рентабельности. Если ЭР = 2*СРСП, то СРСП = 11,5 % / 2 = 5,75 %. Максимальная цена процентной ставки равна 5,75 %. Что невозможно в условиях экономики России. Поэтому организации необходимо повышать показатель экономической рентабельности.

Рассчитаем критическое значение нетто результата эксплуатации инвестиций (НРЭИ) за 2015г., т. е. такое значение, при котором эффект финансового рычага равен нулю, а рентабельность собственных средств одинакова для вариантов, как с привлечением заемных средств, так и с использованием только собственных средств. Цена по кредиту скорректированная на индекс инфляции в 2015 году составляет 13,7 % (15,5/1+0,129). Тогда НРЭИ критический равен 73 255 тыс. руб. (534711 *0,137). В нашем случае пороговое значение не пройдено (61 497 тыс. руб.) следует, что организации нецелесообразно привлекать заемные средства при таких значениях экономической рентабельности цены по кредиту.

Таким образом, у организации появляется повышенный финансовый риск. К постоянным издержкам добавляются и финансовые издержки по кредитам, что увеличивает силу воздействия операционного рычага. Из этого следует, что организация подвергается повышенному предпринимательскому риску. Эти риски отражаются операционным левериджем в натуральном и ценовом выражении.

В таблице 3, рассмотрим исходные данные для расчета ЭОР для ОАО КК «Кубань». Запас финансовой прочности — кромка безопасности предприятия. Данный показатель позволяет оценить возможность дополнительного снижения выручки в границах порога рентабельности. Для ОАО КК «Кубань» точка безубыточности в 2015 г. составляет 941 125 тыс. руб. или 16 453 т. (Зпост/(1-доля Зпер)=210 812/(1–0,776)). В базисном году данный показатель составил 955 858 тыс. руб, т. е. прослеживается положительная динамика.

ЗФП в 2015 г. для организации составил 479 652 тыс. руб. или 8386 т. Организация обладает достаточным запасом финансовой прочности (34 % от выручки).

Таблица 3

Исходные данные ОАО КК «Кубань»

|

Показатель |

2014г. |

2015г. |

|

Выручка, тыс. руб. |

1 311 270 |

1 420 855 |

|

Постоянные расходы, тыс. руб. |

229 406 |

210 812 |

|

Переменные расходы, тыс. руб. |

1 000 404 |

1 102 610 |

|

Переменные расходы на 1 т /тыс. руб. |

45,363 |

44,387 |

|

Прибыль, тыс. руб. |

81460 |

107 433 |

Таблица 4

Расчет эффекта операционного рычага ОАО КК «Кубань»

|

Показатель |

2014г. |

2015г. |

|

Эффект операционного левериджа, % |

13,28 |

11,26 |

|

Ценовой операционный рычаг (Рц) |

16 |

13 |

|

Натуральный операционный рычаг (Рн) |

3,82 |

2,96 |

Эффект операционного левериджа (ЭОЛ) показывает величину процентного изменения прибыли в зависимости от изменения объема продаж на 1 %. ЭОЛ в 2015 г. составил 11,26, что меньше на 2,02 п.п. по сравнению с предыдущим годом (таблица 4). Причиной такого уменьшения является снижение доли постоянных затрат на 8 % и увеличением переменных на 10 %, что является положительной тенденцией, т. к. уменьшает предпринимательский риск и увеличивает гибкость предприятия. Сравнивая показатели операционного рычага в натуральном и ценовом выражении, можно увидеть, что Рц оказывает большее влияние. Причина заключается в том, что с увеличением натуральных объемов растут и переменные затраты, что замедляет увеличение прибыли и наоборот. Из этого следует, что при увеличении цены на 1 % прибыль увеличится на 13 % в 2015 г. При увеличении объемов на 1 % прибыль увеличится на 2,96 %. Следует заметить, что операционный рычаг действует и в обратную сторону, поэтому при уменьшении цены организация понесет боле высокий риск, чем при снижении объемов.

Увеличение постоянных затрат за счет увеличения процентов к уплате по кредиту способствует наращиванию эффекта финансового левериджа. В свою очередь операционный рычаг генерирует более сильный рост прибыли (т. к. увеличивается доля постоянных затрат) по сравнению с ростом выручки, повышая величину прибыли на одну акцию и тем самым способствуя усилению действия силы финансового рычага [3, с.187–190].

Совокупное действие производственно-финансвого левериджа для ОАО КК «Кубань» в 2015 г. составляет: ПФЛ (2015) = ЭФЛ*ЭОЛ = (-5,14*11,26) = -57,87.

Отрицательный эффект несет за собой большие риски для организации. Достаточно высокий показателя ЭОЛ на отрицательный ЭФЛ мультиплицируют неблагоприятный эффект для предприятия, т. е. взаимное умножение этих показателей усугубляет негативное воздействие сокращающейся выручки на величину чистой прибыли на 57,87 %, а также отражает риск, связанный с недостатком средств для покрытия текущих расходов и расходов по обслуживанию внешних источников.

В связи с этим, организации необходимо провести работу над снижением рисков, за счет пересмотра основополагающих показателей.

Основные моменты, на которые необходимо обратить внимание:

1. Отрицательный финансовый рычаг (как говорят «рычаг перевернулся и ударил капиталиста по голове»), т. е. норма прибыли на капитал ниже ставки процента, в связи с этим наблюдается процесс постепенного разорения владельцев бизнеса. Поэтому надо стремиться как можно скорее расплатиться со всеми долгами и заняться поиском внутренних резервов развития бизнеса.

2. Рост процентов к уплате и прочих расходов. Рекомендуем организации выбирать такие кредитные организации, которые предлагают более выгодные условия и низкие проценты по кредитам. Также необходимо рассмотреть возможность рефинансирования уже имеющихся кредитов.

3. Оптимальное соотношение заемных и собственных средств, которое достигается путем наращивания собственного капитала и своевременного расчета по своим обязательствам.

4. Использования инноваций для снижения себестоимости продукции, повышения конкурентоспособности.

Определение ЭФЛ и ЭОЛ не требует сложных математических расчетов, но с их с помощью можно отслеживать деятельность организации, прогнозировать её финансовый результат, что способствует принятию стратегически-грамотных решений по управлению фирмой.

Таким образом, с помощью операционного и финансового рычагов — ОАО КК «Кубань» может достичь желаемого результата от вложенного капитала при контролируемом уровне предпринимательского и финансового риска и добиться максимизации прибыли.

Литература:

- Герасименко О. А., Романкевич А. А., Терещенко А. Г. Сопряженный эффект операционно-финансового левериджа в управлении финансовым состоянием организации // Инновационная наука. 2016. № 4–1. -С. 96–99.

- Крыжановская А. В., Герасименко О. А. Практические аспекты механизма оптимизации структуры капитала ОАО «Приволье» // Экономика и социум. 2014. № 4–3(13). -С. 626–631.

- Герасименко О. В. Оценка финансовой устойчивости организации в контексте эффективного управления финансовыми ресурсами // Экономика и управление: анализ тенденций и перспектив развития. 2014. № 12. -С. 187–190.