При использовании банковского кредита или эмиссии долговых ценных бумаг процентные ставки и сумма долга остаются постоянными в течение срока действия кредитного договора или срока обращения ценных бумаг. Затраты, связанные с обслуживанием долга, не зависят от объема производства и реализации продукции, но непосредственно влияют на величину прибыли, остающейся в распоряжении предприятия. Так как проценты по банковским кредитам и долговым ценным бумагам относят на затраты предприятий (операционные расходы), то использование долга в качестве источника финансирования обходится предприятию дешевле, чем другие источники, выплаты по которым производятся из чистой прибыли (например, дивиденды по акциям). Однако увеличение доли заемных средств в структуре капитала повышает степень риска неплатежеспособности предприятия. Это должно быть учтено при выборе источников финансирования. Необходимо определить рациональное сочетание между собственными и заемными средствами и степень его влияния на прибыль предприятия. Одним из основных механизмов реализации этой цели является финансовый рычаг.

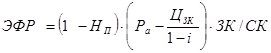

Эффект финансового рычага (ЭФР) показывает, на сколько процентов увеличивается рентабельность собственного капитала за счет привлечения заемных средств в оборот предприятия и рассчитывается по формуле:

![]() , (1)

, (1)

где ![]() — ставка налога на прибыль, в долях ед.;

— ставка налога на прибыль, в долях ед.;

![]() — рентабельность активов (отношение суммы прибыли до уплаты процентов и налогов к среднегодовой сумме активов), в долях ед.;

— рентабельность активов (отношение суммы прибыли до уплаты процентов и налогов к среднегодовой сумме активов), в долях ед.;

![]() — средневзвешанная цена заемного капитала, в доля ед.;

— средневзвешанная цена заемного капитала, в доля ед.;

![]() — среднегодовая стоимость заемного капитала;

— среднегодовая стоимость заемного капитала;

![]() — среднегодовая стоимость собственного капитала.

— среднегодовая стоимость собственного капитала.

В приведенной формуле расчета эффекта финансового рычага три составляющие:

- налоговый корректор финансового рычага ![]() , который показывает, в какой степени проявляется эффект финансового рычага в связи с различным уровнем налогообложения прибыли;

, который показывает, в какой степени проявляется эффект финансового рычага в связи с различным уровнем налогообложения прибыли;

- дифференциал финансового рычага ![]() , характеризующий разницу между рентабельностью активов предприятия и средневзвешенной расчетной ставкой процента по ссудам и займам;

, характеризующий разницу между рентабельностью активов предприятия и средневзвешенной расчетной ставкой процента по ссудам и займам;

- плечо финансового рычага ![]() – величина заемного капитала в расчете на рубль собственного капитала предприятия.

– величина заемного капитала в расчете на рубль собственного капитала предприятия.

В условиях инфляции формирование эффекта финансового рычага предлагается рассматривать в зависимости от темпов инфляции. Если сумма задолженности предприятия и процентов по ссудам и займам не индексируются, эффект финансового рычага увеличивается, поскольку обслуживание долга и сам долг оплачиваются уже обесцененными деньгами:

, (2)

, (2)

где ![]() — характеристика инфляции (инфляционный темп прироста цен), в долях ед.

— характеристика инфляции (инфляционный темп прироста цен), в долях ед.

В процессе управления финансовым рычагом налоговый корректор может быть использован в случаях:

- если по различным видам деятельности предприятия установлены дифференцированные ставки налогообложения;

- если по отдельным видам деятельности предприятие использует льготы по налогу на прибыль;

- если отдельные дочерние фирмы предприятия осуществляют свою деятельность в свободных экономических зонах своей страны, где действует льготный режим налогообложения прибыли, а также в зарубежных странах.

В этих случаях, воздействуя на отраслевую или региональную структуру производства и, соответственно, на состав прибыли по уровню ее налогообложения, можно, снизив среднюю ставку налогообложения прибыли, уменьшить воздействие налогового корректора финансового рычага на его эффект (при прочих равных условиях).

Дифференциал финансового рычага является условием возникновения эффекта финансового рычага. Положительный ЭФР возникает в тех случаях, если рентабельность совокупного капитала (Ра) превышает средневзвешенную цену заемных ресурсов (Цзк), т. е.:

![]() . (3)

. (3)

Разность между доходностью совокупного капитала и стоимостью заемных средств позволит увеличить рентабельность собственного капитала. При таких условиях выгодно увеличивать плечо финансового рычага, т. е. долю заемных средств в структуре капитала предприятия. Если Ра < Цзк, создается отрицательный ЭФР, в результате чего происходит уменьшение рентабельности собственного капитала, что в конечном итоге может стать причиной банкротства предприятия.

Чем выше положительное значение дифференциала финансового рычага, тем выше при прочих равных условиях его эффект.

В связи с высокой динамичностью этого показателя он требует постоянного мониторинга в процессе управления прибылью. Этот динамизм обусловлен действием ряда факторов:

- в период ухудшения конъюнктуры финансового рынка (падения объема предложения ссудного капитала) стоимость привлечения заемных средств может резко возрасти, превысив уровень бухгалтерской прибыли, генерируемой активами предприятия;

- снижение финансовой устойчивости в процессе интенсивного привлечения заемного капитала приводит к увеличению риска его банкротства, что вынуждает заимодавцев повышать процентные ставки за кредит с учетом включения в них премии за дополнительный финансовый риск. В результате дифференциал финансового рычага может быть сведен к нулю или даже к отрицательному значению. В результате рентабельность собственного капитала снизится, так как часть генерируемой им прибыли будет направляться на обслуживание долга по высоким процентным ставкам;

- кроме того, в период ухудшения ситуации на товарном рынке и сокращения объема продаж падает и величина бухгалтерской прибыли. В таких условиях отрицательное значение дифференциала может формироваться даже при стабильных процентных ставках за счет снижения рентабельности активов.

Идея финансового рычага по американской концепции заключается в оценке уровня риска по колебаниям чистой прибыли, вызванным постоянной величиной затрат предприятия по обслуживанию долга. Его действие проявляется в том, что любое изменение операционной прибыли (прибыли до уплаты процентов и налогов) порождает более существенное изменение чистой прибыли. Количественно эта зависимость характеризуется показателем силы воздействия финансового рычага (СВФР):

![]() , (4)

, (4)

где ![]() — темп изменения чистой прибыли;

— темп изменения чистой прибыли;

![]() — темп изменения прибыли до выплаты процентов и налогов.

— темп изменения прибыли до выплаты процентов и налогов.

Темпы изменения показателей прибыли за период определяются согласно формулам:

![]() ; (5)

; (5)

![]() , (6)

, (6)

где ![]() и

и ![]() — абсолютные изменения соответствующих величин прибыли;

— абсолютные изменения соответствующих величин прибыли;

![]() и

и ![]() — величины чистой прибыли базисного и отчетного (планового) периода;

— величины чистой прибыли базисного и отчетного (планового) периода;

![]() и

и ![]() — величины прибыли до выплаты процентов и налогов базисного и отчетного (планового) периода.

— величины прибыли до выплаты процентов и налогов базисного и отчетного (планового) периода.

Величины показателей прибыли соотносятся следующим образом:

![]() , (7)

, (7)

где ![]() — ставка налога на прибыль, в долях ед.;

— ставка налога на прибыль, в долях ед.;

![]() – средневзвешенная расчетная ставка процента по ссудам и займам, проценты по которым относятся на затраты предприятия (отношение расходов по обслуживанию долговых обязательств к среднегодовой сумме заемных средств), в долях ед.

– средневзвешенная расчетная ставка процента по ссудам и займам, проценты по которым относятся на затраты предприятия (отношение расходов по обслуживанию долговых обязательств к среднегодовой сумме заемных средств), в долях ед.

Поскольку изменение чистой прибыли не зависит от величины процентов по ссудам и займам, которые являются постоянными финансовыми расходами, а определяется только изменением прибыли до вычета процентов и налогов, то

![]() . (8)

. (8)

Учитывая (5) − (6), преобразуем формулу (9):

![]() . (9)

. (9)

Если известны затраты предприятия, связанные с обслуживанием долга, взаимосвязь показателей чистой и операционной прибыли может быть выражена следующим образом:

![]() , (10)

, (10)

где ![]() — проценты по ссудам и займам, относимые на затраты;

— проценты по ссудам и займам, относимые на затраты;

Учитывая (9) − (10):

![]() . (11)

. (11)

Интерпретация коэффициента силы воздействия финансового рычага: он показывает, во сколько раз прибыль до вычета процентов и налогов превосходит чистую прибыль. Нижней границей коэффициента является единица. Чем больше относительный объем привлеченных предприятием заемных средств, тем больше выплачиваемая по ним сумма процентов, выше сила воздействия финансового рычага, более вариабельна чистая прибыль. Таким образом, повышение доли заемных финансовых ресурсов в общей сумме долгосрочных источников средств, что по определению равносильно возрастанию силы воздействия финансового рычага, при прочих равных условиях, приводит к большей финансовой нестабильности, выражающейся в меньшей предсказуемости величины чистой прибыли. Поскольку выплата процентов, в отличие, например, от выплаты дивидендов, является обязательной, то при относительно высоком уровне финансового рычага даже незначительное снижение полученной прибыли может иметь неблагоприятные последствия по сравнению с ситуацией, когда уровень финансового рычага невысок.

Чем выше сила воздействия финансового рычага, тем более нелинейный характер приобретает связь между чистой прибылью и прибылью до вычета процентов и налогов. Незначительное изменение (возрастание или убывание) прибыли до вычета процентов и налогов в условиях высокого финансового рычага может привести к значительному изменению чистой прибыли.

Возрастание финансового рычага сопровождается повышением степени финансового риска предприятия, связанного с возможным недостатком средств для выплаты процентов по ссудам и займам. Для двух предприятий, имеющих одинаковый объем производства, но разный уровень финансового рычага, вариация чистой прибыли, обусловленная изменением объема производства, неодинакова — она больше у предприятия, имеющего более высокое значение уровня финансового рычага.

Финансовый рычаг (леверидж) характеризует использование предприятием заемных средств, которое влияет на величину рентабельности собственного капитала. Финансовый рычаг представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого предприятием капитала, позволяющий ему получить дополнительную прибыль на собственный капитал.

Европейская концепция финансового рычага характеризуется показателем эффекта финансового рычага, отражающим уровень дополнительно генерируемой прибыли на собственный капитал при различной доле использования заемных средств. Такой способ расчета широко используется в странах континентальной Европы (Франция, Германия и др.).

Можно сделать вывод, что отрицательное значение дифференциала финансового рычага по любой из вышеперечисленных причин приводит к снижению рентабельности собственного капитала, использование предприятием заемного капитала дает отрицательный эффект.

Плечо финансового рычага характеризует силу воздействия финансового рычага. Данный коэффициент мультиплицирует положительный или отрицательный эффект, получаемый за счет дифференциала. При положительном значении дифференциала любой прирост коэффициента финансового рычага вызывает еще больший прирост его эффекта и рентабельности собственного капитала, а при отрицательном значении дифференциала прирост коэффициента финансового рычага приводит к еще большему снижению его эффекта и рентабельности собственного капитала.

Таким образом, при неизменном дифференциале коэффициент финансового рычага является главным генератором как возрастания суммы и уровня прибыли на собственный капитал, так и финансового риска потери этой прибыли.

Знание механизма воздействия финансового рычага на уровень финансового риска и прибыльность собственного капитала позволяют целенаправленно управлять как стоимостью, так и структурой капитала предприятия.

Литература:

1. Галицкая С. В. Финансовый менеджмент. Финансовый анализ. Финансы предприятий: учеб. пособие / С. В. Галицкая. — М.: Эксмо, 2008. — 651 с. — (Высшее экономическое образование)

2. Козенкова Т. Модели и формы организации финансового управления / Т. Козенкова, Ю. Сваталова // Ваш партнер — консультант. — 2009. — № 25. — С.

3. Черемисина Т. П. Сила финансового рычага в современной России / Т. П. Черемисина // ЭКО. — 2008. — № 5. — С. 27–41.

4. Финансовый менеджмент: учеб. пособие для вузов / А. Н. Гаврилова [и др.]. — 5-е изд., стер. — М.: КноРус, 2008. — 432 с.