Инструменты предиктивной оценки индикаторов состояния внешней среды предприятий нефтегазовой промышленности

Автор: Гатауллин Марсель Венирович

Рубрика: 15. Экономика

Опубликовано в

LXI международная научная конференция «Исследования молодых ученых» (Казань, май 2023)

Дата публикации: 11.05.2023

Статья просмотрена: 7 раз

Библиографическое описание:

Гатауллин, М. В. Инструменты предиктивной оценки индикаторов состояния внешней среды предприятий нефтегазовой промышленности / М. В. Гатауллин. — Текст : непосредственный // Исследования молодых ученых : материалы LXI Междунар. науч. конф. (г. Казань, май 2023 г.). — Казань : Молодой ученый, 2023. — С. 27-36. — URL: https://moluch.ru/conf/stud/archive/492/17997/ (дата обращения: 28.04.2024).

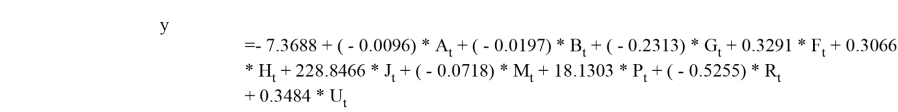

В рамках данного исследования детализируется разработанная ранее регрессионная модель оценки воздействия факторов внешней среды на стоимость нефтегазовой компании. Использование авторегрессионного анализа позволило сформировать систему предиктивных уравнений, позволяющих прогнозировать изменение значимых факторов внешней среды.

Ключевые слова: нефтегазовая промышленность, внешняя среда, стоимость акций.

В рамках проведенного ранее исследования было установлено и описано посредствам регрессионного уравнения влияние факторов внешней среды на стоимость акций нефтегазовой компании. В данном исследовании в целях работы с имеющимися факторами, полученными в результате анализа существующих исследованиях, предлагается рассмотреть каждый фактор, а именно — ВВП, РРД населения, государственное регулирование, жизненный цикл отрасли, краткосрочное влияние корпоративных новостей и событий, курс доллара, мировые погодные условия, размер выплаченных дивидендов, слияние и поглощение, конкуренция — как функцию её в каком-либо прошлом периоде. Иными словами, необходимо построить однофакторное регрессионное уравнение исследуемой «независимой» переменной, которая в контексте прогнозирования её значения на основании её прошлого значения становится эндогенной переменной.

В качестве функциональной связи предполагается линейная зависимость между прошлым и текущим значением параметра. Построим регрессионные уравнения факторов внешней среды нефтегазовой промышленности.

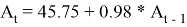

- ВВП. В данном случае мы предполагаем, что значение ВВП в предыдущем периоде, а именно — месяце, так как единица времени в данном исследовании — месяц, оказывает значимое влияние на значение рассматриваемого параметра в текущем периоде. Иными словами, предполагается временной лаг в размере 1 месяца.

При проведении регрессионного анализа, было установлено, что при временном лаге в 1 месяц, коэффициент детерминации полученного уравнения составил 96,49 %, а ошибка аппроксимации 1,2, что в обоих случая является большим существенным значением, однако значение детерминации является положительным сигналом для нас, а значение ошибки аппроксимации говорит о том, что описываемая модель (уравнение) даёт низкое качество описания формы взаимосвязи и теоретические значения слабо совпадают с фактическими. Однако, при этом, 96,49 % дисперсии значения ВВП в текущем периоде описывается дисперсией ВВП в предыдущем периоде.

Также, с целью нахождения наиболее адекватного значения ошибки аппроксимации были использованы и другие временные лаги, однако с увеличением временного лага сокращался коэффициент детерминации и увеличивалась ошибка аппроксимации. Это свидетельствует о том, что временной лаг в размере одного месяца является наиболее адекватным временными промежутком, которой можно использовать при прогнозировании значения ВВП. Данный результат может объясняться идеей о том, что общее состояние экономики и всей внешней среды страны лучше всего описывается ближайшим значением такого индикатора внешней среды как ВВП.

Полученное регрессионное управление представлено следующим образом:

A t = 45,75 + 0,98* A ( t -1)

где:

A t — значение параметра ВВП в текущем периоде, млрд. долл.

A ( t -1) — значение параметра ВВП в предыдущем периоде, млрд. долл.

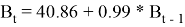

- Реальные располагаемые доходы населения. Пользуясь аналогичным алгоритмом анализа, как и в случае с ВВП, на начальном этапе исследуем влияние значения уровня роста реальных располагаемых доходов в предыдущем периоде, а именно — месяце, на значение соответствующего параметра в текущем периоде. Так, коэффициент детерминации равен 98,17 %, ошибка аппроксимации — 0,05. Данные результаты демонстрируют высокое качество построенной модели и значение реальных располагаемых доходов в предыдущем периоде значимо определяет значение данного параметра в текущем периоде.

Анализ возможного влияния значений исследуемого параметра в других периодах на текущее значение (временной лаг более 1) не продемонстрировал значимых и качественных результатов, что обуславливает необходимость использования временного лага, равного 1 месяцу. Полученное регрессионное управление представлено следующим образом:

B t = 40,86 + 0,99* B ( t -1)

где:

B t — значение реальных располагаемых доходов в текущем периоде, долл.

B ( t -1) — значение реальных располагаемых доходов в предыдущем периоде, долл.

- Государственное регулирование. Регрессионный анализ влияния параметра государственное регулирование предыдущего периода (при временном лаге в 1 месяц) демонстрирует следующие значения параметров качества построенной модели: R 2 =36,22 %, A=0,07. Несмотря на небольшое значение ошибки аппроксимации (7 %), коэффициент детерминации свидетельствует о том, что дисперсия исследуемого параметра предыдущего периода в незначительной степени объясняет значение государственного регулирования в текущем периоде. Однако, даже небольшая доля объяснённой дисперсии может демонстрировать наличие влияния исследуемой независимой переменной на зависимую, что и наблюдается в данном случае.

Иными словами, в данном случае значение коэффициента детерминации предлагается рассматривать как значимое, так как государственное регулирование, выраженное в действиях власти относительно нефтегазовой области и извлекаемое с помощью web-приложения GoogleTrends, не поддаётся лёгкой квантификации и даже небольшие значения детерминации могут быть важны, значимы и существенны в рамках проводимого анализа.

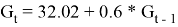

Полученное регрессионное управление представлено следующим образом:

G t = 32,02 + 0,6* G ( t -1)

где:

G t — значение государственного регулирования в текущем периоде

G ( t -1) — значение государственного регулирования в предыдущем периоде

Важно отметить, что полученные знаки в регрессионном уравнении демонстрируют наличие прямой связи между исследуемыми параметрами, что может объясняться тем, что реформы, вводимые нормы и ограничения и т. д. в нефтегазовой отрасли могут проводиться последовательной цепочкой, вызывая за собой появление новых изменений как реакций на проведённые реформы.

- Жизненный цикл отрасли. Жизненный цикл отрасли, демонстрирующий устойчивость компании на рынке, квантифицированный в информационной среде нефтегазовой компании, так же предполагается исследовать с временным лагом в 1 месяц, так как информационная среда в течение 1 месяца в рамках данного параметра обладает презентативными характеристиками. Так, регрессионная модель жизненного цикла, представленного зрелостью компании, выраженной в информационной среде, имеет следующие параметры качества уравнения: коэффициент детерминации равен 69,33 %, ошибка аппроксимации 0,48. Использование других временных лагов сопровождалось ухудшением параметров качества уравнения.

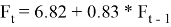

Полученное регрессионное управление представлено следующим образом:

F t = 6,82 + 0,83* F ( t -1)

где:

F t — значение параметра жизненный цикл отрасли в текущем периоде

F ( t -1) — значение параметра жизненный цикл отрасли в предыдущем периоде

- Краткосрочное влияние корпоративных новостей и событий. Как было отмечено, публикация такой информации, как, например, финансовая отчётность или любые новости о её подготовке, предложения и прогнозы, могут оказывать влияние на спрос инвесторов, что изменяет цены акций компаний. Учитывая, что параметр предполагает краткосрочное влияние, для целей регрессионного анализа был рассмотрен минимальный временной лаг в данном исследовании — 1 месяц. Так, параметры качества построенной модели с временным лагом в 1 месяц равны следующим значениям: R 2 =49,57 %, А=0,08.

Небольшая ошибка аппроксимации свидетельствует о том, что теоретические значения исследуемого параметра, построенные по модели, в адекватной мере отклоняются от фактический значений. Невысокое значение коэффициента детерминации обуславливается спецификой модели (прошлое значение параметра влияет на его текущие значение) и рассматриваемого параметра (корпоративные новости и события не всегда запускают цепную реакцию новых новостей и событий). В данном случае объяснение практически 50 % дисперсии корпоративных новостей и событий является достаточно значимым значением.

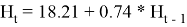

Полученное регрессионное управление представлено следующим образом:

H t = 18,21 + 0,74* H ( t -1)

где:

H t — значение параметра корпоративных новостей и событий в текущем периоде

H ( t -1) — значение параметра корпоративных новостей и событий в предыдущем периоде

- Курс национальной валюты к доллару. Курс доллара чаще всего обладает сходной динамикой во всех периодах, что приводит к предположению о том, что прошлое значение данного параметра будет положительно коррелировать с его текущим значением. Построенная регрессионная модель подтверждает данную идею высоким коэффициентом детерминации, равным 97,02 %, и умеренной ошибкой аппроксимации, равной 0,24, которая указывает на отклонение фактических значений от прогнозируемых.

Использование других временных лагов приводило к снижению коэффициента детерминации и увеличении ошибки аппроксимации. Использование временного лага в 1 месяц обуславливается идеей о том, что в течение 1 месяца курс доллара колеблется, но чаще всего возвращается к усреднённому значению и критические значения нивелируются корректированием спроса на валюту, что приводит котировку к более адекватным рыночным значениям. Именно поэтому в рамках одного месяца курс приобретает достаточно корректные значения и временной лаг в 1 месяц является адекватным для анализа.

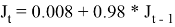

Полученное регрессионное управление представлено следующим образом:

J t = 0,008 + 0,98* J ( t -1)

где:

J t — значение курса национальной валюты к доллару в текущем периоде, ед. / долл.

J ( t -1) — значение курса национальной валюты к доллару в предыдущем периоде, ед. / долл.

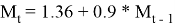

- Мировые погодные условия. Мировые погодные условия предсказуемы временем года, однако мировые природные изменения снижают возможность более качественных прогнозов погоды. Наиболее правильные показания температуры могут быть даты с наименьшим временным лагом. В нашем случае минимальный временной лаг 1 месяц, но данный временной промежуток является очень большим, что и подтверждается большим значением ошибки аппроксимации в простроенной регрессионной модели (0,87). Кроме того, температура конкретного месяца в большей степени обуславливается принадлежностью этого месяца к конкретному времени года. Однако, в данном случае наблюдается относительно высокий коэффициент детерминации — 82,10 %, и это демонстрирует достаточно высокую долю объяснённой (дисперсией мировых погодных условий в предыдущем периоде) дисперсии мировых погодных условий в текущем периоде.

В целом, можно предположить, что данные показатели адекватны в целях прогнозирования параметра мировые погодные условия в следующем периоде. Более того, использование временного лага больше 1 месяца не является целесообразным ввиду специфики рассматриваемого параметра (температура января маловероятно значимо влияет на температуру апреля).

Полученное регрессионное управление представлено следующим образом:

M t = 1,36 + 0,9* M ( t -1)

где:

M t — значение параметра мировые погодные условия в текущем периоде, градусы Цельсия

M ( t -1) — значение параметра мировые погодные условия в предыдущем периоде, градусы Цельсия

- Размер выплачиваемых дивидендов. Размер выплачиваемых дивидендов определяется годовой процентной ставкой дивидендов. Так как в данном исследовании используется анализ данных по месяцам, на все 12 месяцев распространяется одна годовая процентная ставка, что говорит о том, что рассмотрение временного лага в 1 и более месяцев является нерациональным. Иными словами, целесообразно исследоваться взаимосвязь рассматриваемых параметров с лагом в год, однако в данной работе рассматривается период 2013–2021 (ГАЗПРОМ), 2013–2020 (ExxonMobil), 2018–2020 (ADNOC), что недостаточно для регрессионного анализа.

Кроме того, размер выплачиваемого дивиденда не зависит от предыдущего процента: главным образом его определяют результаты работы компании за отчётный период. Поэтому в данном случае предлагается не пользоваться временным лагом, а рассматривать последние объяснения о размере выплачиваемых дивидендов.

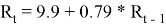

- Слияния и поглощения (M&A). Значение данного параметра также извлекалось из информационного поля с использованием GoogleTrends и можно предположить, что опубликованная новость о слиянии или поглощении каким-либо образом скажется на спросе инвесторов на акции поглощаемой компании и компании поглотителя. Более того, опубликованная новость может вызвать цепочку новостей в последующих периодах ввиду сложности процедуры и необходимых действиях, предполагающих процессы слияния и поглощения. Отсюда следует вывод о возможном наличии временного лага, т. е. о влиянии параметра слияния и поглощения в прошлом периоде и значения данной переменной в текущем периоде. Свойства информационной среды, а именно её изменчивости и скорости реакции приводят к идее о необходимости рассмотрения минимального временного лага (1 месяц).

Построенная регрессионная модель продемонстрировала следующие параметры качества уравнения: коэффициент детерминации равен 61,96 %, ошибки аппроксимации — 0,1. Данные значения свидетельствуют о том, что построенное уравнение может быть использовано для целей прогнозирования параметра слияния и поглощения. Важно отметить, что использование временных лагов больше 1 месяца продемонстрировало ухудшение качества получаемых уравнений.

Полученное регрессионное управление представлено следующим образом:

R t = 9,9 + 0,79* R ( t -1)

где:

R t — значение параметра слияния и поглощения в текущем периоде

R ( t -1) — значение параметра слияния и поглощения в предыдущем периоде

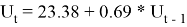

- Конкуренция. Параметр конкуренции, в некоторой степени определяемый средним уровнем цен на продукты нефтегазовых компаний, также можно квантифировать, пользуясь информационной средой. Регрессионное уравнение (с лагом в 1 месяц), демонстрирующее возможности прогнозирования текущего значения уровня конкуренции, имеет коэффициент детерминации равный 46,74 % и ошибку аппроксимации в размере 0,07.

В рамках данного исследования значения параметров качества являются допустимыми, и специфика исследуемого параметра свидетельствует о возможности использования полученной модели в целях прогнозирования уровня конкуренции, квантифицируемого с помощью анализа информационной среды. Важно отметить, что в данном случае информационная среда используется как один из основных источников информации о состоянии отрасли и компаний на рынке для инвесторов. Временные лаги более 1 периода демонстрировали незначимость получаемых моделей.

Полученное регрессионное управление представлено следующим образом:

U t = 23,38 + 0,69* U ( t -1)

где:

U t — значение параметра конкуренция в текущем периоде

U ( t -1) — значение параметра конкуренция в предыдущем периоде

Таким образом, были составлены регрессионные уравнения по всем параметрам внешней среды нефтегазовых компаний (кроме размера выплаченных дивидендов): были построенный математические модели зависимости текущих значений параметров от их значения в t-1 периоде (предыдущем месяце). Важно отметить, что во всех уравнениях использовался временной лаг в 1 месяц, так как параметры качества уравнений показатели наилучшие значения именно при таком временном лаге. В результате была получена следующая система уравнений, каждое уравнение которой является частью целого уравнения множественной регрессии влияния параметров внешней среды нефтегазовых компаний на цену акций этих компаний:

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Параметры качества всех уравнений представлены в таблице 1.

Таблица 1

Параметры качества регрессионных моделей параметров внешней среды нефтегазовых компаний с лагом в 1 месяц

|

Модель |

R2, % |

A |

|

ВВП |

96,50 |

1,2 |

|

Реальные располагаемые доходы населения |

98,17 |

0,05 |

|

Государственное регулирование |

36,22 |

0,07 |

|

Жизненный цикл отрасли |

69,33 |

0,48 |

|

Краткосрочное влияние корпоративных новостей и событий |

49,57 |

0,08 |

|

Курс национальной валюты к доллару |

97,02 |

0,24 |

|

Мировые погодные условия |

82,12 |

0,87 |

|

Размер выплачиваемых дивидендов |

- |

- |

|

Слияния и поглощения (M&A) |

61,96 |

0,1 |

|

Конкуренция |

46,74 |

0,07 |

Полученная система уравнений является инструментом предиктивной оценки индикаторов состояния внешней среды предприятий нефтегазовой промышленности. Её использование позволит инвесторам и иными заинтересованным лицам прогнозировать цены акций и на основании прогноза принимать какие-либо решения, управляя спросом на акцию, и, соответственно, её ценой.

Литература:

- Экономика ОАЭ после сделки ОПЕК+. https://ac.gov.ru/uploads/2-Publications/BME/BME_sept_2020_web.pdf#:~:text=Отраслевая %20структура %20ВВП %20по %20счету,еще %20является %20серьезной %20долгосрочной %20проблемой

- Росстат опубликовал информацию о доле нефтегазового сектора в ВВП России в I квартале 2022 года. https://rosstat.gov.ru/folder/313/document/174229

- ВВП США в 2022 году: цифры, тенденции, перспективы. https://bankstoday.net/last-articles/vvp-ssha-2022#___2022

- Разбивка фискальных и монетарных мер реагирования на пандемию. https/www.investopedia.com/government-stimulus-efforts-to-fight-the-covid-19-crisis-4799723

- 5 факторов, которые в 2020 году больше всего повлияли на цену акций. https://quote.rbc.ru/amp/news/5f89e7eb9a7947e7c1a49a67

- В ОАЭ внедрили 100 мер поддержки бизнеса во время коронавируса. https://dzen.ru/media/russianemirates/v-oae-vnedrili-100-mer-podderjki-biznesa-vo-vremia-koronavirusa-5e9ec82df920f87d43b44e41

- Поддержка бизнеса в период распространения коронавируса: что сделано. http://duma.gov.ru/news/48315/

- Климатические данные. http://pogoda-service.ru/climate.php