Основные методы и источники финансирования инвестиционных проектов

Автор: Газизова Регина Акдясовна

Рубрика: 15. Экономика

Опубликовано в

XXXIX международная научная конференция «Исследования молодых ученых» (Казань, май 2022)

Дата публикации: 16.05.2022

Статья просмотрена: 7042 раза

Библиографическое описание:

Газизова, Р. А. Основные методы и источники финансирования инвестиционных проектов / Р. А. Газизова. — Текст : непосредственный // Исследования молодых ученых : материалы XXXIX Междунар. науч. конф. (г. Казань, май 2022 г.). — Казань : Молодой ученый, 2022. — С. 30-35. — URL: https://moluch.ru/conf/stud/archive/445/17195/ (дата обращения: 28.04.2024).

В статье автор пытается определить основные методы и источники финансирования инвестиционных проектов.

Ключевые слова: источник финансирования, проектное финансирование, мезонин, кредит, облигации .

Важным этапом перед началом реализации инвестиционного проекта является поиск метода и источника финансирования.

«Под методом финансирования инвестиционного проекта следует понимать способ привлечения инвестиционных ресурсов в целях обеспечения финансовой реализуемости проекта. В качестве методов финансирования инвестиционных проектов могут рассматриваться:

– самофинансирование;

– акционирование;

– кредитное финансирование (инвестиционные банковские кредиты, выпуск облигаций);

– лизинг;

– бюджетное финансирование;

– проектное финансирование». [2]

В экономической литературе существуют разные мнения относительно термина «проектное финансирование». В широком смысле под этим термином принято понимать совокупность форм и методов финансового обеспечения реализации инвестиционного проекта. В узком смысле «проектное финансирование» — это метод финансирования инвестиционного проекта, при котором возврат долга обеспечивается за счет денежных потоков, генерируемых инвестиционным проектом. В рамках данной работы под «проектным финансированием» будет пониматься определение в узком смысле.

Под источниками финансирования инвестиционных проектов следует понимать денежные средства, которые используются в качестве инвестиционных ресурсов. Принято выделять два вида источников финансирования инвестиционных проектов: внутреннее финансирование (осуществляется за счет собственных средств предприятия) и внешнее финансирование (осуществляется путем мобилизации привлеченных (долевое финансирование) и заемных (кредитное финансирование) средств).

Под долевым финансированием принято понимать привлечение финансирования путем проведения дополнительной эмиссии акций, привлечения дополнительных средств учредителей или создание нового предприятия специально под проект (SPV, Special Purpose Vehicle).

Внешнее финансирование включает в себя целевые облигационные займы и инвестиционные кредиты банков.

Под целевыми облигационными займами принято понимать выпуск инициатором проекта корпоративных облигаций, призванных обеспечить финансирование инвестиционного проекта. Считается, что размещение облигаций более выгодно по сравнению с банковским кредитом, так как, во-первых, процент по облигациям, как правило, ниже, во-вторых, для привлечения финансирования не требуется предоставлять залоговое обеспечение, в-третьих, погашение долга происходит после окончания реализации инвестиционного проекта. Однако привлечение данного источника финансирования имеет и недостатки: серьезные требования к компании-эмитенту, процедура эмиссии облигаций довольно трудоемкая и требует привлечения дорогостоящих финансовых посредников, также необходимо нести затраты на государственную регистрацию выпуска данных ценных бумаг. В целом существует мнение, что использовать корпоративные облигации для привлечения финансирования в инвестиционные проекты целесообразно только для очень крупных проектов.

В России этот метод привлечения финансирования нельзя назвать популярным, однако в последнее время все большую популярность набирают так называемые инфраструктурные облигации — облигации, которые размещаются на финансовом рынке с целью финансирования строительства (реконструкции) объектов строительства. В Европе, как и в США, этот вид облигаций активно используется, причем впервые они были выпущены Францией для финансирования проектов строительства стадиона к чемпионату мира по футболу 1998 года. Возвращаясь к вопросу об инфраструктурных облигациях в России, стоит отметить, что оформленный механизм инфраструктурных облигация появился в России совсем недавно — 31.12.2020 Правительством Российской Федерации приняты Правила финансирования строительства (реконструкции) объектов инфраструктуры с использованием облигаций специализированных обществ проектного финансирования.

Как известно, инвестиционные кредиты считаются одной из наиболее эффективных форм внешнего финансирования инвестиционного проекта. Основными отличительными чертами, присущими данному источнику финансирования, являются гибкость условий, которые могут быть предложены банком, наличие периода отсрочки погашения основного долга, необходимость предоставления бизнес-плана кредитору для анализа, наличие необходимости предоставления заемщиком дополнительного обеспечения в виде залога недвижимости, прав на проект, залога долей заемщика, предоставления поручительств. Также в качестве особенностей данной формы внешнего финансирования может выступать наличие гарантийных обязательств у заемщика — это ковенанты, содержащиеся в кредитном договоре, и обеспечения контроля со стороны кредитора за целевым расходованием денежных средств по проекту.

Следующей широко используемой формой внешнего финансирования является проектное финансирование. Основной чертой данного вида финансирования инвестиционных проектов является то, что возвратность кредита обеспечивается денежными потоками, которые компания получит в будущем.

Основными отличиями инвестиционного кредитования от проектного финансирования, во-первых, является то, что при инвестиционном кредитовании в качестве источника погашения кредита выступают как выручка от нового проекта, так и прибыль от текущей деятельности компании, при этом проект обычно реализуется уже действующим предприятием, в то время как при проектном финансировании заемщиком является SPV, а, во-вторых, если проект по какой-то причине станет убыточным, заемщик будет готов погасить долг перед банком за счет текущей прибыли, в то время как при проектном финансировании долг при таких обстоятельствах скорее всего будет не возвращен.

Однако кредитование SPV-компании все же может быть довольно выгодно для банка, так как, во-первых, отпадает необходимость проводить глубокий финансовый анализ отчетности заемщика, а, во-вторых, SPV-компания, в отличие от действующей компании, у которой может быть большое количество займов и кредитов, фактически защищена от возможного банкротства по причине исков кредиторов.

Проектное финансирование обычно предлагается в случаях, когда строится новый отдельный бизнес (жилой комплекс, завод, торговый центр, гостиница и т. д.). Проектное финансирование по сравнению с инвестиционным кредитом обходится дороже заемщику, но при этом за счет этого источника финансирования бизнес может расширяться быстрее. Однако банкам более выгодно предоставлять проектное финансирование заемщика, так как из-за высокого риска такой вид кредита является более доходным из-за повышенной ставки.

В целях диверсификации своего портфеля и своего риска банки часто используют такие организационные схемы в проектном финансировании, которые позволяют им разделить риски друг с другом. Так, часто в роли кредитора инвестиционного проекта могут выступать сразу несколько банков, чаще всего это оформляется отдельными кредитными договорами, но иногда создается банковский консорциум (синдикат), с которым заемщик подписывает один кредитный договор.

Существует несколько видов проектного финансирования по доле риска, которую принимает на себя кредитор:

– с полным регрессом на заемщика — кредитор не принимает на себя риски, связанные с проектом;

– с ограниченным регрессом на заемщика — кредитор частично берет на себя проектные риски;

– без регресса на заемщика — кредитор полностью берет на себя все риски.

В банках обычно существуют целые подразделения, занимающиеся проектным финансированием, в которых одновременно работают отделы строительной экспертизы, правовой экспертизы, кредитного анализа и т. д., то есть таким образом банк может целиком проанализировать инвестиционный проект, максимально изучив и минимизировав все риски.

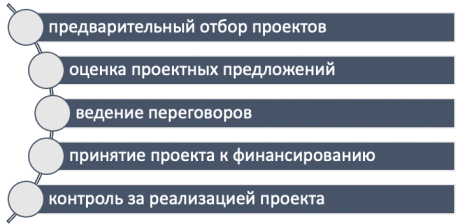

Основные этапы работы банка в общем виде представлены на рис. 2.

Рис. 2. Этапы анализа инвестиционного проекта в банке

Проектное финансирование часто включает в себя еще один вид финансирования — мезонинное.

Распространение мезонинного финансирования в мире началось еще в 1980-х годах в США. Однако в России данный инструмент начал завоевывать популярность чуть более 10 лет назад. Одной из первых сделок было подписание кредитного соглашения калининградского ретейлера «Вестер» со Сбербанком на сумму 30 млн долларов, соглашение предусматривало, что в течение четырех лет банк сможет приобрести до 10 % акций предприятия.

Так, мезонинное финансирование — это способ финансирования проекта, при котором инвестором предоставляются средства в виде долгового финансирования при одновременном приобретении им права на покупку акций заемщика (опцион, варрант) в будущем по определенной цене, а также при наступлении определенных условий. То есть можно утверждать, что мезонин дает кредитору возможность участвовать в будущем успехе проекта. Мезонинное финансирование позволяет привлекать средства дешевле, чем на рынке акционерного капитала. Кредитор, предоставляя мезонин, берет на себя более высокие риски и поэтому привлечение мезонинного финансирования обходится дороже, чем привлечение обычного банковского кредита.

Так, при использовании мезонина банками, они являются не только основными кредиторами, но и акционерами. Это позволяет им получать «доходность на вложенный капитал на уровне между доходностью акционерных и долговых денег» [1].

Механизм мезонинного финансирования таков: сначала кредитором предоствляется мезонинный кредит. Мезонинная доходность обеспечивается за счет приобретения доли в капитале специально созданной компании кредитором по номинальной стоимости или за небольшую сумму одновременно с заключением кредитного договора. Когда наступает срок погашения или когда генерерируемых денежных потоков от проекта становится недостаточно, вступает в действие опцион, дающий право на приобретение определенного числа акций или облигаций SPV. На практике банк может выбрать два варианта: первый — продолжить участие в проекте и, воспользовавшись опционом на покупку акций предприятия, сменить статус кредитора на статус инвестора или требовать погашения кредита.

Также в рамках рассмотрения данной темы следует кратко рассмотреть механизм государственно-частного партнерства (ГЧП), под которым понимается совокупность форм средне- и долгосрочного взаимодействия государства и бизнеса в целях решения общественно значимых задач, таких как, например, строительство объекта здравоохранения, автомобильной дороги и т. д., на взаимовыгодных условиях. Существует 2 основных способа реализации механизма ГЧП: соглашение о ГЧП (публичная и частная сторона объединяют свои ресурсы и в последствии разделяют результаты деятельности) и концессия (частная сторона строит за свой счет объект, а взамен получает право временного пользования предметом договора, после завершения срока эксплуатации передается в собственность государству).

Литература:

- Минные поля проектного финансирования: Пособие по выживанию для кредитных работников и инвесторов / Тимур Беликов. — М.: Альпина Бизнес Букс. — 2009. — 221 с.

- Инвестиции: учебник. — 2-е изд. перераб. и доп. / Игонина Л. Л. — Москва: Магистр: Инфра-М, 2021. — 725 c.