В статье рассмотрены органы, осуществляющие налоговый контроль в Германии, особенности проведения налоговых проверок в стране. Проанализировано применение специального и случайного отбора налогоплательщиков в целях проведения налоговой проверки.

Ключевые слова: налоговый контроль, налоговая полиция, налоги, налоговые проверки, налогоплательщики, налоговые правонарушения, Налоговый кодекс, случайный отбор, специальный отбор, судебная практика.

In the article the authorities exercising tax control in Germany, particularities of tax audits in the country. Analyzed the application of special and random selection of taxpayers to undertake tax audit.

Keywords: tax control, tax police, tax, tax audit, taxpayers, tax offences, the Tax code, random selection, targeted selection, litigation.

Под налоговым контролем понимается контроль, осуществляемый в форме наблюдения за своевременной и полной уплатой налогов и сборов в бюджет государства физическими и юридическими лицами. Налоговый контроль представляет собой надзор за выполнением налогоплательщиками, налоговыми агентами, плательщиками сборов норм налогового законодательства, за раскрытием налоговых правонарушений и за применением мер наказания в случае выявления налоговых правонарушений. Налоговый контроль имеет свои особенности, связанные с его применением в конкретной стране, в данном случае в Германии [1].

Налоговый контроль в Германии осуществляется налоговой полицией «Штойфа», представляющей собой специальный орган Министерства финансов Германии, занимающийся вопросами практической реализации налоговой политики страны [2].

Расследование правонарушений, которые связаны с сокрытием полученной суммы доходов и неуплатой налогов в установленный законом срок, а также пресечение различного вида экономических преступлений осуществляется подразделениями и следственным аппаратом налоговой полиции «Штойфа». Сотрудники налоговой полиции обладают теми же правами, что и сотрудники полиции, которые руководствуются при выполнении своей деятельности нормами Уголовного кодекса Германии. Согласно положениям Налогового кодекса Германии представители налоговой полиции наделяются значительными полномочиями в случаях проведения мероприятий по обыску и личному досмотру граждан, задержанию лиц, которые подозреваются в совершении налоговых правонарушений, а также в случаях конфискации документов [3].

Правом назначения специального расследования при выявлении любого факта налогового правонарушения обладает руководство налоговой полиции «Штойфа». В данном случае налоговая полиция наделяется исключительным правом по изъятию документов и получению всех необходимых ей данных государственных и частных учреждений, за исключением данных, находящихся в распоряжении специальных государственных служб.

В судебной практике Германии, включающей в себя дела по расследованию выявленных фактов уклонения от своевременной и полной уплаты установленных сумм налогов, рассматривается несколько стадий налогового правонарушения:

‒ первой стадией является совершение подготовительных действий к уклонению от уплаты налогов;

‒ вторая стадия представляется в виде совершения попытки уклонения от уплаты налогов;

‒ третьей стадией является уклонение от уплаты налогов, то есть завершенное действие [4].

Проведение налоговых проверок осуществляется в соответствии с составленными планами контрольных проверок, которые утверждаются руководителем налогового органа ежегодно и ежеквартально. Правом участия в разработке данных планов не обладают вышестоящие налоговые инстанции, но они обладают правом самостоятельного проведения проверок отдельных плательщиков налогов и сборов, которые имеют разветвленную структуру производства.

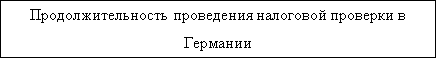

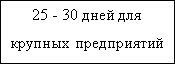

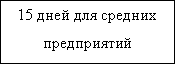

В Германии срок получения крупным предприятием уведомления о проведении налоговой проверки составляет четыре недели до начала данной налоговой проверки, срок получения уведомления средним предприятием составляет три недели, а срок получения уведомления малым предприятием составляет одну неделю. Налогоплательщик может перенести дату начала налоговой проверки в случае наличия уважительной причины. Продолжительность проведения налоговых проверок в Германии схематично представлена на рисунке 1.

![]()

![]()

![]()

Рис. 1. Регламент налоговых проверок в Германии

Результатом проведения налоговой проверки в Германии является составление акта, отражающего все установленные в ходе проверки факты, которые имеют существенное значение. В случае отсутствия обнаруженных налоговых правонарушений или изменения размера налоговых обязательств налогоплательщикам направляется уведомление, подтверждающее факты не выявления налоговых правонарушений, и не составляется отчет о проведенной налоговой проверке [5].

В качестве основного документа Германии, определяющего порядок процедуры отбора налогоплательщиков в целях проведения контрольных проверок, выступает приказ, изданный Министерством финансов страны «О рационализации отбора налогоплательщиков для проведения контрольных проверок». Согласно данному приказу в Германии распространено применение двух способов отбора налогоплательщиков в целях проведения документальных, контрольных проверок. Данные способы представлены на рисунке 2.

Случайный отбор — это отбор, предполагающий применение методов статистической выборки при осуществлении отбора налогоплательщика в целях проведения контрольной налоговой проверки. При осуществлении случайного отбора обеспечивается максимально возможный охват организаций документальными проверками; проводятся профилактические мероприятия по пресечению налоговых нарушений при помощи внезапности и неожиданности проведения контрольных проверок; оценивается общее состояние соблюдения налогового законодательства Германии на территории проведения налоговых проверок путем осуществления репрезентативного отбора различных категорий налогоплательщиков, представленных в Германии [6].

![]()

![]()

![]()

![]()

Рис. 2. Способы отбора налогоплательщиков для проведения контрольных налоговых проверок в Германии

Специальный отбор — это отбор, обеспечивающий проведение целенаправленной выборки плательщиков налогов и сборов, имеющих более высокую вероятность совершения налоговых правонарушений, согласно результатам анализа информации о налогоплательщиках, находящейся в налоговом органе. Основанием для осуществления специального отбора налогоплательщиков отделом контрольных проверок налоговой инспекции является анализ картотеки предприятий, которая содержит необходимую информацию о плательщиках налогов и сборов, или предложение отдела, который занимается начислением налогов [7].

Особенности проведения случайного и специального отборов налогоплательщиков в целях осуществления контрольной налоговой проверки представлены в таблице 1.

Таблица 1

Особенности проведения случайного и специального отбора в Германии

|

Характерный признак |

Случайный отбор |

Специальный отбор |

|

1. Проверяемые налогоплательщики |

Проверяются налогоплательщики на основании данных, полученных при применении методов статистической выборки |

Проверяются налогоплательщики, имеющие высокую вероятность совершения налоговых правонарушений |

|

2. Цели проведения отбора |

— максимально возможный охват организаций документальными проверками; — проведение профилактических мероприятий по пресечению налоговых правонарушений при помощи внезапности и неожиданности проведения контрольных проверок; — оценка состояния соблюдения налогового законодательства Германии на территории проведения проверок |

целенаправленная выборка налогоплательщиков, которые имеют высокую степень совершения налоговых правонарушений |

При специальном отборе для проведения налоговой проверки в Германии выбираются такие предприятия, проверка которых является наиболее приоритетной для налоговых органов. Так при выборе предприятий рассматриваются и анализируются, прежде всего, следующие факторы:

‒ возникновение крупных изменений структуры налогового баланса организации в сравнении со структурой налогового баланса, выявленной в результате последней налоговой проверки [8];

‒ степень полноты учета всех полученных доходов предприятий, возможность сопоставления полученных доходов предприятия с доходами аналогичных предприятий;

‒ наличие информации, подтверждающей совершение налоговых правонарушений, поступившей от других организаций, которые осуществляют контроль. Согласно законодательству Германии все государственные органы должны предоставлять сведения налоговым органам об известных им фактах совершения налоговых правонарушений. Также налоговые органы имеют право на получение информации о налогоплательщике, которая является его коммерческой тайной, но только при наличии существенных оснований о том, что налогоплательщик нарушает законодательство о налогах и сборах;

‒ осуществление сделок по продаже или приобретению земельных участков, а также наличие изменений прав использования земельных участков из-за возникновения в результате проведения данных операций существенных сумм доходов или расходов предприятий;

‒ осуществление процедуры приобретения, отчуждения, реорганизации, прекращения деятельности организации;

‒ поступление сумм финансовых дотаций от государства;

‒ информация, полученная от Министерства финансов Германии, подтверждающая совершение организацией крупных экспортных или импортных операций.

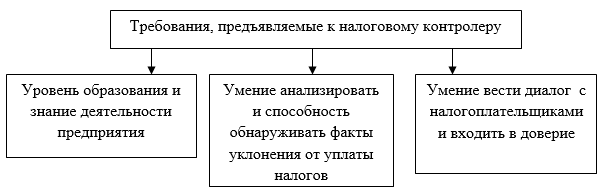

Налоговым законодательством Германии установлены требования, предъявляемые к налоговому контролеру, необходимые для успешного проведения налоговой проверки. Требования были графически представлены на рисунке 3.

Рис. 3. Требования, предъявляемые к налоговому контролеру в Германии

Налогоплательщик обязан содействовать налоговым органам в установлении фактов, имеющих существенное значение для налогового законодательства Германии. Так среди обязанностей налогоплательщика в данном случае различают обязанность по предоставлению справок, предъявлению бухгалтерской отчетности, журналов, деловой документации налоговому органу.

В Германии установлена система балльного оценивания показателей деятельности налогового инспектора, который осуществляет контрольные налоговые проверки. Руководители отделов налоговых проверок используют в качестве основного средства для проведения служебного и специального надзора за сотрудниками нормативный показатель, представленный в баллах. Начисление определенного количества баллов, налоговому инспектору зависит от категории, присвоенной проверяемому предприятию (крупное, среднее или малое предприятие). Баллы могут иметь одно из значений, соответствующих интервалу от 1 до 8. Если налоговый инспектор по окончании отчетного года набирает 34 балла, то начальник отдела налоговых проверок делает заключение о его служебном соответствии. А по окончании финансового года руководителем отдела налоговых проверок делается вывод, о наличии или отсутствии каких — либо существенных отклонений полученных результатов по деятельности рассматриваемого налогового инспектора от нормативного показателя. Данный вывод способствует применению руководителями необходимых организационных мер по отношению к налоговым инспекторам и позволяет осуществить оптимальное распределение нагрузки по проведению контрольных налоговых проверок.

Отличительной особенностью организации контроля налогообложения в Германии является трёхуровневая дифференциация налоговых правонарушений, включающая, в том числе стадию подготовки нарушений налогового законодательства. Такой подход обеспечивает эффективность действующей системы контроля налогообложения в результате чего, например, в 2016 году в Германии было собрано в общей сумме 705 791,41 миллионов евро налоговых отчислений, что на 4,83 % превышает уровень 2015 года и составляет 22,53 % от соответствующего уровня валового внутреннего продукта [9].

Литература:

-

Михеева А. С. Опыт зарубежных стран в развитии налогового контроля // Актуальные проблемы правового, социального и политического развития России.

2017.

2017.  № 10.

№ 10.  С. 182–186

С. 182–186

- Федеральное центральное ведомство по налогам в Германии [Электронный ресурс] URL: www.bzst.de (дата обращения: 20.10.2017)

-

Рахматуллина А. И., Зуева О. К. Зарубежный опыт налогового контроля // Современная налоговая система: состояние, проблемы и перспективы развития.

2017.

2017.  № 11.

№ 11.  С. 145–149

С. 145–149

-

Васянина Т. В., Ярушникова А. В. Развитие налогового контроля: опыт зарубежных стран // Разработка стратегии социальной и экономической безопасности государства.

2017.

2017.  № 3.

№ 3.  С. 25–28

С. 25–28

-

Песоцкая О. Р. Налоговый контроль в России и в зарубежных странах // Эволюция государства и права: история и современность.

2017.

2017.  № 2.

№ 2.  С. 228–231

С. 228–231

-

Осауленко В. О., Подкопаева О. М. Особенности налогового контроля в зарубежных странах // Наука и инновации в современных условиях.

2016.

2016.  С. 161–164

С. 161–164

-

Шувалов А. Е., Степина А. М. Налоговая политика федеративной республики Германия // Статистика и экономика.

2015.

2015.  № 2.

№ 2.  С. 146–150

С. 146–150

-

Петрова Д. Ю. Система налогообложения Германии // Европейские научные исследования.

2016.

2016.  С. 96–98

С. 96–98

- Statistisches Bundesamt (Destatis) [Электронный ресурс] URL: www.destatis.de (дата обращения: 20.10.2016)