Кризис 2008 года оказался серьезной встряской для мировой экономики. Несмотря на прогнозы, даваемыеэкономистами, предотвратить его наступление оказалось невозможным. Для России одним из наиболее нежелательных последствий этого кризиса явилась девальвация рубля. Это страшное слово знакомо жителям нашей страны не понаслышке. В 1998г. всего за полгода курс рубля по отношению к доллару упал более чем втрое – c 6 руб./долл. до 21 руб./долл. Напуганные дефолтом 1998г. россияне до сих пор склонны к паническим настроениям. Попробуем разобраться в этих страхах и определить, что же действительно происходит с российским рублем.

Для начала следует определить суть девальвации.

Девальвация рубля – официальное снижение курса национальной валюты по отношению к иностранным валютам. Девальвация рубля в России производится Центробанком. В России курс рубля привязан к корзине валют, где 55% долларов и 45% евро. В России Центробанком установлен плавающий курс рубля, но в пределах валютного коридора.

Таблица 1

Плюсы и минусы девальвации рубля [1]

|

Плюсы |

Минусы |

|

1.Рост инфляции за счет удорожания импорта, снижение реальных доходов населения и потребительского спроса |

|

2.Отток рублевых депозитов из банков и/или их конвертация в валюту, ухудшение пассивной базы кредитных организаций. |

|

Девальвация руля способна резко снизить политический рейтинг партии и еелидеров, что может иметь негативные последствия с точкизрения позиции на предстоящих парламентских и президентских выборах. |

К факторам, оказывающим влияние на национальную валюту можно отнести:

- соотношение USD и EUR к рублю

- мировые цены на нефть и движение капитала

- политика ЦБ на валютном рынке

Девальвация 2008-2009

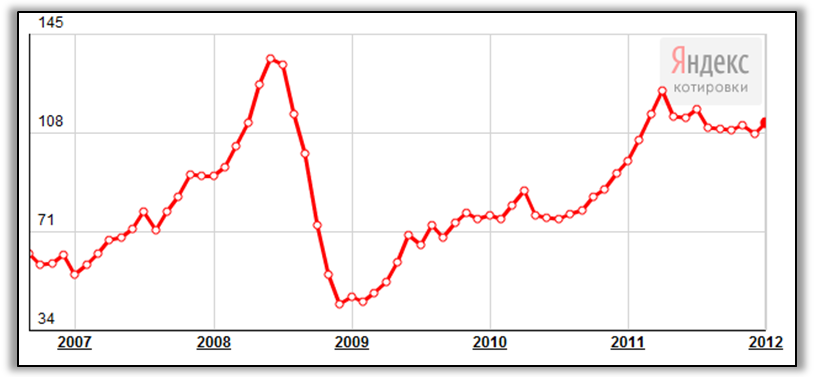

Мировые цены на нефть на тот период сильно упали со 140$ до 40$ за баррель (см. рис.1), резко снизив долларовые поступления в бюджет государства и компаний. К тому же на фоне мирового финансового кризиса в России наблюдался большой отток капитала за рубеж (50-100 млрд. долларов в месяц). На фоне усилившегося оттока капитала Центробанк в ноябре 2008г. начал постепенно расширять границы коридора бивалютной корзины, что на практике означало "плавную девальвацию" рубля. В результате с ноября 2008г. по январь 2009г. рубль ослаб по отношению к доллару и евро более чем на 20%, а всего с начала кризиса в августе 2008г. рублевая стоимость бивалютной корзины выросла примерно на 40%. Т.е. в 2008 году девальвация рубля была произведена с целью улучшения платежного и торгового баланса и стимулирования притока капитала.После этого на протяжении почти двух лет курс рубля уверенно рос и по отношению к доллару, и по отношению к евро.[3]

Рис.1. Динамика цен на нефть Brent (USD/баррель)[5]

В 2010 году российский финансовый рынок демонстрировал восстановление на фоне благоприятной конъюнктуры внешнего рынка и оживления в реальном секторе национальной экономики. Радовал и внутренний валютный рынок России. Центробанк даже смог расширить интервал допустимых значений стоимости бивалютной корзины (нижняя граница – 32,7 руб., верхняя – 37,7 руб.) с целью повышения гибкости курса рубля и ограничения своего присутствия на валютном рынке. Но это не мешало рублю удерживаться в установленных пределах, а все движения были обусловлены исключительно факторами фундаментального характера.

Достаточно позитивным для российской валюты было и начало 2011 года. Но последние события привели к тому, что и валютный рынок РФ поддался всеобщей панике. Ничего удивительного в этом нет, поскольку серьезные проблемы в зоне евро (в том числе и понижение рейтинга европейских стран) вынуждают инвесторов уходить из рискованных вложений в безопасные активы. Это значит, что растет спрос на валюты – убежища: доллар США, японскую иену и швейцарский франк. А вот рубль в это когорту не входит. В результате, чтобы ослабление национальной валюты было управляемым, ЦБ РФ вынужден продавать иностранную (только за сентябрь в рамках валютных интервенций было продано около 7 млрд. долларов, но уже в декабре это значение составило –1 млрд. 773,1 млн. долларов). Это значит, что валютный рынок России 2011 уже не так независим и стабилен, как в 2010 году.

Все страны в мировой экономике тесно взаимосвязаны, а это значит, что проблемы, возникающие в одном регионе, рано или поздно внесут свои коррективы в экономическую ситуацию других. Поэтому думать, что Россию вторая волна кризиса обойдет стороной, было бы, по меньшей мере, наивно. Естественно, она может затронуть не только экономику страны, но и финансовый рынок РФ.

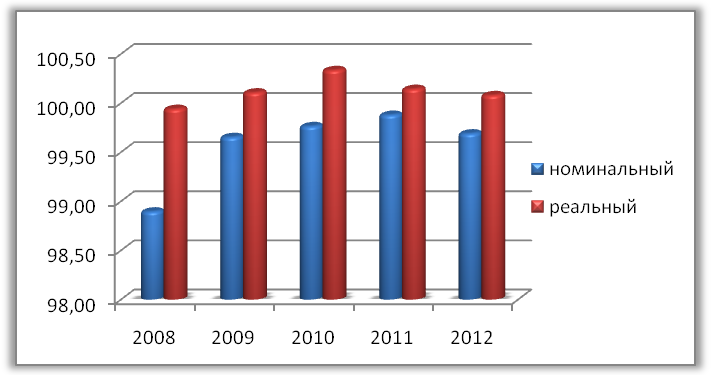

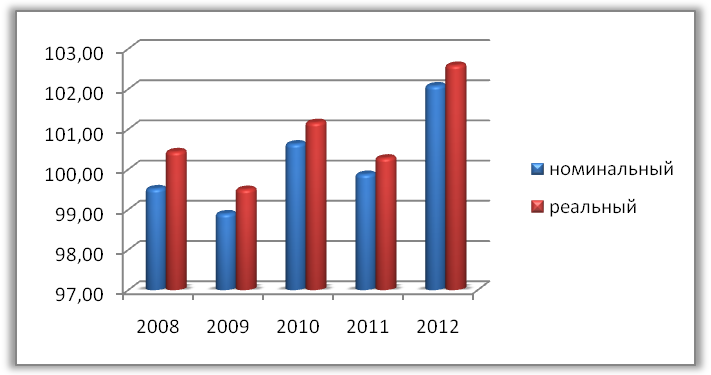

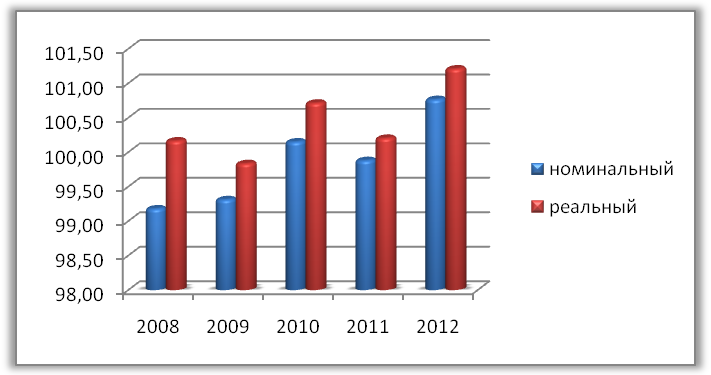

Для большей наглядности стоит обратиться к рисункам, приведеннымниже и проанализировать сложившуюся ситуацию. На рисунках 2, 3 и 4 представлены собственные расчеты номинального и реального курса рубля (использована обратная котировка).Прежде всего, стоит разобраться с понятиями номинального и реального валютного курса.

Номинальный валютный курс – валютный курс, выраженный в текущих ценах обмениваемых валют. Изменение экономических условий существования системы (технологии производства, автономного спроса, мирового финансового окружения страны и т.д.) приводит к изменению номинального валютного курса.[4]

Реальный валютный курс – это номинальный курс с учетом изменения уровня цен :

![]() -

здесь в числителе стоит произведение стоимости базовой корзины за

рубежом в единицах иностранной валюты и курса иностранной валюты. В

знаменателе стоит стоимость базовой корзины в единицах отечественной

валюты.

-

здесь в числителе стоит произведение стоимости базовой корзины за

рубежом в единицах иностранной валюты и курса иностранной валюты. В

знаменателе стоит стоимость базовой корзины в единицах отечественной

валюты.

Рис.2. Изменение реального и номинального курса рубля к доллару (% в год)

Из рис.2 мы видим, что рубль по отношению к доллару в 2008 году номинально был девальвирован, но уже к 2010 ситуация стала меняться: номинально и реально рубль укреплялся, при этом мы наблюдаем сокращение разрыва между номинальным и реальным курсом рубля к доллару. В 2011 году рубль снова начал «слабеть», в январе 2012 по-прежнему сохраняются тенденции прошедшего года.

Рис.3. Изменение реального и номинального курса рубля к евро (% в год)

Из рис.3 следует, что валютный курс рубля по отношению к евро отличается от курса рубля к доллару: в 2008 году номинальный курс по-прежнему девальвирован, но в меньшей степени, в 2009 году произошло значительное ослабление рубля к евро (в большей степени, чем к доллару), 2010год был ознаменован укреплением и сокращением разрыва между номинальным и реальным курсом. В 2011 мы наблюдали значительное ослабление рубля по сравнению с предыдущим периодом, ослабление рубля к евро более заметно, чем к доллару.В январе 2012 произошло существенное укреплении рубля по отношению к евро.

Рис.4. Изменение реального и номинального курса рубля к бивалютной корзине (% в год)[собственные расчеты на основе данных: 7, 11 и 12]

Как мы видим, на рис.4 показана общая тенденция изменения курса рубля, что является подтверждением всего выше сказанного: девальвация рубля 2008-2009 гг., в 2010 году укрепление национальной валюты как номинально, так и реально, в 2011 г. рубль заметно ослаб. Январь 2012 свидетельствует об укреплении рубля, оно связанно в первую очередь с долговым кризисом в Европе и ситуацией с нефтью на Ближнем Востоке.

Рис.4. Крупнейшие импортеры и экспортеры капитала в 2010 году[10]

Лидером импорта капитала, согласно рис.4, в 2010 году являлось США, по абсолютным размерам экспорта капитала Россия – пятая в мире после Китая, Японии, Германии и Швейцарии.Банк России зафиксировал снижение темпов роста импорта в июле-октябре 2011 г. до 23%, в то время как за первое полугодие этот показатель составил 42% по отношению к аналогичному периоду 2010 г.[7]

Рис.5. Сальдо трансграничных потоков частного капитала.[6]

Основной вклад в усиление оттока капитала (рис.5) в 2008-2009гг. внесли банки. В 2010-2011 вывоз капитала происходил засчет деятельности предприятий и населения. Согласно данным ЦБ, чистый отток по итогам 2011 года достиг $84,2млрд.

Таким образом, на ближайшее будущее можно построить 2 сценария развития событий.

- Девальвацию всё-таки удастся избежать.

Вполне возможно, что на фоне стабильной цены на нефть, и улучшений (возможных) в мировой экономике рост в России действительно начнет восстанавливаться. В итоге, девальвации не потребуется, а ЦБ продолжит постепенный переход к свободному плаванию курса рубля, это задача является основной для регулятора. Вместе с тем, в укрепление рубля мы по-прежнему не верим и ожидаем, что волна долгового кризиса, захватившая Еврозону, не позволит рублю надолго укрепиться даже при стабильных ценах на сырье. Наш прогноз на конец года в этом случае: доллар США – 31,4 – 27,6 руб. при нефти $100-110/брл.

- Разовая девальвация после проведения президентских выборовв 2012 году на 15-20%.

В отличие от 2010 года и докризисного периода люди начинают видеть спасение от высокой инфляции и низких ставок по рублевым депозитам в иностранной валюте и иностранных депозитах, подобные изменения в поведении увеличивают отток капитала из РФ. Замедление роста импорта уже свидетельствует об ослаблении рубля. Продолжается политика сокращений интервенций, что должно привести к увеличению волатильности курса. Ко всему этому добавляетсядоклад Центра развития Высшей школы экономики, в котором отмечается, что РФ столкнется с необходимостью девальвировать рубль в середине 2012 года. На фоне современных событий развитие по этому сценарию видится более правдоподобным.

Как бы то ни было, но прогнозировать, каким будет развитие валютного рынка в России в ближайшем будущем, и как поведет себя курс валюты сейчас дело неблагодарное. Да, это важная составляющая экономики, но все же на пороге очередной волны кризиса не это должно волновать инвесторов. С уверенностью можно сказать только одно: с учетом все возрастающей интеграции экономики России в мировую российский валютный рынок и в 2012 году будет оставаться под влиянием не только национальных, но и внешних факторов.

Литература:

- Кальварская М. Девальвация – легкие деньги или тяжелые последствия. Аналитика. 2009.

- Луис А.В.Катан. Зачем нужны реальные валютные курсы// Финансы&развитие.2007. С.46-47.

- http://newsline25.ru/economic/rubl-xoroshaya-dinamika-neyasnoe-budushhee/

- www.rcb.ru/ol/2011-01/35501/

- http://fx-commodities.ru/category/oil/

- http://expert.ru/expert/2011/41/ot-sebya-ne-ubezhish/media/107846/

- www.cbr.ru

- www.gks.ru

- www.micex.ru

- www.imf.org

- www.e3.prime-tass.ru/macro/

- http://quote.rbc.ru/macro/indicator/24/88.shtml