На курс российского рубля оказывают влияние как внутренние (инфляция, платежный баланс, политическая ситуация), так и внешние факторы (цена на нефть, ставка рефинансирования в США, цена на золото и пр.). Рынок нефти – наиболее значительный сырьевой рынок, влияющий на все страны, он также как и финансовый рынок, является важнейшей составной частью экономики любой страны. Так как за последние несколько десятилетий Россия превратилась в узконаправленное сырьевое государство, то ситуация в нефтяной отрасли может определять состояние всей экономики РФ.Очевидно, что сильное влияние на динамику валютного курса оказывает именно цена на нефть. Доказательством этого служит хотя бы тот факт, что доля нефтяных доходов в бюджете за 2011г. составляет 49,2%, планируется, что эта цифра в 2012 снизится до 43,5% (в 2005 их доля составляла около 60%).Далее мы попытаемся разобраться, как и каким образом проявляется это воздействие.

В целом тенденция, отмеченная на российском валютном рынке в начале 2012 года, сохранилась и в последние дни стала еще более выраженной. С начала января бивалютная корзина потеряла почти три рубля, причем евро опустился с отметки в 41,4 рубля до 38,7 рубля(по состоянию на 27 марта).[1] Последний раз такой мощный рост наблюдался только по окончании острой фазы финансового кризиса 2008-2009 годов, когда российская валюта корректировала чрезмерно сильную девальвацию.

Причин для такого подъема несколько. Во-первых, весь январь, февраль и март в мире держатся чрезвычайно высокие цены на нефть. Сейчас марка Brent котируется на уровне 125 долларов за баррель, а российская марка Urals практически сравнялась с ней по стоимости (с начала года она выросла почти на 17%). В большинстве случаев дорогая нефть провоцирует укрепление рубля, исключением не стал и 2012 год. Стоит добавить, что настолько высокие цены на углеводороды держались лишь дважды - летом 2008 и весной 2011 года. В обоих случаях доллар стоил даже дешевле, чем сейчас.

Это в свою очередь провоцирует спекулятивный капитал. В России его приток никак не ограничен (в отличие от, например, Бразилии, где такие сделки ограничиваются дополнительным налогом), поэтому колебания валютных курсов выражены сильнее. Сейчас на рынок хлынули миллиарды долларов от инвесторов, рассчитывающих на высокую прибыль. И действительно, за первые два месяца от вложений в рублевые активы - в основном, облигации - они заработали около 50 процентов годовых. До определенного момента такая тенденция может быть самоподдерживающейся и способна провоцировать дальнейшее укрепление рубля.

С начала года рубль укрепился к доллару на 8% (по состоянию на март 2012), благодаря высокой цене на нефть и возросшему аппетиту к рискам на мировых площадках. Остальные факторы, такие как отток капитала (за февраль 2012 – 11-12 млрд.долл.) и рублевая ликвидность, отошли на второй план. При цене нефти Brent в $120 за баррель фундаментально обоснованным уровнем рубля против доллара являются отметки 28–29 рублей. Таким образом, при сохранении текущей ситуации на мировых площадках не исключено, что в среднесрочной перспективе мы увидим доллар даже ниже 29 рублей. Впрочем, все может очень быстро измениться: сейчас мы имеем дело с притоком спекулятивного капитала, который крайне чувствителен к настроениям на мировых рынках.

На данный момент аналитики исходят из того, как долго смогут продержаться высокие цены на нефть, которые поддерживают национальную валюту. Все спекулятивные «пузыри» в конце концов лопаются, включая тот, что сейчас надувается на рынке нефти. По всей видимости, он лопнет еще до конца года, уверен аналитик Александр Головцов. «Эйфория на мировых рынках редко сохраняется дольше нескольких месяцев. В этой связи эксперт не ждет в следующих кварталах мощного притока спекулятивного западного капитала. Предложение валюты от сырьевого экспорта тоже будет сокращаться. ЦБ, как обычно, будет сглаживать ослабление рубля, поэтому снижение курса рубля к доллару до конца года возможно в пределах 10%. Курс рубля к евро скорее всего изменится минимально, поскольку европейская валюта сильно переоценена относительно доллара и в этом году будет испытывать давление. Курс может составить от 29 рублей за доллар при позитивном сценарии, до 37 рублей — при негативном. Наиболее реалистичный курс — 32–33 рубля за доллар к концу года», — прогнозирует Головцов.[5]

Нефть в 2011

В 2011 году нефтяные котировки прочно закрепились выше отметки 100 долларов за баррель, главным образом, на фоне сохраняющихся рисков относительно уменьшения предложения со стороны стран Ближнего Востока. Цена на нефть марки Brent выросла с $94 за баррель в начале года до $127 за баррель в апреле. Драйвером столь впечатляющего взлета котировок «черного золота» стала серия протестов и демонстраций по всему Ближнему Востоку и Северной Африке, известная как «арабская весна». Кроме того, поводом для роста стоимости нефти послужили действия ФРС по накачке ликвидностью финансовых рынков: исторически между ценой нефти и курсом доллара существует обратная зависимость.

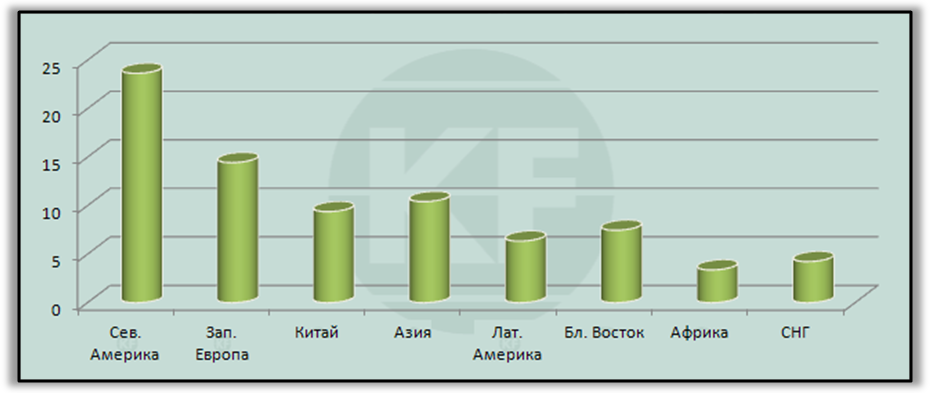

Согласно Рис.1., в 2011 году крупнейшими потребителями нефти стали развитые рынки в лице Америки (19,06 млн. бар/сутки, 21,3%) и пяти ведущих стран Европы (8,81 млн. бар/сутки, 9,8%), а также Китай (9,07 млн. бар/сутки, 10,8%).

Рис.1. Мировой спрос на нефть в 2011 году по странам, млн.барр.сутки[6]

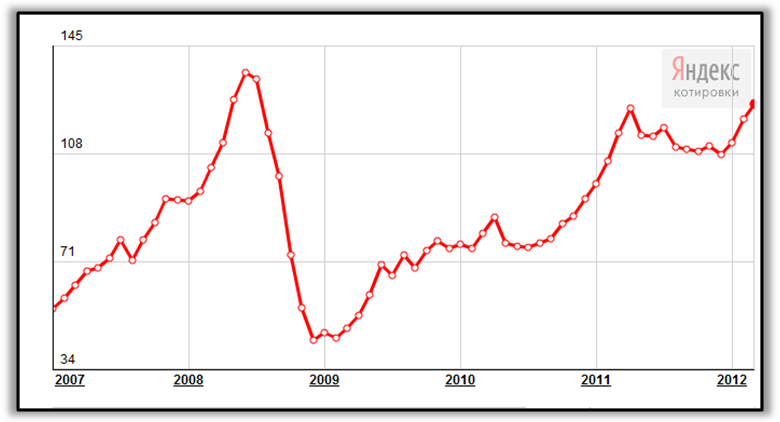

Рис.2. Динамика цен на нефть Brent, USD/баррель[4]

На Рис.2. мы видим, что в целом цена на нефть марки Brent с начала 2012 года по 27 марта выросла (с 107,8 долл. до 125,6 долл. за баррель, или на 16,51%), в то время как американский доллар подешевел к рублю с 31,7 руб. до 29,09 руб., или на 8,23%.[1]Относительно будущего развития: по прогнозам Энергетической информационной администрации Министерства энергетики США, к концу 2012 года цены на нефть могут быть в диапазоне от $49 до $192 за баррель.[7]

Основываясь на расчетах эксперта Владимира Брюкова[3], мы можем проследить корреляцию между ценой на нефть и курсом доллара к рублю. На основе еженедельных данных по курсу доллара и ценам на нефть марки Brent было построено следующее уравнение линейной регрессии:

Курс долл/руб = 47,001 – 0,144 х цена Brent

Интерпретацией этого уравнения является следующее: рост цены на нефть марки Brent на 1 доллар за баррель в этот период приводил в среднем к укреплению курса рубля на 14,4 коп.при исходном уровне 47,001 руб. В данном случае исходный уровень в нашем уравнении можно рассматривать как гипотетический курс рубля при цене нефти, близкой к нулю.

Коэффициент детерминации у данного уравнения R² = 0,9338, а это означает, что 93,38% всех колебаний курса рубля за этот период можно объяснить изменением цен на нефть, а остальные 6,62% колебаний обусловлены воздействием прочих факторов, в том числе и интервенциями Банка России с целью укрепления доллара.

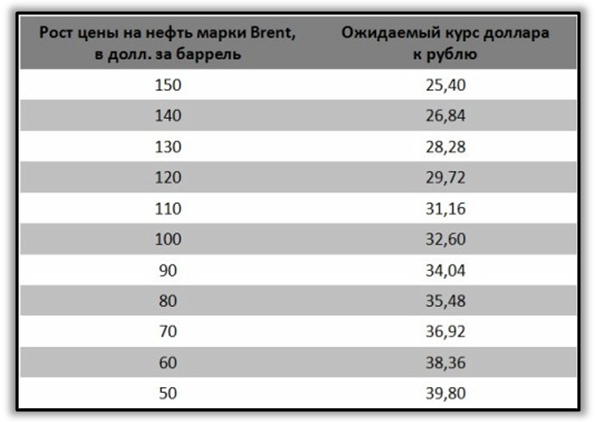

Так, если мы в вышеуказанную формулу подставим цену нефти марки Brent по итогам торгов за 26 марта (125,59 долл. за 1 баррель), то ожидаемый курс доллара должен был бы равняться 28,92 руб. В то время как официальный курс рубля, установленный Банком России на 27 марта оказался равен 29,09руб. Таким образом, разницу в 17 коп.можно рассматривать как результат влияния на курс доллара интервенций Банка России и воздействия прочих факторов. В целом же при изменении цены на нефть в диапазоне от 50 долл. до 150 долл. за баррель, ожидаемый курс рубля к доллару может, по расчетам, измениться в пределах от 39,80 руб. до 25,40 руб. (см. Рис. 3).

Рис. 3. Ожидаемый курс рубля к доллару США в зависимости от роста цены на нефть[3]

Следовательно, зная цену нефти на конец будущей недели, мы могли бы точнее предсказать и будущий курс доллара. Однако проблема заключается в том, что уровень будущей цены на нефть объясняется воздействием множества случайных факторов, учесть которые довольно сложно. Вместе с тем следует заметить, что дорогая нефть и продолжающийся приток капиталов в фонды, инвестирующие в российские акции (с 15 по 21 марта составил 131 млн. долл.), пока создают неплохой макроэкономический фон для сильного рубля.

Подводя итоги, мы должны помнить, что при повышении цен на нефть вероятность финансового кризиса возрастает у нефтепотребляющих стран, при понижении – унефтедобывающих. Так как Россия относится к нефтедобывающим странам, а вероятность резкого снижения цен на нефть при данном развитии событий велика, то необходимо снижать зависимость экономики от колебаний цен на сырье путем ее диверсификации и усиления ориентированности на внутренний рынок.

- Литература: