Ключевые слова: прогнозирование стоимости ценных бумаг, анализ тенденций движения цены.

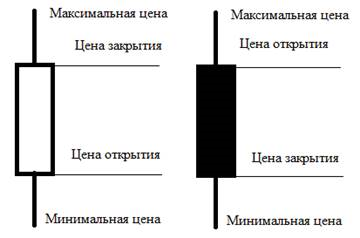

В современный период на финансовом рынке многие трейдеры активно используют информационные технологии при продаже/покупке ценных бумаг. Крайне важно любому трейдеру найти момент, когда тенденция измениться и стоимость ценной бумаги поменяет направление своего движения (в рост или падение). Одним из таких методов прогнозирования является «Метод японских свечей», разработанный еще до формирования бирж и рынков ценных бумаг в середине 18 века в Японии торговцем риса Мунэхиса Хомма [1]. Стандартная японская свеча имеет вид, приведенный на рисунке 1.

Рис. 1 Общий вид стандартной японской свечи.

Как показано на рис. 1, наблюдение за один день содержит в себе четыре параметра: цена открытия, цена закрытия, максимальная и минимальная цена ценной бумаги. Пятым параметром является цвет японской свечи. Если цена закрытия выше цены открытия, т. е. цена ценной бумаги растет, то свеча белая. Если наоборот цена закрытия ниже цены открытия, то цена ценной бумаги падает, свеча черная.

Особенность японских свечей состоит в том, что они содержат в себе психологическую составляющую, на основании которой определяется момент разворота. К примеру, слишком сильно упавшая минимальная цена при небольшом теле и небольшой максимальной ценой показывает, что многие трейдеры начали продавать свои ценные бумаги, данная ценная бумага скорее всего будет продолжать падение.

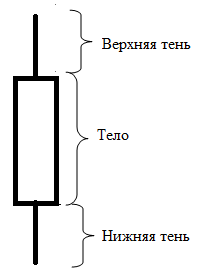

Для определения таких моментов разворота используются специально определенные опытом комбинации из нескольких свечей, на основании которых и определяется момент разворот. В основе определения комбинации лежат так называемые размеры тела и его теней.

Рис. 2

Существует множество мощных комбинаций, показывающих моменты разворота. В данной работе были рассмотрены одни из самых мощных сигналов-комбинаций, показывающих момент разворота: молот, антимолот (повешенный), модель поглощения бычья и медвежья), завеса темных облаков, просвет в облаках, падающая звезда и перевернутый молот [3].

Молот — момент разворота с нисходящей тенденции в восходящую. Характеризуется появлением свечи с маленьким телом и длинной нижней тенью при нисходящей тенденции. В качестве подтверждающего сигнала для молота является то, что на следующий день рынок открывается выше тела молота. Чем больше ценовой разрыв вниз между телом молота и ценой открытия на следующий день, тем больше вероятность того, что молот образует вершину. Еще одним подтверждением молота может быть белая свеча с ценой закрытия выше цены закрытия в день появления молота.

Рис. 3. Комбинация свечей «Молот»

Все данные комбинации основываются на параметрах размеров тел и теней, а точнее определение их размера как качественной характеристики, принимающей значения «отсутствует», «маленькое», «среднее» и «большое». Разные эксперты могут по-разному определить размер тела, к тому же многое зависит от масштаба цены, так как акции и ценные бумаги рассчитываются в пунктах, в то время как валюты (например, евро и доллар) в копейках и рублях. Поэтому задача определения размера тел и теней как качественной характеристики является актуальной.

Для решения данной задачи были использованы технология кластеризации программного продукта StatSoft Statistica [2]. Данный модуль позволяет однозначно независимо от масштаба на основании имеющейся выборки произвести кластеризацию наблюдений и подразделить на соответствующие кластеры, где каждый кластер будет принимать некоторое качественное значение.

К примеру, автоматически методом HTTP-запросов загрузим акции фирмы Yandex [данные были взяты с сайта www.finam.ru].

Таблица 1

Данные о курсовом изменении ценных бумаг по дням.

|

<DATA> |

<OPEN> |

<HIGH> |

<LOW> |

<CLOSE> |

|

01.12/2014 |

1242 |

1324 |

1200 |

1244 |

|

02.12.2014 |

1222 |

1283 |

1205 |

1283 |

|

03.12.2014 |

1260 |

1323 |

1240 |

1280 |

|

... |

… |

… |

… |

… |

|

23.03.2015 |

866 |

891 |

863 |

874 |

В данной таблице присутствуют все параметры, необходимые для построения свечи:

- <DATA> — дата фиксирования наблюдений.

- <OPEN> — цена открытия

- <HIGH> — максимальная цена

- <LOW> — минимальная цена

- <CLOSE> — цена закрытия

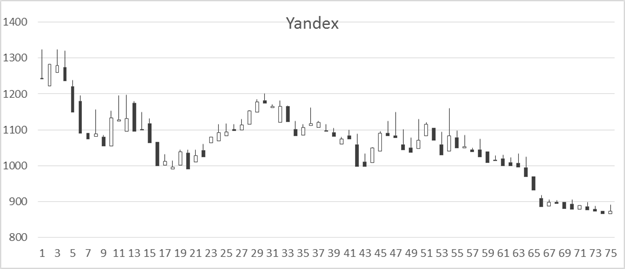

Используя графические инструменты, построим график японских свечей (рис. 4) на основании данных, предоставленных в таблице 1.

Рис. 4. График японских свечей

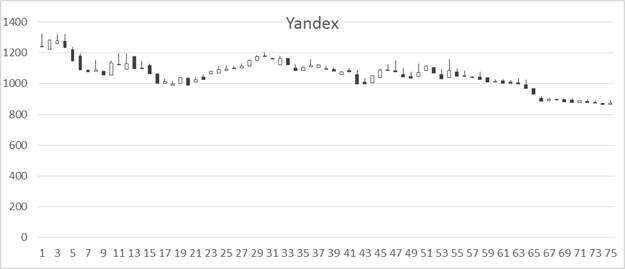

В данном масштабе (рис. 4) можно заметить рассмотренные нами комбинации — повешенный, молот, поглощение. Однако если ввести иные параметры масштаба, то прогнозирование существенно затрудняется.

Рис. 5. График японских свечей. Измененный формат

Для определения необходимого для построения масштаба воспользуемся автоматизированным модулем Statistica Cluster Analysis. Для этого используем подключение в автоматическом режиме программы Statistica и проведем кластеризации [4]. В качестве метода кластеризации используется метод k-средних [5]. В итоге после кластеризации и сохранения результатов для каждого объекта (тень или тело), были получены данные, приведенные в таблице 2. Здесь каждому рассматриваемому объекту ставится в соответствие определенный кластер.

Таблица 2

Результаты кластеризации

|

<DATA> |

Цвет свечи |

Код тела |

Код верхней тени |

Код нижней тени |

|

01.12/2014 |

1 |

0 |

3 |

0 |

|

02.12.2014 |

1 |

3 |

0 |

1 |

|

|

… |

… |

… |

… |

|

23.03.2015 |

1 |

0 |

1 |

3 |

Из таблицы 2 можно увидеть, что каждой свече присваивается следующие качественные характеристики.

- Цвет свечи. Если «1», то свеча белая, иначе если значение «0», то черная.

- Код тела. «0» — тело отсутствует. «3» — наибольший размер тела при условии, если тело белое и наоборот, если тело черное, то коды принимают значение «0» — тело большое, «3» — тело отсутствует.

- Код верхней тени, обозначающий размер верхней тени.

- Код нижней тени, обозначающий размеры нижних теней.

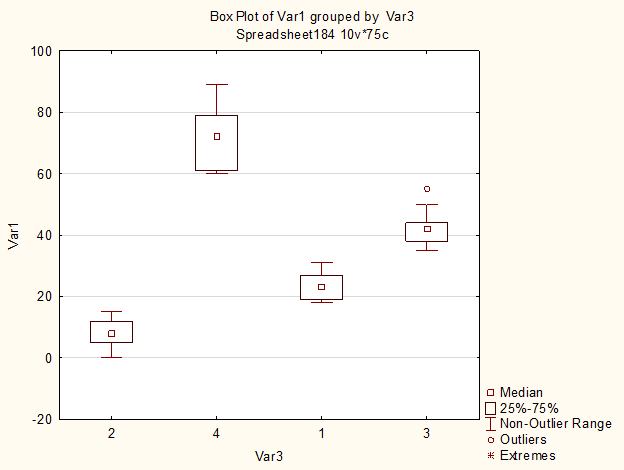

В качестве проверки качества разбиения на кластеры мы воспользуемся построением графика Бокса-Вискерса [2, 6], который анализирует значения зависимой переменной в зависимости от кластера, который был присвоен. Оценим качество кластеризации для размера тела (рис. 6).

Рис. 6. График Бокса-Вискерса

Рис. 6. График Бокса-Вискерса

На рис. 6 переменная Var3 обозначает кластер, к которому было отнесено тело, а Var1 соответственно размер тела. Как можно заметить, размахи всех кластеров не пересекаются и имеют достаточное расстояние друг от друга. Следовательно, можно сказать, что программа не совершит ошибку, при распределении новых наблюдений по кластерам.

Следующим этапом автоматически запускается алгоритм поиска комбинаций японских свечей. Результат работы программы приведен в таблице 3. Найдены комбинации свечей и подтвержден разворота или его отсутствие.

В качестве языка программирования для программы использовался Visual Basic. Все этапы начиная от извлечения информация из интернета заканчивая получением готового результата с определенными комбинациями выполняются автоматически, в том числе и обучение системы.

В дальнейшем планируется повысить прогнозную мощность программы, увеличив количество комбинаций, добавив анализ тренда, а также алгоритмические методы прогнозирования для определения как долго продлится новая тенденция.

Таблица 3

|

27.02.2015 |

Момент разворота — повешенный — надо продавать или ждите подтверждающего сигнала |

- |

- |

- |

Звезда доджи — крайне вероятен рост | |

|

… |

.. |

… |

… |

… |

… | |

|

04.03.2015 |

Момент разворота — молот — надо покупать или ждите подтверждающего сигнала |

подтверждение тенденцией |

- |

- |

- | |

Литература:

1. Сайт энциклопедии Википедия. Японские свечи. https://wikipedia.org/wiki/Японские_свечи

2. Халафян А. А. Statistica 6. Статистический анализ данных. 2-е изд., переработ. и доплн. Учебник-М.:ООО «Бином-Пресс», 2010 г. — 247 стр.: ил.

3. ISBN 978–5-9518–0370–2

4. Нисон Стив. Японские свечи: графический анализ финансовых рынков. Перевод с англ. Дозорова Т., Волкова М. М.: Издательство «Диаграмма», 1998.— 336 с.: ил. ISBN 5–900082–01–6

5. Сайт компании Microsoft Office. Подключение библиотек и установка связи с другими приложениями. https://msdn.microsoft.com/ru-ru/library/office/fp179694

6. Сайт компании StatSoft. Работа с макросами, связь с приложением Excel

8. Сайт энциклопедии Википедия. Японские свечи. https://wikipedia.org/wiki/Ящк_с_усами