Капитал — это совокупность средств, которыми располагает предприятие, для осуществления своей деятельности с целью получения прибыли. Формирование капитала предприятия осуществляется как за счет собственных (внутренних), так и за счет заемных (внешних) источников.

Основным источником финансирования предприятия является собственный капитал, схема формирования которого представлена на рисунке 1 [6]. Он включает в себя: уставный капитал, накопленный капитал (который в свою очередь включает резервный и добавочный капиталы, фонд накопления, нераспределенная прибыль) а также целевое финансирование (например, благотворительные пожертвования и др.).

Рис. 1. Состав собственного капитала предприятия

Уставный капитал — это сумма, зафиксированная в учредительных документах организации, прошедших государственную регистрацию. На государственных предприятиях данная сумма включает в себя стоимость имущества, закрепленного государством за предприятием на правах полного хозяйственного пользования; на акционерных предприятиях — номинальная стоимость всех акций предприятия; для общества с ограниченной ответственностью это сумма долей собственников; для арендного предприятия данная сумма представляет собой вклады его работников и т. д.

Сумма уставного капитала формируется в процессе первоначального инвестирования средств учредителями и может представлять собой как денежные средства, так и нематериальные активы. Величина уставного капитала устанавливается в период регистрации предприятия, а при изменении его величины требуется перерегистрация учредительных документов.

Образование добавочного капитала связано с переоценкой имущества предприятия или продажей акций выше их заявленной стоимости, а также в результате присоединения части нераспределенной прибыли, оставшейся в ведении предприятия, в размере, направленном на капитальные вложения.

В состав средств специального назначения и целевого финансирования относятся средства (денежные или имущественные), получаемые предприятием безвозмездно и которые должны быть использованы им строго по назначению, установленному лицом (физическим или юридическим), эти средства выделившим.

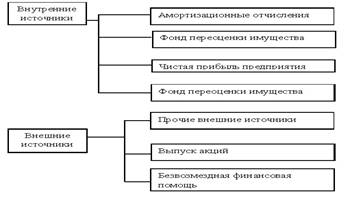

В качестве основного источника пополнения собственного капитала выступает прибыль предприятия, схема формирования которой представлена на рисунке 2 [4].

В том случае, если предприятие убыточное, то величина собственного капитала уменьшается на сумму полученных убытков. Амортизационные отчисления занимают наибольший объем в составе внутренних источников от используемых собственных основных средств и нематериальных активов. Они не увеличивают сумму собственного капитала, а выступают как средство его реинвестирования. Иные формы собственного капитала включают в себя: доходы от сдачи имущества в аренду, расчеты с учредителями и др. Однако, они не играют ключевой роли в формировании собственного капитала предприятия.

Значительный удельный вес в составе внешних источников формирования собственного капитала составляет выпуск дополнительных акций. Государственные предприятия могут рассчитывать на безвозмездную помощь со стороны государства. В число прочих внешних источников формирования собственного капитала входят материальные и нематериальные активы, а также имущественные и неимущественные активы, передаваемые безвозмездно физическими и юридическими лицами в порядке благотворительности.

Рис. 2. Источники формирования собственного капитала предприятия

Заемный капитал — капитал, полученный в виде долгового обязательства. Включает в себя: кредиторскую задолженность, лизинговые договоры, кредиты банков и финансовых компаний, коммерческие бумаги и прочее. Он подразделяется на долгосрочный (более года) и краткосрочный (до года) [5].

Заемные средства можно разделить на три следующие категории, в зависимости от цели привлечения:

- средства, необходимые предприятию для воспроизводства основных средств и нематериальных активов;

- средства, привлекаемые для увеличения объема оборотных активов;

- средства, привлекаемые для удовлетворения социальных нужд.

По форме привлечения заемные средства могут быть представлены как в денежной форме, так и в виде имущественных активов; по источникам привлечения их можно подразделить на внешние и внутренние; по форме обеспечения — обеспеченные залогом или закладом, а также обеспеченные поручительством или гарантией и необеспеченные.

В ходе формирования структуры капитала важно принимать во внимание и анализировать особенности каждой его составляющей.

Положительные стороны собственного капитала заключаются в простоте привлечения, обеспечении более устойчивого финансового состояния и понижении риска разорения. Необходимость в нем обусловлена требованиями самофинансирования предприятий. Собственный капитал является гарантом независимости и устойчивости предприятия. Отличительной чертой собственного капитала является то, что он инвестируется на долгосрочной период и, следовательно, подвергается наибольшему риску. Поэтому чем больше его доля в общей сумме капитала и меньше доля заемных средств, тем выше буфер, который защищает кредиторов от убытков, тем самым делая минимальным риск утраты их капитала.

Впрочем, нужно принимать во внимание, что собственный капитал довольно ограничен в объемах. Также следует понимать, что финансирование деятельности предприятия только за счет собственных средств не всегда рентабельно, особенно это проявляется в тех ситуациях, когда производство носит сезонный характер. Следовательно, в определенные периоды времени будут накапливаться крупные средства на счетах в банке, а в другие будет происходить их нехватка. Следует также отметить, если цены на финансовые ресурсы низкие, а предприятие располагает возможностями обеспечить более высокий уровень отдачи на вложенный капитал, чем платит за кредитные ресурсы, то, в результате привлечения заемных средств, оно может укрепить свои позиции на рынке и повысить рентабельность собственного капитала.

В том случае, если средства предприятия созданы в большей мере за счет краткосрочных договоров, то его экономическое состояние будет неустойчивым, так как с капитал краткосрочного использования требует постоянной оперативной работы, направленной на контроль за своевременным их возвратом, а также включение в оборот на непродолжительное время новых капиталов. Однако существует и ряд недостатков, присущих данному способу финансирования, таких как: сложность процедуры привлечения средств, высокая зависимость ссудного процента от состояния финансового рынка и увеличение в связи с этим риска снижения платежеспособности предприятия.

В процессе дальнейшего анализа важно как можно более детальнее изучить динамику и структуру собственного и заемного капитала, выяснить причины изменения их отдельных слагаемых и оценить их изменение за отчетный период.

Однако, перед тем как оценить изменения процента собственного капитала в общем объеме баланса, необходимо выяснить, за счет каких факторов произошли эти изменения. Очевидно, что приращение собственного капитала за счет реинвестирования прибыли и за счет переоценки основных средств будет рассматриваться по-разному при оценке способности предприятия к самофинансированию и наращиванию собственного капитала. Реинвестирование прибыли увеличивает экономическую стабильность предприятия и сокращает себестоимость капитала, так как за привлечение альтернативных источников финансирования необходимо выплачивать достаточно большие проценты [7].

Огромное влияние на финансовое состояние предприятия оказывает состав и структура заемных средств, т. е. соотношение долгосрочных, среднесрочных и краткосрочных финансовых обязательств.

Привлечение заемных средств предприятием в оборот частое явление в современной экономической практике. Данный факт способствует временному улучшению финансового состояния лишь в том случае, когда они не замораживаются на долгосрочный период в обороте и своевременно возвращаются. В противном случае может возникнуть просроченная кредиторская задолженность, что в свою очередь приведет к выплате штрафов и усугублению финансового положения. Вследствие этого, в ходе анализа необходимо изучить состав и давность появления кредиторской задолженности, наличие, частоту и причины образования просроченной задолженности поставщикам ресурсов, а также задолженности персоналу предприятия по оплате труда и определить сумму выплаченных пеней за просрочку платежей [1].

Средняя продолжительность периода кредиторской задолженности ( ) — показатель, наиболее часто используемый для оценки ее состояния. Его расчет производится по формуле (1):

) — показатель, наиболее часто используемый для оценки ее состояния. Его расчет производится по формуле (1):

(1)

(1)

где:  — средний остаток кредиторской задолженности;

— средний остаток кредиторской задолженности;

Д — дни периода;

ПЗ — сумма погашенной задолженности.

Процент кредиторской задолженности может быть вычислен также и удельным весом в ней расчетов по векселям. Доля кредиторской задолженности, обеспеченная выданными векселями, в общей ее сумме демонстрирует ту часть долговых обязательств, несвоевременное погашение которых приведет к протесту векселей, выданных предприятием, а значит, к дополнительным расходам и потере деловой репутации предприятия.

Если дело касается расчета долгосрочного заемного капитала (в том случае, если он имеется на предприятие), интерес представляют сроки востребования долгосрочных кредитов, так как от этого зависит стабильность финансового положения предприятия. Если частично погашаются в отчетном году, то эта сумма показывается в составе краткосрочных обязательств [2].

В ходе анализа кредиторской задолженности, важно учесть, что она является одновременно источником покрытия дебиторской задолженности. Таким образом, анализ структуры собственных и заемных средств предприятия очень важен для оценки рациональности формирования источников финансирования, его стабильности на рынке, а также в целом деятельности предприятия. Этот момент играет ключевую роль при определении перспективного варианта организации финансов и выработке финансовой стратегии.

Скорость оборачиваемости капитала наиболее полно отражают два следующих показателя:

- коэффициентом оборачиваемости (Коб);

- продолжительностью одного оборота (Поб).

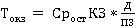

Коэффициент оборачиваемости капитала (Коб) представляет собой отношение чистой выручки от реализации продукции к среднегодовой стоимости капитала и рассчитывается по формуле (2):

, (2)

, (2)

где: ЧР — чистая выручка от реализации;

— среднегодовая стоимость капитала.

— среднегодовая стоимость капитала.

Средние остатки всего капитала и остатки его составных частей рассчитываются по методу средней хронологической: половина суммы, приходящейся на начало периода плюсуются с остатками на начало каждого следующего месяца, и также к ним прибавляется половина остатка на конец периода. Результат делится на количество месяцев в отчетном периоде. Информацию, необходимую для расчета показателей оборачиваемости можно найти в бухгалтерском балансе и отчете о финансовых результатах [8].

Капиталоемкость (Ке) — является обратным показателем коэффициенту оборачиваемости капитала и рассчитывается по формуле (3):

(3)

(3)

где: Ср. К — среднегодовая стоимость капитала;

ЧР — чистая выручка от реализации.

В ходе определения оборачиваемости всего капитала сумма оборота должна содержать общую выручку от всех видов продаж. При расчете показателей оборачиваемости только функционирующего капитала, в расчет берется выручка, полученная от реализации продукции [3].

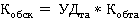

Оборачиваемость капитала зависит как от скорости оборачиваемости основного и оборотного капитала, таки от его органического строения. То есть чем больший процент занимает основной капитал, который оборачивается медленно, тем ниже будет коэффициент оборачиваемости (Кобск) и, следовательно, выше длительность оборота всего совокупного капитала (Побск), т. е.:

, (4)

, (4)

где: УДта — удельный вес текущих активов в общей сумме активов;

Кобта — коэффициент оборачиваемости текущих активов.

, (5)

, (5)

где: Побта — продолжительность оборота текущих активов.

После того, как все расчеты и их анализ произведены, разрабатывают ряд мероприятий по ускорению оборачиваемости оборотного капитала. Можно выделить ряд путей ускорения оборачиваемости капитала:

- сокращение продолжительности производственного цикла за счет использования современных технологий, механизации и автоматизации процессов производства, повышения уровня производительности труда, рационализации использования производственных мощностей и трудовых ресурсов;

- улучшение снабжения материально-техническими средствами, в целях организации бесперебойного обеспечения производства необходимыми материальными;

- ускорение процессов логистики и оформления расчетных документов;

- повышение уровня маркетинговых исследований, в частности: изучения рынка, улучшения качества товара и форм его продвижения к потребителю, формирование правильной ценовой политики, организации эффективного маркетинга.

Литература:

1. Анализ финансового состояния предприятия. [Электронный ресурс]. — Режим доступа: http://www.listfinances.ru/lifias-195–4.html, свободный — Загл. с экрана.

2. Анализ источников формирования капитала. [Электронный ресурс]. — Режим доступа: http://studopedia.ru/3_197720_analiz-istochnikov-formirovaniya-kapitala.html, свободный — Загл. с экрана.

3. Анализ оборачиваемости капитала. [Электронный ресурс]. — Режим доступа: http://studopedia.ru/7_107582_analiz-oborachivaemosti-kapitala.html, свободный — Загл. с экрана.

4. Ведение раздельного учета некоммерческими организациями. [Электронный ресурс]. — Режим доступа: http://www.audit-it.ru/articles/account/otrasl/a99/44698.html, свободный — Загл. с экрана.

5. Заемный капитал. [Электронный ресурс]. — Режим доступа: http://center-yf.ru/data/economy/Zaemnyi-kapital.php, свободный — Загл. с экрана.

6. Капитал и имущество предприятия: понятие, классификация. [Электронный ресурс]. — Режим доступа: http://lektsiopedia.org/lek-21930.html, свободный — Загл. с экрана.

7. Савицкая Г. В. Анализ хозяйственной деятельности предприятия. Учебник. — 5-е изд., перераб. и доп. — М.: ИНФРА-М, 2009. — 536 с.

8. Среднее остатки. [Электронный ресурс]. — Режим доступа: http://www.ngpedia.ru/id225056p1.html, свободный — Загл. с экрана.