Все предприятия стремятся сохранить свои позиции на рынке, достичь лидерства, а для этого необходимо постоянно развиваться, осваивать новые технологии. На предприятиях может наступить ситуация, когда без привлечения инвестиционного капитала дальнейшее развитие становится невозможным. Явные конкурентные преимущества предприятию может дать приток инвестиций. Результат вложения капитала — рост эффективности деятельности хозяйствующего субъекта. Всё это подтверждает актуальность проблемы оценки инвестиционной привлекательности.

Ученые-экономисты по-разному определяют смысл понятия «оценка инвестиционной привлекательности», например, Крейнина М. Н. обращает особое внимание на зависимость инвестиционной привлекательности предприятия от коэффициентов, характеризующих финансовое состояние, [1, с.31] а Крылов Э. И. в своих трудах подчеркивает, что инвестиционная привлекательность зависит не только от финансового состояния предприятия, но и от конкурентоспособности, от уровня инновационной деятельности на предприятии. [2, с.28]

Существует не только множество трактовок понятия «оценка инвестиционной привлекательности», но и множество методик. Единого метода оценки инвестиционной привлекательности предприятия не существует. Авторами методик оценки инвестиционной привлекательности являются следующие ученые: Суркин П. Н., Цыганов А. В., Ендовицкий Д. А., Севрюгин Ю. В., Анискин Ю. П., Казакова О. Б., Валинурова Л. С., Дорошин Д. В. Все методы можно разделить на 2 группы: в первой группе находятся те методы, результатом использования которых является интегральная оценка финансового состояния предприятия, а во второй — методы, учитывающие влияние не только внутренних, но и внешних факторов.

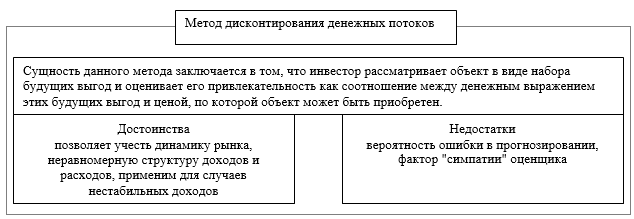

Рассмотрим метод дисконтирования денежных потоков. В процессе применения данного метода сравнивается стоимость денег в начале финансирования и стоимость денег при их возврате в виде будущих денежных потоков, учитывается фактор времени. Используя данную методику, можно быстро оценить стоимость компании без громоздких и сложных вычислений.

Главным достоинством данного метода является возможность увидеть потенциал предприятия, даже скрытый, а также возможность реалистично оценить привлекательность предприятия для инвестора. Но данный метод имеет не только достоинства, но и недостатки. Например, к негативному моменту можно отнести сильную зависимость конечных результатов от первоначальных значений денежных потоков и соответствующих ставок дисконтирования.

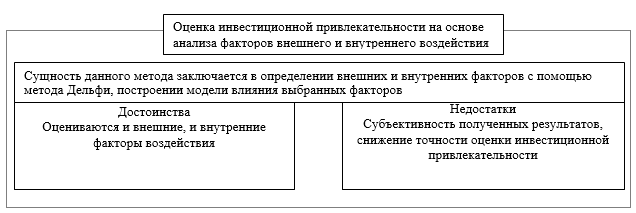

Перейдём к рассмотрению следующего метода. В рамках применения такого метода, как оценка инвестиционной привлекательности на основе анализа факторов внешнего и внутреннего воздействия необходимо сначала с помощью метода Дельфи определить внешние и внутренние факторы, оказывающие на инвестиционную привлекательность наибольшее влияние; затем построить модель влияния выбранных факторов; проанализировать инвестиционную привлекательность предприятия; на завершающем этапе необходимо разработать ряд рекомендаций. Все этапы являются взаимосвязанными. Совокупность внешних факторов определяется с помощью анкетирования, следовательно, зависит от объекта исследования.

Преимущество данной методики заключается в том, что оцениваются и внешние, и внутренние факторы воздействия, вследствие этого появляется возможность провести комплексное исследование. Но, как и в ситуации с предыдущим методом не обошлось и без недостатков. Главным негативным моментом является субъективность данных, которая является следствием применения на первоначальном этапе таких инструментов как: анкетирование и опросы. Происходит снижение точности оценки инвестиционной привлекательности предприятия.

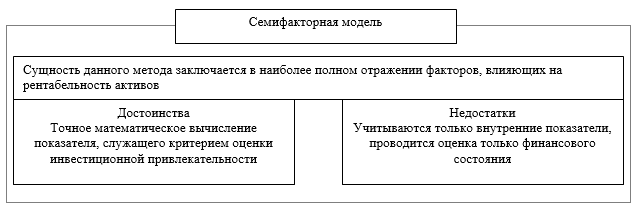

Далее рассмотрим семифакторную модель оценки инвестиционной привлекательности. В данной методике рентабельность активов — критерий инвестиционной привлекательности. Данная модель наиболее полно отражает факторы, влияющие на рентабельность активов. Инвестиционная привлекательность фирмы во многом определяется состоянием активов, которыми она располагает, их составом, структурой, количеством и качеством, взаимодополняемостью и взаимозаменяемостью материальных ресурсов, а также условиями, обеспечивающими наиболее эффективное их использование [3].

Модель содержит в себе следующие факториальные показатели: прибыль от продаж продукции, выручка от реализации продукции, активы, оборотные активы, дебиторская задолженность, заемный капитал, краткосрочные обязательства, кредиторская задолженность. Основой принятия решения служит следующее правило: чем выше рентабельность активов, тем более эффективно работает предприятие и является более привлекательным для инвестора. По интегральному индексу, который рассчитывается как произведение индексов изменения факторов, определяется уровень инвестиционной привлекательности.

Семифакторная модель позволяет точно математически вычислить показатель, служащий критерием оценки уровня инвестиционной привлекательности, выявить динамику анализируемых индикаторов, однако в отличии от оценки инвестиционной привлекательности на основе анализа факторов внешнего и внутреннего воздействия данный метод учитывает только внутренние показатели деятельности предприятия, анализ инвестиционной привлекательности проводится на основе оценки только финансового состояния предприятия, тогда как термин «инвестиционная привлекательность» намного шире.

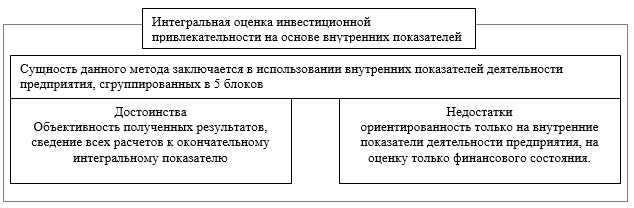

Следующий метод — интегральная оценка инвестиционной привлекательности на основе внутренних показателей. Данная методика основана на использовании внутренних показателей деятельности предприятия, влияющих на его инвестиционную привлекательность и сгруппированных в 5 блоков: показатели эффективности использования основных и материальных оборотных средств, финансового состояния, использования трудовых ресурсов, инвестиционной деятельности, эффективности хозяйственной деятельности.

Расчеты, произведённые по каждому из 5 блоков, затем сводятся к интегральному показателю инвестиционной привлекательности предприятия. Расчет интегральной оценки состоит из 2 этапов: расчёт стандартизированных значений всех показателей, эта-лонных значений, определение их веса в комплексной оценке и вычисление за все годы потенциальных функций, которые в конце первого этапа сводятся в комплексные оценки инвестиционной привлекательности по каждому блоку показателей. Вычисление интегральной оценки инвестиционной привлекательности предприятия — итог второго этапа.

Достоинством метода является его объективность, а также сведение всех расчетов к окончательному интегральному показателю, что значительно упрощает представление результатов. К отрицательным моментам можно отнести ориентированность методики только на внутренние показатели деятельности предприятия, на оценку только финансового состояния.

Важным методом является комплексная оценка инвестиционной привлекательности предприятия, заключающаяся в анализе как внутренних, так и внешних факторов деятельности предприятия и сведению их к единому интегральному показателю. Данный метод объединяет 3 раздела: общий, специальный и контрольный.

Общий раздел включает: оценку положения на рынке, деловой репутации, зависимости от крупных поставщиков и покупателей, анализ стратегической эффективности предприятия. На первых этапах выставляются балльные оценки, затем определяется общая сумма баллов, на завершающем этапе изучается динамика экономических показателей деятельности хозяйствующего субъекта.

Специальный раздел включает этапы оценки общей эффективности; пропорциональности экономического роста; операционной, финансовой, инновационно-инвестиционной активности; качества прибыли. Необходимо построить динамическую матричную модель, элементами которой являются индексы основных показателей деятельности организации, объединенных в 3 группы: конечные; промежуточные и начальные. Затем проводится ситуационный анализ пропорциональности темпов роста основных показателей деятельности предприятия. Третий этап предполагает расчет коэффициентов операционной, финансовой, инновационно-инвестиционной активности хозяйствующего субъекта. На завершающем этапе качество прибыли оценивается по показателям рентабельности и платежеспособности. По всем составляющим общего и специального разделов методики выставляются итоговые оценки, далее они суммируются.

Контрольный раздел методики предполагает расчет итогового коэффициента инвестиционной привлекательности, определяемого как сумма произведений ранее проставленных баллов и весовых коэффициентов, по которому и делается окончательный вывод.

К преимуществам данного метода можно отнести комплексный подход, охват большой совокупности показателей и коэффициентов, сведение расчетов к единому интегральному показателю. К негативным моментам можно отнести субъективный характер данных, который проявляется на этапе выставления экспертами оценок. Однако, этот недостаток компенсирован анализом большого числа абсолютных и относительных экономических показателей.

Проведя исследование ряда методов, используемых для оценки инвестиционной привлекательности предприятия, можно сделать вывод о том, что все разработанные методы имеют как достоинства, так и недостатки. В настоящее время нет единой сформировавшейся комплексной методики для оценки привлекательности предприятий, которая не имела бы недостатков и помогала бы инвесторам принять верное решение. С позиции внутренней деятельности предприятие поможет оценить анализ на основе семифакторной модели и интегральной оценки по внутренним показателям, также данные способы помогут принять объективное решение. Комплексный метод и метод, основывающийся на анализе факторов внутреннего и внешнего воздействия дадут возможность учесть нерассмотренные в первых двух методиках факторы, однако данные будут иметь субъективный характер.

Литература:

1. Крейнина М. Н. Финансовый менеджмент: учеб. пособие. — М.: Дело и Сервис, 2010. — 304с.

2. Крылов Э. И., Власова В. М., Егорова М. Г., Журавкова И. В. Анализ финансового состояния и инвестиционной привлекательности предприятия: Учеб. пособие для студентов вузов, обучающихся по специальностям: «Финансы и кредит», «Бух. учет, анализ и аудит», «Мировая экономика», «Налоги и налогообложение». — М.: Финансы и статистика, 2009. — 191с.

3. Бадокина Е. А., Швецова И. Н. Оценка инвестиционной привлекательности организаций промышленности // Бадокина Е. А., Швецова И. Н. Управленческий учет. 2011. № 9. С. 65–75.