Под временными эффектами на рынках ценных бумаг понимаются повторяющиеся движения котировок в зависимости от определенного периода времени (дня, недели, месяца, года). За время существования фондового рынка многие инвесторы неоднократно пытались выявить такие закономерности, так как предположение о сохранении зависимости гипотетически позволяет получить безрисковую прибыль.

Конечно, с одной стороны (практической), выявление временных эффектов может помочь при формировании портфеля ценных бумаг и получении дополнительной прибыли. Но с точки зрения теории, наличие таких закономерностей свидетельствует о низкой эффективности рынка, так как противоречит теории случайного блуждания цен на фондовом рынке[1].

Эффект дня недели

К наиболее известным закономерностям доходностей в зависимости от определенного временного периода относят «эффект дня недели» и «эффект конца недели». Первый говорит о наличии определенного дня недели, в который наблюдается отрицательная доходность. Второй эффект подразумевает повышенную доходность в последний торговый день недели.

Первые наблюдения неравномерного распределения доходностей были сделаны на рынке США, что совсем не удивительно, учитывая степень развития как американской экономической науки, так и рынка ценных бумаг США. Еще в 1930-х Фред Келли говорит о том, что худшим днем для покупок на рынке ценных бумаг является понедельник [1]. Примерно в те же годы М. Филдс говорит, что наилучшим днем для инвестирования является суббота [2], то есть последний день недели (на тот момент рынки США работали шесть дней в неделю). То есть рассматриваемые аномалии на рынке ценных бумаг были обнаружены очень давно, и они согласуются с наблюдаемыми и по сегодняшний день временными эффектами.

Из более поздних исследований на эту тему стоит отметить, например, статью Фрэнка Кросса [3], в которой рассматриваются данные Standard & Poor's Composite Stock Index в период с 2 января 1953 по 21 декабря 1970 года (844 наблюдения пятница-понедельник). В этой статье автор рассматривает доходности только по понедельникам и пятницам. Кросс приходит к выводу о том, что большинство дней индекс рос в пятницу (523 дня рост, 313 дней снижение и 8 дней без изменения) и снижался в понедельник (333 дня рост, 501 день снижение и 10 дней без изменения индекса). Он также же говорит, что наибольше среднее значение роста индекса наблюдается в пятницу, а наименьшее в понедельник. Эта статья подтверждает найденные ранее особенности движения котировок на рынке ценных бумаг.

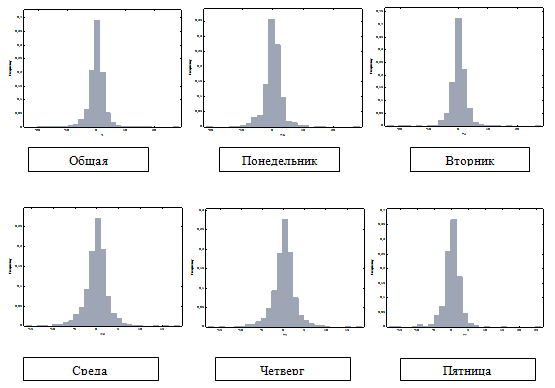

Рис. 1. Графики распределения доходности.

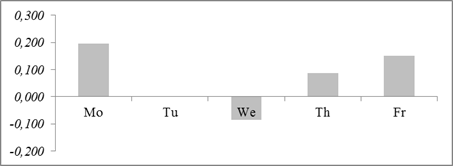

Рис. 2. Средние значения доходностей (в процентах).

Источник: http://rts.micex.ru/

Эффект понедельника

Качественно новый уровень к выявлению эффекта дня недели задает Кеннет Френч в статье «Stock Returns and the Weekend Effect». Эта статья является первой статьей определившей так называемых «эффект понедельника» на фондовом рынке США. Она положена в основу всех дальнейших исследований данной темы. Обнаружение «эффекта понедельника», то есть единственного дня недели, в который наблюдается отрицательная доходность, было совершенно случайным. Изучая индекс Standard and Poor’s 500 (S&P 500) в период с 1953 по 1977 года (6024 наблюдения), автор предположил, что доходность индекса, рассчитанная как доходность от закрытия до закрытия, не меняется ото дня ко дню. Данное предположение основано на гипотезе случайного блуждания цен. Отсюда, вытекают две гипотезы. Первая говорит о том, что доходность на фондовом рынке формируется только в торговые дни, следовательно, она должна быть равномерно распределена с понедельника по пятницу. Вторая гипотеза говорит о накапливаемой доходности в выходные дни недели. Соответственно, в понедельник доходность должна быть в три раза выше, чем в другие дни недели за счет накопленной доходности в выходные. Однако полученные результаты отвергли существование обоих гипотез. Френч обнаруживает отрицательную доходность в понедельник, что в дальнейшем получило название «эффекта понедельника».

Более поздние работы также подтверждают существование «эффекта понедельника». Были рассмотрены и более длинные временные отрезки, и частные случаи, например, для компаний с различной капитализацией, а также для торговых и внеторговых периодов.

Тем не менее ряд исследователей, в том числе Роберт Коннолли, наоборот опровергают существование «эффекта понедельника» [4]. Р. Коннолли приходит к выводу о том, что «эффект понедельника» существовал только до середины 1970-х годов, после чего в понедельник начала наблюдаться, так же как и в другие дни недели, положительная доходность. Кроме того величина самого этого «эффекта понедельника» сильно зависит от метода измерения.

Наиболее логичным объяснением существования и дальнейшего исчезновения «эффекта понедельника» на фондовом рынке США находит Авраам Камара [5]. Во-первых, возросла роль институциональных инвесторов, а во-вторых, вырос рынок производных финансовых инструментов. По его мнению, эти два изменения и привели к исчезновению «эффекта понедельника». Для наглядности исследования он рассматривает два индекса Standard and Poor's 500 и small-cap index с 1962 по 1993 годы. В результате Камара наблюдает резкое сокращение «эффекта понедельника» с 1975 года, а потом после 1982 года доходность по понедельникам становится положительной. Однако подобных изменений не произошло для small-cap index, отражающего компании с малой капитализацией. Это связано с тем, что как только возникает возможность заработать за счет более низких издержек на «эффекте понедельника», инвесторы используют ее и разрыв в доходностях понедельника и других дней начинает сокращаться. Такая возможность возникает в первую очередь у институциональных инвесторов за счет более низких издержек, что привело к сокращению «эффекта понедельника» в 1975 году. Так же учитывать «эффект понедельника» при формировании торговых стратегий становится проще после развития фьючерсных контрактов. Все это свидетельствует о том, что еще до выхода первого исследования К. Френча в 1980 году инвесторы знали о существовании «эффекта понедельника» и учитывали его при формировании своего торгового портфеля.

С другой стороны на протяжении всего исследуемого периода мы не наблюдаем исчезновения «эффекта понедельника» на small-cap index, так как среди участников торгов практически нет институциональных инвесторов и фьючерсных контрактов. Поэтому для компаний с низкой капитализацией «эффект понедельника» сохранился до сегодняшнего дня, но воспользоваться им инвесторы не могут ввиду высоких транзакционных издержек.

Снижение издержек при совершении торговых операций объясняет исчезновение «эффекта понедельника», которое впервые отметил Р. Коннолли, однако это не дает ответа на вопрос почему эффект понедельника существовал. До сих пор данный вопрос остаётся открытым. Исследования на эту тему проводились не только на рынке ценных бумаг США, но и в других странах, в том числе и в России. Большинство исследований российского рынка ценных бумаг указывают на отрицательную доходность в среду, что получило название «эффекта среды». Так же в большинстве исследований авторы отмечают повышенную доходность в пятницу, что согласуется с концепцией «эффекта конца недели». Однако эти временные эффекты на российском рынке очень слабо изучены.

Другие календарные эффекты

Говоря о прочих временных эффектах на рынке ценных бумаг, речь идет прежде всего о регулярных сезонных эффектах, обусловленными фундаментальными причинами (начало квартала, закрытие финансового года, выплата дивидендов и пр.)

Эффект января.

В США известен так называемый эффект января (January effect): стоимость ценных бумаг в этом месяце растет сильнее, чем в остальные 11 месяцев года. Американские ученые Марк Хауг и Марк Хирши в своем исследовании, посвященном этому эффекту, указывают, что в период с 1987 по 2004 год стоимость акций в январе увеличивалась в среднем на 2,16 %. Средний показатель по другим месяцам — 0,92 %. На более длинном промежутке времени разница также очевидна, хотя и не столь велика. С 1802 по 2004 год американские акции в январе росли в среднем на 1,1 %, в остальное время — на 0,7 % в месяц.

Этот эффект особенно заметен на акциях небольших американских компаний. По данным исследовательской фирмы Columbine Capital Services, с 1926 по 2001 год акции крупных компаний дорожали в январе на 1,7 % (в среднем по всем месяцам — на 1 %). А вот акции малой капитализации в январе прибавляли в цене 6,4 % (в среднем — 1,3 %).

«Эффект января» действует и в России. Индекс акций второго эшелона РТС-2, рассчитываемый с конца 2003 года, рос в январе на 12 % — это лучший среднемесячный результат (средний ежемесячный показатель — 3,35 %). И это в три раза больше аналогичного результата индекса РТС, в котором большая доля приходится на «голубые фишки».

Одно из объяснений «эффекта января»: в конце года инвесторы распродают принесшие убыток акции. Они фиксируют убыток, снижая тем самым налогооблагаемую прибыль. В результате наличность попадает на рынок в январе, и он растет сильнее обычного.

SellinMay.

Изучив фондовую статистику по месяцам, голландские ученые Свен Буман и Бен Якобсен в конце 2002 года опубликовали работу, в которой утверждалось, что в период с мая по октябрь акции приносят меньше прибыли, чем в остальное время. Этот эффект они сформулировали в виде легко запоминающейся фразы: Sell in May and Go Away («Продавай в мае и гуляй»).

Как показало исследование Бумана и Якобсена, в европейских странах средний прирост стоимости акций в период с мая по октябрь не превышал 2 %. А в промежуток между ноябрем и апрелем рынок акций рос более чем на 8 %. «Даже в Соединенных Штатах разница между этими периодами существенна», — пишут Буман и Якобсен. По расчетам Forbes, в период с мая по октябрь среднемесячный прирост акций, входящих в индекс S&P 500, составил 0,49 % (данные за последние 20 лет). А с ноября по апрель акции ежемесячно росли на 1,22 %. По мнению Бумана и Якобсена, этот эффект дает инвесторам хороший шанс заработать. Их стратегия проста: покупать акции в конце октября и продавать в начале мая.

До недавнего времени принцип «Sell in May» был справедлив и для российского рынка (с небольшими оговорками). Однако в связи с изменениями федерального законодательства в отношении рынка ценных бумаг, в том числе порядка и сроков выплаты дивидендов, можно предположить, что наибольшая доходность теперь будет фиксироваться в июне-июле.

Выстраивая инвестиционную стратегию, можно учесть и другие «календарные эффекты». Традиционно самая высокая доходность на российском рынке наблюдается в декабре. «Многие инвесторы стараются сформировать портфель ценных бумаг до праздников и исторически встречают Новый год с длинными позициями в акциях», — объясняет этот факт Ованес Оганисян, стратег «Ренессанс Капитала».

Подводя итог, можно сделать следующий вывод: временные (календарные) эффекты действительно существуют. Однако в настоящее время эффекты «дня недели» практически не наблюдаются. Это обусловлено несколькими факторами. Во-первых, транзакционные издержки сейчас относительно низкие. Во-вторых, возросла роль производных финансовых инструментов. В-третьих, усилилось влияние институциональных инвесторов. Поэтому при формировании стратегии на рынке больше стоит учитывать фундаментальные сезонные факторы.

Литература:

1. Kelly, F., «Why You Win or Lose: The Psychology of Speculation»

2. Fields, M., «Stock Prices: A Problem in Verification»

3. Cross, F., «The Behavior of Stock Prices on Fridays and Mondays»

4. Connolly, R., «An Examination of the Robustness of the Weekend Effect»

5. Kamara, A., «New evidence on the Monday seasonal in stock returns»

[1] Случайное блуждание – математическая модель процесса случайных изменений, где изменение на каждом шаге не зависит от предыдущих по времени (Barchelier L., «Theory of speculation, Annales Scientifiques de Ecole Normale Superieure 3»)