Коллективное инвестирование в России, прежде всего, вызывает ассоциацию, связанную с фондами акций инвесторов. За 2013г. совокупность акций, входящих в состав фондов по специальным показателям определяет трехзначную доходность. Но не все инвесторы интересуются такими рискованными инструментами. По статистике нередко инвесторам требуется краткосрочное вложение свободных финансовых активов, приносящее ощутимый доход. В таком случае фонды денежного рынка (ФДР) выступают актуальной альтернативой банковским счетам до востребования.

Фонды денежного рынка являются инвестиционными (взаимными) фондами, которые инвестируют привлеченные от инвестора средства на денежных рынках. Механизм инвестирования на денежных рынках аналогичен механизму инвестирования на фондовом рынке. Только вместо покупки или продажи акций, на нем осуществляется покупка или продажа денег, что реализуется путем получения или выдачи кредитов [5].

Аналогией таких фондов может быть депозитный счет в банке, поскольку фонды денежного рынка берут деньги инвесторов и вкладывают их. Затем фонд выплачивает им часть своих доходов в форме дивидендов, что, как правило, происходит ежемесячно, но при этом могут быть и некоторые альтернативы [7].

Цель создания ФДР — получение прибыли на объединённые в фонд активы и распределение полученной прибыли между инвесторами (пайщиками) пропорционально количеству паёв. Инвестиционный пай (пай) — это именная ценная бумага, удостоверяющая право её владельца на часть имущества фонда, а также погашения (выкупа) принадлежащего пая в соответствии с правилами фонда. Инвестиционные паи, таким образом, удостоверяют долю инвестора в имуществе фонда и право инвестора получить из паевого инвестиционного фонда денежные средства, соответствующие этой доле, то есть погасить паи по текущей стоимости. Каждый инвестиционный пай предоставляет его владельцу одинаковый объём прав. Учёт прав владельцев инвестиционных паёв (реестр) ведётся независимой организацией, ведущей реестр владельцев паёв [4].

Типы фондов денежного рынка

Институциональные ФДР выдвигают большие требования к минимальному размеру инвестиций, предлагают акции, предусматривающие низкие расходы, и нацелены на крупные корпорации или правительства. Они часто устроены так, чтобы деньги с главных операционных счетов компаний поступали к ним на условиях овернайт. Крупнейшие национальные торговые сети, как правило, имеют много банковских счетов по всей стране, но с помощью современных технологий свободные средства с них автоматически переводятся на депозит в фонде денежного рынка [5].

Розничные ФДР ориентированы, прежде всего, на частных лиц. На их долю приходится примерно треть активов всего денежного рынка. Сами по себе они имеют несколько разновидностей: фонды, инвестирующие в государственные ценные бумаги; фонды, инвестирующие в негосударственные (коммерческие) ценные бумаги; не облагаемые налогом фонды. Их доходность чаще в несколько раз выше, чем по сберегательным счетам в банке. В свою очередь, доходность фондов, вкладывающих средства инвесторов в коммерческие ценные бумаги (обладающих высоким кредитным рейтингом), несколько выше, чем по государственным ценным бумагам. Однако инвестирование в такие фонды предполагает более высокий риск потенциальных убытков, если компания, ценные бумаги которой были приобретены, допустит дефолт [4].

На сегодняшний день доля ФДР на рынке открытых паевых фондов составляет менее 1,2 %. В дальнейшем управляющие пророчат ФДР перспективное будущее.

Увеличение предложений финансовых инструментов происходит благодаря росту рынка коллективного инвестирования. Далеко не все инвесторы интересуются многократным ростом стоимости пая, который может быть достигнут лишь спустя несколько лет. Так же не гарантированно, что не произойдёт снижение стоимости в ближайшие месяцы [8]. В связи с тем, что у инвестора может возникнуть нужда в получении денежных средств, изъятие денег из долгосрочных вложений, вероятно, повлечёт за собой убытки. Инвестор, страхуясь от убытков, может держать свои средства на банковских счетах до востребования, однако доход в такой ситуации маловероятен, так как в большинстве случаев ставки процента по таким счетам близки к нулю. В таких условиях актуальным вариантом оказываются вложения в паевые фонды денежного рынка. Такие фонды имеют жёсткие рамки на инвестирование в ценные бумаги (не превышая 50 % стоимости активов), предполагается, что часть денег будет размещено на депозитах. Исходя из того, что в стоимость активов входит накопленная процентная прибыль, то стоимость пая непрерывно растёт. Как следствие пайщик получает прибавку [3].

Риски инвестирования в фонды денежного рынка

Существует три риска, которым подвержены все ФДР.

Риск первый: акции фонда с технической точки зрения являются ценными бумагами. Управляющие фондом стараются сохранять курс акций постоянным но, нет никакой 100 % гарантии, что он постоянно будет оставаться на этом уровне. Если курс акций будет снижаться, инвестор может частично или даже полностью потерять свои вложения, хотя убытки бывали редко- от них никто не застрахован. Однако взамен этого риска инвестор получит значительно больший доход от своих средств, чем от банковского счёта, средства на котором в большинстве стран являются полностью застрахованными. Средства на счетах в фондах денежного рынка, как правило, не застрахованы [2].

Следующим риском является то, что доходность фонда денежного рынка не является постоянной. Другими словами инвестор не знает заранее, какой доход принесут его инвестиции в следующем месяце. Следует отметить, что доходность может не только падать, но и расти. Однако если рост доходности является хорошей новостью для инвестора, то ее падение может привести к недополучению доходов и, как следствие, к нехватке наличных средств.

Последний риск, которому подвержены фонды денежного рынка, связан с фактором инфляции. Поскольку такие фонды являются более безопасными, чем другие виды инвестиций (например, акции), то в долгосрочной перспективе средняя доходность фондов денежного рынка, как правило, значительно меньше, чем по более опасным инвестициям. Поэтому воздействие инфляции в течение длительного периода времени может «съесть» все полученные доходы. [1]

Фонд денежного рынка ОАО «СБЕРБАНК»

Цель инвестирования

ОПИФ «Сбербанк — Фонд денежного рынка» (до февраля 2013 г. — ОПИФ «Тройка Диалог — Фонд денежного рынка») нацелен на получение прибыли путем инвестирования в краткосрочные облигации российских эмитентов с высоким кредитным качеством за счет повышения курсовой стоимости и получения купонного дохода, а также за счет получения процентов по краткосрочным депозитам в крупнейших российских коммерческих банках. Стратегия рассчитана на инвесторов, ожидающих высокой ликвидности инвестиции, при низком риске и умеренной доходности, конкурирующей с краткосрочными ставками денежного рынка.

Инвестиционная стратегия

Объектами инвестирования являются краткосрочные рублевые депозиты в коммерческих банках, а также российские рублевые государственные облигации, облигации субъектов РФ, муниципальные и корпоративные облигации, обладающие высоким кредитным качеством со сроком погашения или оферты не более 12 месяцев. Выбор бумаг для данной стратегии основывается на тщательном анализе кредитоспособности эмитента (или банка) и ликвидности инструмента.

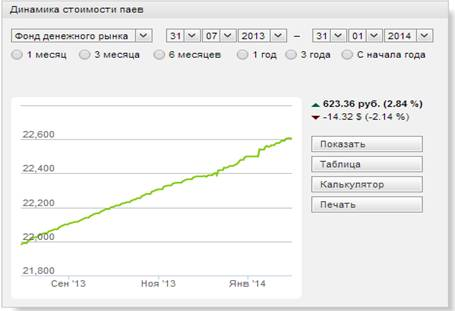

Рис. 1. Динамика стоимости паев в краткосрочном периоде

Условия приобретения инвестиционных паев

Минимальная сумма инвестиций

Минимальная сумма вложений составляет 15 000 рублей. Дополнительная покупка для владельцев паев фонда осуществляется от 1 500 рублей. Правилами фонда могут быть установлены иные минимальные суммы инвестиций при подаче заявок на выдачу паев агентам.

Скидки и надбавки

При подаче заявок на выдачу и погашение паев через Управляющую компанию или ее агентов могут быть установлены скидки и надбавки, подробнее о которых можно узнать, ознакомившись с правилами фонда. Надбавка — это комиссия при приобретении паев. Скидка — это комиссия при погашении паев [6].

Литература:

1. Коваленко О. Г. Банковский финансовый менеджмент и проблемы эффективного управления//Вектор науки Тольяттинского государственного университета. Серия: Экономика и управление. 2013. № 1 (12). С. 70–72.

2. Коваленко О. Г. Организация политики управления привлеченными ресурсами как резерв роста ликвидности коммерческого банка//Вектор науки Тольяттинского государственного университета. Серия: Экономика и управление. 2012. № 4 (11). С. 89–92.

3. Потапова Е. А., Коваленко О. Г. Рынок пластиковых карт в России: особенности и перспективы развития//Вектор науки Тольяттинского государственного университета. Серия: Экономика и управление. 2012. № 4 (11). С. 134–136.

4. Макшанова Т. В. Рынок структурированных финансовых продуктов в России: современный этап и перспективы развития/Т. В. Макшанова//Молодой ученый. -2013.-№ 3. -С. 258–262.

5. Макшанова Т. В. Дефиниция понятия депозитарной расписки//В мире научных открытий. -2011. -№ 10–2. -С.932

6. Официальный сайт ОАО «СБЕРБАНК»: http://www.sberbank-am.ru/

7. Сайт «Коммерсант»: http://www.kommersant.ru/

8. Сайт: http://ru.wikipedia.org