В связи с развитием новых технологий, в последнее время, все более актуальной становится задача внедрения инноваций в деятельность предприятий и в связи с этим становится актуальной задача согласования инновационного и инвестиционного процессов.

В ходе анализа одной из компаний строительной области, был сделан вывод о том, что сбалансированное развитие инновационно-инвестиционного цикла необходимо реализовывать на основе жизненного цикла инновационной и инвестиционной деятельности, которые взаимообуславливают друг друга и существенно различаются по фазам и длительности.

В результате работы был разработан общий алгоритм определения структуры финансовых инструментов для реализации инновационно-инвестиционного цикла.

Ключевые слова: инвестиционный процесс, инновационный процесс, инновационно-инвестиционный цикл, финансовые инструменты.

Creation of the algorithm choice of financial tools of innovation and investment process

Nowadays, in connection with development of new technologies, it is going to be more actual to introduce innovations on enterprises and, in order to this fact, appears a new topical problem: to reconcile two interrelated processes — innovative and investment.

In the analysis of one of construction industry's company was concluded that well balanced development of innovation and investment processes should be based on its life cycles' lasting, which have to go in close connection with each other in spite of the differences in its phases and duration time.

In consequence of the research was worked out a general algorithm that helps to determine a necessary structure of financial instruments to implement both processes, innovation and investment, in the efficient and sensible way.

Keywords: investment process, innovation process, innovative-investment cycle, financial instruments

Одной из важных задач, требующих решения для обеспечения экономического развития отечественной экономики, является, с одной стороны, устойчивое воспроизводство ресурсов в рамках инвестиционного цикла, а, с другой стороны, устойчивое развитие инновационного цикла. Задачи повышения устойчивости и расширения двух обозначенных циклов и дополняют друг друга, и, в определенном отношении, препятствуют друг другу.

В этой связи задача сбалансированного развития инновационно-инвестиционного цикла с учетом целей и задач каждого — сложная и важная задача, без решения которой невозможен выход предприятий на траекторию устойчивого развития и достижения уровня конкурентоспособности.

Решение этой задачи тесно связано с оптимизацией источников финансирования, которые являются базой для удовлетворения инновационных потребностей бизнеса и воспроизводства инвестиционного процесса. Особенности функционирования финансовых рынков привели к тому, что высокая стоимость привлечения капитала наряду со снижающейся рентабельностью активов стали сильным ограничивающим факторов. В этой связи устойчивое развитие инновационно-инвестиционного процесса требует рационального подхода к выбору инструментов для финансирования деятельности организаций.

Научная новизна работы состоит в создании алгоритма выбора инструментов финансирования инновационно-инвестиционного цикла предприятия на основе согласования инновационного и инвестиционного циклов, сбалансированного решения задач минимизации стоимости капитала, соблюдения нормативных значений структуры капитала и рисков. А в данной статье представлен сам алгоритм выбора.

Исследование проводилось на примере предприятия строительной области. В результате анализа предприятия было выявлено, что компания не имеет финансовых средств для расширения финансирования за счет собственных средств, и вопрос сохранения устойчивости бизнеса связан с изменением параметров инвестиционной деятельности предприятия.

Реализация этой задачи предполагает два основных направления решения — разработка и внедрение инноваций, позволяющих интенсифицировать использование существующих ресурсов (повысить оборачиваемость за счет сокращения инвестиционного цикла, снизить издержки за счет использования аренды оборудования или использования инновационных технологий и материалов, повысить средние цены за счет повышения качества строительства и т. п.) или использовать инновации в области финансирования строительства.

Второй вариант во многих случаях является наиболее эффективным, когда имеются возможности для улучшений в этом направлении, поскольку даже незначительные улучшения в механизме финансирования основной деятельности строительного предприятия оказывают серьезное влияние на эффективность всей деятельности. На практике, однако, достаточно сложно найти действительно инновационные решения в этой области. Кроме того, такие существенные изменения, как правило, очень сложно защитить от копирования и, как следствие, прибыль от их внедрения распределяется в большинстве случаев не в интересах инноватора. Нужно понимать, что недостатком данного подхода является также то, что он не вносит изменений в реальную деятельность организации и не обеспечивает конкурентные преимущества.

В этом смысле первое направление из обозначенных выше имеет важное значение для обеспечения развития компании в среднесрочной и долгосрочной перспективе. Однако, работа в данном направлении, организована слабо, не получила системного развития, и не сформированы механизмы ее рационального финансирования. Причем, для создания эффективной системы в данном направлении необходимо увязывание инновационно-инвестиционного цикла с инструментами его финансирования.

В самом общем виде, существует два измерения, влияющие на условия и объемы финансирования инновационно-инвестиционного процесса — риски и доходность. Возможности для оптимизации связаны с созданием и/или использованием инструментов, которые изменяют значения этих двух факторов. Снижение рисков позволяет привлечь новых инвесторов, которые не склонны инвестировать при текущем уровне рисков. Повышение доходности позволяет использовать более дорогостоящие инструменты для финансирования.

Одним из вариантов изменения рисков является выделение определенных направлений в отдельные инвестиционные проекты. В строительстве такой подход широко распространен при реализации новых строительных проектов. В инновационном процессе такой подход также может быть применен, но не ко всем видам инновационной активности строительного предприятия. Если инновация не может быть коммерциализирована на рынке в виде самостоятельного объекта недвижимости или технологии, защищенной от копирования, а используется для оптимизации деятельности внутри предприятия, то организационное выделение не имеет смысла, так как инвестиционные риски в этом случае соответствуют рискам организации и не снижаются. Механизмы финансирования инновационного процесса в этом случае соответствуют обычно механизмам финансирования основной деятельности компании, если не определены механизмы, через которые возвратность финансовых средств инвестора будет четко привязана к эффективности финансируемой инновационной деятельности. Такой привязки, как правило, крайне сложно добиться, что определяет крайнюю узость специализированного финансового инструментария для такого рода инновационной деятельности. Нам видится в этом одна из существенных проблем, которая требует решения.

Проблема отделения активов, создаваемых в процессе инновационной деятельности, имеет важное значение для создания и использования инструментов ее финансирования. Наиболее простым решением во многих случаях является агрегирование комплекса инноваций в новый продукт, в который могут быть вложены средства инвестора. Например, строительство энергоэффективных домов в рамках развития направления малоэтажного строительства. В этом случае инновационная деятельность финансируется и включается в рамки стандартных механизмов финансирования строительства для компании. Однако, даже в этом случае нужно понимать, что внедрение технологии в рамках какого-то строительного проекта является не первой стадией реализации, поскольку проект и все сопутствующие изменения, а соответственно и средства необходимые для этого, к этому моменту уже вложены. Таким образом, можно сделать вывод о том, что первые этапы финансирования данных инноваций проводятся на средства организации, без привлечения внешних инвесторов, а на втором этапе происходит отделение созданных активов в отдельный проект, через который привлекаются средства для строительства — как внешние, так и внутренние. Фактически, отделение инновационных активов происходит уже на этапе коммерциализации.

Другой формой является использование таких финансовых инструментов как лизинг. Такая форма может быть применена преимущественно к инновациям связанным с использованием нового оборудования. В целом, закупка нового оборудования является одной из наиболее капиталоемких областей. В свою очередь, строительная техника и оборудование являются ликвидными, большое количество финансовых структур занимается их лизингом. В отличие от предоставления кредита имущество остается в собственности инвестора, то есть риски инвестора не связаны с финансовым положением компании и ограничены размером текущей платежей за использование лизингового оборудования. Преимуществом является также то, что в схеме лизингового договора можно учесть сезонность работы строительной компании и некоторые другие факторы. Использование лизинга не требует обременения какого-либо имущества организации, не влияет на структуру капитала. Кроме того, сроки лизингового соглашения, как правило, больше чем при использовании кредита. Важным недостатком лизинговой схемы является необходимость оплачивать регулярные лизинговые платежи вне зависимости от состояния строительного объекта и сроков выхода на этап коммерческой реализации жилья.

Для инновационной деятельности, результатом которой является создание нематериальных активов, отражение интеллектуальной собственности является важным элементом управления инвестиционным процессом. Если инвестиции в создание нематериальных активов приводят к их адекватному росту на балансе предприятия, то процесс вложений в это направление позволяет достаточно эффективно использовать существующие ресурсы и обеспечивать при этом высокую оборачиваемость средств. Но при этом учет созданной интеллектуальной собственности, как и для других активов, должен отражать реальный экономический эффект от использования актива и, что не менее важно, риски, которые влияют на эффективность использования данного актива. Естественно, что отражение нематериальных активов не является само по себе инструментом для аккумулирования финансовых ресурсов, но позволяет при разумном использовании — привлечь больше ресурсов на основе других финансовых инструментов. Данный механизм также является одним из типов решений, основанных на выделении активов, созданных в результате инновационно-инвестиционного процесса.

Динамический характер финансирования инновационной деятельности предполагает необходимость разбивки всего процесса на этапы финансирования и выбор оптимальных инструментов для каждого из этого. Классическим вариантом, который используется при высоко рисковом инвестировании, является ситуация, когда инноватор финансирует первые стадии реализации проекта, поскольку условия получения заемного финансирования на этих этапах наиболее сложные. Однако, специфика динамического подхода к развитию инновационной деятельности далеко не ограничивается данной стратегией. Рассмотрим варианты использования финансовых инструментов на различных этапах инновационно-инвестиционного процесса.

Обычно, компания берет первоначальные риски полностью на себя, что, естественно, ограничено ее финансовыми возможностями и компетенциями. Также она не может взять на себя высоко рисковые инвестиции, поскольку доведение ее до этапа коммерциализации может оказаться непосильной задачей или связанной финансовыми потребностями, выходящими за рамки разумной финансовой политики. Если же мы рассмотрим отдельный этап финансирования инновации, то компания может привлечь на этом этапе венчурные инвестиции в качестве источника софинансирования и государственные исследовательские институты или отдельных ученых вместе со своими проектами. Данный подход позволяет выйти на использование инноваций принципиально иного уровня новизны. Участие в таких проектах позволит получить контроль над использованием перспективной технологии, а взамен внести в нее свои компетенции в области практического опыта строительства. Такой вклад выгоден для венчурного инвестора, который тем самым видит заинтересованность в технологии со стороны бизнеса. Для компании такой подход позволяет с минимальными инвестициями получить доступ к новым технологиям. Финансовым механизмом для совместной реализации такой инициативы может являться создание отдельного юридического лица, где венчурный инвестор и предприятие вносят свой вклад в финансовой форме, а инноватор в форме своей интеллектуальной собственности. Но вместе с тем возможно использование и более интересного механизма финансового взаимодействия, когда вместо внесения финансовых ресурсов, строительное предприятие вносит в учредительный капитал технологии необходимые для дальнейшей капитализации инновации. Одновременно с этим строительная компания получает финансовые ресурсы на сумму до 50–70 % от стоимости технологий, таким образом, преобразуя ценность данных активов, которые при прочих условиях не могли бы выступать в качестве обеспечения по кредитам на благоприятных условиях. Кроме частных источников, такие проекты могут получить финансирование со стороны государственных инновационных институтов.

Преимуществом работы с венчурным фондами является то, что они заинтересованы в повышении рыночной стоимости создаваемых активов, а не просто возврате финансовых средств в кратчайшие сроки. Поэтому в большинстве случаев это очень длинные деньги. Кроме того, венчурные инвесторы, заинтересованы и имеют возможности выхода на институциональных инвесторов, которые размещают средства на выгодных условиях и в большом объеме.

Полученные от венчурной компании финансовые ресурсы могут направляться как на основную деятельность, так и на финансирование внутренних низко рисковых проектов. Таким образом, вкладывая минимальные ресурсы, компания может решить сразу несколько задач: 1) расширить свой инновационный потенциал; 2) использовать имеющиеся активы для повышения капитализации; 3) сбалансировать свой инвестиционный портфель по уровню инвестиционных рисков.

На этапе опытно-конструкторских работ и НИР, направленных на определение практической значимости инноваций можно выделить несколько возможных направлений финансового обеспечения в зависимости от состояния проекта — 1) капитализация за счет новых инвесторов; 2) собственные инвестиции; 3) создание фонда или инструмента для инвестирования в инновации на данной стадии. Последний вариант предполагает создание строительными компаниями финансового инструмента для инвестирования инновационной деятельности на этапе ОКР. Преимуществом данного подхода видится в более высокой ликвидности и снижении риска за счет агрегирования большого количества проектов. Привлечение финансовых ресурсов под такие бумаги также становится возможным по той причине, что риски на данной стадии инновации уже существенно ниже. Приоритетным вариантом реализации такого инструмента является выпуск облигаций с фиксированной доходностью.

Наряду с финансовыми инструментами, непосредственно используемыми для финансирования инновационно-инвестиционного цикла, важную роль могут играть инструменты корпоративного финансирования всего бизнеса. Капитал привлеченный на финансовых рынках или на внебиржевом рынке также может использоваться для финансирования инновационной деятельности, но предприятие при этом должно учитывать особенности инвестиционной деятельности под которую привлекаются финансовые ресурсы и исходя из этого осуществлять выбор финансовых инструментов.

Отдельно необходимо остановиться на возможностях секьюритизации строящихся объектов для привлечения дополнительных финансовых ресурсов. Как правило, начальным этапом для строительства является приобретение земельного участка в собственность организации. Земельный участок в целом является ликвидным активом, который может использоваться для привлечения дополнительных финансовых ресурсов. Одним из инструментов может являться облигация, обеспеченная земельным участком, на котором планируется застройка. Одним из условий использования такой облигации может являться требование ее конвертации в площади при завершении строительства объекта по завершении определенного этапа строительных работ. Поскольку стоимость земельного участка в среднем составляет в среднем около 25 % от конечной стоимости объекта недвижимости, то использование данного инструмента позволит профинансировать строительство до 50 %.

Рациональное планирование строительства предполагает распределение финансовых ресурсов на стадиях строительства таким образом, чтобы можно было максимизировать возможности минимизации стоимости привлеченного капитала, а также обеспечить равномерность распределения рисков и денежных потоков.

Суммируя все возможности использования инструментов для финансового обеспечения инновационно-инвестиционного цикла строительного предприятия необходимо проработать алгоритм, которому финансовые менеджеры предприятия могли бы следовать для обеспечения наиболее эффективного выбора финансовых инструментов. Все источники финансового обеспечения инновационнно-инвестиционного цикла строительного предприятия можно разделить на три базовые группы: 1) собственные источники финансирования (амортизационная политика и прибыль); 2) расширение возможностей финансирования за счет основной деятельности (секьюритизация объектов недвижимости в строительстве, учетная политика предприятия); 3) специальные инструменты финансирования инновационной деятельности (лизинговые соглашения, договора об участии в венчурных проектах).

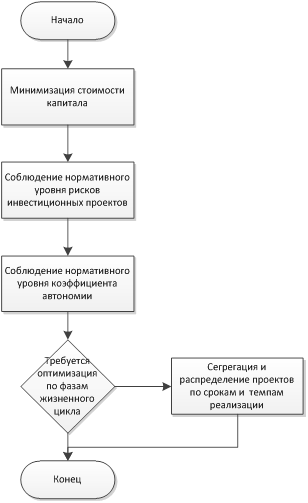

При определении оптимальной формы финансовых инструментов для финансирования рассматриваемых инвестиционных проектов важно учитывать, с одной стороны, принципы формирования таких решений на уровне всей компании, а, с другой стороны, приемлемые инструменты финансирования на основе специфики проектов и уровня рисков. С учетом изложенного выше, алгоритм можно представить в виде, предложенном на рисунке 1.

Рис. 1. Алгоритм выбора финансового инструментария инновационно-инвестиционного процесса

Данная схема предполагает, что предельные значения рисков портфеля инвестиционных проектов ведут к тому, что некоторые проекты, которые по критерию минимизации стоимости капитала должны были бы финансироваться из собственных средств предприятия, будут финансироваться из других источников и на основе других инструментов. С другой стороны, использованием заемных средств ограничено предельными значениями коэффициента автономии.

Также в процессе выбора финансового инструментария необходимо учитывать динамический характер изменения показателей риска, инвестиционных потребностей и возможных инструментов финансирования. При оценке рисков всего инвестиционного проекта закладываются все риски на всех стадиях инновационного цикла, в итоге в процессе реализации инвестиционного проекта риски снижаются. Таким образом, проект на более поздних стадиях реализации будет иметь более низкие риски и, следовательно, более широкие возможности для использования финансовых инструментов. Таким образом, данный этап целесообразно расположить, после того как учтены ограничения рисков и структуры капитала, поскольку он позволяет найти удовлетворительное решение даже при его отсутствии после данных этапов за счет перераспределения рисков между периодами реализации. Например, если требования к уровню рисков портфеля инновационных проектов компании не выполняются при одновременном принятии решений по всему комплексу проектов, то начало некоторых проектов может быть отложено до даты, когда произойдет снижение рисков по первым инициированным проектам.

Необходимо отметить, что на каждом этапе может происходить как расширение, так и сужение числа включенных проектов и вариантов их финансирования. Выбор того или иного проекта зависит от важности данного проекта для бизнеса и плановыми сроками окупаемости и определяется в соответствии с политикой руководства предприятия.

Современный этап развития инвестиционного процесса связан с развитием инструментария и возрастающей ролью инновационной составляющей. Первое обусловлено развитием технических средств и глобализацией экономики, что привело к усложнению финансово-экономических отношений и, соответственно, инструментария для их обслуживания. Второе связано с сокращением жизненного цикла продуктов, ускорением изменения потребностей и волатильности рынков.

Развитие российской экономической системы в современных условиях возможно только при опережающем росте инновационного сектора экономики, что требует существенного роста инвестиционной активности. Вместе с тем возможности простого роста инвестиционной активности недостаточно — условием и необходимым требованием для него является повышение эффективности использования финансовых ресурсов, поскольку при современной стоимости капитала для отечественных предприятий возможности эффективного приложения инвестиционных ресурсов крайне ограничены. Поэтому во многом более остро стоит вопрос радикального улучшения инновационной и инвестиционной деятельности в рамках единого инновационно-инвестиционного процесса и оптимизация его финансовых инструментов.

Сбалансированное развитие инновационно-инвестиционного цикла необходимо реализовывать на основе жизненного цикла инновационной и инвестиционной деятельности, которые взаимообуславливают друг друга и существенно различаются по фазам и длительности. Синхронизация этих процессов создает возможности для расширения возможностей привлечения инвестиционных средств, как по общему объему, так и по структуре при приемлемом уровне рисков.

Отрасль отличается высоким уровнем консерватизма и основные инновации носят инкрементальный характер, не выделяются в отдельные проектные или иные временные структуры. Несмотря на это конкурентная среда требует постоянных и существенных вложенный в инновационную деятельность. Причем направления этой деятельности носят достаточно разносторонний характер. Результаты анализа показали, что инновационная и инвестиционная деятельность предприятия никак не синхронизированы и не согласованы между собой, что, однозначно, ведет к завышенной стоимости капитала и выбору нерациональных инструментов для финансирования.

Выявленные проблемы характерны для всех предприятий строительной индустрии в целом. Для того чтобы задействовать в их решении широкие возможности финансовых инструментов, необходимо выделение инновационных видов деятельности в виде отделенных от основной финансовых видов деятельности. Также эффективное использование всего потенциала финансового рынка связано с выделением в ходе планирования этапов инновационного и инвестиционного цикла.

В соответствии с данными требованиями нами был разработан общий алгоритм определения структуры финансовых инструментов для реализации инновационно-инвестиционного цикла. Результаты расчетов по исследуемому предприятию показали, что решение задачи инвестирования перспективных проектов предприятия в соответствии с корпоративными требованиями структуры капитала, стоимости капитала и предельного уровня риска высоко рисковых проектов, было бы практически не реализуемо без использования разработанного алгоритма.

Литература:

1. Балдин К. В. Инвестиции в инновации: учеб. пособие / К. В. Балдин, И. И. Передеряев, Р. С. Голов. — М.: Дашков и К, 2010. − 238 с.

2. Галлямова Д. Х., Кашин А. И. Развитие инновационной и инвестиционной деятельности на металлообрабатывающих предприятиях: монография. — СПб.:Издательство Санкт-Петербургского университета управления и экономики, 2011.- 138 с.

3. Крылов Э. И. Анализ эффективности инвестиционной и инновационной деятельности предприятия: учеб. пособие для вузов по экон. спец. / Э. И. Крылов, В. М. Власова, И. В. Журавкова. − М.: Финансы и статистика, 2010. − 608 с.

4. Кузык Б. Н. Россия − 2050: Стратегия инновационного прорыва: монография / Б. Н. Кузык, Ю. В. Яковец. − М.: Экономика, 2009. − 621 с.

5. Ромаш М. В., Шевчук В. И. Финансирование и кредитование инвестиций. — Мн.: Книжный дом; Мисанта, 2009.- 160 с.

6. Смоляк С. А. Оценка эффективности инвестиционных проектов в условиях риска и неопределенности (теория ожидаемого эффекта). — М.: ЦЭМИ РАН, 2011.-143 с.

7. Сурин А. В. Инновационный менеджмент: учебник / А. В. Сурин, О. П. Молчанова. — М.: ИНФРА-М, 2008. — 368 с.